Инвестидея: CME Group, потому что форекс

Сегодня у нас умеренно спекулятивная идея: купить акции финансового холдинга CME Group, потому что компания наверняка сможет заработать на финансовой волатильности последних нескольких месяцев.

Потенциал роста: до 20% в абсолюте.

Срок действия: до полугода; возможно, 9 месяцев.

Почему акции могут вырасти: в последние несколько месяцев на рынках всплеск волатильности, который влечет за собой рост объема торгов на площадках компании — и, соответственно, увеличение выручки.

Как действуем: берем сейчас или ждем падения.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

Любим, ценим,

Инвестредакция

На чем зарабатывает компания

CME Group — это финансовый холдинг, которому принадлежит ряд товарных бирж:

- Чикагская товарная биржа — Chicago Mercantile Exchange, CME.

- Чикагская торговая палата — Chicago Board of Trade, CBOT.

- Нью-Йоркская товарная биржа — New York Mercantile Exchange, NYMEX.

- Товарная биржа — Commodity Exchange, COMEX.

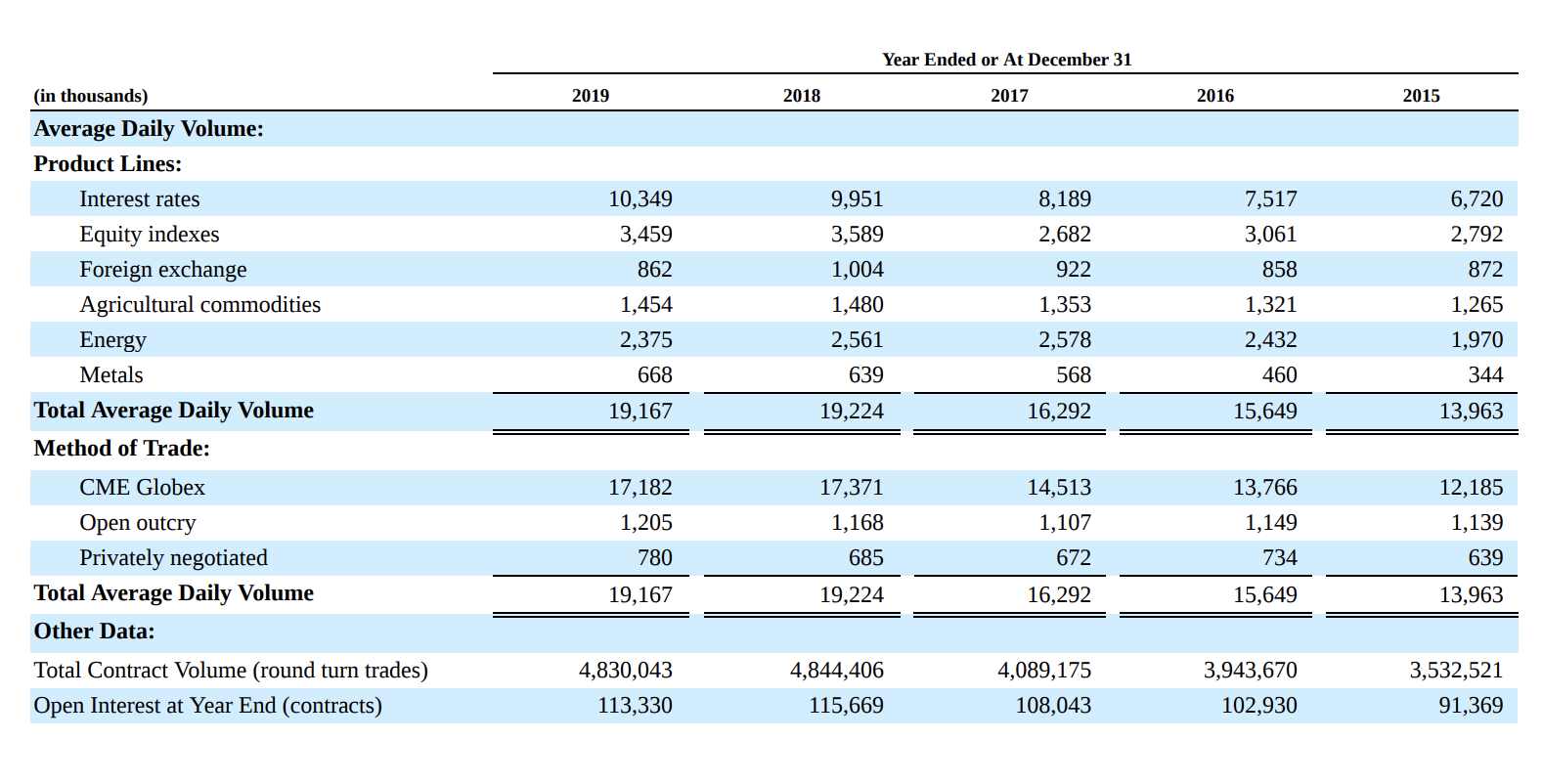

На них торгуют фьючерсами на сельскохозяйственную продукцию, биржевые индексы, промышленное сырье, валюту, ценные бумаги и т. д.

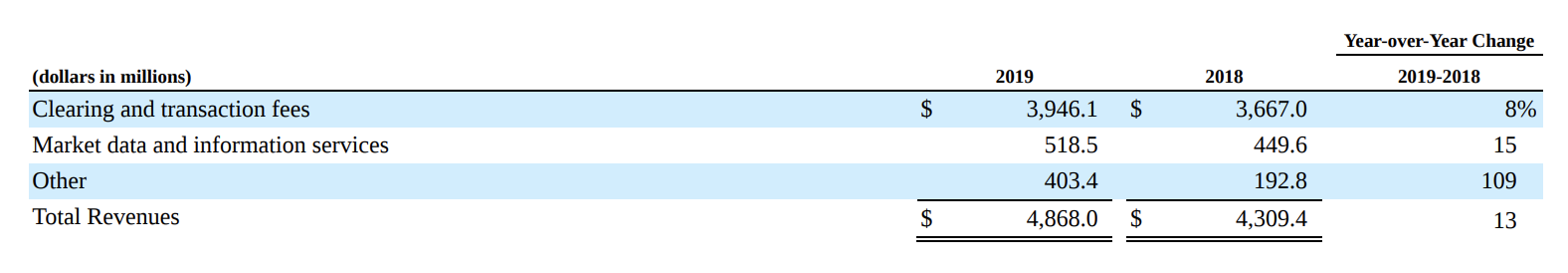

Большую часть денег CME предсказуемо получает за клиринговые и транзакционные услуги — проще говоря, участники торгов платят бирже за то, чтобы торги проходили в автоматизированном режиме без сбоев и необходимости стоять и вживую перекрикивать конкурентов, как в 19 веке, — хотя часть торгов проходит вживую, как это показывается в кино.

Следующий по важности источник выручки — предоставление данных с рынка и информационных услуг участникам торгов, включая аналитику CME. Есть и третья категория источников выручки, «другое», в которую входит управление финансами клиентов и их оптимизация — финансов, не клиентов.

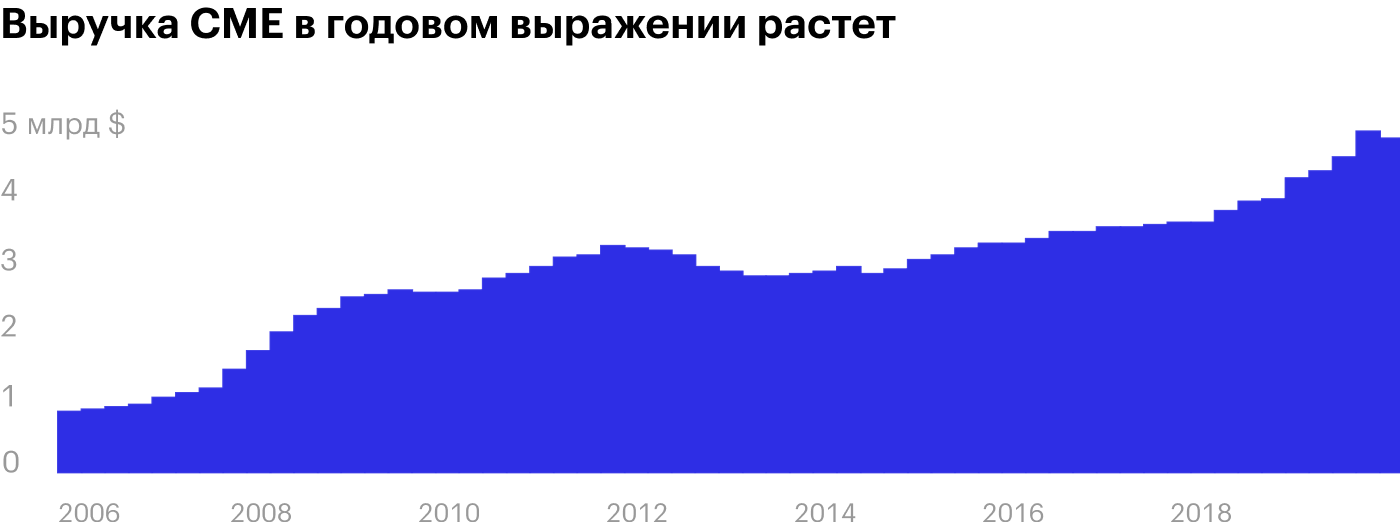

Но на хлеб с маслом и икрой компания зарабатывает, собирая с участников торгов мзду за их операции, — соответственно, чем больше объем торгов, тем выше выручка компании.

28% объема торгов на площадках компании приходится на резидентов стран за пределами США. Какие именно это страны, в отчете не сообщается. Также иностранцы дают аж 58% выручки в сегменте рыночных данных.

Аргументы в пользу компании

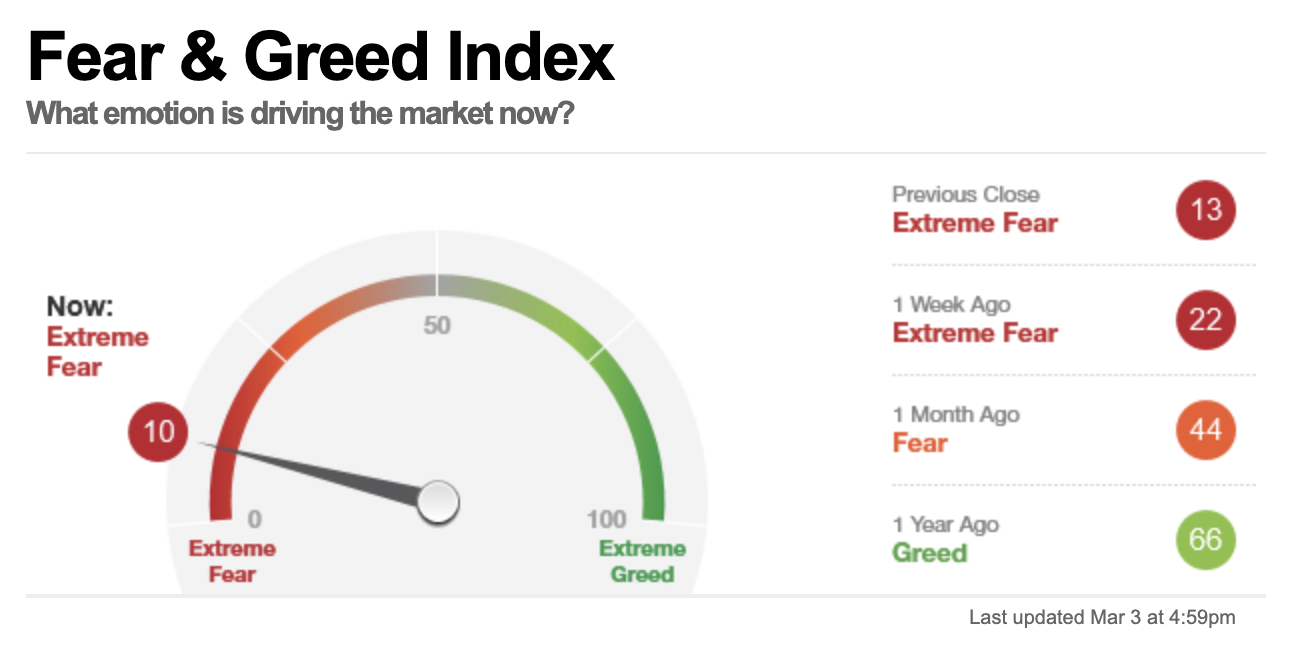

Волатильность. Последние несколько месяцев рынки неслабо лихорадит. Это привело к росту объемов торгов на площадках CME: в феврале этого года средний дневной объем торгуемых контрактов составил рекордные 30,1 млн штук, а в течение семи торговых дней подряд средний дневной объем торгуемых контрактов держался на уровне 25 млн штук.

Причин считать, что в ближайшие несколько месяцев волатильность куда-то пропадет, нет. Здесь нам нужно сделать небольшое отступление и немного поговорить о ключевых экономических событиях в США.

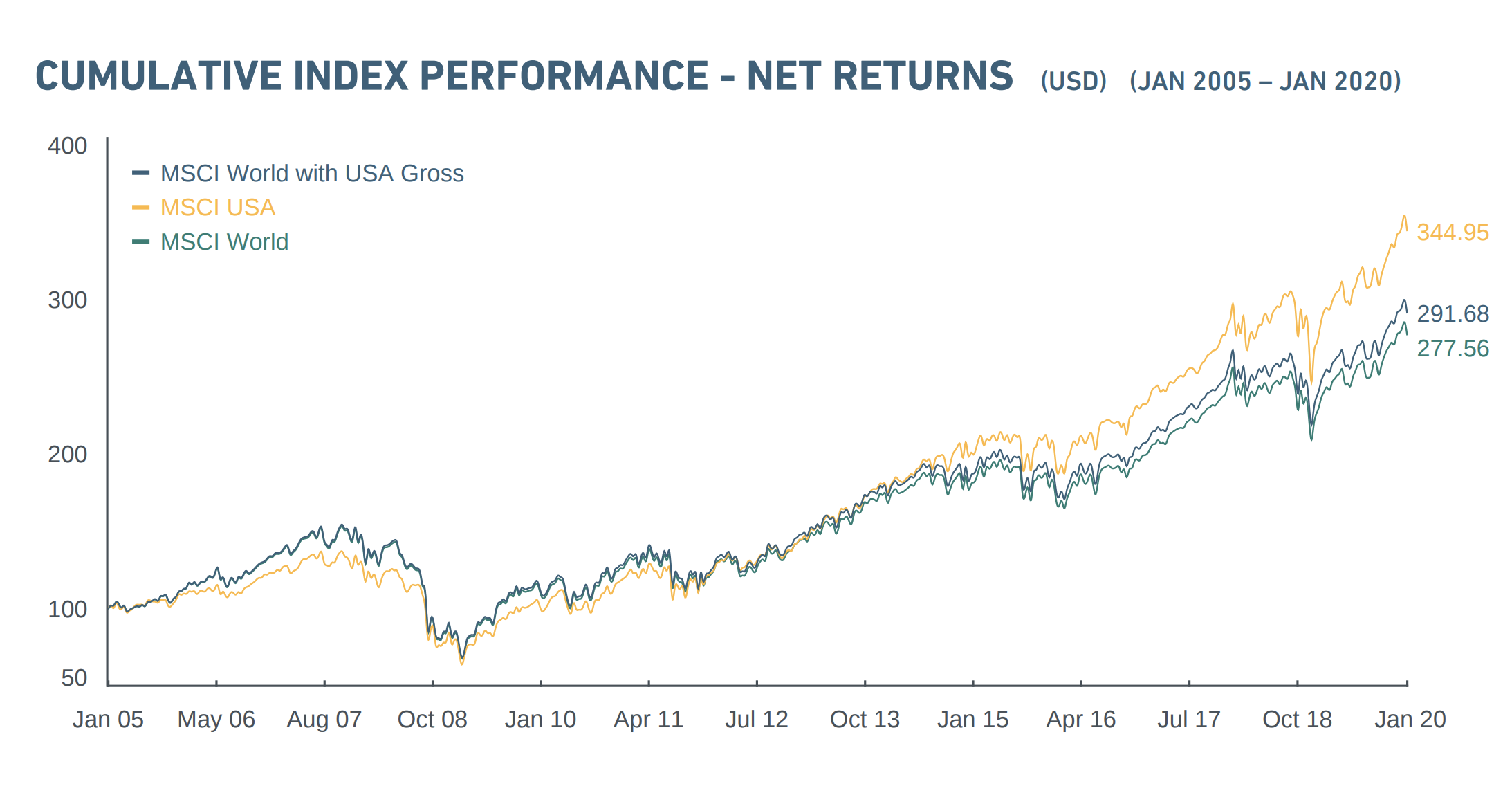

На днях ФРС США в экстренном порядке снизила ключевую ставку, что хорошо: считается, что большая доступность кредитов стимулирует потребление. Напомню, что основной сюжет с американскими биржами последних 12 месяцев — падение рынков на фоне новостей о том, что ставка не снижается, а два года назад американские рынки падали из-за новостей о ее возможном повышении. Доходило до смешного: на публикацию позитивной экономической статистики по США рынок реагировал падением, потому что «это может значить, что инфляция набирает силу, и тогда ставку могут поднять» или «ну тогда ставку не будут понижать, ведь и так все хорошо».

Причина таких настроений проста: многие инвесторы считают, что единственный источник роста для американских акций заключается в доступности дешевых или дешевеющих кредитов. ФРС постепенно идет на поводу у инвесторов из боязни биржевых обвалов — это, на мой взгляд, стратегическая ошибка: если дешевое финансирование — это единственный повод для роста рынка, то с этим рынком что-то не так. Или вернее следующее: что-то не так с большинством инвесторов. Но в этот вторник после снижения ставки ФРС рынок обвалился, то есть даже основной довод сторонников спекулятивного роста — дешевые кредиты — не сработал. Ну а раз так, то дальше ничего не предохраняет нас от таких же скачков волатильности.

Тревога из-за коронавируса ложная по двум причинам.

Бывало и пострашнее. Куда более страшную эпидемию испанского гриппа 1918—1919 годов с десятками миллионов умерших американский фондовый рынок перенес лучше, чем сами жертвы болезни: через месяц после начала эпидемии Dow Jones был в плюсе на 2,2%, через 3 месяца снизился на 2%, через 6 месяцев — +6,4%, а через год — +26,4%. После гриппа Америка вступила в эпоху джаза и шальных денег. Коронавирус же по уровню брутальности даже близко не подходит к эпидемии «испанки».

Инвесторы избирательны в своей панике. В понедельник уже было известно о случаях заражения коронавирусом в Нью-Йорке — и ничего, рынок рос. Действительно, зачем волноваться о распространении болезни и возможном карантине в районе, генерирующем почти 8% ВВП США? «Паника на рынке из-за коронавируса» не объясняет вообще ничего, потому что, судя по всему, инвесторы живут в режиме «сегодня боюсь, завтра не боюсь, послезавтра снова боюсь, но это не точно», — это значит, что коронавирус в реальности мало кого волнует.

Я считаю, что волатильность последних месяцев связана с объективным ощущением инвесторов, что американский рынок ускакал слишком далеко и выглядит дорого в сравнении с другими биржами. Как говорил Александр Васильевич Суворов по схожему поводу, «широко шагает мальчик, пора бы унять».

Собственно, какое-то время инвесторы будут провоцировать обвалы на бирже — это очень хорошо для CME, потому что ведет к росту объема торгов на площадках компании.

«Горячая кукуруза!» Конкретно для CME вспышка вируса вызвала всплеск торговли съестными и не очень товарами и привела к падению цен: все ожидали сокращения потребления в КНР. Судя по тому, что прибрежные провинции КНР возвращаются к работе, можно предположить, что и спрос снова начнет расти, — это приведет к росту потребления и, как следствие, росту оборотов торговли соответствующими фьючерсами на биржах.

Риски: долги, враги, хакеры, волатильность

Огромный долг. Согласно последнему квартальному отчету, у компании есть 1,75 млрд долларов, на которые она может рассчитывать, — против почти 10 млрд долларов задолженностей. Долг все-таки великоват.

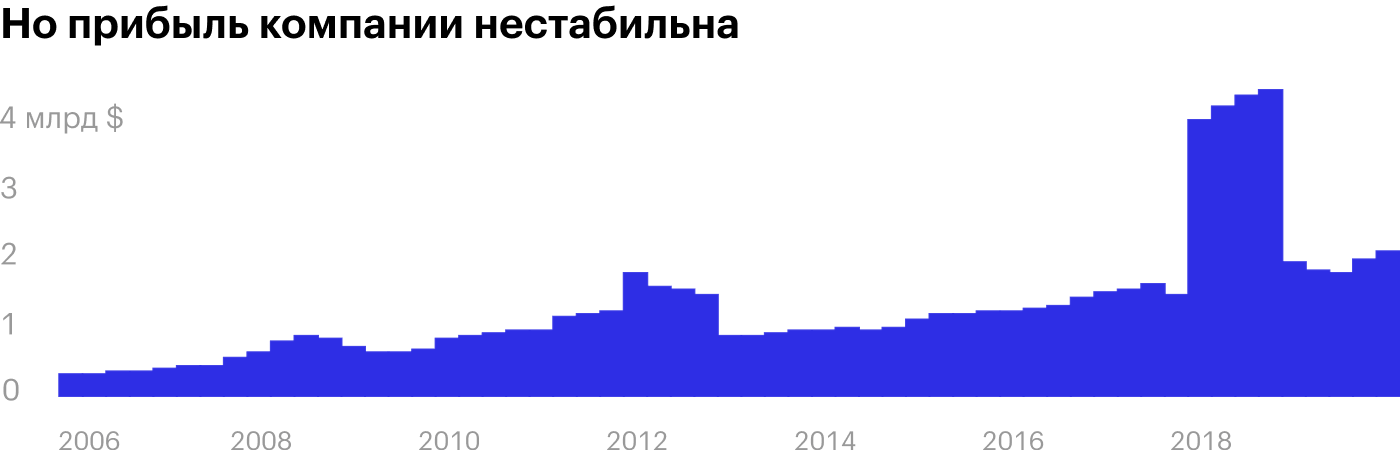

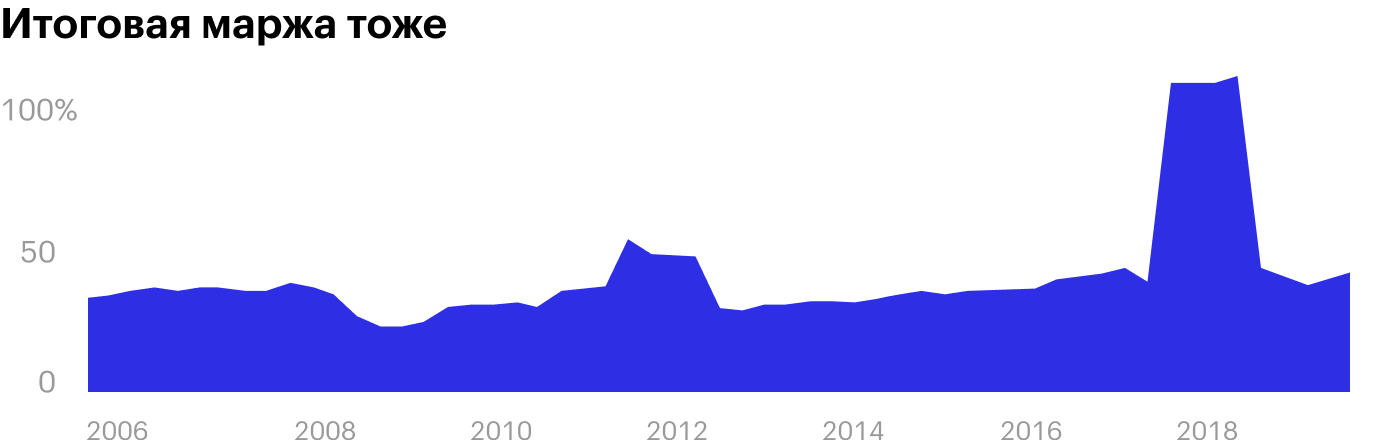

То пусто, то me gusto. Выручка CME растет достаточно стабильно, но вот прибыль и итоговая маржа пусть и не падают ниже нуля, но очень нестабильны: процветает компания в основном благодаря росту объема торгов, который обычно сопровождает эпоху потрясений на бирже. Волатильность на рынке может закончиться так же внезапно, как и началась, — и тогда инвесторы отреагируют обрушением котировок CME.

Высокая цена. P / E компании очень «американский» — почти 47. Это создает для нас определенные затруднения: вроде бы нужно брать акции сейчас в расчете на рост бизнеса компании от волатильности, но кажется, что с такой ценой она и сама может стать жертвой волатильности.

Технические затруднения. В процессе работы биржевые площадки CME обрабатывают огромный объем данных, и периодически случаются сбои, которые стоят денег трейдерам и, соответственно, самой CME. В принципе, если только речь не идет о каких-то беспрецедентных хакерских атаках вроде тех, что показаны в фильме «Кибер» Майкла Манна, реальный урон от них невелик. Но инвесторы могут реагировать на такие вещи очень драматически.

Впрочем, риск масштабного взлома исключать нельзя — и поскольку вся деятельность CME зависит от стабильного, бесперебойного доступа к электронной торговле, то масштабы потенциального ущерба от серьезного взлома даже гипотетически сложно подсчитать.

Конкуренты. На ключевом для себя рынке клиринговых операций CME занимает очень серьезную, но не подавляющую долю 14%. У нее довольно много конкурентов вроде Нью-Йоркской биржи, Чикагской биржи опционов (CBOE) и прочих. Со всеми ними CME нужно бороться, тратясь на более продвинутые технические решения, обеспечивающие высокую скорость транзакций и передачи информации.

Что в итоге

Где-то в мае — нужно следить за новостями в разделе сайта для инвесторов — у компании выйдет новый отчет. Есть несколько вариантов:

- дождаться, когда (если) акции упадут до 170—180 $, и подобрать их;

- взять сейчас и держать в течение следующих 9 месяцев;

- взять за несколько дней до публикации отчета.