Инвестидея: Dynatrace, потому что это облако парит высоко

Сегодня у нас спекулятивная идея: взять акции облачного бизнеса Dynatrace (NYSE: DT), чтобы заработать на их отскоке после падения.

Потенциал роста и срок действия: 20% за 14 месяцев; 45% за 3 года; 86% за 5 лет; 13% годовых в течение 14 лет.

Почему акции могут вырасти: потому что они так сильно упали, что компанию вполне могут купить.

Как действуем: берем сейчас по 40,01 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Dynatrace делает ПО для управления облачными операциями. Целевая аудитория компании — это ИТ-департаменты организаций из самых разных сфер экономики.

Бизнес компании мы разбирали в нашей предыдущей успешной инвестидее. Главное — компания делает так, чтобы операции в облаках проходили хорошо или хотя бы нормально.

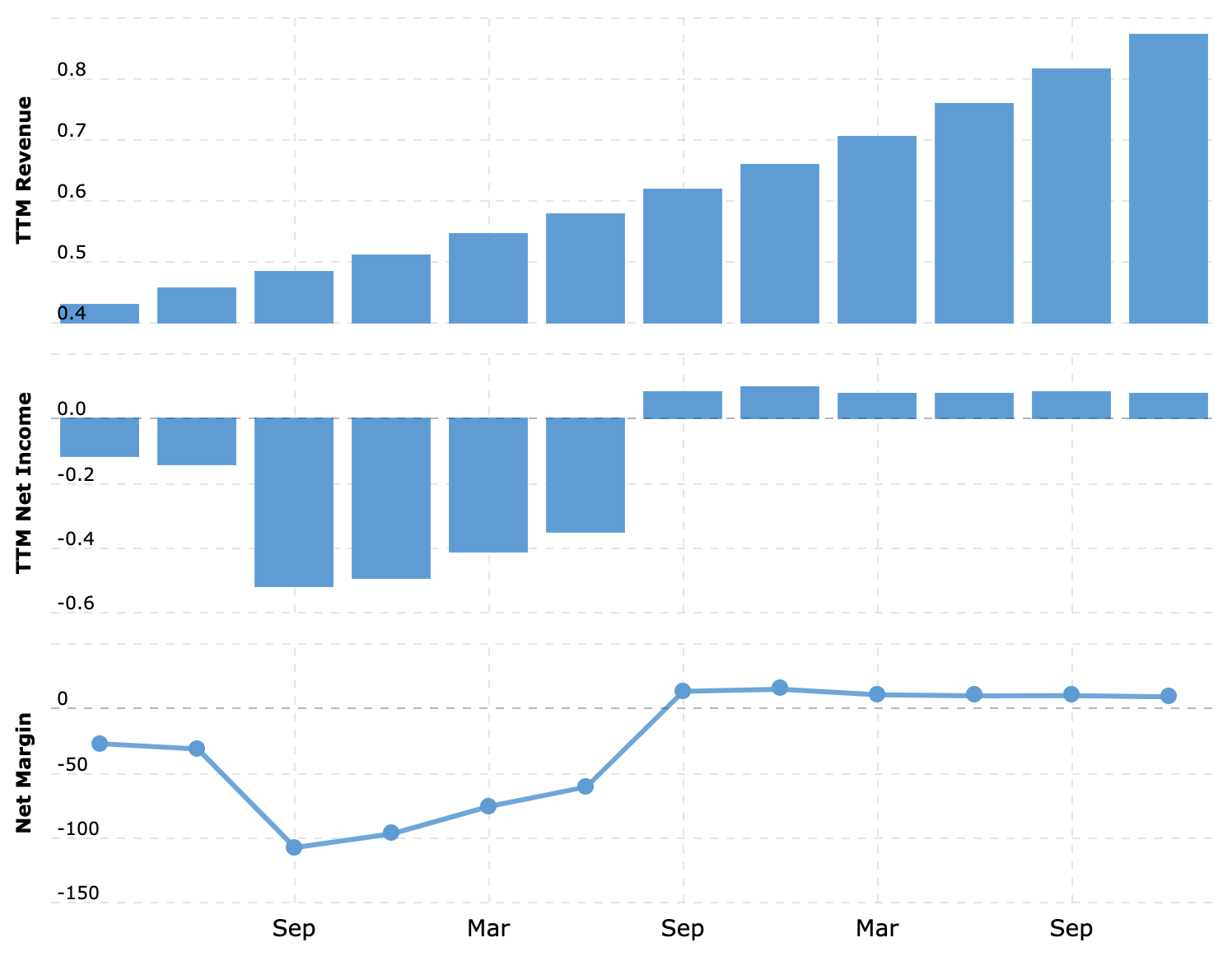

Для нашей истории важно, что, ориентируясь на результаты компании за последние 9 месяцев, 93,87% выручки ей дает подписка, и валовая маржа этого сегмента огромна — 87,35% от его выручки.

Аргументы в пользу компании

Упало. Акции компании упали с октября почти в два раза: с 78,76 до 40,01 $. Основных причин для падения две.

Во-первых, компания не уложилась в космические ожидания инвесторов, хотя если смотреть по существу, то отчетность у нее была очень хорошая. На мой взгляд, в качестве причины падения «отчет чуть хуже ожиданий» выглядит как-то совсем неуважительно, поэтому предпочту игнорировать этот момент ввиду его очевидной нелепости.

Во-вторых, акции компании стоили достаточно дорого. Этот аргумент кажется более обоснованным, но из-за прибыльности и предсказуемости компании это уже не так страшно.

В общем, я думаю, что это падение акций позволяет нам надеяться на отскок. Тем более что компания сейчас в ощутимо лучшей форме, чем была год назад, а стоит даже дешевле.

Прибыльность. У компании P / E 147,83, что, конечно, немало. Но, с другой стороны, компания безубыточная — чем могут похвастать очень и очень немногие облачные бизнесы. Также следует понимать, что компания щедро тратится на НИОКР — 16,76% выручки — и еще щедрее на отдел продаж и маркетинга — 38,53% от выручки.

Уж если даже с учетом этого она остается прибыльной, это маленькое чудо. Думаю, скоро инвесторы одумаются и оценят это.

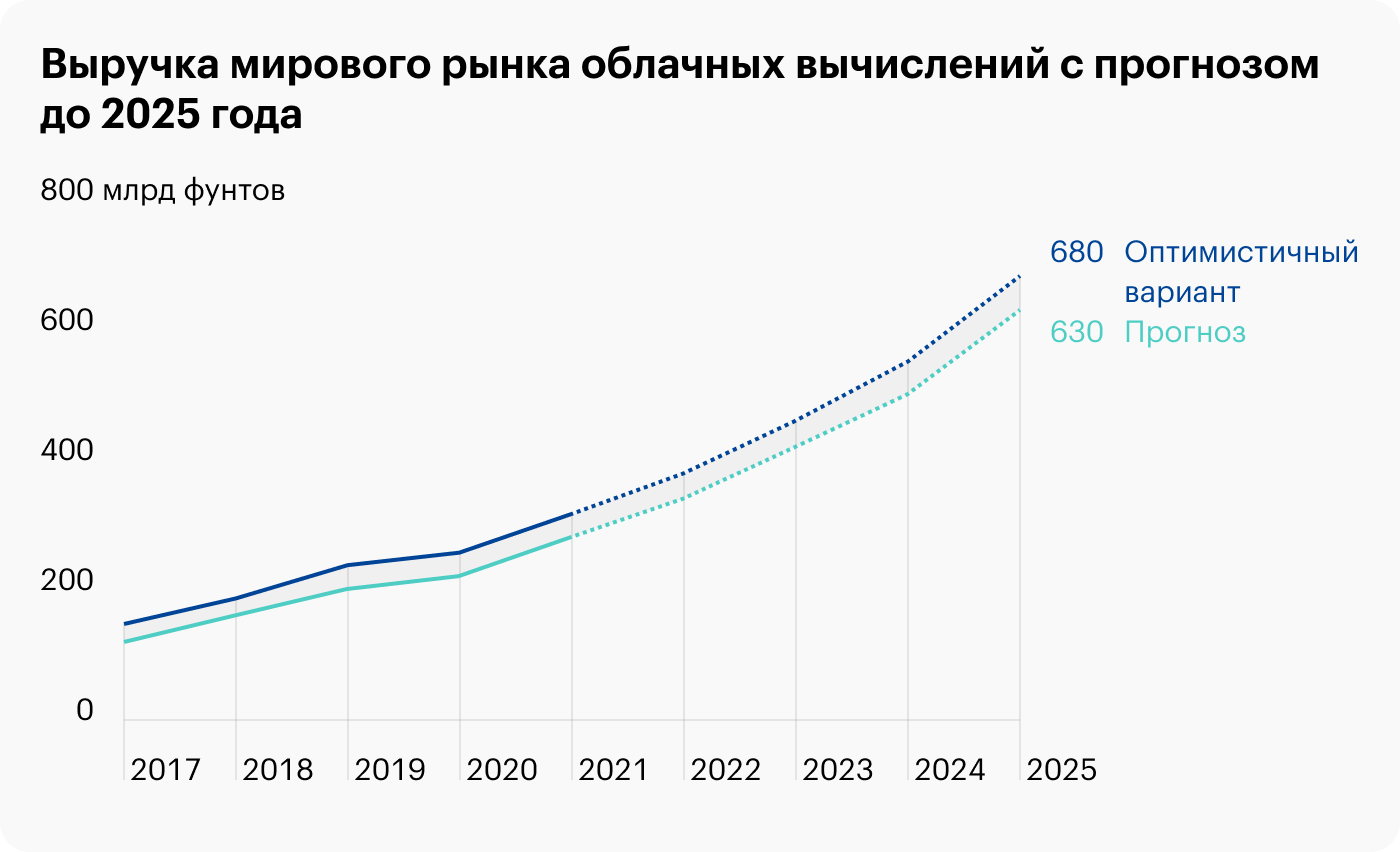

Перспективы никуда не делись. Цифровизация бизнесов и всего, что только можно, будет двигать бизнес компании вперед — и способствовать притоку в ее акции инвесторов.

Приятная предсказуемость. Нам неизвестен уровень удержания выручки компанией — сколько выручки она выжимает из своей базы клиентов с учетом оттока части из них. Но большая часть ее выручки — это подписка, что делает ее бизнес достаточно стабильным.

Могут купить. В прошлый раз были опасения, что основной акционер компании — фонд Thoma Bravo — откажется продать ее. Но с тех пор ситуация несколько изменилась.

Противостояние на рынке облачных вычислений сильно обострилось: Amazon отчаянно защищает свое доминирующее положение на рынке, а в ухо ей уже жарко дышит Microsoft.

Тем временем свой облачный сегмент развивает Google, которую жирной маржи в рекламном бизнесе могут лишить регуляторы. Я думаю, в свете этого покупка Dynatrace кем-то из трех компаний более чем вероятна: денег у них много, а мотивации развивать свой облачный сегмент не меньше.

В абсолютных числах Dynatrace стоит не так чтобы слишком дорого — почти 11,5 млрд долларов, — и это будет посильная покупка для указанных компаний.

Что может помешать

Цена. При текущей цене акций компания окупится примерно за 150 лет, а стоит она сейчас как 13,25 выручки. Это, конечно, не очень дешево, так что акции может трясти уже просто из-за этого.

Бухгалтерия. У компании 1,121 млрд долларов задолженностей, из которых 713,155 млн нужно погасить в течение года. Денег в распоряжении компании не так чтобы очень много: есть 408,723 млн на счетах и 264,293 млн задолженностей контрагентов.

В принципе, это все не так страшно. Ведь если Dynatrace решит расширяться, то финансировать свою сделку она, скорее всего, будет в значительной мере за счет эмиссии новых акций — из-за чего имеющиеся акции могут упасть, если на новые бумаги не будет достаточного спроса. Но компания прибыльная — банкротства можно не ожидать.

Нереалистичные ожидания. Падение акций компании, которое мы обсуждали выше, было вызвано, кроме всего прочего, и тем, что компания чуть недотянула по ряду метрик до планки, поставленной инвесторами. К сожалению, этот фактор придется учитывать.

Что в итоге

Берем акции сейчас по 40,01 $. А дальше есть следующие варианты:

- ждать роста до 50 $. Думаю, за следующие 14 месяцев мы достигнем этого уровня;

- держать до уровня 60 $. Тут лучше рассчитывать на три года;

- ждать возвращения акций к уровню 77 $. Как мне кажется, этот уровень будет вполне достижим в течение 5 лет;

- если в прошлый раз вы брали акции с прицелом на долгий срок, то сейчас вам предоставляется возможность докупить их после падения и держать их у сердца следующие 14 лет.

Хотя бизнес компании стоит на твердой почве, здесь все же будет ощущаться значительная волатильность, связанная с высокой ценой. Так что это нужно понять и принять. Или не трогать эти акции никогда.