Инвестидея: Franklin Electric, потому что по этим трубам течет золото

Сегодня у нас умеренно спекулятивная идея: взять акции промышленного предприятия Franklin Electric (NASDAQ: FELE), дабы заработать на вале инвестиций в обновление инфраструктуры в США.

Потенциал роста и срок действия: 13% за 13 месяцев без учета дивидендов; 26,5% за 2,5 года без учета дивидендов; 10% в год на протяжении 20 лет с учетом дивидендов.

Почему акции могут вырасти: потому что это крепкий и надежный бизнес.

Как действуем: берем акции сейчас по 74,29 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

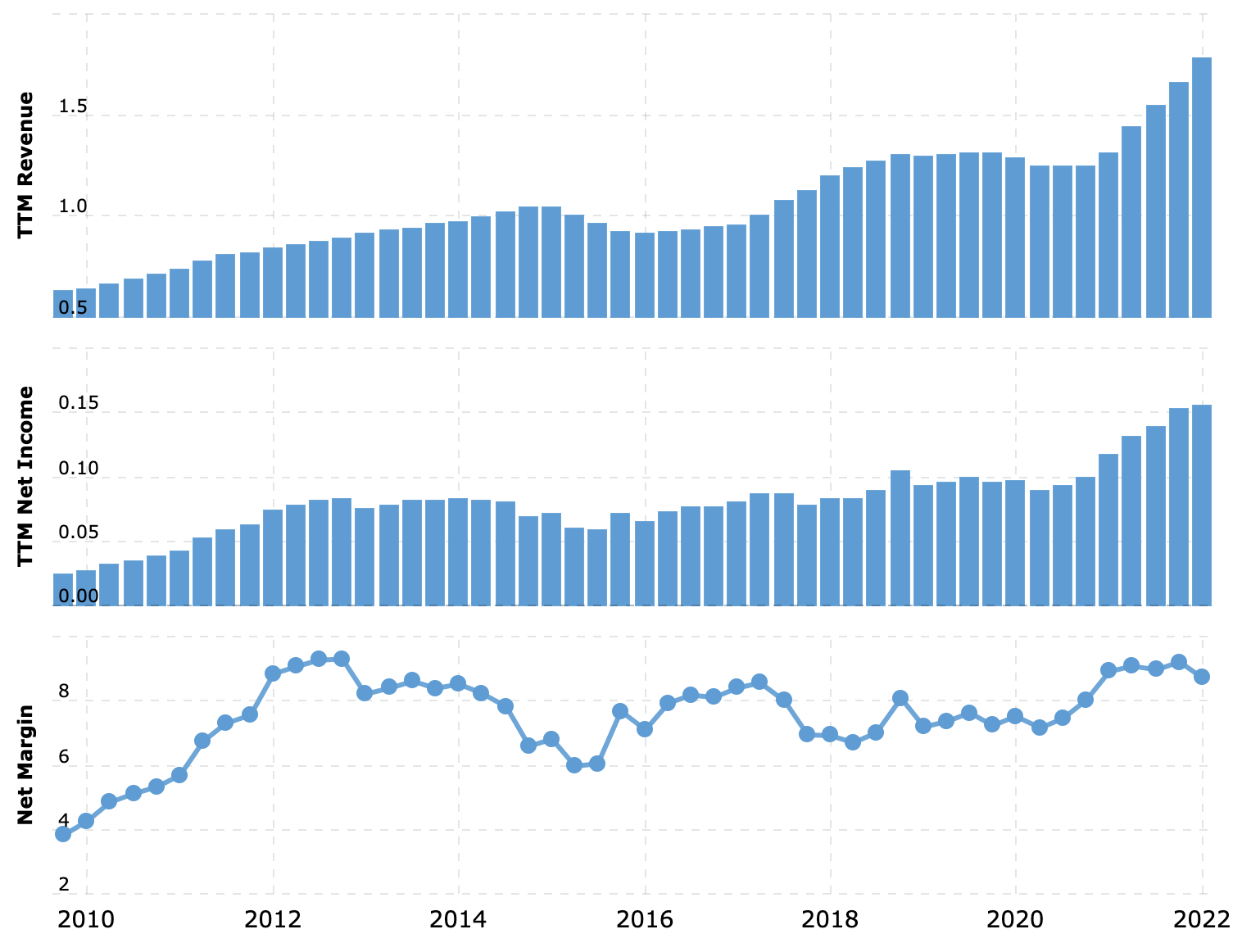

FELE производит промышленные решения в сфере жидкостей. Вот как, согласно ее презентации, делится выручка.

Водяные системы — 55%. Насосы, системы электронного управления. Выручка внутри сегмента по типам отведения и снабжения воды, а также видам решаемых задач делится так:

- Подземные воды — 55%.

- Серая вода — 7%.

- Осушение больших пространств, например месторождений, — 8%.

- Очистка воды — 11%.

- Конденсат и промышленность — 19%.

Операционная маржа сегмента — 14,4% от его выручки.

Распределение — 28%. Это группа компаний, производящая товары и оказывающая услуги, связанные с подземными водами. Операционная маржа сегмента — 27,49% от его выручки.

Топливные системы — 17%. Это трубы, насосы, системы управления и прочие штуки для топлива. Операционная маржа сегмента — 7,21% от его выручки.

Список потребителей товаров компании весьма широк: от сельского хозяйства до жилья. В целом ее можно назвать инфраструктурным бизнесом.

Согласно годовому отчету Franklin Electric, выручка делится по странам и регионам так:

- США и Канада — 69,61%. США дает 64,72% выручки всей компании.

- Латинская Америка — 8,39%.

- Европа, Ближний Восток и Африка — 11,42%.

- Другие регионы — 10,58%.

Аргументы в пользу компании

Упало. Я очень давно слежу за этими акциями, но до определенного момента они мне казались очень дорогими. А за последние 8 месяцев они ощутимо подешевели: с 94 $ в ноябре до 74,29 $. Думаю, мы можем взять их с расчетом на отскок.

Прогноз: осадки в виде прибыли. Безотносительно к тому, станет ли инфраструктурный пакет Байдена реальностью или все-таки нет, нужда в обслуживании и реконструкции имеющихся ЖКХ-мощностей и систем снабжения и отведения воды будет двигать вперед бизнес компании.

Конкретно сейчас ей благоприятствуют аж два тренда:

- Рост стоимости сельскохозяйственной продукции, что повышает спрос на решения в сфере ирригации.

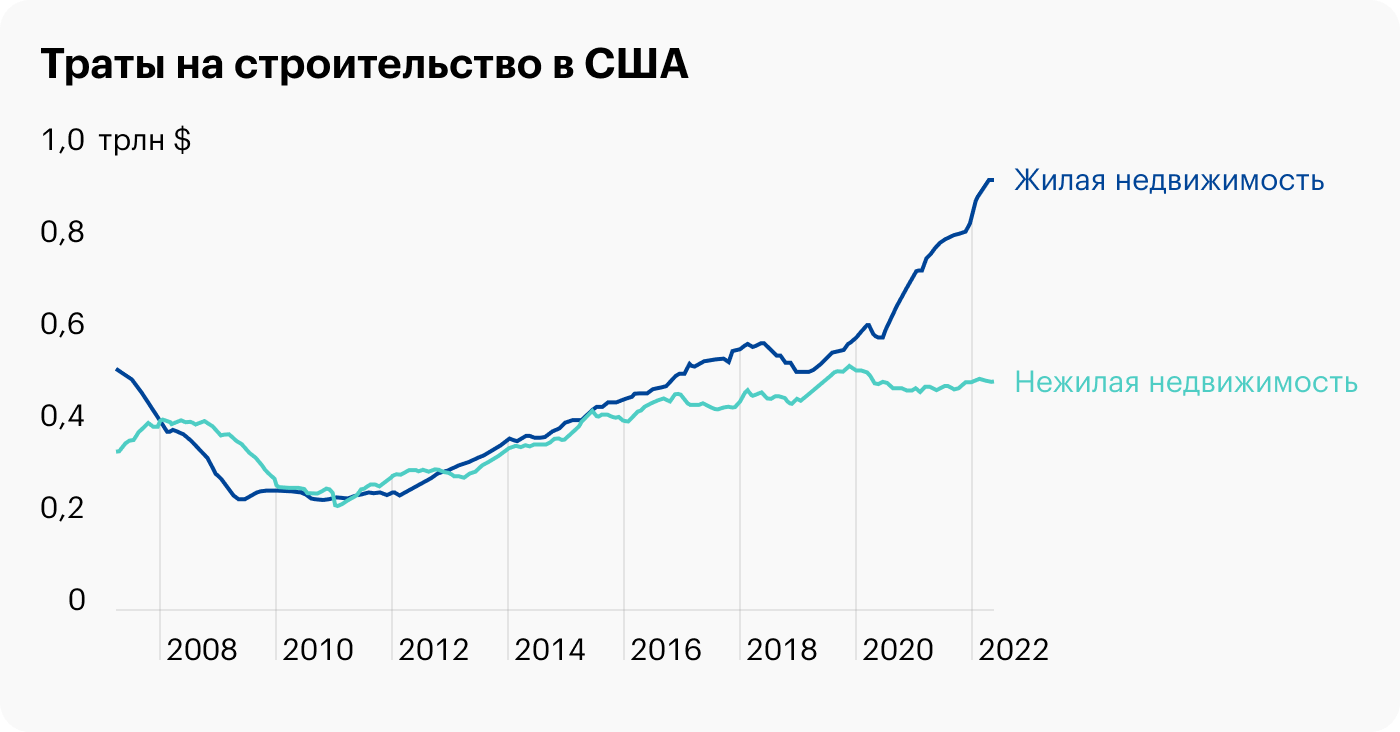

- Рост вложений в строительство жилых домов — где вода тоже как бы нужна, даже очень.

В долгосрочной перспективе привлекательности акциям FELE добавит тема глобального потепления и засухи.

Дешево. Компания стоит очень дешево: P / S — 1,95, P / E — 22,37 и капитализация 3,43 млрд. Это может привлечь к ней как инвесторов, так и потенциальных покупателей.

Дивиденды. Компания платит 80 центов на акцию в год, что дает 1% годовых. На дивиденды она тратит примерно 21% от своей прибыли и, в принципе, может увеличить выплаты раза в три.

Тем более что много лет Franklin Electric свободные деньги тратила в основном на расширение бизнеса — и среди ее акционеров может появиться инвестор-активист, который потребует от компании увеличить выплаты.

Как компания тратила свободные деньги последние 15 лет

| Дивиденды | 17% |

| Обновление основных фондов | 27% |

| Выкуп акций | 14% |

| Расширение бизнеса | 42% |

Как компания тратила свободные деньги последние 15 лет

| Дивиденды | 17% |

| Обновление основных фондов | 27% |

| Выкуп акций | 14% |

| Расширение бизнеса | 42% |

Что может помешать

Бухгалтерия. Придется поругать Franklin Electric за высокую долговую нагрузку: сейчас у нее примерно 700 млн задолженностей, из которых 491,588 млн нужно погасить в течение года. Денег в распоряжении компании не так чтобы очень много: есть 38,581 млн на счетах и 229,736 млн задолженностей контрагентов.

С учетом повышения ставок такой долг будет обслуживать сложнее. Да и на скорость потребления товаров компании повышение ставок, прямо скажем, будет влиять не лучшим образом. Так что повышения дивидендов в значимом объеме мы можем и не дождаться.

Посчитайте за других. Я даже не сомневаюсь в том, что логистика и рост стоимости сырья будут сильно бить по отчетности компании, к огорчению инвесторов.

Что в итоге

Можно взять акции сейчас по 74,29 $. А дальше есть три варианта действий:

- ждать роста акций до 84 $. Скорее всего, мы достигнем этого уровня за 13 месяцев;

- держать до 94 $. Тут лучше рассчитывать на 2,5 года ожидания;

- держать акции следующие 20 лет, пока дивиденды компании растут вместе со средней температурой на планете.