Инвестидея: Flowers Foods, потому что выпечка всегда в моде

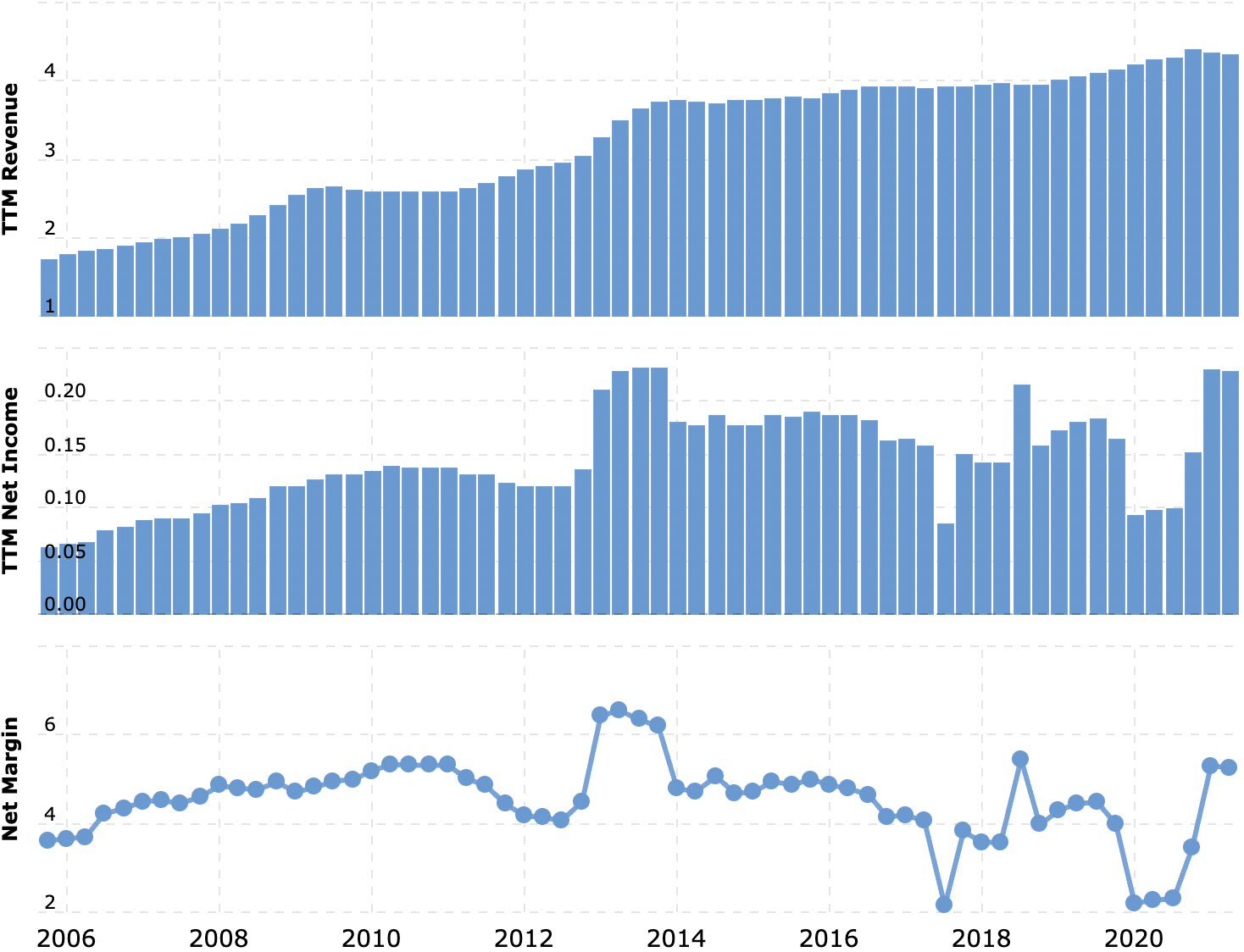

Сегодня у нас умеренно консервативная идея: взять акции производителя выпечки Flowers Foods (NYSE: FLO), дабы заработать на стабильности этого бизнеса.

Потенциал роста и срок действия: 10% за 12 месяцев без учета дивидендов; 9% годовых на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: это стабильный, крепкий бизнес с хорошими дивидендами.

Как действуем: берем сейчас по 24,38 $.

При создании материала использовались источники, недоступные пользователям из РФ.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания занимается производством выпечки в разных ее видах — от обычного хлеба до роллов и закусок. Согласно отчету, выручка по видам продукции разделяется следующим образом:

- Продукция компании для продажи в розничных сетях — 66%.

- Продукция для собственных брендов магазинов — 14%. Продукция Flowers Foods, продаваемая под брендом розничных сетей.

- Не розница и другое — 20%. Продукция для ресторанов, вендинговых автоматов и институциональных заказчиков.

По каналам продаж выручка распределяется так:

- Супермаркеты и аптеки — 42%.

- Крупные магазины и магазины дешевых товаров — 33%.

- Общепит — 17%.

- Магазины шаговой доступности — 3%.

- Прочее — 5%.

Исходя из данных в отчете, можно решить, что продаж за пределами США у компании нет. Так что будем думать, что продукция Flowers Foods продается только в Америке.

Аргументы в пользу компании

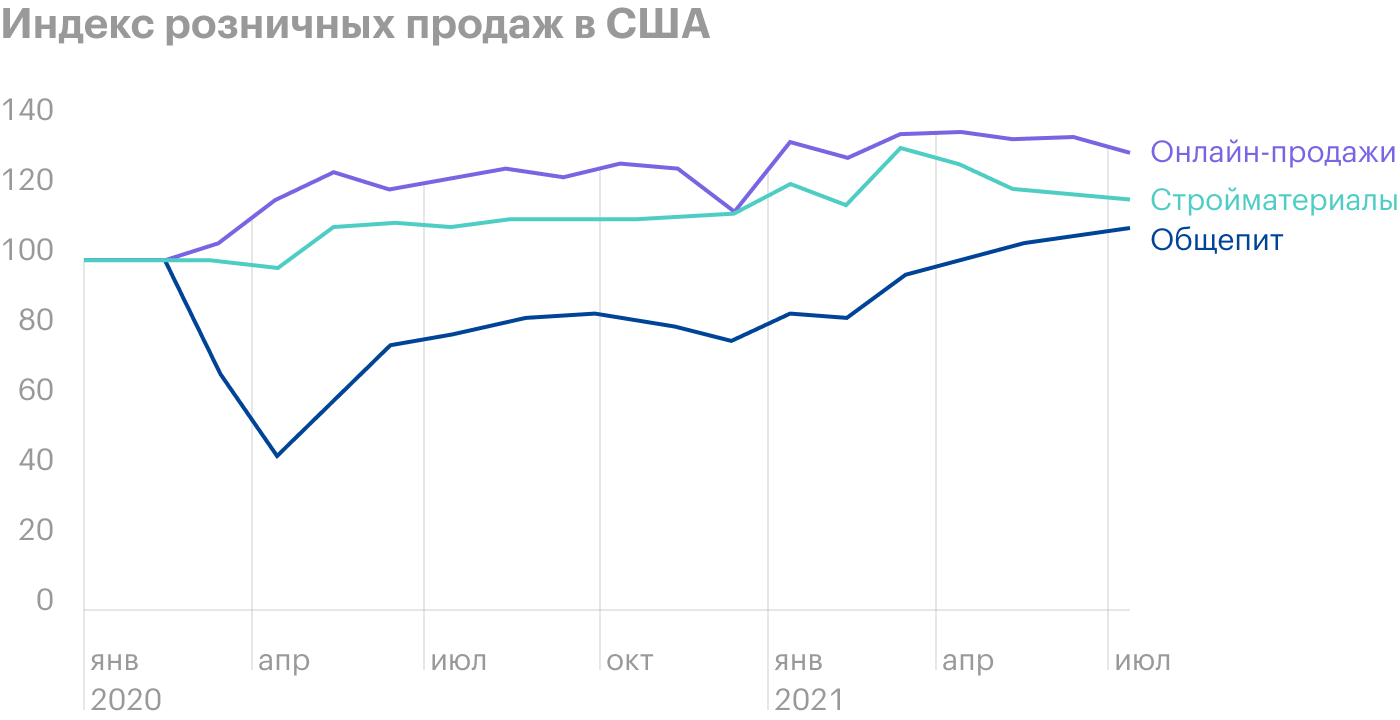

Медаль за ровность. Компания неплохо пережила коронакризисную весну 2020 года, но не без денежных потерь. Отчасти помогло изменение структуры потребления: люди стали больше тратиться на еду, — отчасти руководство проявило себя с лучшей стороны: онлайн-продажи в общей структуре выручки выросли почти в 2,5 раза, достигнув 9,6% в общей структуре выручки. Даже падение продаж в сфере общепита не сильно испортило общую картину. В общем, компания показала себя с лучшей стороны в наихудших обстоятельствах.

Конечно, сейчас, с улучшением ситуации, ее продажи незначительно упали — но, поскольку сравнивать приходится с периодом аномального спроса, когда все готовились к апокалипсису, ничего ужасного не произошло.

Акции можно взять сейчас с расчетом на приток инвесторов, желающих стабильности и предсказуемости в эпоху страхов и коронавируса. Даже если нового карантина не случится, то Flowers Foods объективно выглядит стабильным и крепким бизнесом, да еще и с дивидендами «на любую погоду», — уже это выделяет ее из толпы. Если случится новый карантин, то мы уже знаем, что у компании все будет хорошо. Если карантина не случится, то мы тоже знаем, что у компании все будет нормально.

Общепит восстанавливается. Компания может рассчитывать на рост потребления ее продукции заведениями общепита — пусть этот момент и будет сбалансирован некоторым снижением потребления продукции Flowers Foods розничными покупателями.

Дребеденды. Компания платит 84 цента дивидендов на акцию в год, что дает 3,44% годовых — что гораздо больше, чем 1,32% в среднем по S&P 500. Уже одного этого аргумента достаточно, чтобы акции выросли за счет притока любителей выплат, которые накачают котировки до нужного уровня.

Что может помешать

Концентрация. Согласно отчету, 10 крупнейших клиентов компании дают ей 53,6% выручки. Самый крупный из них Walmart с 21,2% выручки. Изменение отношений с кем-то из крупных заказчиков может негативно отразиться на отчетности.

Условно дорого. Согласно данным компании, объем рынка выпечки — как свежей, так и замороженной — в США — 37,6 млрд долларов. Flowers Foods занимает на этом рынке 11,51%. При этом со своей капитализацией в 5,16 млрд компания стоит как 13,72% от своего рынка.

На основании этого можно предположить, что сейчас компания стоит вполне себе адекватно и видимых причин для роста котировок в ближайшее время нет. P / E у компании составляет примерно 22,73 — это не слишком высокий, но и не слишком низкий показатель. Впрочем, большинство инвесторов не очень-то обращают внимание на это.

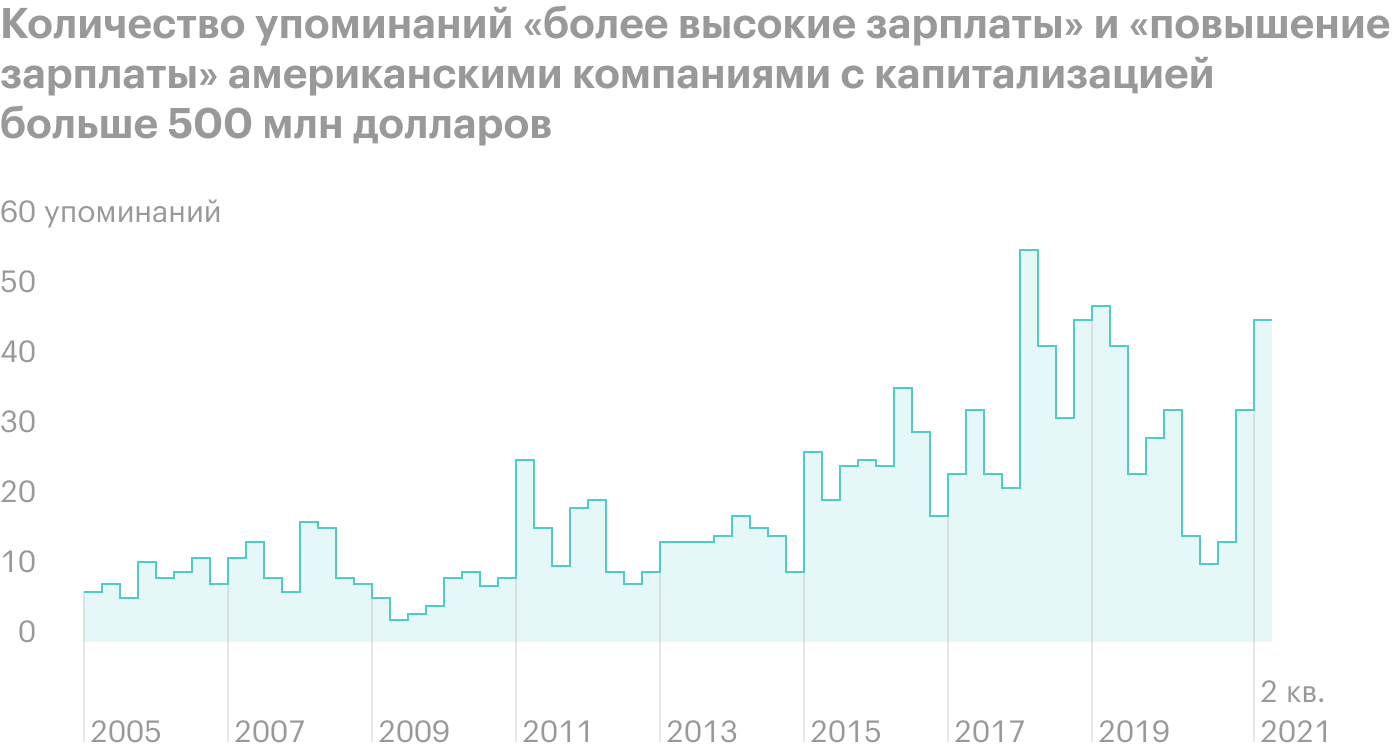

Материалы в расход. Цены на пшеницу сильно выросли в этом квартале. Также следует держать в уме рост расходов на труд: они и так составляют 30,4% от выручки компании. В условиях, когда американские компании жалуются на рост стоимости труда работников из-за их дефицита, Flowers Foods тоже может столкнуться с заметным ростом расходов на рабочую силу. В общем, нужно быть готовыми к тому, что повышение расходов подпортит компании отчетность.

Дребеденды. На дивидендные выплаты у компании уходит 178,92 млн долларов в год — 77,91% ее прибыли за минувшие 12 месяцев. При этом у компании сумма задолженностей чуть больше 1,9 млрд, из которых 509,767 млн нужно погасить в течение года. В принципе, денег в распоряжении компании немало: 292,27 млн на счетах и 303,897 млн задолженностей контрагентов. Пока благоприятные условия займов в США позволят компании набрать долгов под приемлемый процент в достаточных объемах. Более того, я даже думаю, что в случае если Flowers Foods решит расширяться — а это очень вероятный вариант развития событий, — то дивиденды она, скорее всего, не порежет — просто займет крупную сумму. Но все же будем держать в уме вероятность урезания выплат и падения акций из-за этого.

Что в итоге

Акции Flowers Foods можно взять сейчас по 24,38 $. А дальше есть два варианта:

- дождаться, когда они превысят исторические максимумы и будут стоить 27 $. Думаю, что этого уровня мы достигнем за следующие 12 месяцев. Но, скорее всего, это произойдет гораздо быстрее: уж слишком привлекательные выплаты у компании;

- держать акции следующие 10 лет, получая дивиденды.

Но все же следует поглядывать на раздел новостей на сайте компании, чтобы избавиться от акций до того, как на новости о сокращении выплат отреагирует рынок.