Инвестидея: Fortive, потому что промышленность сама себя не автоматизирует

Сегодня у нас спекулятивная идея: взять акции промышленного конгломерата Fortive (NYSE: FTV), дабы заработать на автоматизации промышленности.

Потенциал роста и срок действия: 14,5% за 14 месяцев с учетом выделения подразделений компании в отдельных эмитентов и без учета дивидендов; 20,5% за 2 года с учетом выделения подразделений компании в отдельных эмитентов и без учета дивидендов; 11% в год на протяжении 15 лет с учетом выделения подразделений компании в отдельных эмитентов и с учетом дивидендов.

Почему акции могут вырасти: потому что автоматизации подвергнется вся экономика.

Как действуем: берем акции сейчас по 65,36 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

В 2016 году Fortive стала независимой компанией, выделившись из Danaher. Нынче Fortive — это высокотехнологический промышленный конгломерат. Компания делает ПО, оборудование и компоненты для автоматизации, а также оказывает услуги в этой области.

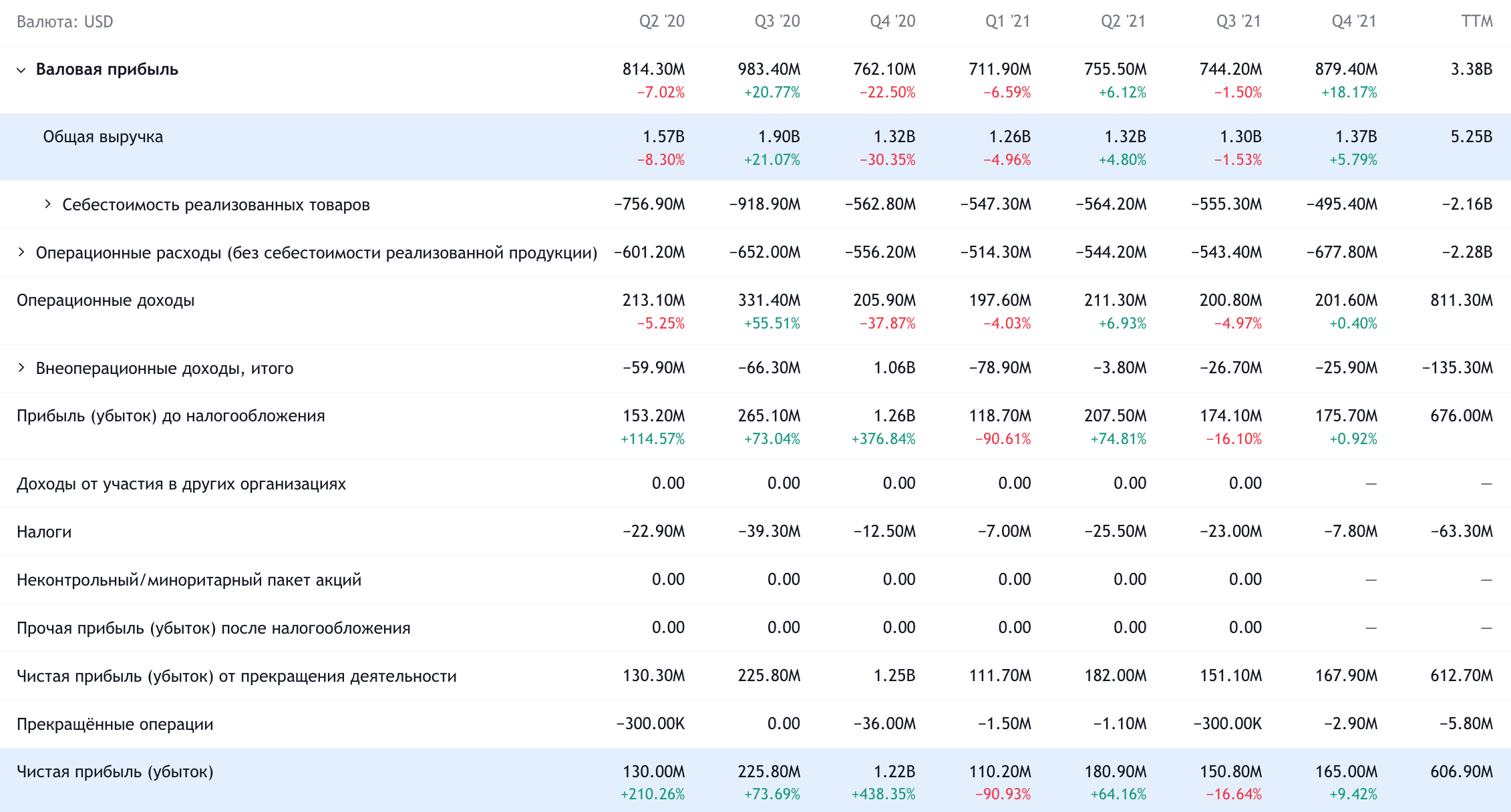

Компания еще не загрузила отчет с подробным разбором результатов 2021 года, поэтому иногда мы будем ссылаться на отчет за 2020 год. Доля разных отраслей в выручке каждого сегмента посчитана по отчету 2020 года. Все остальные показатели — из отчета 2021 года. По итогам 2021 года выручка компании делилась на три сегмента.

Умные операционные решения — 41,28%. Программы, инструменты, сенсоры и оборудование для промышленности и строительства.

Выручка сегмента по отраслям:

- Промышленность и производство — 37%.

- ЖКХ и электроснабжение — 11%.

- Правительство — 9%.

- Коммуникации, электроника, полупроводники — 6%.

- Оборона и авиапромышленность — 1%.

- Нефтегазовый сектор — 12%.

- Розница и потребительский сектор — 5%.

- Другое — 12%.

- Перепродавцы — 5%.

- Медицина — 2%.

Операционная маржа сегмента — 18,8% от его выручки.

Точные технологии — 35,18%. Оборудование для тестирования промышленных устройств.

Выручка сегмента по отраслям:

- Промышленность и производство — 20%.

- ЖКХ и электроснабжение — 9%.

- Правительство — 9%.

- Коммуникации, электроника, полупроводники — 10%.

- Оборона и авиапромышленность — 14%.

- Нефтегазовый сектор — 1%.

- Розница и потребительский сектор — 5%.

- Другое — 15%.

- Перепродавцы — 10%.

- Медицина — 7%.

Операционная маржа сегмента — 22,1% от его выручки.

Высокотехнологические решения для здравоохранения — 23,54%. Инструментарий для анализа биоматериала, системы инвентаризации, средства дезинфекции и многое другое.

В структуре выручки сегмента главенствуют предприятия из сферы здравоохранения — 94%, но также есть промышленность и производство — 2%, правительство — 3% и перепродавцы — 1%.

Операционная маржа сегмента — 8,2% от его выручки.

Согласно отчету компании за 2020 год, 85,37% выручки дают товары, а 14,63% — услуги.

Выручка компании по странам и регионам:

- США — 52,57%.

- Китай — 11,52%.

- Другие, неназванные страны — 35,91%.

Аргументы в пользу компании

Упало. За последние 4 месяца акции компании сильно упали: с 79 до 65,36 $. А значит, мы можем подобрать их в ожидании отскока.

Светлое будущее, но непонятно для кого. Показатели американского промышленного производства уже превышают показатели на момент начала пандемии, притом что количество работников в производстве меньше на 100 тысяч человек, чем тогда. Все это стало возможным благодаря инвестициям в автоматизацию: компании могут производить больше товара меньшими силами.

С текущей ситуацией нехватки квалифицированных рабочих и ростом стоимости всего, от сырья до логистики, я бы ожидал, что американские и неамериканские промышленные компании продолжат инвестировать в оптимизацию и автоматизацию производства. Это будет благостью для Fortive как в краткосрочной, так и в долгосрочной перспективе, ведь автоматизация была актуальна и до пандемии.

Преимущества. Есть несколько моментов, которые, как я считаю, будут привлекать в акции компании инвесторов.

Во-первых, акции надежные. 38% выручки компании относится к разряду возобновляемой — клиенты приходят к ней более-менее регулярно. Ожидается, что этот параметр будет расти и возобновляемая выручка будет составлять 40% уже в 2022 году. Это очень хорошо и придает бизнесу компании стабильности.

Во-вторых, акции продвинутые. Почти 12,75% выручки Fortive — это ПО. Этот параметр тоже будет расти: ожидается, что в 2022 году ПО уже будет составлять 16,7% выручки или даже больше. ПО в перспективе может быть сильно маржинальнее физических товаров, так что это, безусловно, позитивный тренд.

В-третьих, акции недорогие в абсолютных числах. Капитализация у компании 23,44 млрд, что будет делать ее акции очень чувствительными к притоку инвесторов. Думаю, в случае Fortive можно ожидать наплыва в первую очередь институциональных инвесторов. Компания достаточно перспективна и интересна с учетом происходящих на наших глазах экономических и технологических изменений, но при этом Fortive — это прибыльный и серьезный бизнес.

Ближе к телу. Согласно отчету компании за 2020 год, 72,18% активов у нее в США, еще 7,1% — в Швейцарии, а ни в одной из прочих стран у нее не находится более 5% активов. То, что львиная доля активов у Fortive в США, позволяет ей несколько нивелировать негативные последствия роста цен на логистику и сырье.

Конгломератно. Fortive — это собрание разных успешных компаний, и можно ожидать, что на длинных дистанциях она будет отпускать в свободное плавание наиболее интересные подразделения типа Vontier и они будут показывать хорошие темпы роста.

И это будет приносить радость акционерам Fortive — ведь мы будем получать пропорциональное количество акций новых предприятий. С учетом тренда на разбитие крупных конгломератов этого же будут ждать от Fortive и ее акционеры.

Что может помешать

Недешевая в относительных числах. P / S у компании не очень большой, но и не маленький — 4,46. P / E у нее 39,72, что, прямо скажем, совсем недешево. Так что акции может потрясти.

Закредитованная. У компании 6,947 млрд долларов задолженностей, из которых в течение года нужно погасить 3,714 млрд. Денег в ее распоряжении не так много: 819,3 млн на счетах плюс 930,2 млн задолженностей контрагентов.

С учетом того, что компания щедро тратится на расширение и обновление бизнеса, я бы не ожидал, что ее долговое бремя в ближайшее время сильно уменьшится. Так что стоит готовиться к тому, что акции Fortive будут отпугивать инвесторов, опасающихся инвестировать в эмитентов с относительно высоким уровнем долговой нагрузки.

Еще компания платит копеечные дивиденды — 28 центов на акцию в год, — что дает 0,43% годовых. На это у нее уходит примерно 17% от ее прибыли, и я бы не стал ожидать, что с такими долгами она будет сильно увеличивать выплаты, ведь она этого не делала с 2016 года.

И просто так. Проблемы со стоимостью перевозки и сырья так или иначе будут бить по бизнесу компании. Вопрос тут в том, насколько долго Fortive сможет перекладывать эти проблемы на своих покупателей.

Что в итоге

Берем акции сейчас по 65,36 $. А дальше есть три варианта действий:

- ждем роста до 74 $. Думаю, с учетом всех позитивных моментов мы сможем дождаться этого уровня за следующие 14 месяцев. В этом сценарии мы также учитываем прибыль от выделения отдельных подразделений Fortive в новых эмитентов;

- ждем 79 $. Тут стоит рассчитывать на два года ожидания. В этом сценарии мы тоже учитываем прибыль от выделения отдельных подразделений Fortive в новых эмитентов — и тут она даже вероятнее из-за увеличения срока держания акций;

- держим акции 15 лет, пока компания автоматизирует экономику по полной и штампует новых эмитентов, на росте котировок которых мы будем зарабатывать.