Инвестидея: IPG Photonics, потому что снова лазеры

Сегодня у нас умеренно спекулятивная идея: взять акции производителя лазеров IPG Photonics (NASDAQ: IPGP), дабы заработать на отскоке акций после падения.

Потенциал роста и срок действия: 13% за 14 месяцев; 10% в год в течение 5 лет.

Почему акции могут вырасти: они сильно упали, но бизнес компании сохраняет хороший потенциал.

Как действуем: берем по 179,87 $.

Часто при составлении отчетности компаний числа округляются, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания производит лазеры и компоненты для производственных предприятий в самых разных отраслях: общее производство, автомобилестроение, потребительские товары, медицинские устройства, традиционная энергетика и возобновляемая энергия, аэрокосмическая отрасль, железные дороги, кораблестроение, микроэлектроника, оборона, коммуникации и НИОКР.

Согласно годовому отчету компании, ее выручка по типам решаемых задач распределяется следующим образом:

- работа с материалами — 90,2%. Все, что связано с обработкой продукции при помощи лазера;

- прикладные науки — 5,3%. Товары и услуги компании используются в научных изысканиях университетов и правительственных заказчиков;

- коммуникации — 1,9%. Компоненты, которые используются в прикладных целях для организации коммуникаций;

- медицинские процедуры — 2,6%. Товары компании, которые используются врачами, в частности в хирургии.

Выручка делится на два типа по продукции: различные лазеры — 83,2% и усилители, услуги, запчасти и компоненты — 16,8%.

Выручка по странам и регионам:

- Северная Америка — 20,5%. В отчете сказано, что большая часть продаж — это США, но точных цифр нет;

- Европа. В отчете она разделена на Германию — 5,5% и всю остальную Европу, включая страны Восточной Европы и СНГ, — 18,3%;

- Азия и Австралия. Это сегмент делится на Китай — 41,8%, Японию — 4,4% и остальные страны — 8,6%;

- остальной мир — 0,9%.

Аргументы в пользу компании

«Астанавитесь!» За последние несколько дней акции компании упали на 17%, и, учитывая хорошую конъюнктуру для ее бизнеса, мы можем подобрать их сейчас в ожидании отскока.

Разберемся, почему акции упали при, в общем-то, неплохих обстоятельствах. Аналитики ожидали лучших результатов, чем те, о которых компания в итоге отчиталась: 376,9 млн долларов выручки по прогнозу и 372 млн выручки в реальности, ожидаемая прибыль на акцию — 1,4 $, в реальности получилось 1,29 $.

Также компания дала прогноз на третий квартал: 350—380 млн выручки, прибыль на акцию в районе 1,1—1,4 $. И он тоже оказался ниже прогнозов аналитиков, которые обещали 383,1 млн выручки, а прибыль на акцию — 1,45 $.

Я согласен с мнением Джеймса Даймона и Уоррена Баффетта, что квартальные прогнозы надо запретить: они создают нереалистичные ожидания у инвесторов и наносят вред котировкам. Но все же я думаю, что IPG сможет удивить нас в ближайшие полгода, учитывая позитивные сигналы для ее бизнеса. И даже если результаты окажутся вровень с ожиданиями, я все равно считаю, что акции вырастут, поскольку они упали слишком сильно.

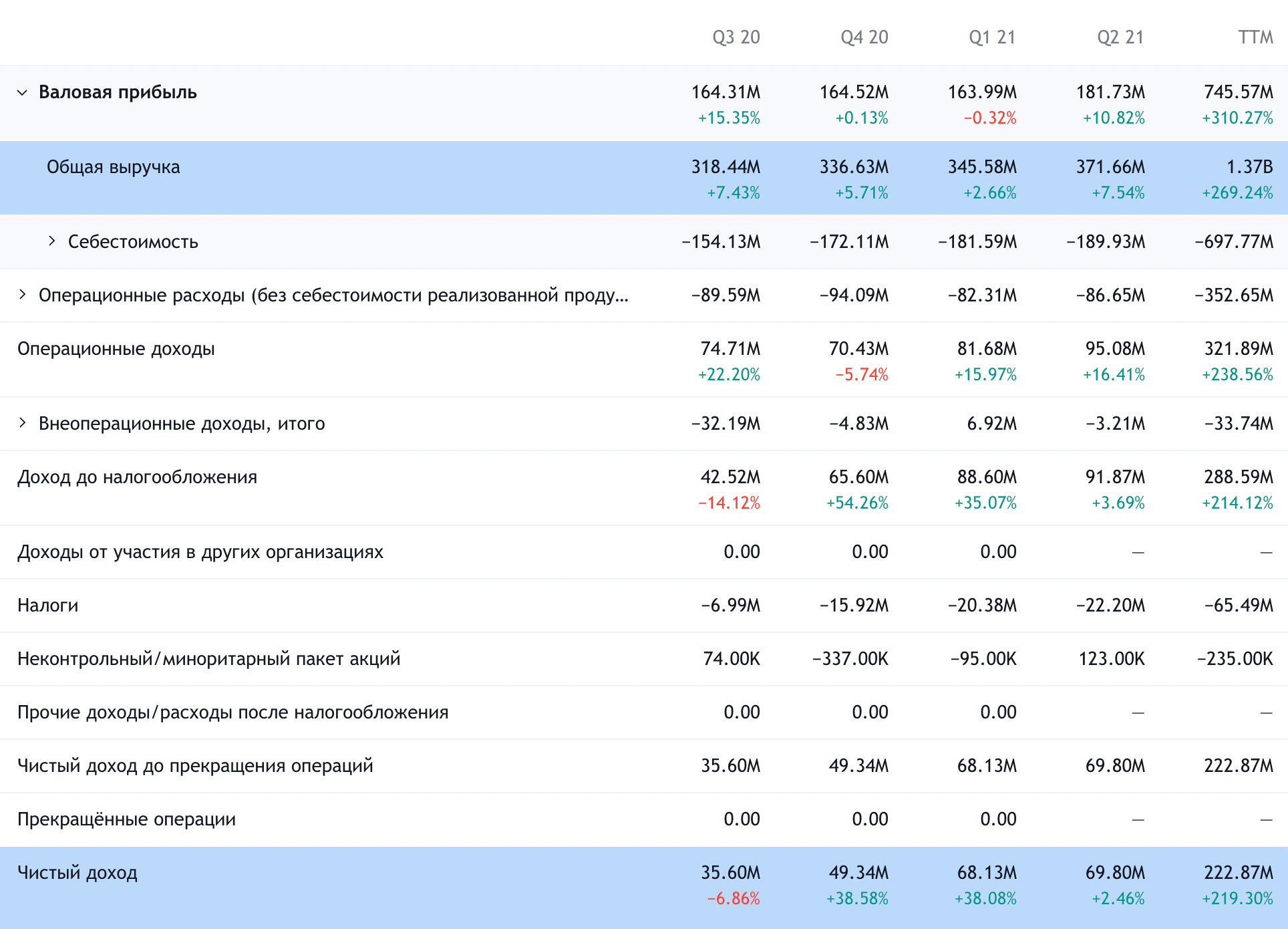

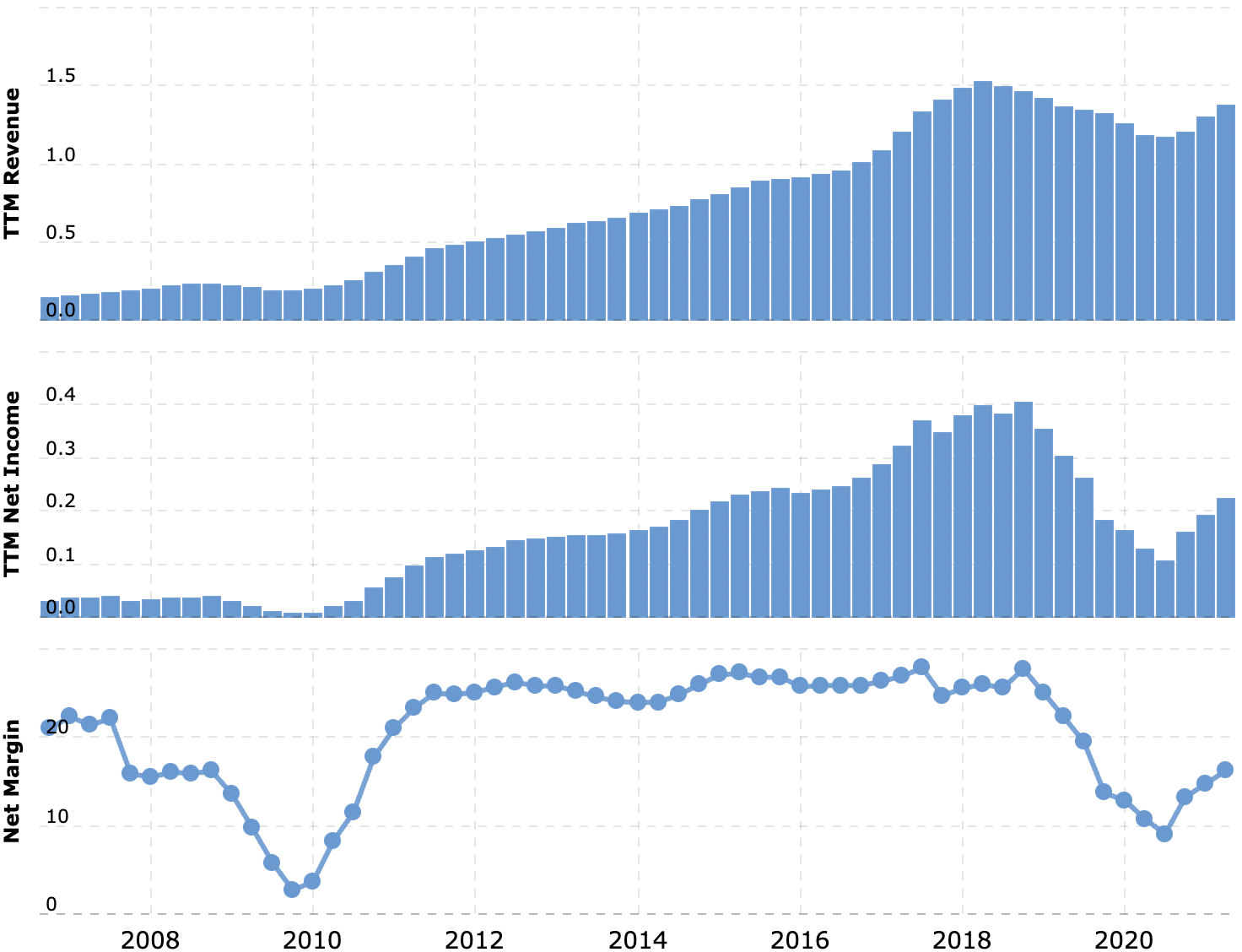

Прогресс компании, показанный в последнем отчете, в отрыве от ожиданий аналитиков кажется очень достойным: выручка выросла на 25%, маржинальность бизнеса увеличилась: валовая маржа выросла с 46 до 48,6%, операционная маржа выросла с 15,9 до 24,8%. Прибыль выросла на 82% — отчасти помогло отсутствие валютных потерь, которые были в прошлом году, но даже если сделать поправку на это, то прибыль выросла на 56,43%.

Инвесторы хуже детей: сегодня они хотят одного, завтра — другого. Думаю, учитывая непропорционально сильное падение котировок акций этого в целом очень симпатичного и перспективного бизнеса, акции IPG через какое-то время начнут расти снова. Возможно, тогда инвесторы наконец одумаются и решат, что эти акции стоят того, чтобы их подобрать после чрезмерного падения.

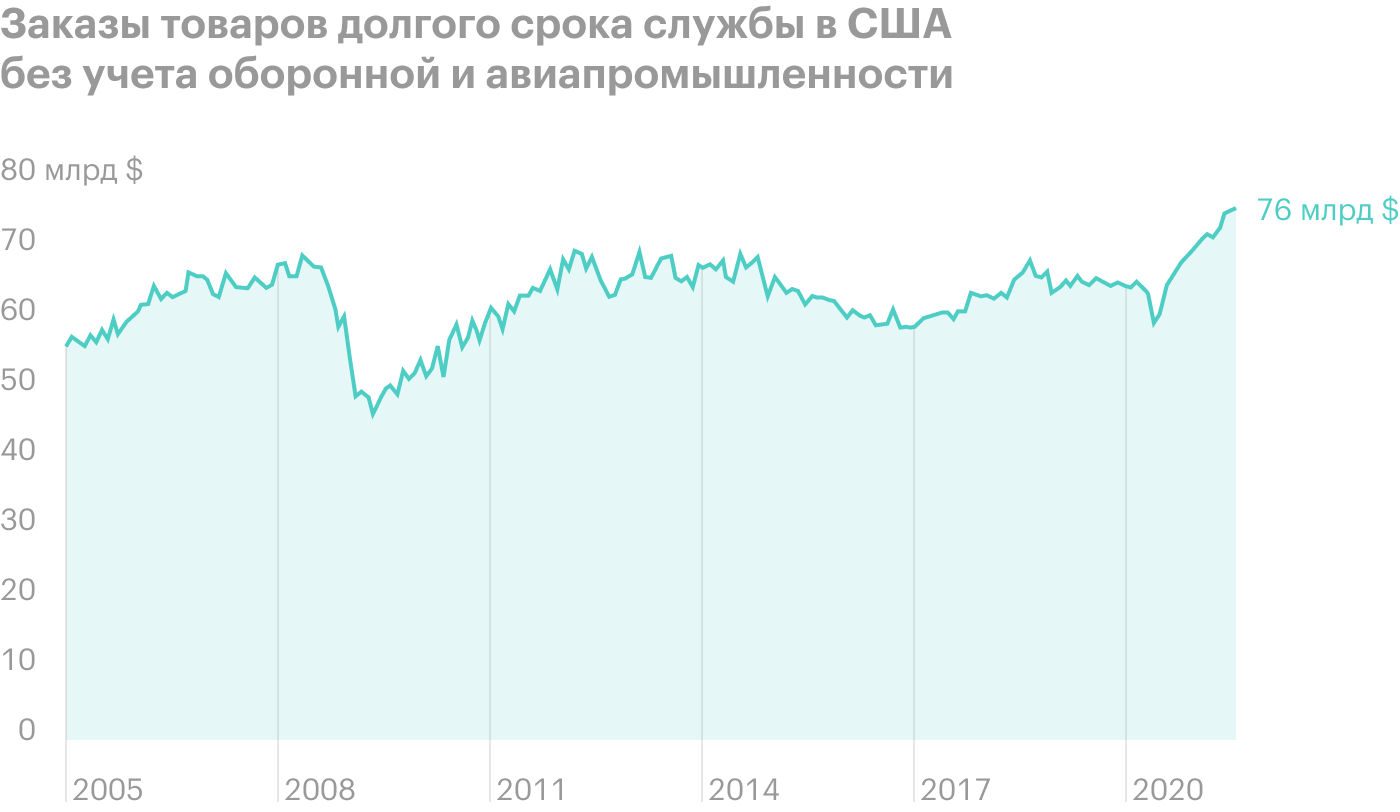

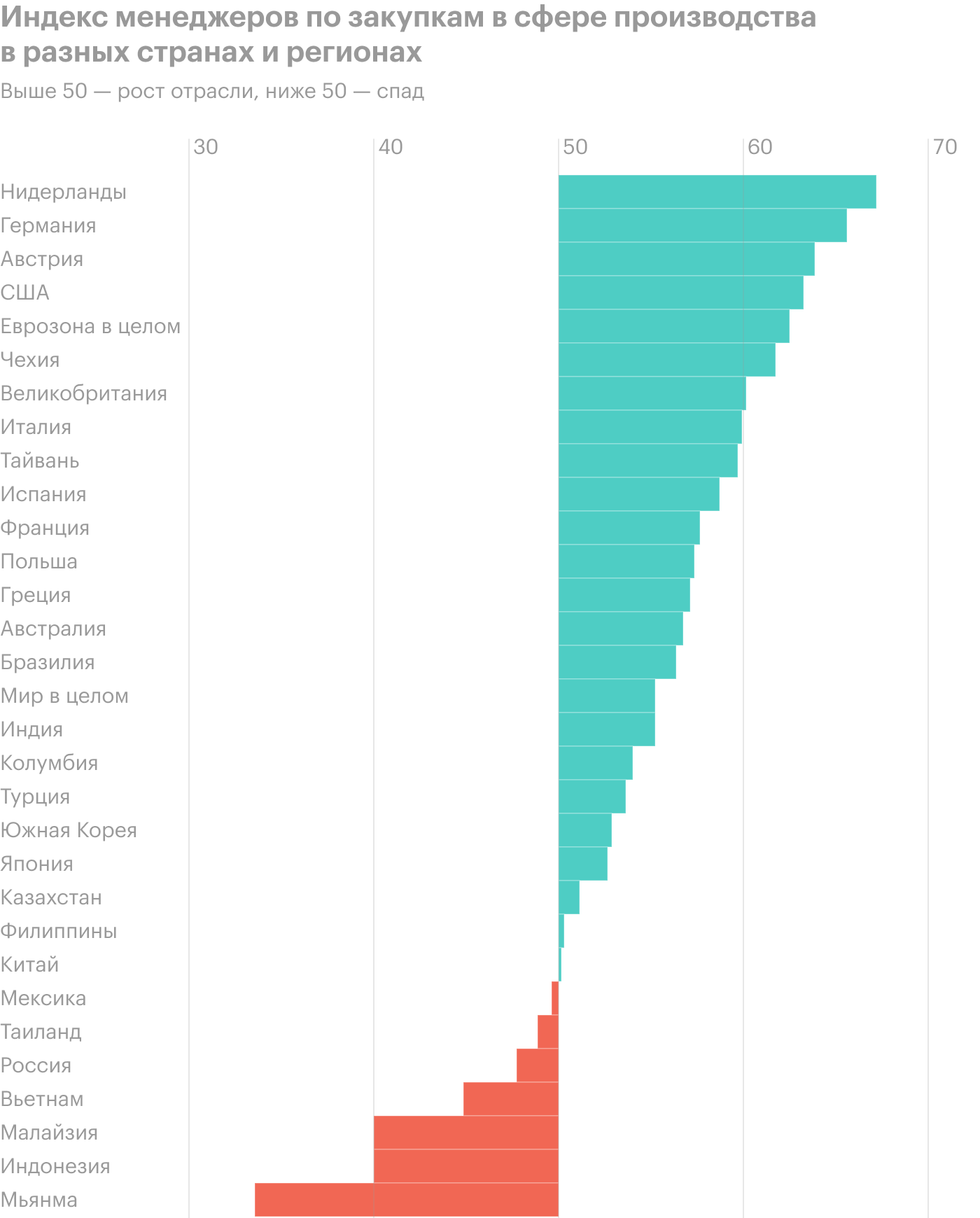

Позитив сейчас. Производственные показатели в США и других важных для компании странах показывают хорошие темпы роста. Возможно, некоторые опасения можно испытывать из-за небольшого роста промышленности в важном для компании Китае, но я считаю, что с ростом маржинальности производства в КНР скоро можно ждать увеличения заказов для IPG и там.

Вполне вероятно, что компания сможет хорошо заработать в течение этого года.

Позитив потом. У компаний в США и не только много денег и настоятельная нужда в обновлении основных фондов. Это позволяет ожидать бума инвестиций в бизнес на протяжении как минимум следующих нескольких лет. Для IPG это хорошие новости.

Бухгалтерия. Согласно последнему отчету, денег на счетах компании — а это 754,199 млн долларов — гораздо больше, чем всех-всех-всех ее задолженностей, которых всего 380,232 млн. В преддверии поднятия ставок и подорожания кредитов это очень хорошо.

Что может помешать

Концентрация. Согласно годовому отчету компании, пять неназванных крупнейших клиентов дают ей 24% выручки. Причем на самого крупного приходится 8% выручки. Изменение отношений с кем-то из этих крупных клиентов может отразиться на отчете.

Слишком горячая картошка. У компании есть заводы в Беларуси и РФ — в сумме это 17,5% от стоимости ее долгосрочных активов. А в РФ у компании работает 29% сотрудников. Следует иметь это в виду из-за ухудшения геополитической обстановки для этих двух стран и трендов на увеличение их международной изоляции. А еще недавнее ухудшение промышленных показателей в РФ может сигнализировать, что продажи компании в Европе могут оказаться хуже, чем инвесторам хотелось бы.

Коронакризис. На результат IPG очень плохо повлиял карантин, снизивший потребность компаний в инвестициях в новое оборудование. Так что повторение этой истории — а это весьма вероятно, учитывая появление новых штаммов коронавируса, — может сильно испортить компании отчетность.

Нескладушечка. Согласно приблизительным оценкам компании, емкость ее целевого рынка — это около 17,5 млрд долларов. Со своими 1,37 млрд долларов выручки за минувшие 12 месяцев компания занимает 7,82% своего рынка, но с капитализацией 9,64 млрд она стоит как 55% рынка. Таким образом, у инвесторов могут быть претензии к справедливости текущей оценки компании. Тем более у компании P / E 43,6 — это не сказать чтобы много, но все-таки акции может потрясти в ходе очередного биржевого обвала.

Что в итоге

Берем акции сейчас по 179,87 $. А дальше есть 2 варианта действий:

- держать до достижения цены 205 $ — это заметно ниже, чем 218 $, которые акции стоили еще в начале этой недели. Думаю, что мы сможем дождаться достижения этого уровня в течение следующих 14 месяцев;

- держать акции в течение следующих 5 лет, чтобы компания смогла как следует заработать на грядущем буме инвестиций в обновление основных фондов. Теоретически в этом сценарии возможна покупка IPG Photonics кем-то крупнее, но, учитывая ее высокую цену, я бы ориентировался в большей степени на рост котировок за счет увеличения доходов компании.