Инвестидея: Napco, потому что хаос все нарастает

Сегодня у нас умеренно спекулятивная идея: взять акции производителя товаров для охраны имущества Napco Security Technologies (NASDAQ: NSSC) ввиду ухудшения ситуации с правопорядком в Америке.

Потенциал роста и срок действия: 17,5% за 14 месяцев; 40% за 3 года; 10% годовых в течение 13 лет.

Почему акции могут вырасти: потому что в США уже не получится пустить в путешествие по штатам деву на ишаке, груженом золотом.

Как действуем: берем акции сейчас по 17,81 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Napco продает товары для охраны имущества и обслуживает проданные устройства и системы. Мы разбирали бизнес компании в старой инвестидее по ней, и повторяться не будем. Но подсветим некоторые важные моменты:

- Почти все продажи у компании приходятся на США.

- Примерно 2/3 выручки компании дают товары, а треть — услуги.

- Валовая маржа у товаров не очень большая — всего 8,09% от выручки с их продажи.

Сегмент услуг сильно маржинальнее: валовая маржа тут составляет 87,36% от выручки сегмента.

Аргументы в пользу компании

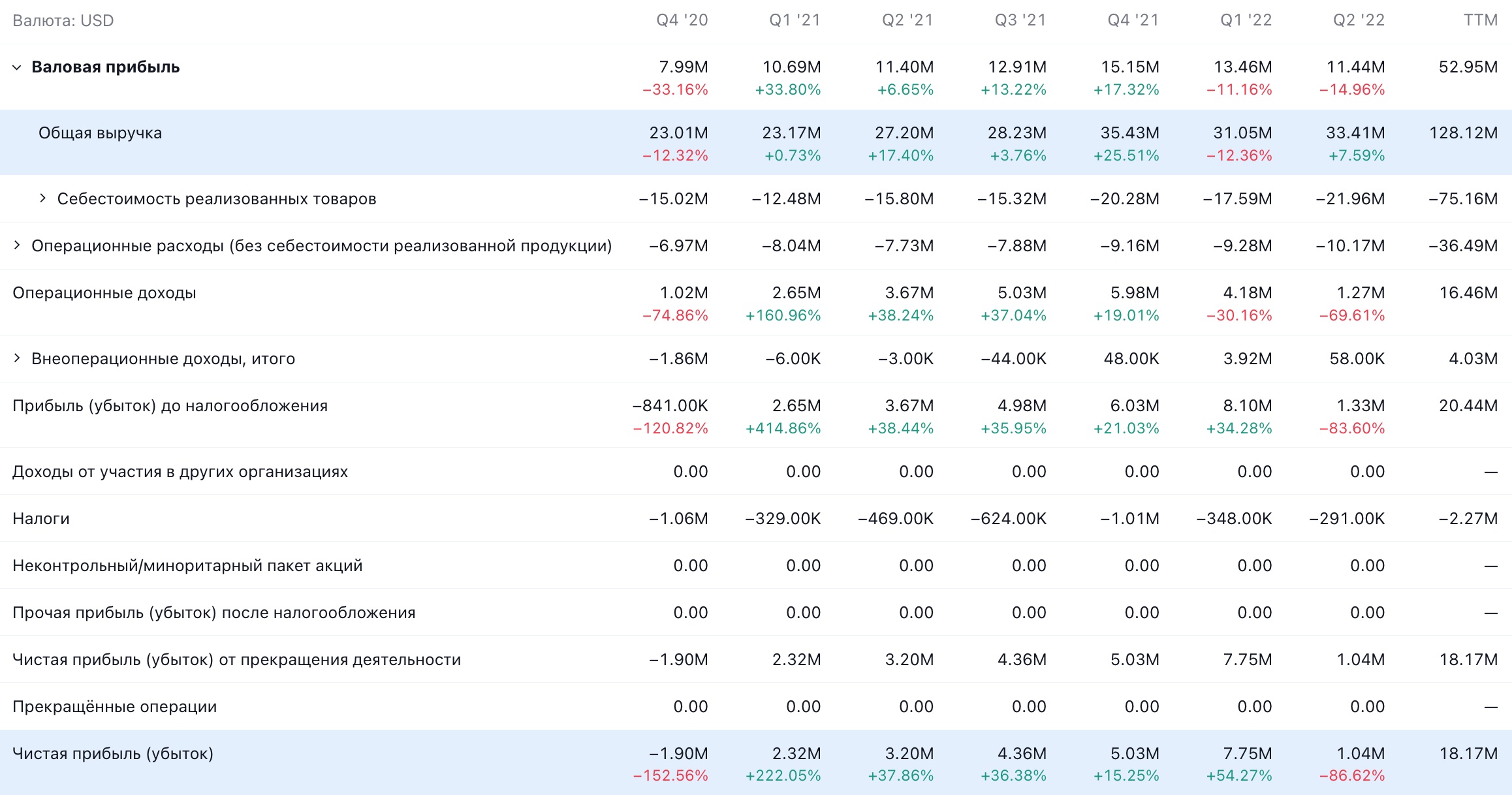

Упало. Акции компании сильно упали за минувшие полгода: с 25,78 $ в декабре до 17,81 $ сейчас. Причин для падения две:

- Отчетность компании слегка не уложилась в завышенные ожидания аналитиков.

- Компания стоит относительно дорого.

Я считаю, что котировки ждет отскок, поскольку так или иначе финансовые показатели компании растут, а перспективность ее отрасли наводит на мысли о том, что стоимость компании не сильно завышена.

Короли улиц. В США растет уровень преступности, и, как мне кажется, он вполне может достигнуть уровня 1970-х уже в ближайшие 10 лет — а может быть, даже превзойти его.

Уровень поляризации американского общества и доминирующий леволиберальный дискурс, который поощряет идею недобровольного перераспределения активов, может привести к ухудшению мер правопорядка в крупных городах и исходу населения в хорошо огороженные и защищаемые пригороды.

То, что почти все продажи у Napco приходятся на США, здесь будет плюсом: я бы не стал ждать роста преступности в таких масштабах где-то за пределами США.

Маленькие. У компании капитализация 654,193 млн, что делает ее котировки подвижными — и очень восприимчивыми к хорошим новостям.

Чистая бухгалтерия. Денег на счетах у компании больше, чем сумма всех ее задолженностей, что нужно считать большим плюсом: это может привести в ее акции инвесторов, которых беспокоит рост ставок и подорожание кредитов.

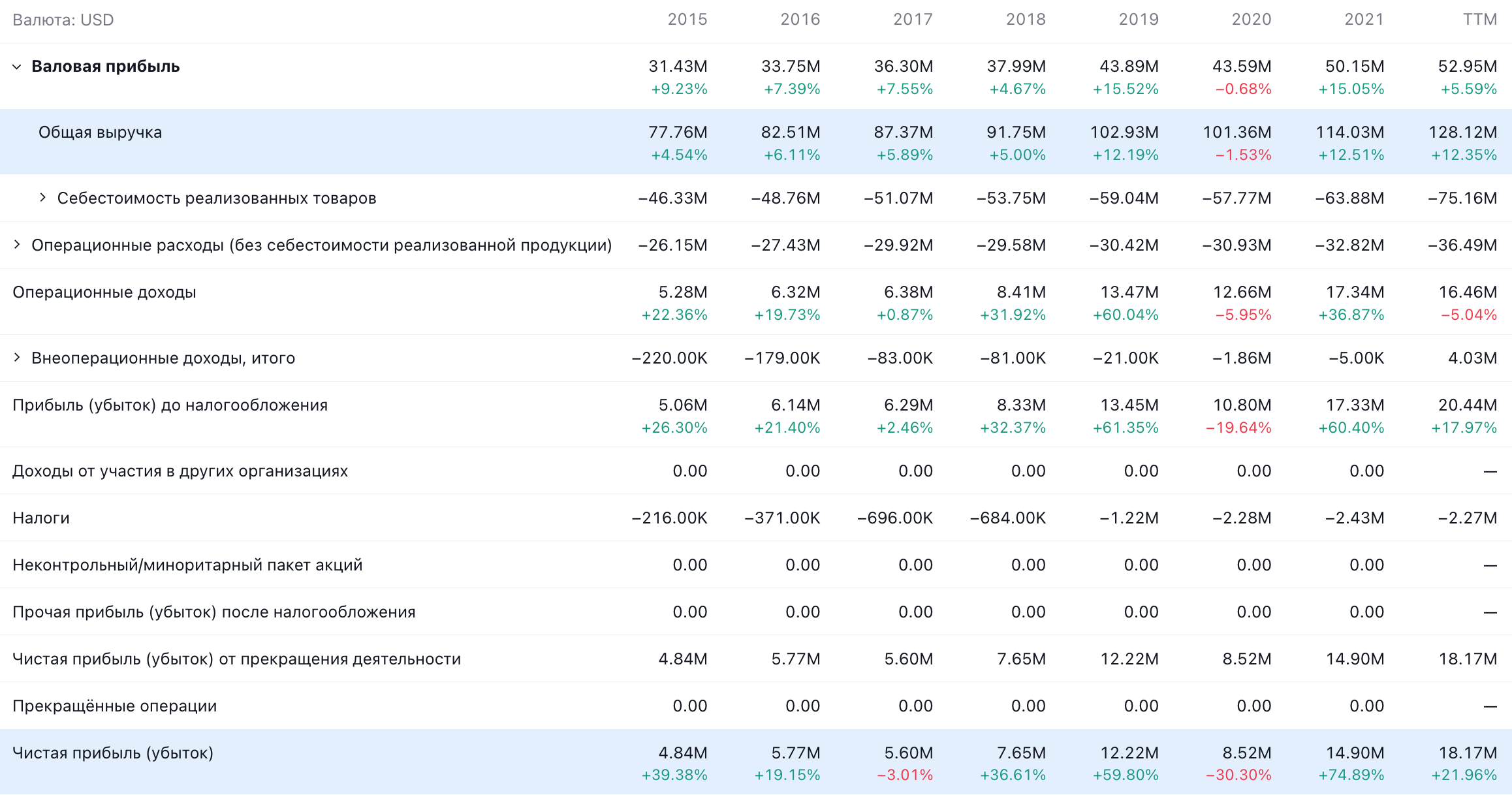

Прогресс. Валовая и операционная маржа у компании постоянно растет, в том числе и благодаря увеличению доли возобновляемой выручки: подписки и продление существующих контрактов на обслуживание. Возобновляемая выручка дает уже 30% от всей выручки компании, и доля услуг в ее бизнесе будет расти.

Могут купить или подружиться. Принимая во внимание все вышесказанное, компанию могут если не купить, то хотя бы заключить с ней стратегическое партнерство. Этим партнером может выступить кто-то из крупных технологических компаний: бизнес Napco хорошо ложится в схему умного дома. Новости о том, что партнером Napco станет тот же Amazon, отправят котировки Napco в стратосферу.

Но мне кажется, что Napco купит какой-нибудь инвестфонд, который выпустит ее на биржу через пару лет, чтобы продать ее акции втридорога в ходе IPO, как только охрана имущества станет новой популярной и перспективной темой в инвестиционном сообществе.

Что может помешать

Цена. Даже после падения котировок ключевые показатели стоимости компании выглядят несколько завышенными: стоит она как 5,33 годовой выручки, а P / E у нее 37,58. Так что следует приготовиться к тому, что ее акции может трясти.

«В карман, а то украдут». Для компании очень важно продавать свои устройства и компоненты в достаточных количествах, чтобы потом получать прибыль от клиентов, навязывая им свои услуги обслуживания. Проблемы с логистикой нынче — это настоящий бич всех производственных компаний.

Так что может так получиться, что в этом полугодии компания продаст меньше товаров из-за производственных трудностей и это ограничит ее возможности по дальнейшему извлечению большой прибыли из более маржинального сегмента услуг. Ну и общая выручка немного снизится из-за этого.

Что в итоге

Акции можно взять сейчас по 17,81 $. А дальше есть три варианта действий:

- держать до уровня 21 $. Думаю, его мы достигнем за следующие 14 месяцев;

- ждать возвращения котировок к уровню 25 $. Тут лучше ориентироваться на срок 3 года;

- если в прошлый раз вы брали акции с расчетом на долгий срок, то можете сейчас докупить.