Инвестидея: NXP Semiconductors, потому что чипов маловато будет

Сегодня у нас спекулятивная идея: взять акции нидерландской полупроводниковой компании NXP Semiconductors (NASDAQ: NXPI), дабы заработать на росте ее бизнеса.

Потенциал роста и срок действия: 15% за 14 месяцев без учета дивидендов; 10% годовых с учетом дивидендов в течение 15 лет.

Почему акции могут вырасти: потому что чипы — это выгодная тема.

Как действуем: берем акции сейчас по 197,74 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

NXP — производитель интегрированных устройств. Это значит, что она сама занимается следующими работами:

- Проектирует чип.

- Делает кремниевые пластины и нарезает их на чипы.

- Тестирует, собирает и упаковывает эти чипы.

- Делает из чипов рабочие компоненты и устройства, которые затем продает заказчику.

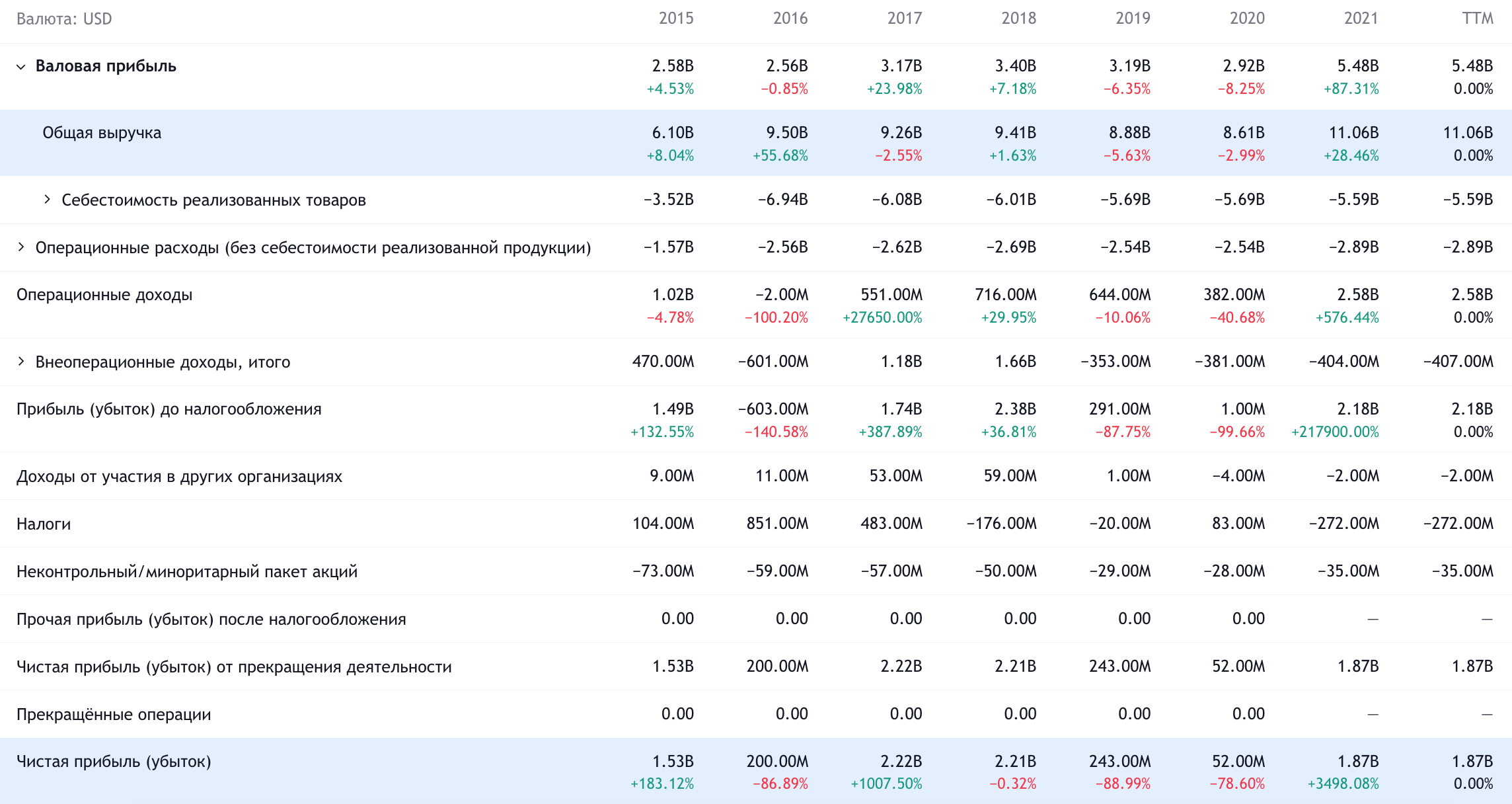

Мы уже публиковали подробный разбор бизнеса компании, так что здесь повторяться не будем. Указанные ниже числа актуализированы с учетом последнего годового отчета за 2021. В тексте мы будем указывать, когда используем отчет за 2020 год: полноценного отчета за 2021 с подробным разбором бизнеса компания еще не выложила.

Основным рынком для компании выступает автомобилестроение — почти 50% выручки. Второй по важности рынок — промышленность и интернет вещей — дает больше 20% выручки. Третий по важности рынок — это коммуникационная инфраструктура, которая дает чуть меньше 16% выручки. Остальное приходится на сегмент мобильных телефонов.

Основной рынок для компании — Китай: на него приходится свыше 50% выручки. Причем «Китай» компания определяет, как это любят в Пекине, с учетом Тайваня. Так что реальная доля чисто КНР может быть несколько ниже.

Аргументы в пользу компании

Упало. С декабря акции ощутимо упали: с 238 до 197,74 $. Это дает нам возможность заработать на отскоке.

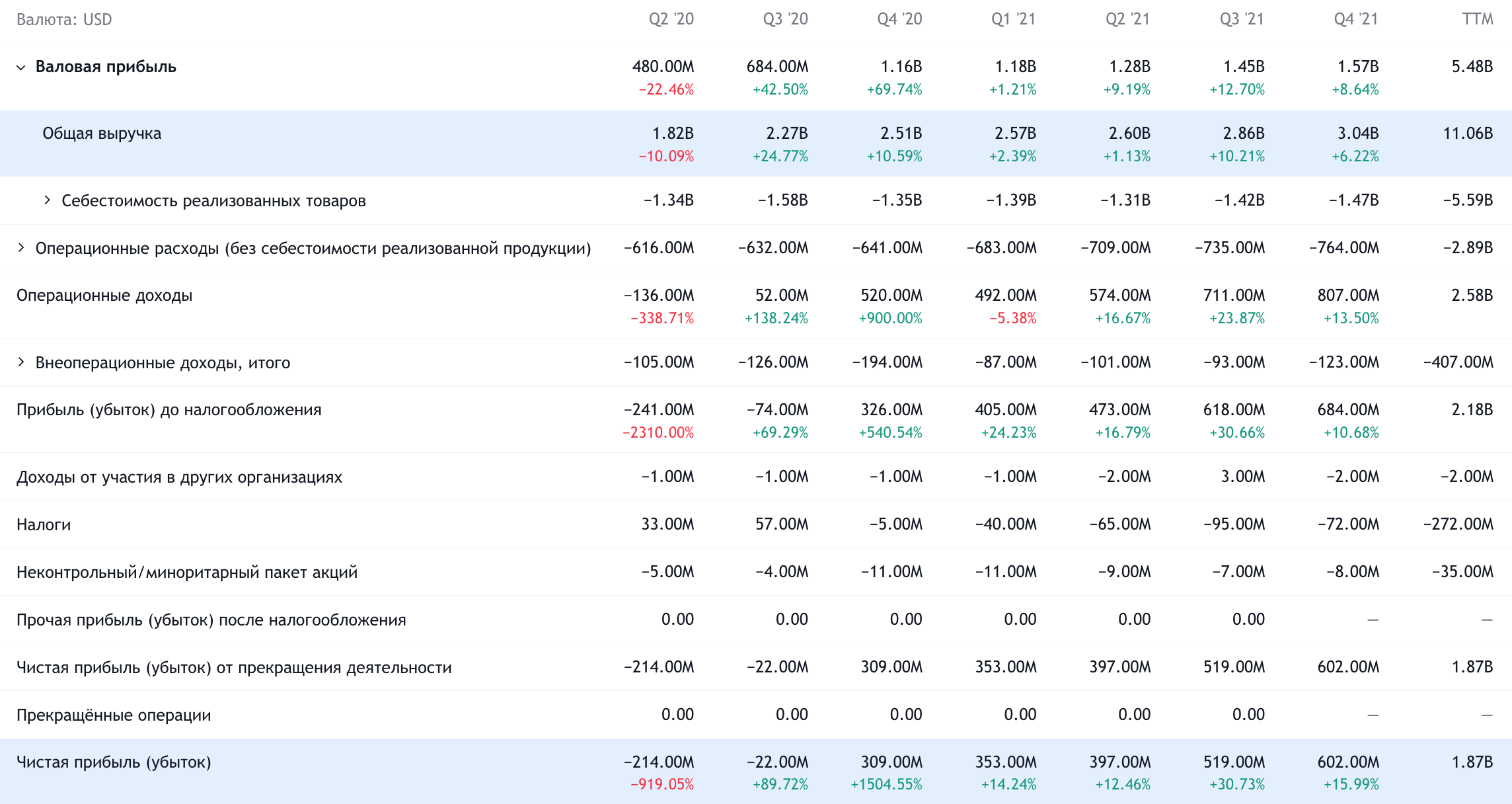

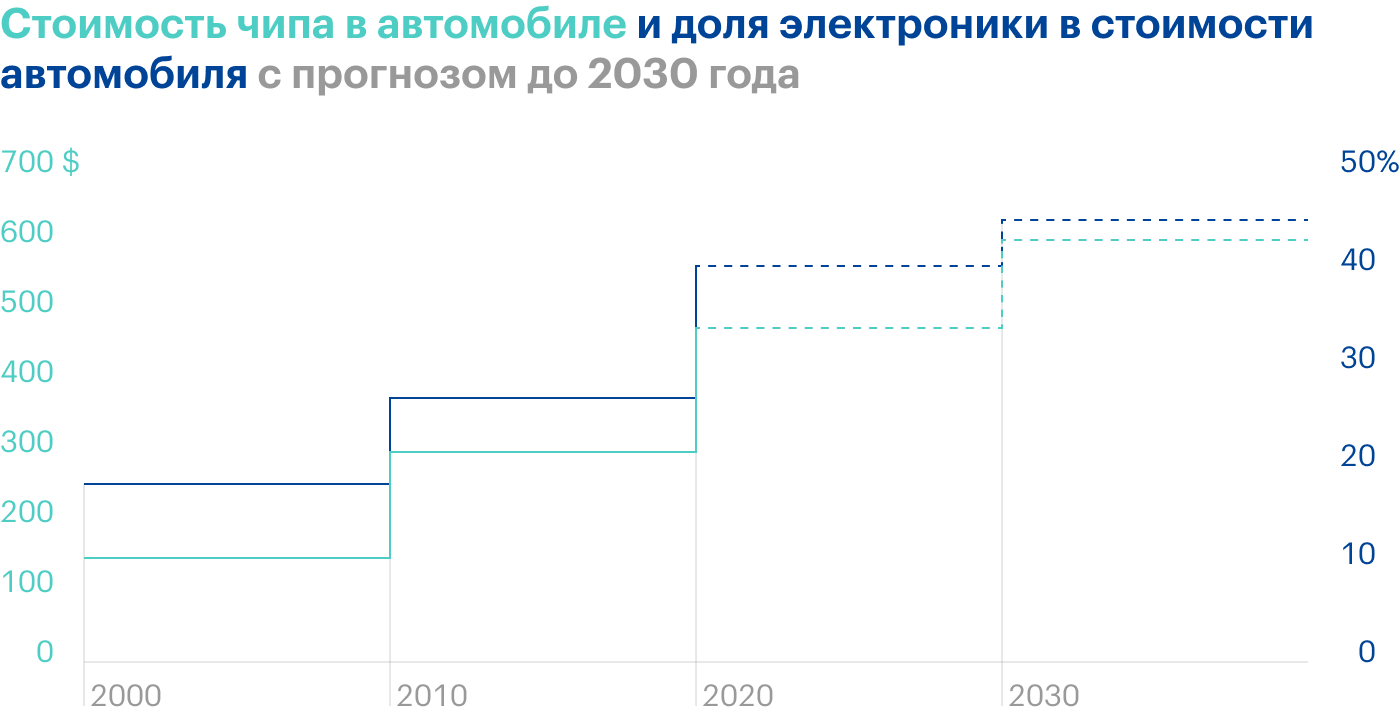

Было хорошо — и будет еще лучше! На всех основных направлениях для компании можно ожидать роста спроса на ее продукцию. Современное автомобилестроение потребляет чипы как не в себя — и этому способствует сдвиг к электрокарам.

Это очень хорошо для NXP. В целом продажи автомобилей падают, сейчас они ниже среднегодовых показателей 2010—2019, и растущий спрос со стороны электрокаровой сферы уравновешивает для NXP риски, вытекающие из перебоев в производстве машин в мире.

Крайне характерно, что продажи автомобильного сегмента NXP в 2021 выросли на 30%, хотя все крупные автопроизводители вынуждены были сокращать производство в целом — и даже в Китае загрузка производственных мощностей автомобильных предприятий ниже показателей конца 2019 и конца 2020.

Что же до промышленности и прочих «интернетов вещей» с коммуникациями, то тут NXP благоприятствует тренд на автоматизацию всего и развитие высокотехнологичных коммуникаций — обратить этот процесс вспять сможет только революция луддитов.

Цена. P / S компании чуть меньше 5, а P / E около 29,42. Капитализация у нее 53,1 млрд. Конечно, это не самая дешевая компания на свете, но с учетом всего вышесказанного она могла бы стоить ощутимо дороже. Думаю, NXP по достоинству оценят крупные институциональные инвесторы, которые решат воспользоваться падением этих акций.

Еще тут может помочь то, что у компании большая часть производственных мощностей расположена за пределами Китая — в частности, в США, Сингапуре, Малайзии и Нидерландах. Это может дать акциям NXP «политический бонус» и привести к притоку инвесторов, желающих поддержать производство чипов за пределами КНР.

Что-то там про Европу. В ЕС хотят поддерживать европейские полупроводниковые компании, и нидерландская прописка NXP позволит ей получить с этого какие-то выгоды в виде грантов или облегченных условий ведения бизнеса.

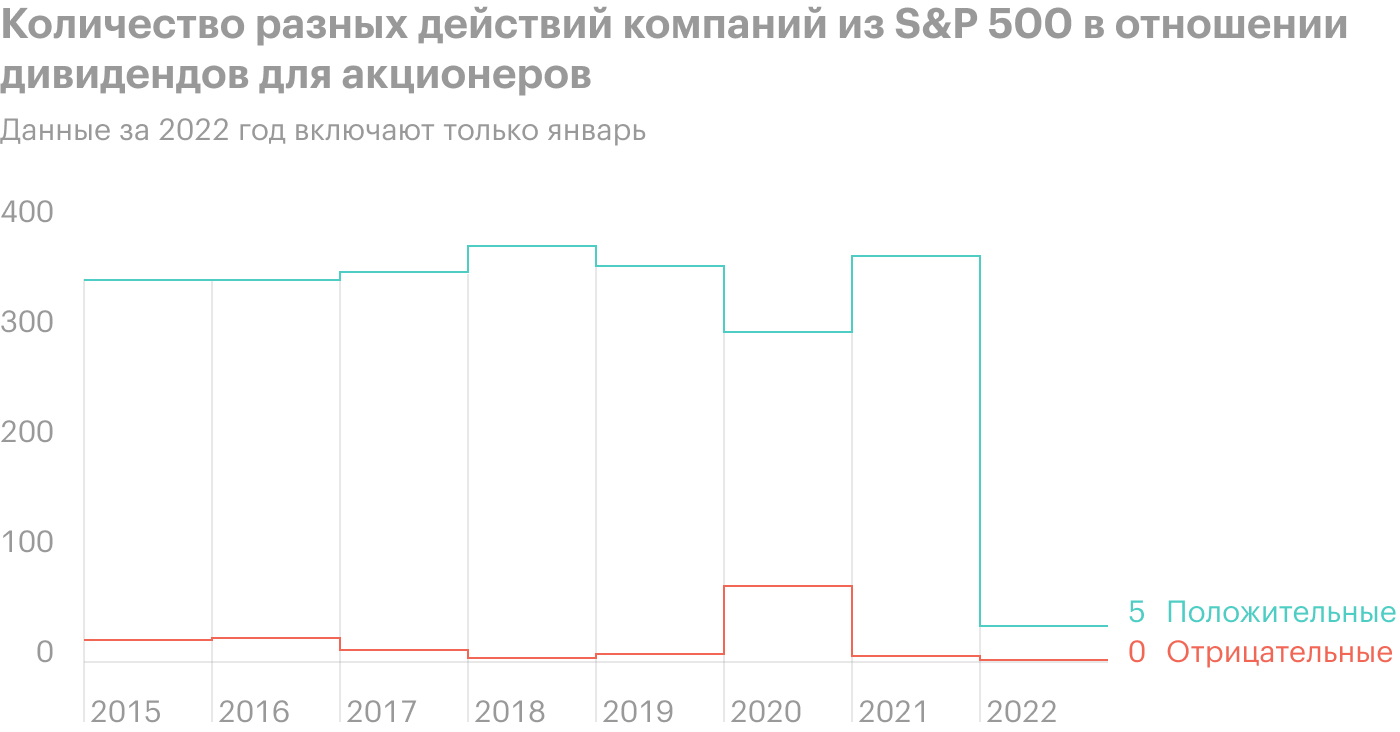

Бухгалтерия. Компания платит 3,38 $ дивидендов на акцию в год, что дает 1,69% годовых. Это не такие уж безумные деньги, но все же, учитывая позитивную конъюнктуру для бизнеса компании, думаю, что в ее акции могут набиться любители выплат, ожидающие роста дивидендов.

Возможно, этого от NXP станут требовать инвесторы, разбалованные недавним ростом дивидендных выплат у других компаний. Все же у NXP, несмотря на все успехи, акции топчутся на месте последний год и сейчас торгуются совсем не на исторических максимумах. В духе инвесторов-активистов было бы требовать повышения выплат.

Что может помешать

Не купят — скорее всего. Как мы помним по историям с Arm и Siltronic, регуляторы в Старом Свете плохо относятся к идее покупки европейских полупроводниковых компаний кем-то не из Европы. Это практически исключает вероятность, что NXP будет куплена кем-то по ту сторону Атлантики — и вообще кем-либо.

К сожалению, американские покупатели обладают самыми глубокими карманами, а NXP в абсолютных числах стоит недешево. Впрочем, буду рад ошибиться. В теории возможна покупка компании консорциумом частных европейских инвесторов с целью позже вывести компанию на биржу по частям — сразу несколько IPO разных подразделений. Но это очень сложный в исполнении вариант.

Концентрация. Согласно отчету за 2020 год, 17% выручки у NXP приходится на компанию Avnet. Изменения в отношениях с таким крупным покупателем могут негативно сказаться на отчетности NXP.

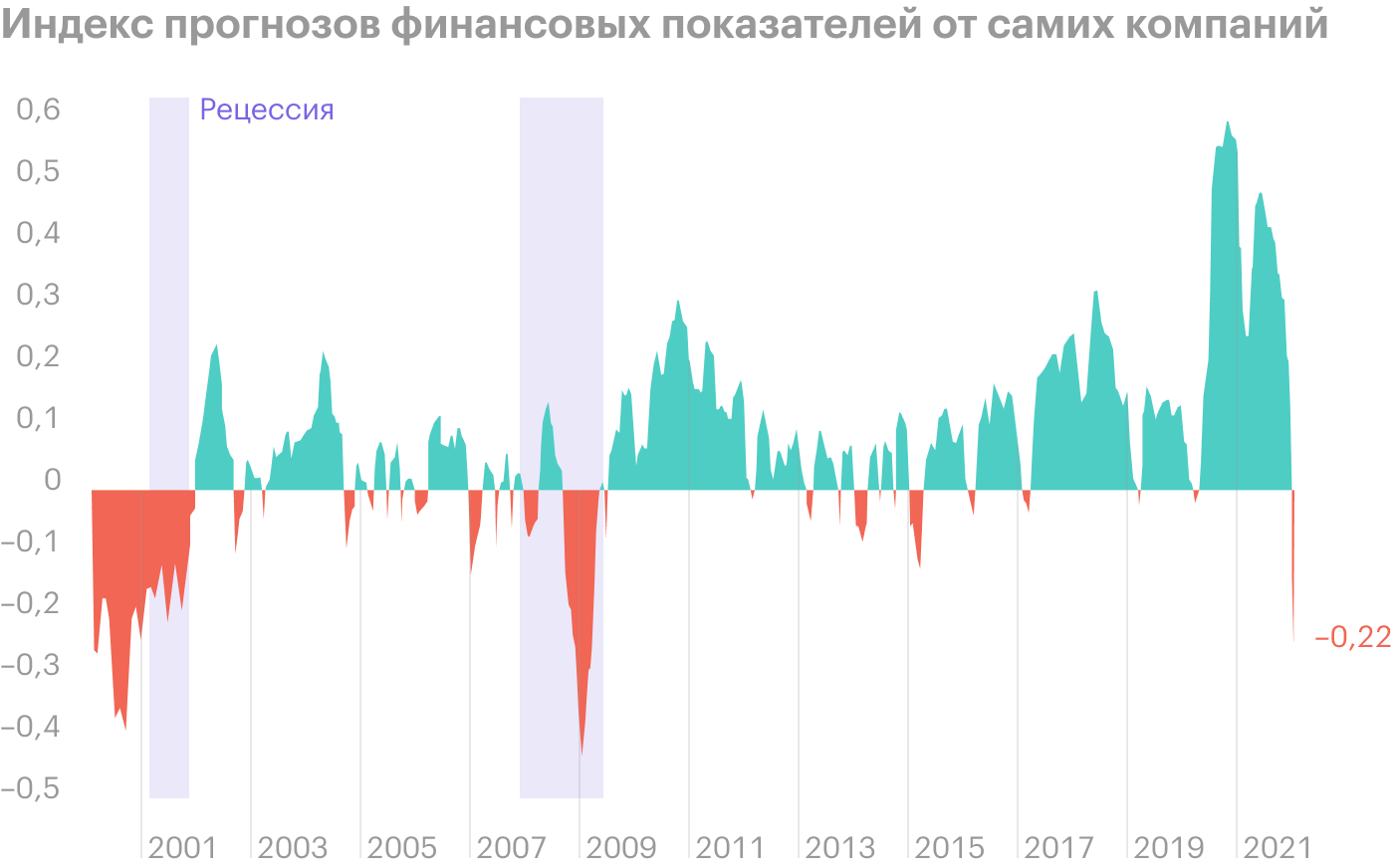

Любовь и прочие неприятности. Рост стоимости сырья, компонентов, логистики и рабочей силы, способствующий ухудшению прогнозов многих предприятий, может ударить и по NXP. Пока что NXP, судя по всему, успешно перекладывает свои расходы на клиентов, но возможности такого рода все же небесконечны. Рано или поздно NXP столкнется с тем, что ее клиенты начнут сокращать объем заказов, если рост цен на ее продукцию будет совсем бесконтрольным, — и тогда маржа NXP может пострадать.

Принуждение к процветанию. Еврокомиссия хочет получить полномочия, которые дадут ей возможность требовать от европейских полупроводниковых компаний производить в достаточном количестве нужные чипы. Это может привести к тому, что NXP будет вынуждена производить менее рентабельные товары. Впрочем, угроза эта пока что больше теоретическая.

Бухгалтерия. На дивиденды у компании уходит 51% от ее прибыли, в то время как она отягощена большим грузом задолженностей: 14,094 млрд, из которых, впрочем, только 2,452 млрд нужно погасить в течение года. Денег в распоряжении компании хватит на закрытие срочных долгов: 2,83 млрд на счетах и 923 млн задолженностей контрагентов.

Но, учитывая высокую потребность полупроводникового производства в инвестициях в обновление основных фондов, я бы опасался, что NXP порежет дивиденды, что вызовет падение акций. Или как минимум крупное долговое бремя будет сильно ограничивать потенциал увеличения дивидендов.

Китайский связной. Китай — основной рынок для компании, и это может стать проблемой, если в США решат всерьез давить китайский высокотехнологический сектор. Новости такого рода сильно ударят по котировкам NXP. А если против китайских высокотехнологических предприятий будут реально введены ощутимые санкции, то это отразится и на отчетности NXP.

Что в итоге

Берем акции сейчас по 197,74 $. А дальше есть два варианта действий:

- ждать роста до 230 $. Думаю, мы достигнем этого уровня за следующие 14 месяцев;

- держать акции следующие 15 лет, пока компания будет расти и, смею надеяться, увеличивать выплаты.

Ну и смотрите на раздел новостей на сайте компании, чтобы быстро продать акции на «СПб-бирже» в случае сокращения выплат.