Инвестидея: Occidental Petroleum, потому что Айкан придет — порядок наведет

Сегодня у нас очень спекулятивная идея — и наконец-то без коронавируса: взять акции нефтегазовой компании Occidental Petroleum в расчете на благоприятный для нас исход борьбы инвестора-активиста Карла Айкана с менеджментом компании.

Потенциал роста: 7—10% в ближайшее время или до 30% в течение полутора лет.

Срок действия: от нескольких часов или дней до полутора лет.

Почему акции могут вырасти: если Карл Айкан добьется своего, компания снизит расходы и будет более лояльна к миноритарным акционерам — или ее вообще выставят на продажу.

Как действуем: берем акции сейчас или никогда.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

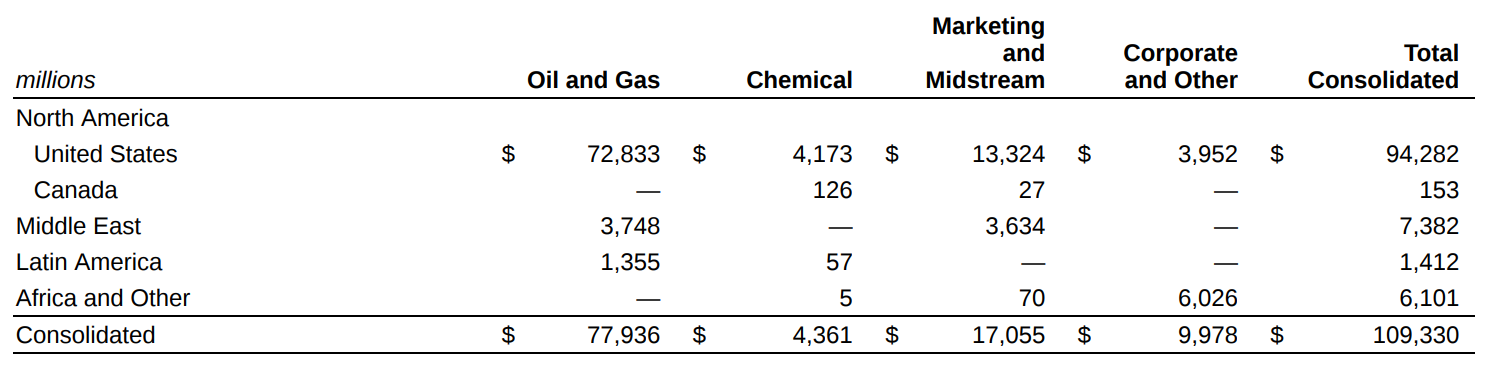

Occidental Petroleum — это нефтегазовая компания. Согласно годовому отчету, 65,8% выручки дают продажи нефти и газа, остальное — это производство и продажа нефтехимической продукции: каустическая сода, хлорин и т. д. — и услуги по транспортировке и продаже нефти и газа.

США обеспечивает около 90% выручки, остальное дают Канада, Ближний Восток, Латинская Америка и совсем чуть-чуть — Африка и другие регионы.

Аргументы в пользу компании

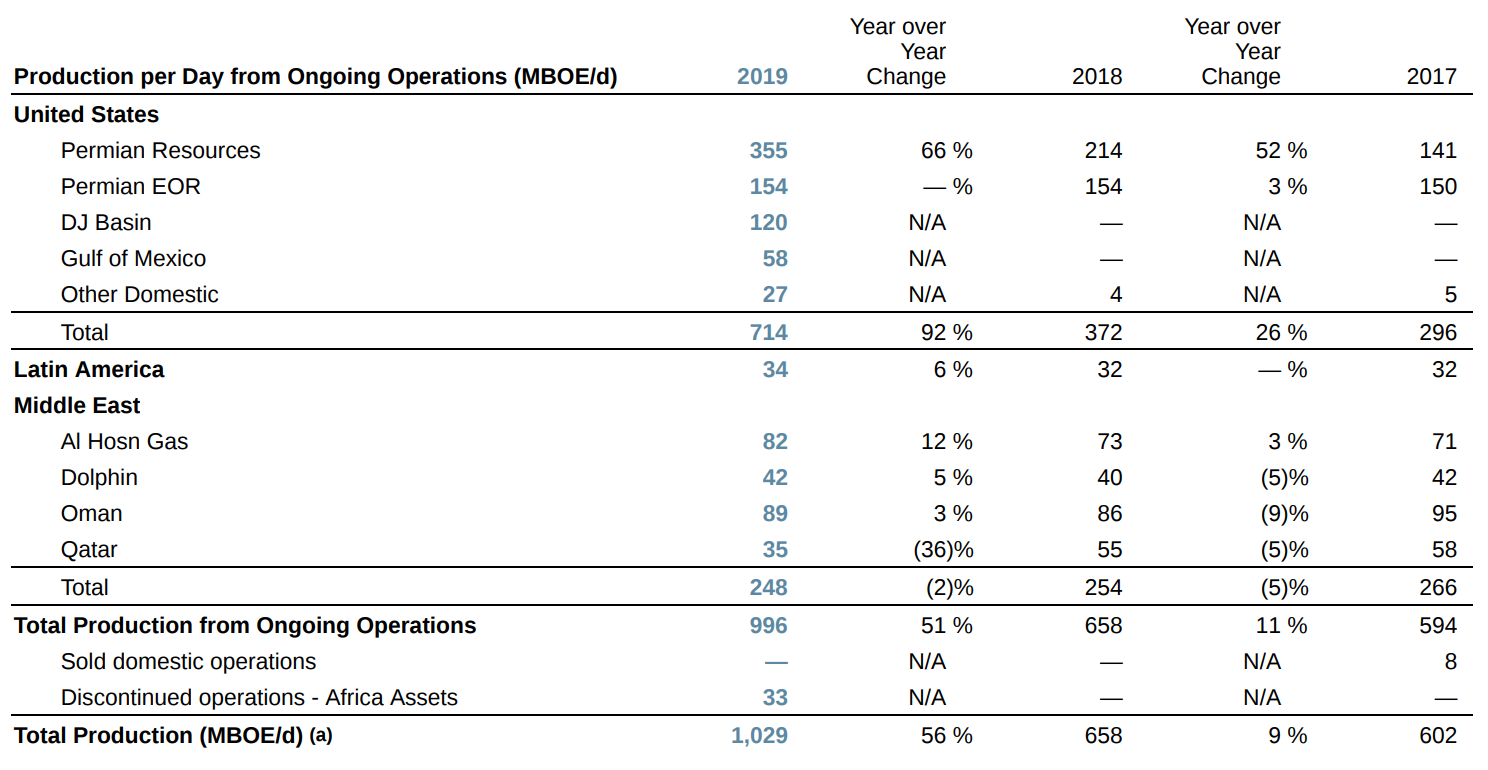

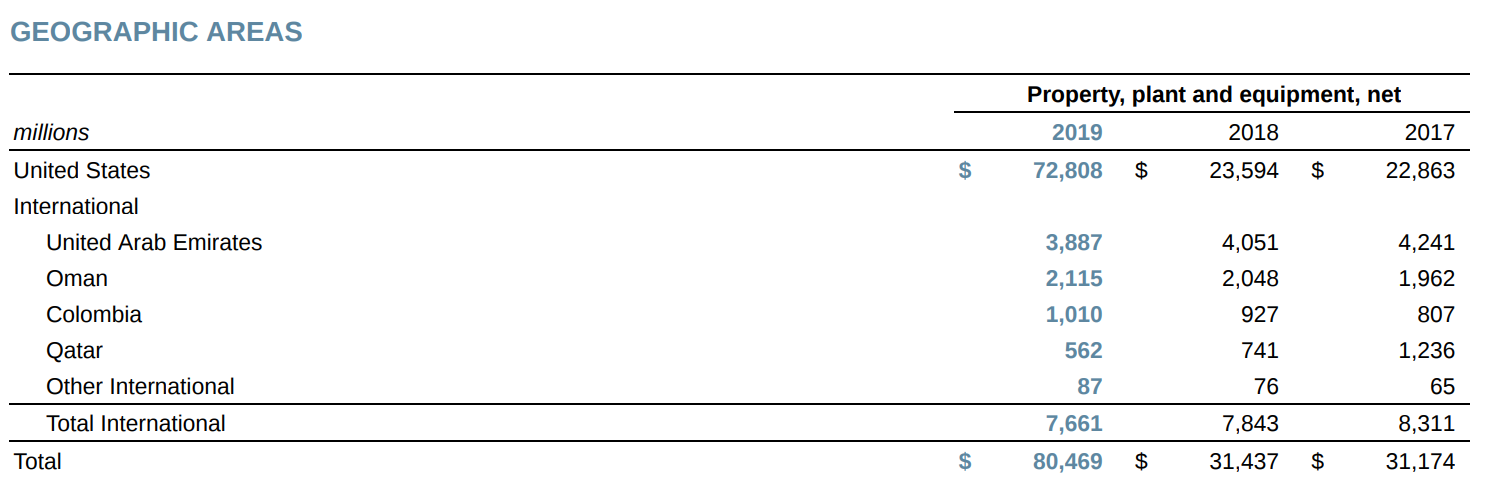

Размер имеет значение. Occidental — это крупная нефтегазовая компания, которая недавно стала еще больше.

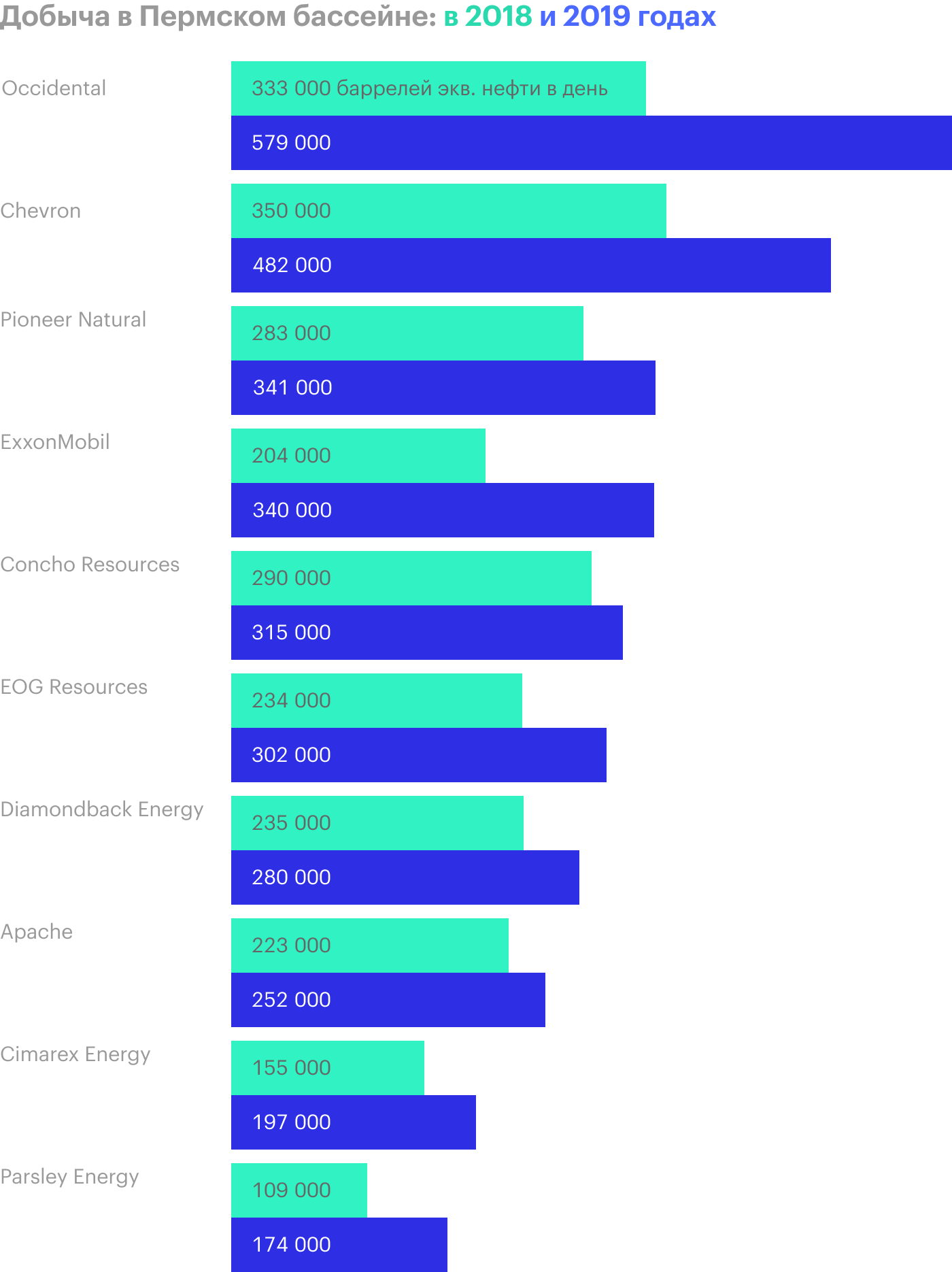

В 2019 году Occidental, будучи шестой по рыночной капитализации компанией в секторе в США, влезла в долги и купила добытчика сланцевой нефти Anadarko за 55 млрд долларов. Так Occidental поднялась на несколько ступеней и стала третьей компанией по капитализации.

Новая Occidental стала ключевым игроком в сланцевой добыче в перспективном Пермском нефтегазоносном бассейне США. Само по себе это ничего не дает, поскольку за обвалом цен на нефть последовал обвал котировок Occidental, из-за чего компания сократила дивидендные выплаты на 90%. От этого акции упали еще сильнее — привет всем любителям дивидендных идей. Зато компания привлекла внимание одного из крупнейших инвесторов-активистов, что позволяет нам рассчитывать на возможный спекулятивный рост акций в ближайшее время.

Змей-надкуситель. В США есть независимые суды и работающие институты, благодаря чему любой инвестор-миноритарий может брыкаться и таскать менеджмент компании по судам, если тот ведет себя нехорошо, — или хотя бы грозить таким тасканием с целью добиться результата.

Так появились инвесторы-активисты, которые покупают долю в какой-нибудь компании и затем используют это для давления на менеджмент, чтобы добиться изменений, от которых акции должны будут вырасти. Активисты требуют продать убыточные активы, отменить невыгодные сделки, ввести или повысить дивиденды и т. д.

К числу таких инвесторов относится и Карл Айкан, который за последние три месяца увеличил свою долю в компании с 2,5 до 10%. Айкан выступал против покупки Anadarko, считает стратегию развития Occidental ошибочной и вредоносной и в связи с этим хочет сменить все руководство Occidental.

Айкану нужно, чтобы Occidental сократила траты на разведку и добычу нефти, что было бы очень хорошо для всех акционеров. А еще, по некоторым данным, он хочет, чтобы компанию продали кому-то из более крупных конкурентов.

Вариант с продажей компании мне кажется пока не очень вероятным, но его нельзя исключать. В случае повышения цен на нефть Occidental с ее огромными активами станет очень привлекательным вариантом для покупки — ну или хотя бы сможет начать распродавать свои активы по хорошей цене. А вот новое, подконтрольное Айкану и действующее в интересах всех миноритариев руководство — это, безусловно, хороший вариант развития событий.

Айкан потерял около миллиарда долларов от своих инвестиций в Occidental и не горит желанием фиксировать убытки. Значит, он будет действовать так, чтобы акции выросли хотя бы для выхода из них без убытка. Мы, соответственно, сможем на этом заработать.

Согласно последним новостям, Айкан близок к сделке с руководством Occidental. По ее условиям представители Айкана получат два места в совете директоров. Также компания наймет еще одного независимого директора, что тоже хорошо, поскольку увеличится степень надзора за менеджментом. Взамен Айкан прекратит кампанию по смене действующего директора Вики Холлуб.

Новости о соглашении могут появиться с минуты на минуту. Если его заключат, акции должны будут вырасти, поскольку победа Айкана будет означать больший контроль акционеров над деятельностью компании.

«Я из правительства, и я здесь, чтобы помочь». Сланцевые компании имеют неплохую поддержку в нынешней администрации США. Как пишет The Washington Post, есть вероятность того, что Трамп их не бросит и в скором времени предоставит им финансовую помощь.

Пока нам неизвестны ни размер этой помощи, ни конкретные адресаты, ни даже то, будет ли она вообще. Но в худшем случае, даже если Occidental ничего не дадут, наверняка инвесторы отметят этот момент и начнут покупать акции всех крупных сланцевых добытчиков в расчете на то, что государство им поможет, если компании окажутся на пороге банкротства.

Occidental — это важный игрок в отрасли. Ее банкротство может похоронить перспективы дальнейшего кредитования сланцевиков, поколебать позиции США как крупного добытчика нефти и ослабить энергетическую безопасность страны. Поэтому вполне вероятно, что компании помогут.

Что может помешать

Бухгалтерия. Согласно последнему финансовому отчету, у компании 75 млрд долларов задолженностей против 9,3 млрд долларов в распоряжении. Чуть больше половины долгов — это долгосрочные обязательства, инвестиционный рейтинг которых недавно понизили до «мусорного».

Собственно, это проблема всего американского нефтегазового сектора: много долгов, низкий инвестиционный рейтинг, убытки и необходимость изыскивать заемные деньги для продолжения операционной деятельности в условиях, когда никто их не хочет выдавать. Если бы не упорство Айкана в стремлении подчинить себе Occidental, я бы вообще не стал смотреть на этого эмитента.

А если Айкан не сможет? Мы собираемся взять акции в расчете на то, что Айкан добьется своего и проведет своих людей в руководство компании. Если он не договорится с менеджментом компании, акции могут упасть еще сильнее. Другими словами, без надзора со стороны Айкана Occidental рискует глубже увязнуть в болоте.

Что в итоге

Это очень спекулятивная идея, на которую следует направлять только те средства, которые вам не жалко потерять. Если брать эти акции, то сейчас.

Что делать с ними дальше — непростой вопрос. Вот какие есть варианты:

- подождать, пока они снова вырастут на 7—10% от текущего уровня. Это будет несложно, если Айкан добьется своего;

- продолжать держать акции год-полтора после заключения соглашения между менеджментом Occidental и Айканом. Здесь расчет на то, что инвестор-активист выжмет из компании все, что можно, и доведет ее до продажи конкурентам. Это более рискованный вариант, но и более доходный. Если сработает, котировки могут прибавить до 30% от текущего уровня.

Чтобы следить за новостями, вполне подойдут приложения Market Watch, Bloomberg, The Wall Street Journal или Financial Times. Советую включить уведомления, чтобы не пропустить важную информацию. Ну или можно искать новости по запросу «Occidental Icahn».