Инвестидея: PROS Holdings, потому что онлайн-коммерция

Сегодня у нас крайне спекулятивная идея: взять акции поставщика ПО-решений для онлайн-коммерции PROS Holdings (NYSE: PRO), чтобы заработать на спекулятивном отскоке его акций после падения.

Потенциал роста и срок действия: 17% за 12 месяцев; 50% за 3 года.

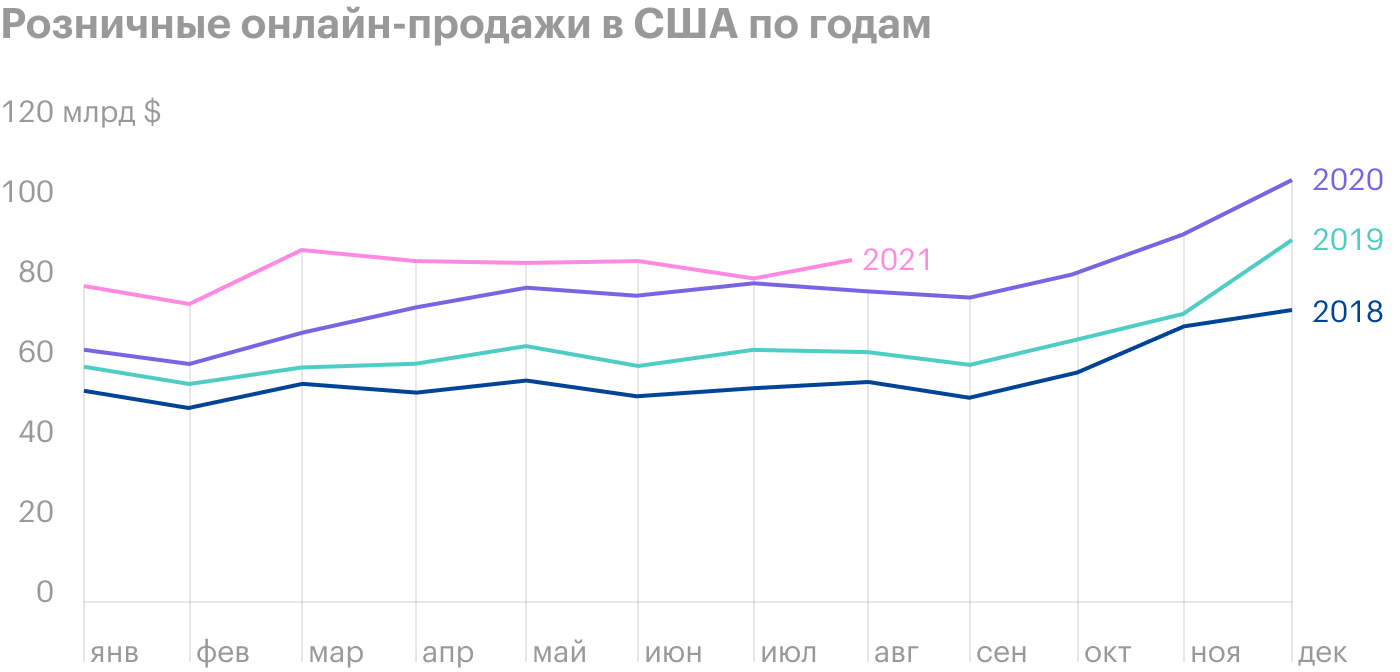

Почему акции могут вырасти: сектор перспективный.

Как действуем: берем акции сейчас по 34 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

PROS делает облачное программное обеспечение для управления электронной коммерцией: для управления ценообразованием, работы с клиентами на сайте, настройки процесса продаж, оптимизации интерфейса и прочего. В значительной сфере ПО компании работает на основе технологии машинного обучения.

Годовой отчет компании показывает распределение выручки по следующим сегментам:

- Подписка — 67%. Это доступ к ПО компании по подписке. Валовая маржа сегмента — 69,69% от его выручки.

- Техподдержка и обслуживание — 18%. Валовая маржа сегмента — 77,9% от его выручки.

- Услуги — 15%. Это выручка компании с консультирования и обучения клиентов, а также оптимизация ПО PROS под клиентские нужды. Сегмент изначально убыточный: расходы тут на 15% больше выручки.

Клиенты компании приходят из самых разных отраслей: промышленность и автомобилестроение, B2B-услуги, химическая промышленность и энергетика, еда и расходные материалы, здравоохранение, технологии и туризм. Но для нашей истории важно то, что неназванный, но очень заметный процент выручки компании дают авиалинии.

Выручка компании по странам и регионам:

- США — 32%.

- Другие страны в Америках — 10%.

- Германия — 9%.

- Другие страны Европы — 21%.

- Азиатско-Тихоокеанский регион — 19%.

- Ближний Восток — 9%.

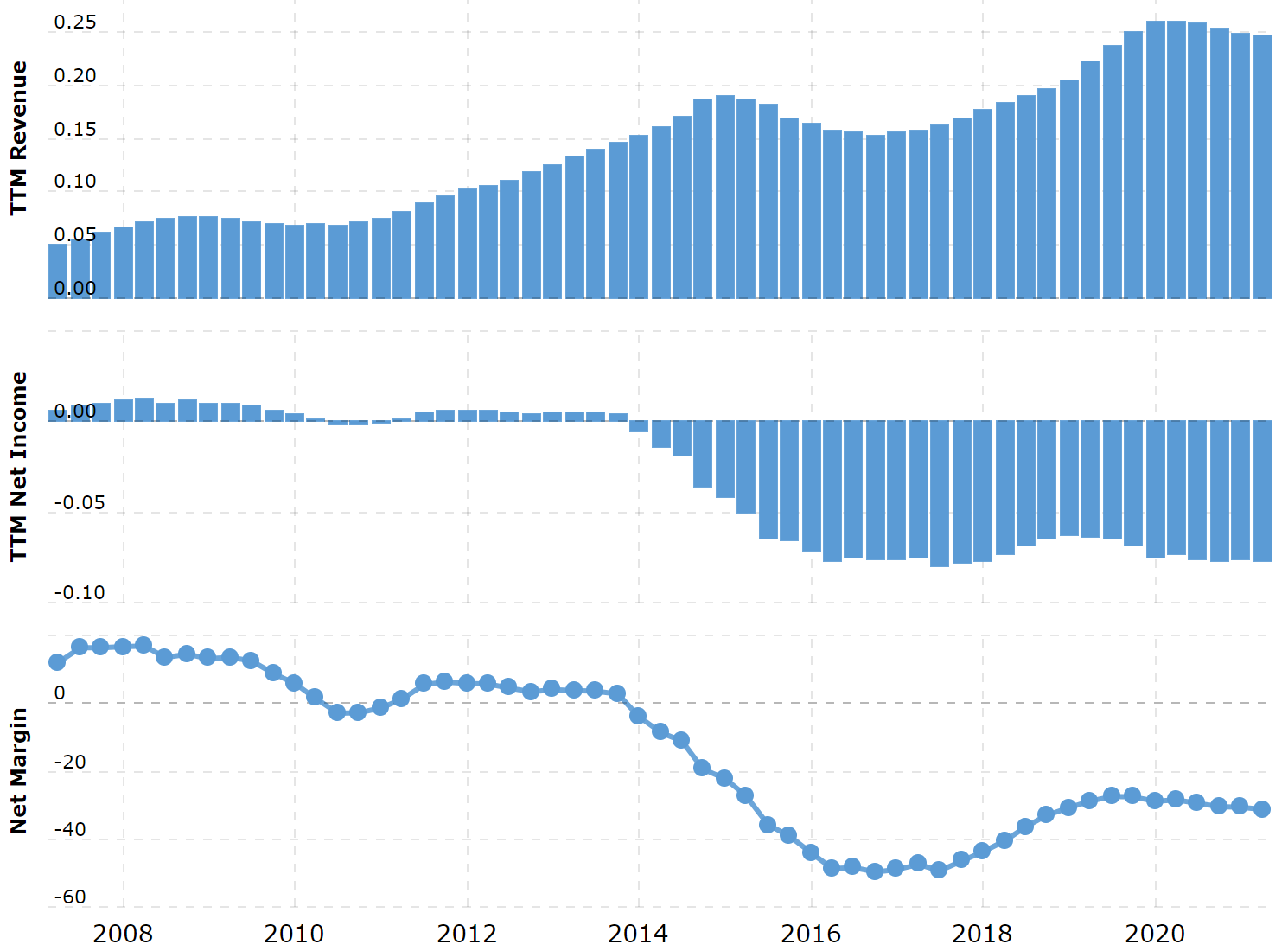

Компания убыточная.

Аргументы в пользу компании

Подбираем. С июня акции компании подешевели на треть, а с максимумов в 75,13 $ в 2019 году компания подешевела на 54% — до 34 $. Так что акции можно взять с расчетом на их отскок.

Много умных слов. В отчете компании часто используются слова типа «искусственный интеллект», а сама она работает в постоянно растущей сфере онлайн-коммерции. Я думаю, что это наверняка нагонит в акции компании толпу розничных инвесторов. Капитализация у PROS всего лишь 1,51 млрд долларов, так что эффект от накачки будет сильным.

Могут купить. Принимая во внимание все указанные выше моменты, компанию вполне может купить какой-нибудь гигант технологического консалтинга типа Accenture, который сможет усиленно рекламировать решения PROS клиентам из кризисной туристической отрасли.

Пандемия вызвала у некоторых владельцев предприятий ложную уверенность в том, что цифровизация — это решение всех их проблем. В теории Accenture может навязать клиентам из туристического сектора светлую идею больше денег тратить на решения PROS с целью повысить свою конкурентоспособность. Даже если туризм продолжит задыхаться, а толку от этих решений не будет.

Целевой рынок PROS — это примерно 30 млрд долларов. При умелом менеджменте со стороны от PROS может быть толк, а учитывая убыточность PROS и недавнее падение цены ее акций, компанию можно будет купить с небольшой премией. Я бы не сильно удивился, узнав о том, что компанию купит какая-нибудь Airbnb или Booking, которых кризис тоже потрепал и, вероятно, вынудил искать новые бизнес-возможности. А может быть, покупателем PROS окажется Amazon.

Вряд ли PROS сможет самостоятельно реализовать собственный потенциал: видно, что коронакризис в авиаперелетах затормозил рост компании. Так что ей будет лучше с новым владельцем.

Что может помешать

Воздушная тюрьма. Вряд ли туристический сектор в ближайшее время сможет восстановиться до уровня января 2020. Скорее всего, пандемия будет тянуться очень долго — до 10 лет. А может быть, даже всегда, и каждый год будет новый вирус с 70 штаммами, и каждый вызовет по 35 волн эпидемий. Возможно, я дую на воду и скоро все станет как раньше. Но лучше готовиться к наихудшему варианту. Хотя отмечу, что есть признаки улучшения ситуации: растет количество бронирований трансатлантических и внутриамериканских перелетов.

Охлади инвестирование. Быть убыточной компанией в преддверии повышения ставок и подорожания кредитов — это не очень хорошо и гарантирует волатильность котировок. Да и угроза банкротства всегда неподалеку.

Оксюmoron. Компания обладает почти всеми атрибутами развивающегося стартапа, кроме самого важного — роста выручки. Выручка у компании буксует и падает, что видно по последнему отчету. Так что самые умные из розничных инвесторов могут обратить на это внимание — и тогда наши надежды на рост акций от притока инвесторских масс не оправдаются.

Что в итоге

Акции можно взять сейчас по 34 $. А дальше у нас есть два пути:

- держать до 40 $. Думаю, что это очень скромная цель и мы сможем ее достигнуть за следующие 12 месяцев;

- держать до 50 $, которые за акции просили еще в июне.

Но при любом раскладе идея эта очень волатильная, и потому не стоит инвестировать в эти акции, если не готовы терпеть волатильность.