Инвестидея: Tenable, потому что кибербезопасность пользуется спросом

Сегодня у меня очень спекулятивная идея: взять акции производителя ПО в сфере кибербезопасности Tenable Holdings, чтобы заработать на росте этой отрасли.

Потенциал роста: до 18%, если инвестировать краткосрочно; до 10% годовых при вложении надолго.

Срок действия: до года, если инвестировать краткосрочно; до 10 лет, если долгосрочно.

Почему акции могут вырасти: растет спрос на услуги Tenable и подобных ей компаний в сфере кибербезопасности.

Как действуем: берем акции сейчас по 33,7 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира. Как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Tenable делает ПО для киберзащиты и оценки киберрисков на предприятиях. Годовой отчет скупится на подробности о том, что это за ПО и как оно работает, зато есть много слов про то, как программы и облачная платформа защищают работу предприятий, и даже упомянут интернет вещей.

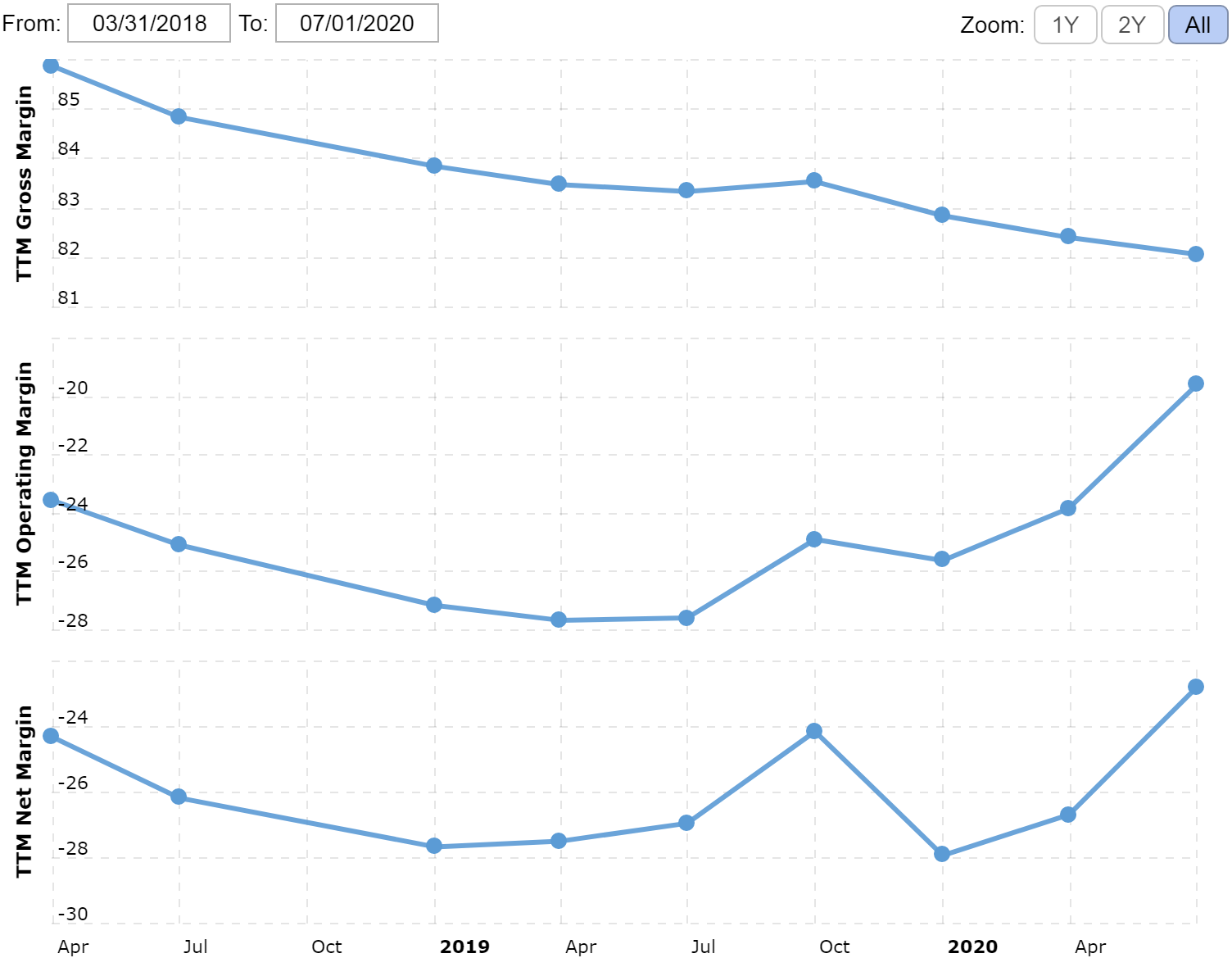

В такой скрытности есть логика. Если клиенты будут хорошо разбираться в вопросе, то у них появятся идеи о том, сколько должна стоить такая работа, и Tenable будет сложнее оправдывать огромную валовую маржу — более 80% от выручки.

У компании есть следующие источники выручки:

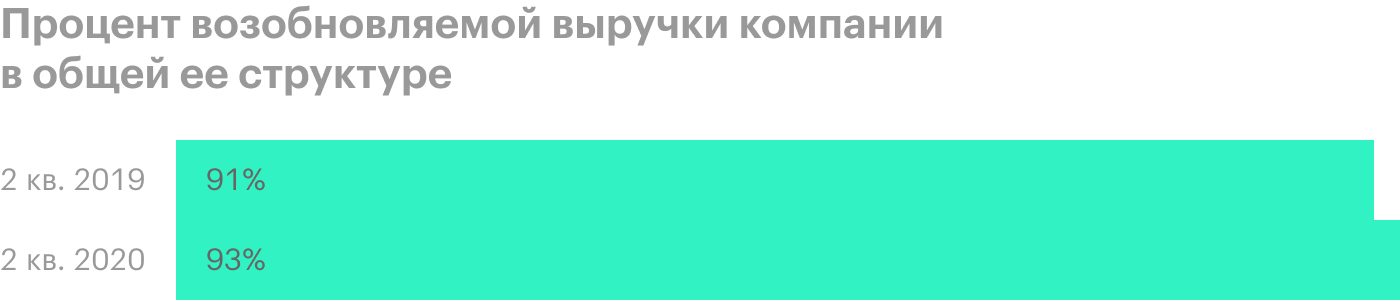

- Подписка. Это возобновляемые договоры на использование ПО и облачной платформы компании ее клиентами.

- Продажа лицензии и техподдержка. Это продажа прав пользования ПО на длительный срок, вплоть до бесконечности, и соответствующие услуги.

- Профессиональные услуги и другая выручка. Компания консультирует клиентов и обучает их персонал, чтобы тот правильно работал с программами.

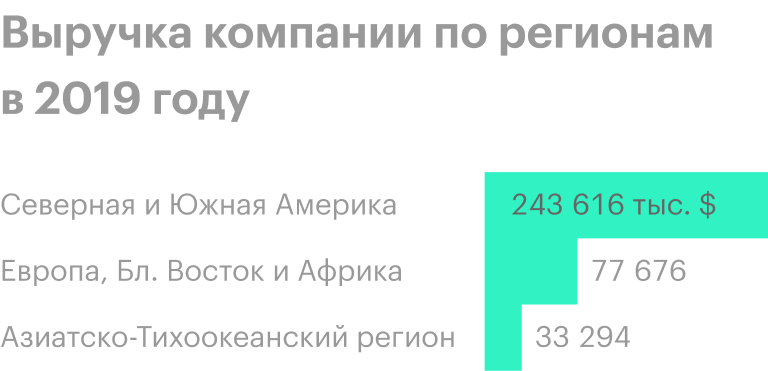

63% выручки компания делает в США, остальное приходится на другие страны. Ни одна из них не дает больше 10% выручки, так что в отчете они не названы.

Аргументы в пользу компании

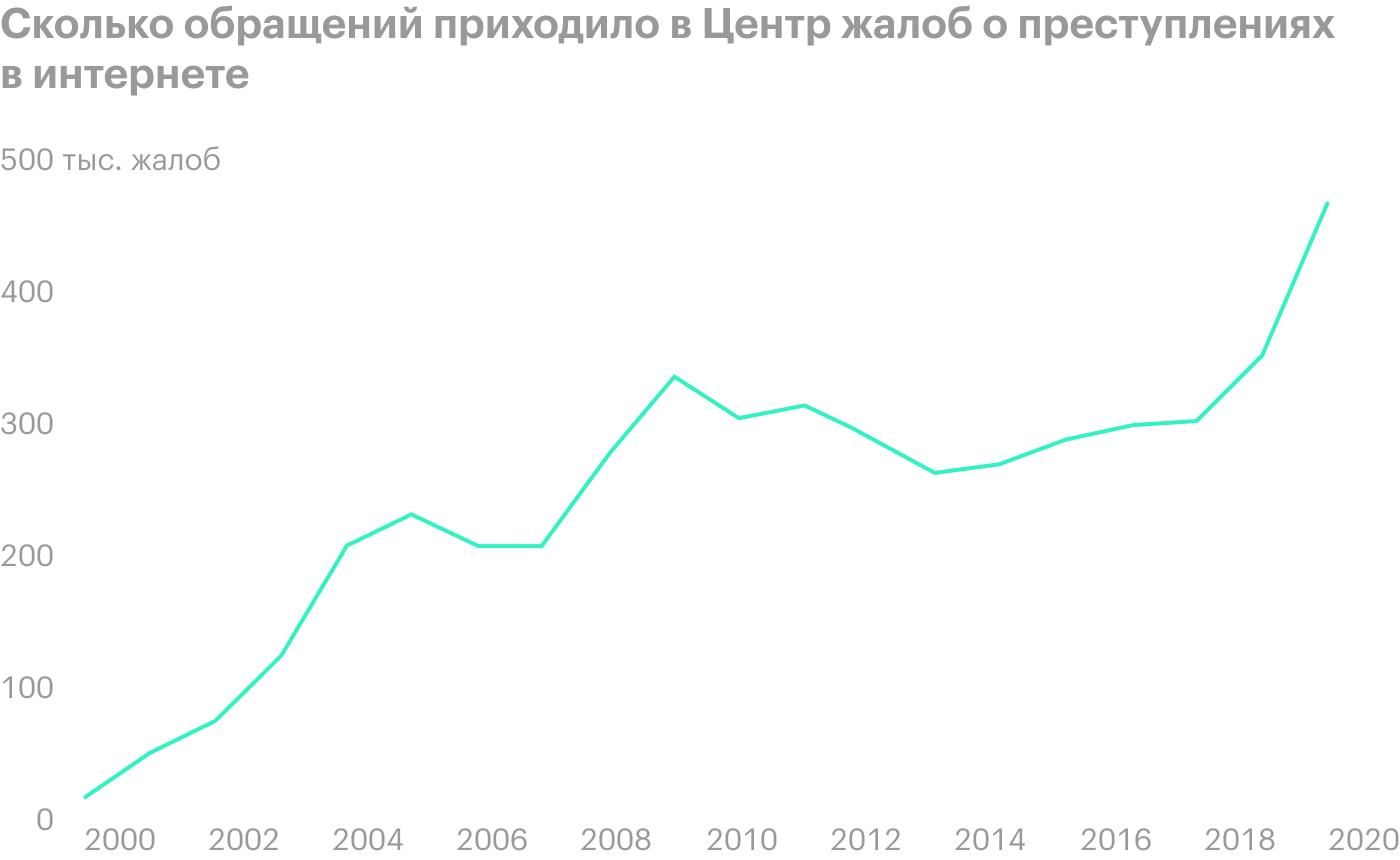

Спрос на кибербезопасность. Tenable находится в одной лодке с другими компаниями, работающими в сфере кибербезопасности, включая Okta, NortonLifeLock, Akamai и Palo Alto Networks. Это делает ее очень перспективным вложением: рост важности этой отрасли благодаря пандемии только ускорился, потому что предприятия стали сильнее зависеть от защищенности цифровой инфраструктуры.

С точки зрения бизнеса направление кибербезопасности выгодно тем, что специалистов в этой сфере мало, а риск от просчетов колоссальный. Успешная хакерская атака может разрушить средний бизнес и нанести огромный ущерб большому предприятию.

На услуги специалистов в этой сфере не скупятся и тратят много денег, отсюда у Tenable гигантская валовая маржа. Собственно, в числе ее клиентов, согласно ее годовому отчету, 50% компаний из списка Fortune 500 и 30% — из списка Global 2000.

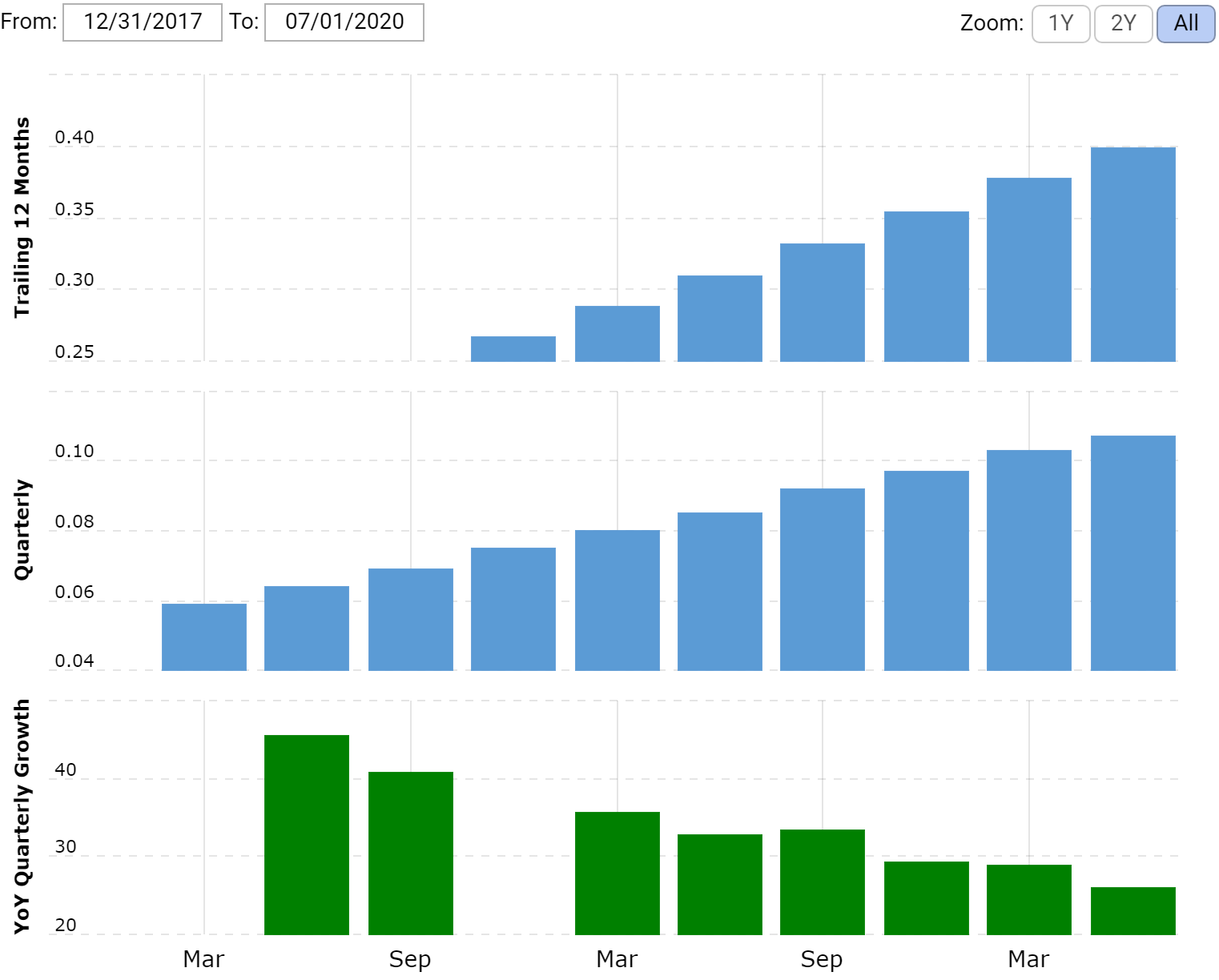

Жадность инвесторов — двигатель роста. Выручка компании уверенно растет. Вместе с перспективностью отрасли это гарантирует Tenable пристальное внимание розничных инвесторов, которых на рынке стало больше, при этом средний инвестор изменился.

Раньше это был усатый дядька лет 60, который принимал важные инвестиционные решения в течение 1—2 суток после общения с себе подобными. Для этого поколения характерен довольно высокий уровень благосостояния по сравнению с остальными американцами, поэтому на шумиху они ведутся скорее из глупости, а не потому, что им и правда сильно нужны деньги.

Развитие дневной торговли и экономические тяготы более молодых поколений привели к появлению молодых трейдеров, у которых мало доходов и перспектив. Для них фондовый рынок — это не один из вариантов накопления денег на пенсию, а единственный рабочий вариант победить угрозу бедности в более зрелом возрасте. Все это накладывается на ожидания от жизни, слабо совместимые с текущей экономической реальностью.

В надежде заработать такие инвесторы бросаются скупать все, что считается перспективным, не обращая внимания на фундаментальные показатели бизнеса и быстро принимая решения. Акции компаний с не очень большой капитализацией типа Tenable могут расти просто из-за спроса со стороны американских трейдеров, что нам на руку.

Возможность притормозить рост расходов. В июле в США уволили примерно 134 тысячи работников в сфере ИТ. Для ИТ-компаний, особенно небольших, выгодно сохранение этой тенденции: это позволяет сдержать рост расходов на персонал, ведь большое количество безработных в этой сфере — хороший аргумент против повышения зарплат.

При этом в случае с Tenable генератор убытка — это отдел продаж, пожирающий почти всю выручку. Думаю, масштабные сокращения в ИТ позволят если не снизить расходы на этот отдел, то хотя бы притормозить их рост.

Бизнес могут купить. Сейчас Tenable убыточна, но в целом близка к выходу на чистую прибыль. С учетом небольшой капитализации самой Tenable и перспективности сектора ее вполне может купить компания покрупнее, которая сократит отдел продаж Tenable и интегрирует компанию в свою существующую корпоративную структуру.

Сокращение расходов на отдел продаж хотя бы в 2 раза уже само по себе сделало бы Tenable достаточно привлекательным бизнесом. В конце концов, большую часть выручки компания получает по подписке, и в этих условиях большие расходы на продажи и маркетинг выглядят странно.

Ресурс эмиссии не исчерпан. Всего сейчас есть 100 млн акций компании, и, согласно ее уставу, она может выпустить еще 400 млн акций. Учитывая, что компания убыточна, новые акции — это хороший ресурс для финансирования.

Принимая во внимание шумиху вокруг сектора и жадность розничных инвесторов, можно надеяться, что аккуратная эмиссия и продажа новых акций не приведет к необратимому падению котировок в целом. Но здесь приходится полагаться на то, что инвесторы обеспечат достаточный уровень спроса на новые акции. У Маска с его убыточной Tesla такой фокус сработал — нет причин считать, что не сработает у Tenable.

Эмиссия акций хороша тем, что для компании акционеры лучше кредиторов. Акционеры, в отличие от кредиторов, заинтересованы не в том, чтобы получить свои деньги любой ценой, даже в результате распила компании по итогам банкротства, а чтобы заработать вместе с бизнесом.

Что может помешать

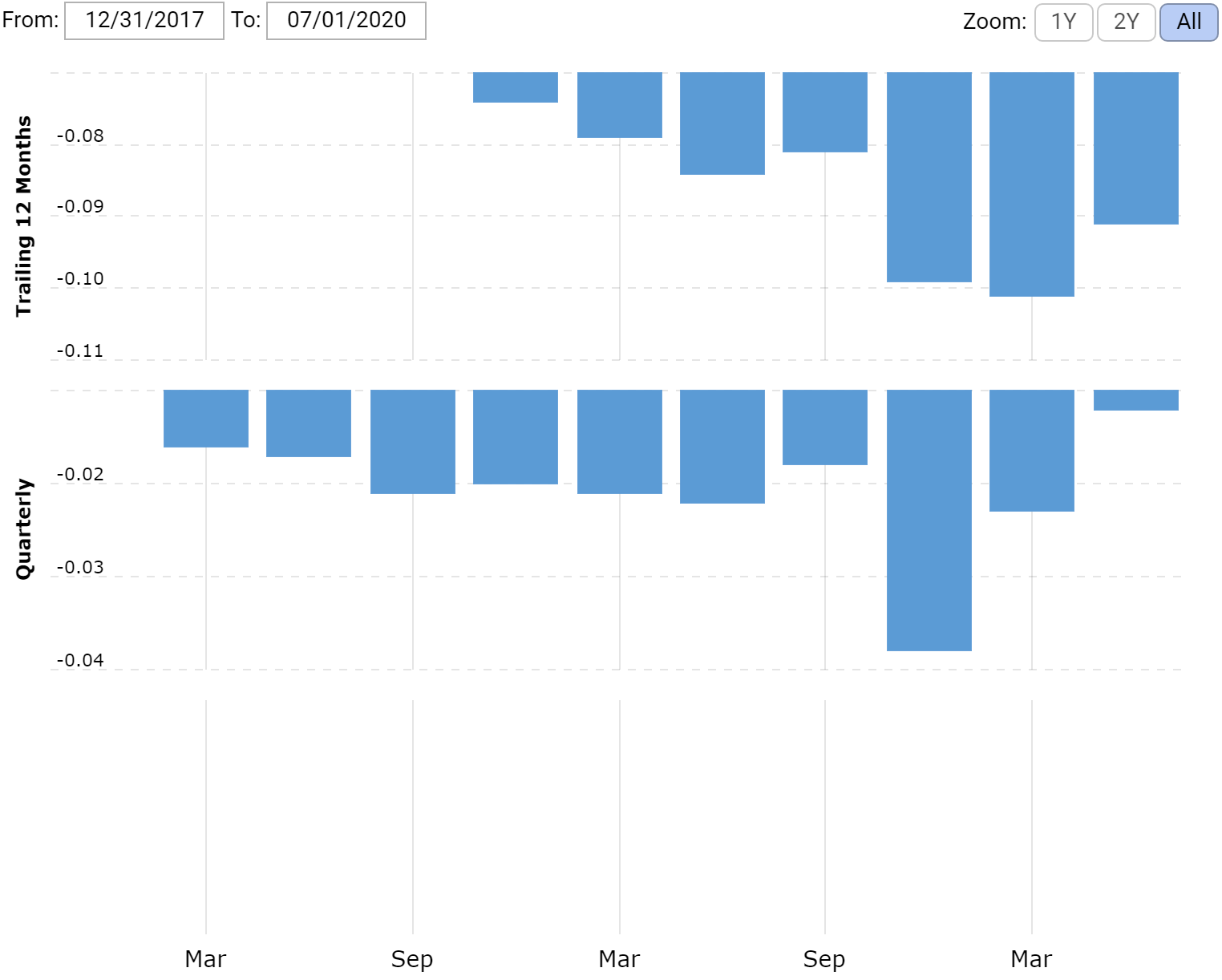

Когда пробьет час коррекции, акции могут превратиться в тыкву. Tenable — это убыточная компания, а это значит, что ее акции могут быть очень волатильными. Не всем это понравится, ведь они могут не только расти, но и сильно падать.

Эмиссия новых акций — обоюдоострый меч. Если компания увлечется выпуском новых акций, они могут сильно упасть. Или спрос на новые акции может оказаться слабее наших ожиданий. При этом эмиссия новых акций, скорее всего, неизбежна: у компании, согласно последнему отчету, 464,6 млн долларов задолженностей против 218,24 млн долларов в ее распоряжении.

Учитывая, что каждый квартал у Tenable убыточный, я думаю, что расходы компания будет стараться хотя бы частично покрывать за счет эмиссии новых акций. А это создает дополнительные риски падения котировок.

Конкуренция. У компании куча конкурентов: Qualys, Rapid7, Tanium, CrowdStrike, Optiv, LATUS, root9B Technologies, Outpost24, Trace3 и Centrify. Они мешают Tenable обнаглеть и еще больше увеличить маржу, приблизившись к прибыльности.

Скидки хороши не для всех. Возможно, огромные расходы отдела продаж связаны с огромными скидками, которые Tenable дает клиентам, чтобы оставаться на плаву. Мы этого знать не можем, но если это так, то компания сразу становится менее интересной как для обычных инвесторов, так и для потенциальных покупателей ее бизнеса. Очередная айтишная фабрика по производству убытков никому не нужна.

Что в итоге

Это рискованный стартап, поэтому от этих акций стоит держаться подальше тем, кто не любит волатильность. Но если вы готовы рискнуть, то акции можно взять сейчас по 33,7 $ за штуку, а дальше — два варианта действий.

Продать быстро. Можно подождать, пока акции вырастут до 40 $, обновив прежний исторический максимум в 38,8 $. Это не очень нагло, учитывая шум вокруг этой отрасли и неплохие перспективы компании. Я думаю, что такой вариант реализуется в течение года.

Держать долго. Можно владеть акциями следующие 10 лет в надежде, что компанию купят или что ее акции накачают инвесторы, ждущие сверхрезультатов. Оба варианта станут более вероятными, если компания приблизится к безубыточности. Риск тут выше, но и заработать можно больше, если все будет хорошо.