Инвестидея: Teradyne, потому что сильны как никогда

Сегодня у нас идея на стыке спекулятивности и консерватизма: взять акции производителя оборудования для производства полупроводников Teradyne (NASDAQ: TER), чтобы заработать на отскоке этих акций после сильного падения.

Потенциал роста и срок действия: 21% за 18 месяцев без учета дивидендов; 56,5% за 5 лет без учета дивидендов; 12% годовых в течение 14 лет с учетом дивидендов. Во всех вариантах учитывается эффект от выделения части бизнеса компании в отдельных эмитентов.

Почему акции могут вырасти: потому что они стоят дешево, а сектор у компании крайне перспективный.

Как действуем: берем акции сейчас по 106,99 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

TER делает оборудование для тестирования сложной электроники. Большую часть выручки — 71% — ей дает сектор полупроводников, остальное дают решения для автоматизации промышленности, аэрокосмической отрасли и потребительской беспроводной электроники — 10, 13 и 6% соответственно.

Год назад мы публиковали инвестидею по этой компании, и в ней подробно описан ее бизнес.

Аргументы в пользу компании

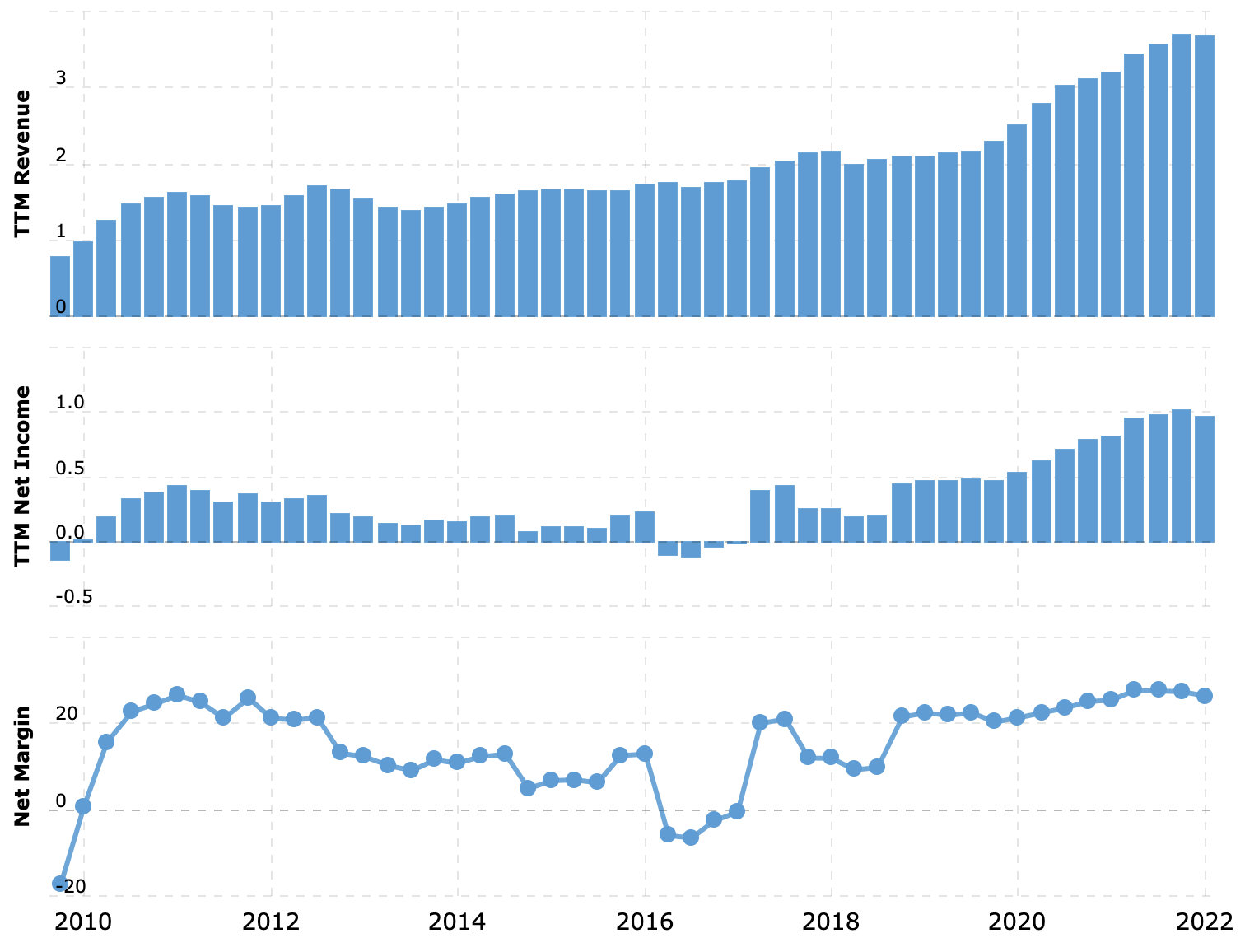

Упало. Недавний отчет компании оказался лучше ожиданий, но показал некоторое снижение выручки и прибыли из-за логистических проблем, которые усугубились в свете событий в Восточной Европе. В итоге акции сильно упали за эти полгода — с 168 до 106,99 $, — по сути приблизившись к уровню конца 2020. Но сейчас Teradyne все равно в лучшей финансовой форме, чем в декабре 2020, — так что степень падения акций чрезмерна.

Все так же перспективно. Перспективы Teradyne видятся позитивными в свете наращивания полупроводниковыми компаниями инвестиций в обновление основных фондов. Да и от ее «нечиповых» сегментов я бы тоже ждал роста.

Ситуация в отрасли полупроводников, млрд долларов

| 2018 | 2019 | 2020 | Прогноз на 2021 | Прогноз на 2022 | Прогноз на 2023 | |

|---|---|---|---|---|---|---|

| Размер рынка | 470,3 | 412,8 | 435,52 | 514,90 | 551,46 | 590,61 |

| Рост | 16,1% | −12,2% | 5,5% | 18,2% | 7,10% | 7,10% |

| Траты на обновление основных фондов, процентов от выручки | 22,6% | 24,8% | 25,1% | 24,01% | 24,01% | 24,01% |

| Траты на обновление | 106,1 | 102,5 | 109,1 | 123,6 | 132,4 | 141,8 |

| Рост трат на обновление основных фондов | 11% | −3,4% | 6,4% | 13,3% | 7,1% | 7,1% |

Ситуация в отрасли полупроводников, млрд долларов

| Размер рынка | |

| 2018 | 470,3 |

| 2019 | 412,8 |

| 2020 | 435,52 |

| Прогноз на 2021 | 514,90 |

| Прогноз на 2022 | 551,46 |

| Прогноз на 2023 | 590,61 |

| Рост | |

| 2018 | 16,1% |

| 2019 | −12,2% |

| 2020 | 5,5% |

| Прогноз на 2021 | 18,2% |

| Прогноз на 2022 | 7,10% |

| Прогноз на 2023 | 7,10% |

| Траты на обновление основных фондов, процентов от выручки | |

| 2018 | 22,6% |

| 2019 | 24,8% |

| 2020 | 25,1% |

| Прогноз на 2021 | 24,01% |

| Прогноз на 2022 | 24,01% |

| Прогноз на 2023 | 24,01% |

| Траты на обновление | |

| 2018 | 106,1 |

| 2019 | 102,5 |

| 2020 | 109,1 |

| Прогноз на 2021 | 123,6 |

| Прогноз на 2022 | 132,4 |

| Прогноз на 2023 | 141,8 |

| Рост трат на обновление основных фондов | |

| 2018 | 11% |

| 2019 | −3,4% |

| 2020 | 6,4% |

| Прогноз на 2021 | 13,3% |

| Прогноз на 2022 | 7,1% |

| Прогноз на 2023 | 7,1% |

На общем фоне. Если сравнивать Teradyne с ее конкурентами, то на ум приходят слова, сказанные нашим великим поэтом-современником Канье Уэстом: «крепче, лучше, быстрее, сильнее». Teradyne выглядит более маржинальной при сравнении с похожими компаниями, и уже это позволит нам надеяться на привлечение внимания инвесторов к ее акциям.

Сравнение Teradyne с другими компаниями, показатели за 5 лет в процентах от выручки

| Траты на НИОКР | Траты на общие и административные расходы | Маржа итоговой прибыли | |

|---|---|---|---|

| Teradyne | 14,08% | 17,64% | 17,27% |

| Advantest | 16,68% | 24,43% | 15,32% |

| Cohu | 12,93% | 20,38% | −0,89% |

| Chroma | 8,46% | 20,21% | 15,06% |

| National Instrument | 19,43% | 43,35% | 9,30% |

Сравнение Teradyne с другими компаниями, показатели за 5 лет в процентах от выручки

| Траты на НИОКР | |

| Teradyne | 14,08% |

| Advantest | 16,68% |

| Cohu | 12,93% |

| Chroma | 8,46% |

| National Instrument | 19,43% |

| Траты на общие и административные расходы | |

| Teradyne | 17,64% |

| Advantest | 24,43% |

| Cohu | 20,38% |

| Chroma | 20,21% |

| National Instrument | 43,35% |

| Маржа итоговой прибыли | |

| Teradyne | 17,27% |

| Advantest | 15,32% |

| Cohu | −0,89% |

| Chroma | 15,06% |

| National Instrument | 9,30% |

Поактивируй. Я думаю, что сильное падение акций может привести к появлению среди акционеров Teradyne инвестора-активиста, который может сподвигнуть ее менеджмент к одному из следующих вариантов действий.

Вариант первый. Увеличить дивиденды. Сейчас компания платит 0,44 $ на акцию в год — меньше 10% от ее прибыли. Годовая дивидендная доходность Teradyne составляет 0,41%, что очень мало. Учитывая прибыльность этого бизнеса, размер выплат вполне могут увеличить раз в пять.

Вариант второй. Разделить компанию на разных эмитентов. Как минимум ее можно разделить на полупроводниковое и неполупроводниковое подразделения, а как максимум каждое из подразделений можно превратить в отдельного эмитента. Не факт, что это осуществимо с точки зрения Teradyne как предприятия, но на котировки такие разговоры повлияют позитивно.

Вариант третий. Продать компанию. Ее капитализация составляет 17,2 млрд долларов — вполне посильная сумма для какого-нибудь крупного производителя интегрированных устройств.

Наиболее вероятным видится вариант с дивидендами: компания решит кинуть кость инвесторам, которых устроит «пассивная доходность», и они на время отцепятся от предприятия в целом.

Чистая бухгалтерия. Денег в распоряжении компании с лихвой хватит, чтобы закрыть все ее задолженности — как долгосрочные, так и краткосрочные. В годину роста ставок и подорожания кредитов это большой плюс.

Козырь в рукаве. Я очень плохо отношусь к концепции выкупа акций компаниями, но Teradyne совершила выкуп на не самых плохих условиях. За минувшие 7 лет она потратила на эти цели 2,859 млрд долларов, и средняя цена купленной акции составила около 42 $. Так что если она решит расширяться и оплатит большую часть сделки собственными акциями, то с точки зрения устойчивости ее бизнеса это будет хорошей сделкой.

Что может помешать

Концентрация. В компании 33% выручки приходится на 5 неназванных крупнейших клиентов, один из которых дает 19%. Изменение отношений с кем-то из них может сильно ударить по ее отчетности.

«Азия-с!» Основная выручка у компании приходится на тесно интегрированные друг с другом в экономическом плане страны Азии: Тайвань — 30%, Китай — 17%, Южную Корею — 11%. Новые жесткие карантины в КНР могут привести к нарушению операций компании в регионе.

Также есть риски того, что американцы запретят компании осуществлять поставки в КНР или будут ставить препятствия на этом направлении.

Цена. P / S у компании 5, а P / E — 20,07. Это не безумно много, но компания не выглядит преступно недооцененной.

Что в итоге

Акции можно взять сейчас по 106,99 $. А дальше есть три варианта развития событий:

- ждать возвращения акций к уровню 129 $. Думаю, здесь будет разумно рассчитывать на 18 месяцев ожидания;

- ждать возвращения котировок к уровню 168 $. Здесь лучше рассчитывать на 5 лет ожидания;

- если в прошлый раз вы брали акции с прицелом на долгосрочную перспективу, то можно сейчас их докупить.

Учитывая, что сейчас растут ставки и, соответственно, ожидания инвесторов по пассивной доходности, нет смысла караулить известия о снижении выплат компании. Я не думаю, что акции сильно упадут, даже если дивиденды отменят полностью.

Также во всех случаях мы учитываем возможность выделения Teradyne каких-то подразделений в отдельных эмитентов. Если их акции сильно вырастут, в то время как акции основной Teradyne будут топтаться на месте, мы будем считать это победой.