Инвестидея: Winnebago Industries, потому что страна кочевников

Сегодня у нас спекулятивная идея: взять акции производителя домов на колесах Winnebago Industries (NYSE: WGO), дабы заработать на росте спроса на его товары.

Потенциал роста и срок действия: 15% за год без учета дивидендов; 32,5% за 3 года без учета дивидендов; 11% в год на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что спрос на дома на колесах очень высок и будет оставаться на этом уровне.

Как действуем: берем акции сейчас по 61,93 $.

При создании материала использовались источники, недоступные пользователям из РФ.

Начем компания зарабатывает

WGO делает дома на колесах, предназначенные для жизни и путешествий.

Согласно годовому отчету компании, ее выручка делится на два сегмента:

- Буксируемая продукция — 55,37%. Как это выглядит, можно посмотреть на сайте компании. Маржа скорректированной EBITDA сегмента — 14,37% от его выручки.

- Дома на колесах — 44,63%. Маржа скорректированной EBITDA сегмента — 10,99% от его выручки.

В обоих сегментах также посчитаны продажи запчастей, комплектующих и услуг для техники соответствующего рода. Отсутствие детализации — сколько дают товары, сколько запчасти и сколько обслуживание — слабая сторона отчета компании.

Географически доходы компании распределяются так: 93,95% выручки компания делает в США, 6,05% — в других, неназванных странах.

Аргументы в пользу компании

Упало. С мая 2021 акции компании сильно упали: с 84,54 до 61,93 $. Значит, мы можем взять акции в ожидании отскока.

Степные янки. В Америке все большую популярность приобретает владение средствами передвижения для отдыха, в которых можно жить: 11,2 млн домохозяйств США владеют таким транспортом — это на 26% больше, чем 10 лет назад. А еще 9,6 млн домохозяйств думаю о покупке такой техники в течение ближайших 5 лет.

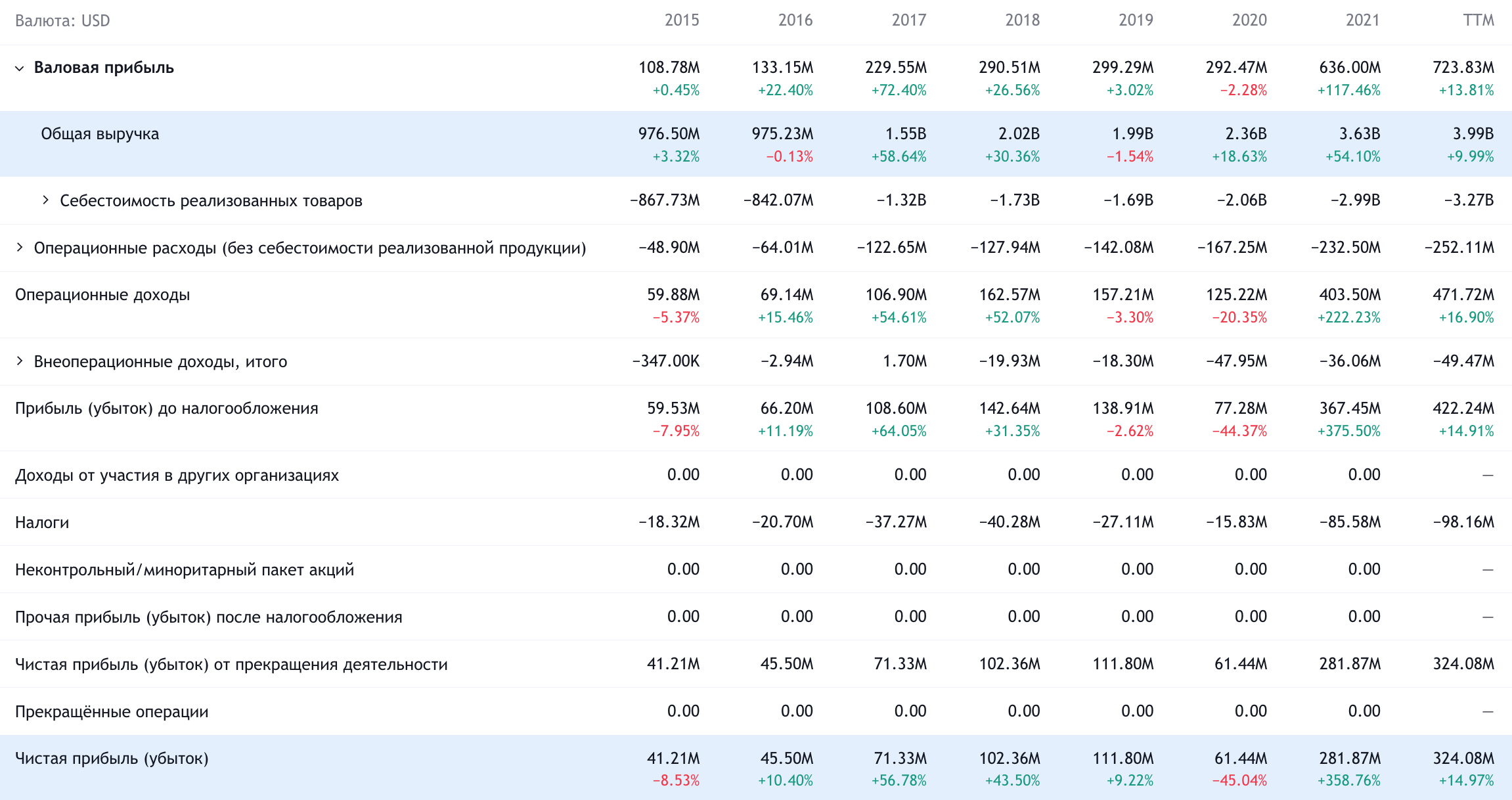

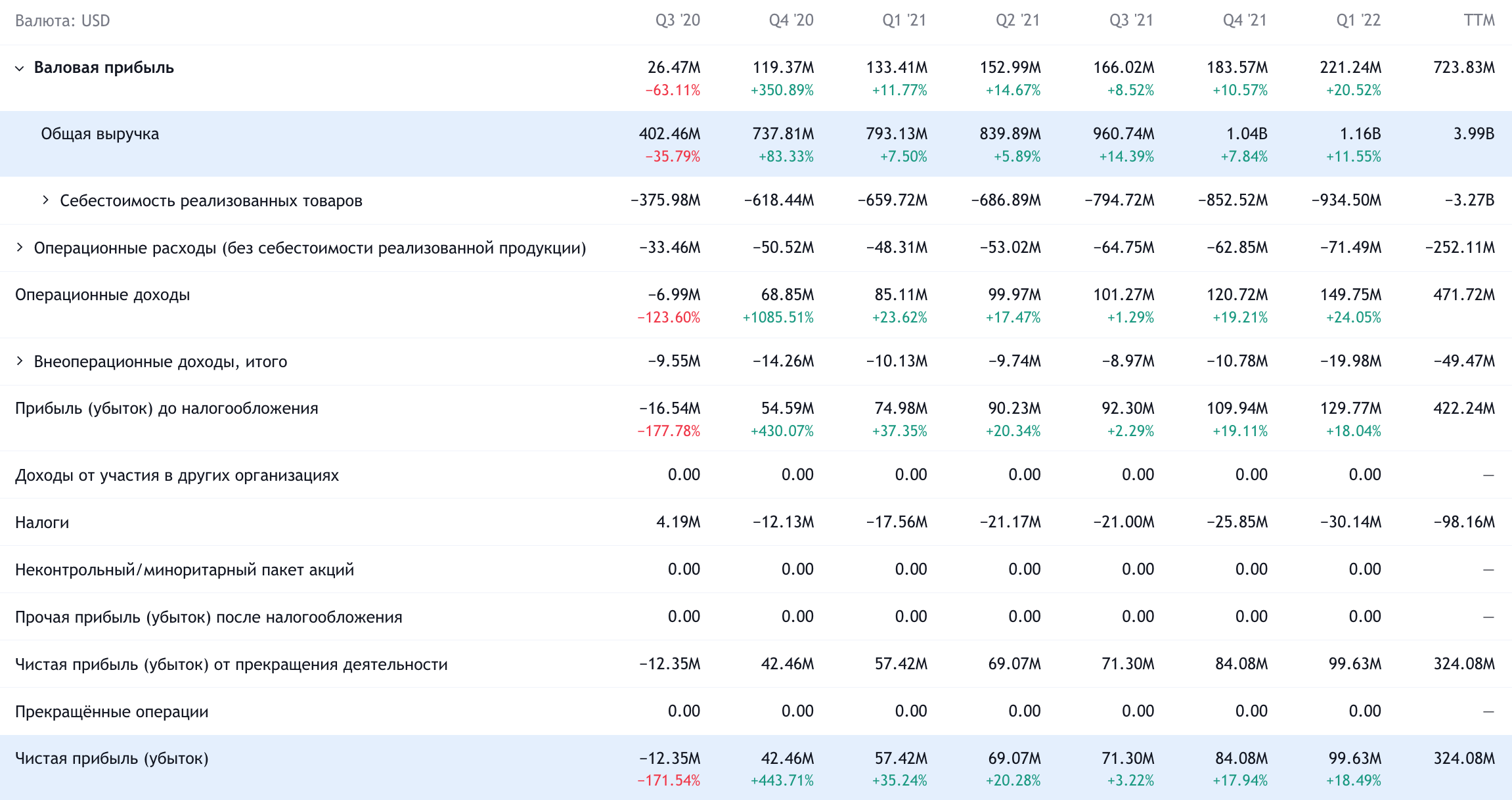

Отчасти дело тут в том, что пандемия и сопутствующие изменения позволяют многим работать на расстоянии, а в условиях крайней нестабильности международных перелетов логично заниматься внутренним туризмом. Учитывая развитость туристической инфраструктуры внутри США, передвижение в «жилых автобусах» — это хорошая идея. И эти тенденции отражаются на финансовых показателях компании.

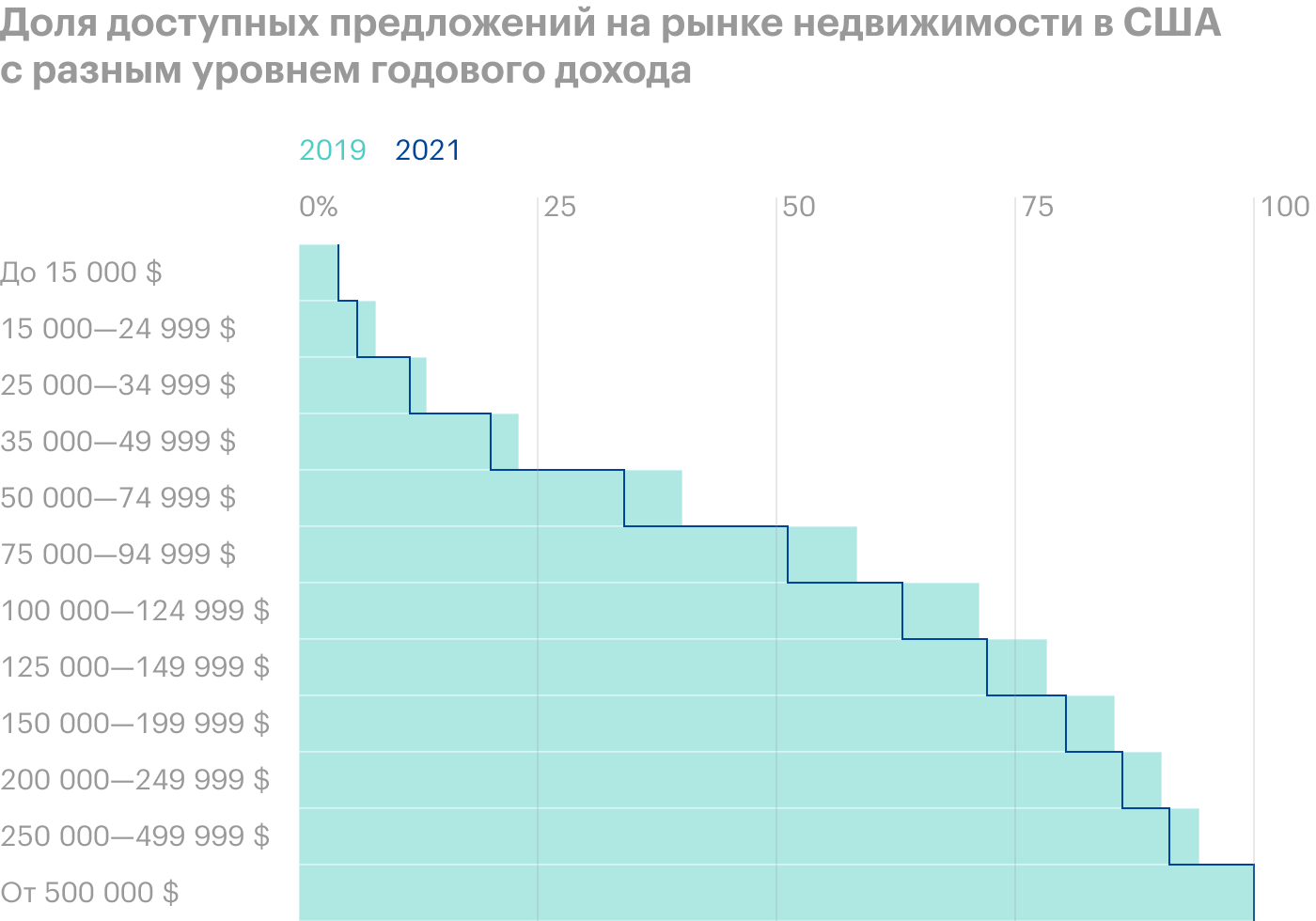

Также, как мне кажется, безумные цены на жилые дома в США делают нормальный, стационарный дом роскошью для небогатых людей. Это будет стимулировать все больше людей жить в автотранспорте — как в книге и фильме «Земля кочевников». Так что долгосрочная перспектива у компании видится очень позитивной.

Чистая бухгалтерия. У компании 1,047 млрд задолженностей, из которых 427,103 млн нужно погасить в течение года. В распоряжении WGO достаточно денег для закрытия срочных задолженностей: 211,384 млн на счетах и 263,677 млн задолженностей контрагентов. Это хорошо: если бы долг у компании был слишком большой относительно ее денежных резервов, то это бы стало проблемой из-за грядущего подорожания кредитов.

Дешево. Компания очень недорогая. P / S у нее 0,58, P / E — 6,72. Капитализация у нее всего лишь 2,11 млрд. Это делает ее акции весьма привлекательными для тех, кто устал от дороговизны американского рынка.

«Ябкупил». Согласно годовому отчету, WGO занимает 12,5% от своего рынка. Учитывая это, а также все вышеописанное, я бы не удивился, узнав, что компанию хочет купить какой-нибудь крупный промышленный или автомобилестроительный конгломерат.

Что может помешать

Дивиденды. Компания платит 0,68 $ на акцию в год, что дает 1,14% годовых. На выплаты уходит лишь 8,21% от годовой прибыли. Компания интенсивно вкладывается в развитие и расширение собственного бизнеса, например недавно купила производителя лодок. Поэтому я бы не ожидал ощутимого повышения выплат — хотя был бы рад ошибиться.

Это спесь. Компания производит, прямо скажем, не самую необходимую в жизни продукцию, поэтому ее продажи могут падать, тем более что стоит эта продукция недешево: дом на колесах WGO стоит от 102 до 480 тысяч долларов, а «прицепные» дома стоят в диапазоне 35—61 тысячи. Это, впрочем, успокаивает: у богатых и верхушки среднего класса в Америке все замечательно — на фоне пандемии и рецессии 2020 они показательно нарастили потребление в духе «Трех толстяков». Так что, может, рецессия и не сильно испортит компании продажи.

Все прочее. Рост стоимости сырья, логистики и труда будет не лучшим образом сказываться на отчетности компании, и это нужно понять и принять.

Что в итоге

Берем акции сейчас по 61,93 $. А дальше у нас есть следующие варианты:

- ждать роста до 72 $. Думаю, этого уровня мы достигнем за следующие 12 месяцев;

- держать до возвращения акций к уровню 84 $. Думаю, здесь стоит приготовиться ждать 3 года;

- держать акции следующие 10 лет, пока бизнес компании растет.