Инвестидея: Williams, потому что качай дальше

Сегодня у нас спекулятивная идея: взять акции трубопроводного бизнеса Williams (NYSE: WMB), дабы заработать на спросе на газ.

Потенциал роста и срок действия: 18% за 18 месяцев без учета дивидендов; 7% в год на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: в дивиденды набегут любители того, чтобы деньги работали.

Как действуем: берем акции сейчас по 31,83 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

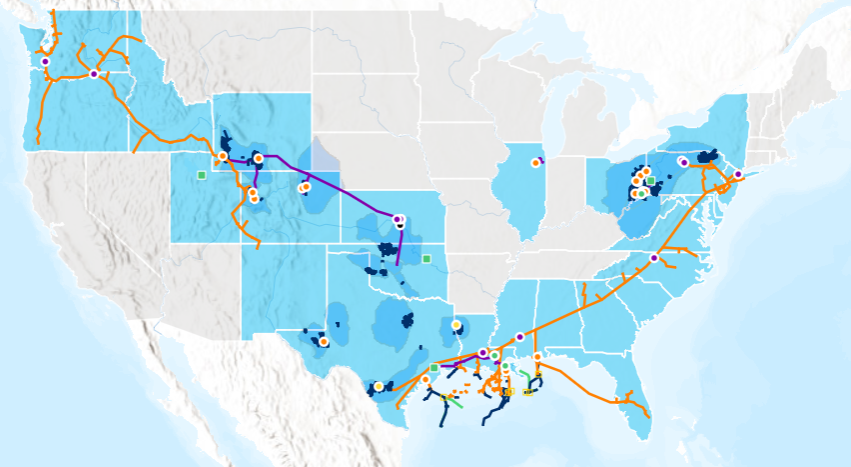

WMB — это сеть трубопроводов и терминалов для транспортировки энергоресурсов, в основном газа.

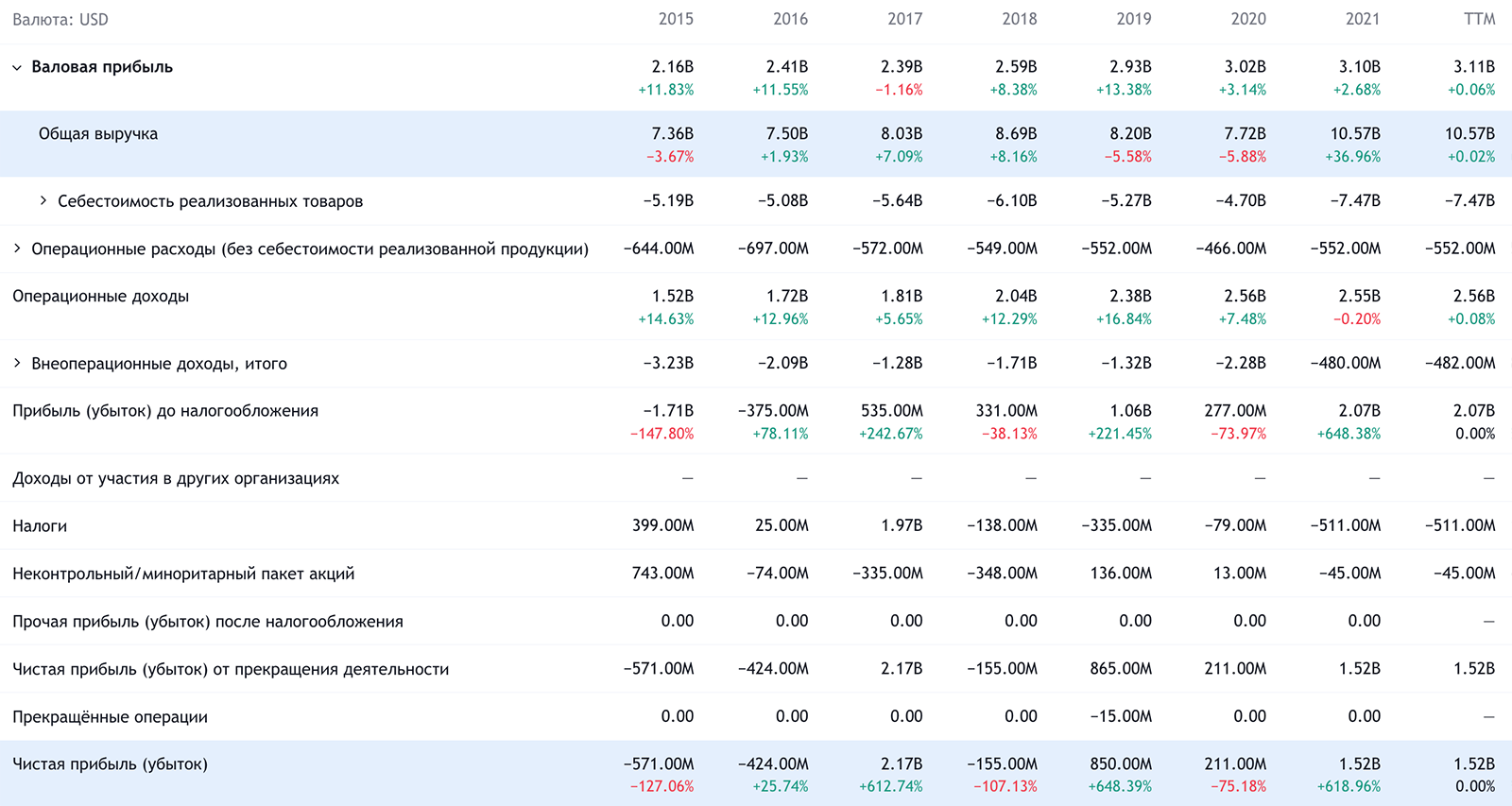

Согласно годовому отчету компании, ее выручка делится следующим образом:

- Услуги — 56,46%. Все, что связано с основным бизнесом компании: транспортировкой, хранением.

- Услуги с сырьем — 2,28%. Оплата услуг компании «натурой» — в форме продуктов газопереработки.

- Продажи — 42,68%. Перепродажа чужого газа, но с использованием транспортировочной инфраструктуры самой Williams.

Получается немножко больше 100%, потому что компания еще занимается деривативами на основе сырья — и операции с этими инструментами приносят ей убытки, в результате которых получается ровно 100%.

C инфраструктурной точки зрения WMB — это две компании, одна из которых охватывает Северо-Запад США, а другая — восточные прибрежные штаты.

Выручка компании по типам клиентов:

- ЖКХ и генерация энергии — 66%.

- СПГ и промышленность — 9%.

- Производители газа — 8%.

- Компании, торгующие энергоресурсами, — 12%.

- Другие — 4%.

Работает компания только в США.

Аргументы в пользу компании

Основные аргументы в пользу компании похожи на аргументы в пользу ее конкурентов-коллег из Kinder Morgan.

СПГ. Известные события в Европе привели к росту цен на газ и создали серьезную мотивацию для наращивания экспорта СПГ из США в другие страны. Мощности WMB на Востоке США хорошо подходят для СПГ-компаний, так что я бы ожидал большого спроса на ее услуги.

Надежность. Через компанию проходит примерно 30% американского газа, что делает ее практически незаменимой, а ее бизнес — очень стабильным. Это должно помочь нагнать в ее акции много инвесторов, которые хотят иметь хоть какую-то уверенность.

Дивиденды. Как и Kinder, WMB предлагает инвесторам хороший пассивный доход: 1,7 $ на акцию в год, что дает 5,29% годовых. Это должно привлечь в акции компании тех, кто очень хочет, чтобы «деньги работали».

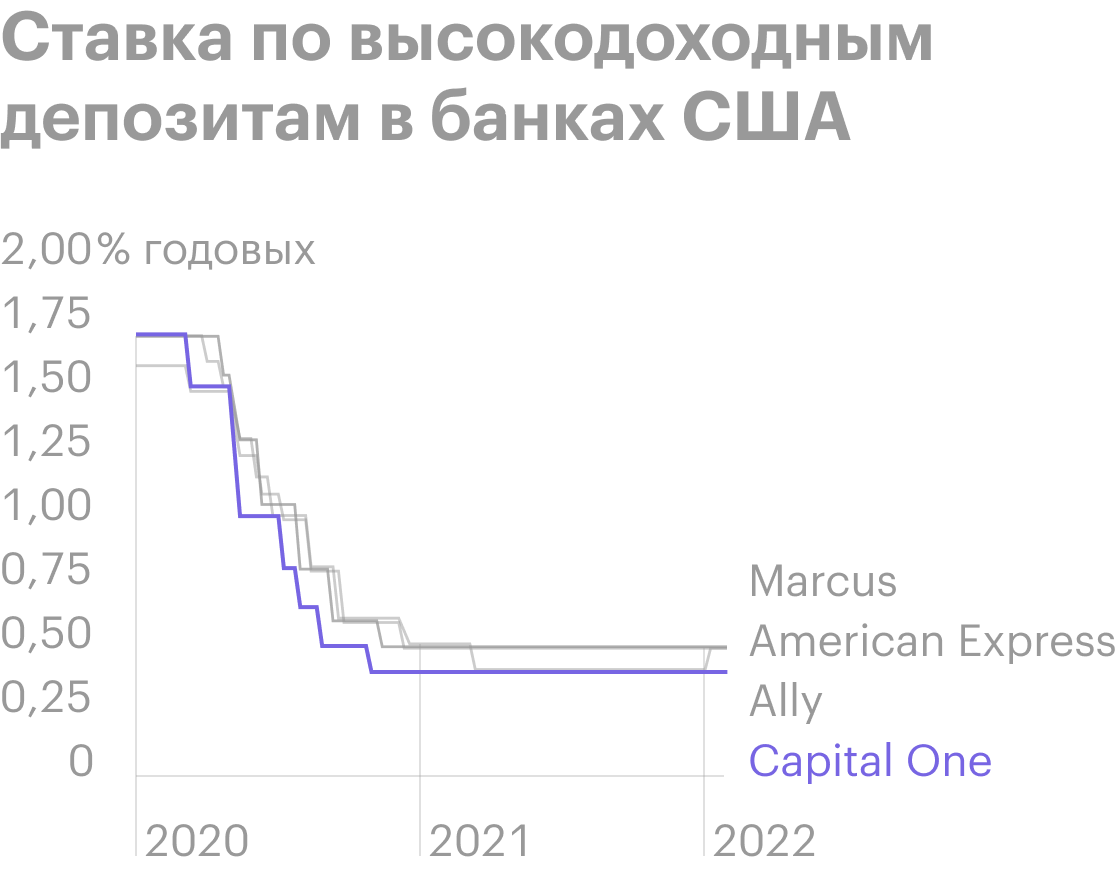

Поднятие ставки ФРС и ожидаемое увеличение ставок по депозитам в США не сильно испортят перспективы дивидендных акций. Банки в США под завязку набиты деньгами, с которыми им и делать-то особо нечего. Так что проценты по вкладам в США, которые сейчас находятся ниже плинтуса, не должны сильно вырасти. И это заставит многих искать себе дивидендные акции — типа WMB, «чтобы и платили много, и надежно было».

ESG. Компания хвастается своими достижениями в сфере ESG: вот она и количество метановых выбросов сократила с 2012 на 58%, и 29% директоров в ее совете не белые и не мужчины, и аварий у нее с 2017 меньше на 80%.

Еще у нее есть медали, подтверждающие ее невероятные ESG-заслуги: S&P дала ей первое место в ее отраслевой подгруппе, Sustainalytics тоже дала ей высокую оценку — 18-е место из 198 среди похожих компаний. Климатический оценщик CDP дал ей рейтинг B, это выше, чем B− в ее секторе, и выше, чем C по Северной Америке в среднем.

Учитывая растущую мощь ESG-лобби, это может позитивно сказаться как на котировках компании, так и на доступности кредитов, которые ей, к сожалению, очень нужны.

Что может помешать

Бухгалтерия. У компании объем задолженностей превышает 31 млрд, из которых 4,972 млрд нужно погасить в течение года. Денег в распоряжении WMB не так чтобы много: 1,68 млрд на счетах и 1,986 млрд задолженностей контрагентов. Думаю, в сочетании с дорожающими займами это формирует фактор, который может отпугивать от этих акций часть инвесторов.

Еще необходимо учитывать, что компания платит дивидендов больше, чем зарабатывает. Да, по существу, деньги у нее есть: высокие расходы остаются «бумажными» — это амортизация и износ оборудования. Реально деньги WMB платит акционерам только из прибыли, не влезая в долги чисто ради дивидендов. Но, по сути, ей все равно приходится инвестировать в обновление своих мощностей, и стоит это дорого. Может получиться так, что она порежет дивиденды, чтобы осуществить свою масштабную инвестпрограмму.

А если выплаты порежут, то акции сильно упадут — ибо большая часть их привлекательности исчезнет. Так что убытки по износу и амортизации не бумажные — они вполне настоящие, просто отсроченные: время обновлять и чинить мощности еще не наступило, но оно наступит — и все это влетит WMB в копеечку.

Что в итоге

Акции можно взять сейчас по 31,83 $. А дальше есть два варианта:

- дождаться роста котировок до 38 $. Я считаю, что истерия вокруг цен на энергоносители и СПГ в сочетании с иными факторами вполне может накачать котировки до этого уровня. Здесь следует рассчитывать примерно на 18 месяцев;

- держать акции следующие 15 лет и получать дивиденды, которые, смею надеяться, будут увеличиваться.

Учитывая дивидендный фактор в идее, не забывайте смотреть на раздел новостей на сайте компании, чтобы успеть продать акции на «СПб-бирже» до того, как американский рынок отреагирует. Впрочем, сейчас временного преимущества у нас нет: «СПб-биржа» теперь открывается поздно. Надеюсь, скоро это изменится.