Заседание ЦБ 20 декабря: почему аналитики ждут повышения ключевой ставки

20 декабря совет директоров Банка России примет очередное решение по ключевой ставке — последнее в этом году.

Несмотря на то что ставка и так находится на рекордном уровне — 21% годовых, — рынок закладывает новое повышение на фоне девальвации рубля, неблагоприятных данных по инфляции и рынку труда, а также жестких сигналов от самого ЦБ.

Эксперты почти единодушны, что ставка вырастет, но расходятся в прогнозах, каким будет шаг повышения. Чтобы понять логику предстоящего решения, мы оценили состояние экономики и настроения на рынке финансов.

Инфляция не замедляется

Ключевая ставка — это основной инструмент ЦБ в борьбе с инфляцией. Пока темпы роста цен остаются высокими, регулятор не перейдет к смягчению своей политики. Скорее наоборот, можно ждать ее дальнейшего ужесточения, если инфляция не замедлится.

Несмотря на рекордный уровень ключевой ставки, инфляция в России в четвертом квартале сохраняется на повышенном уровне. Так, по итогам ноября потребительские цены ускорили рост до 1,43%. Для сравнения: в октябре инфляция составила 0,75%, а в сентябре — 0,48%. В годовом выражении темпы роста цен в ноябре — 8,88%. Это более чем в два раза превышает целевой уровень ЦБ.

При этом в ноябре быстрее всего росли цены на продовольствие — на 2,33% по сравнению с предыдущим месяцем и на 9,85% в годовом выражении. Стоимость услуг по сравнению с октябрем выросла на 1,31%, а в годовом выражении — на 11,41%.

ЦБ прогнозирует, что по итогам 2024 года инфляция в России составит 8—8,5%. По словам зампреда ЦБ Алексея Заботкина, сейчас темпы роста цен находятся у верхней границы этого диапазона или даже превышают его. По недельным данным на 16 декабря, с начала года цены выросли на 9,14%, а в годовом выражении инфляция в России ускорилась до 9,52%.

Глава ЦБ Эльвира Набиуллина считает, что инфляция пока не начала замедляться, а «тормозной путь» до целевого уровня в 4% займет весь следующий год и часть 2026. При этом темп роста цен в 2024 будет выше, чем в 2025.

Большинство аналитиков, опрошенных «Известиями», ожидают, что по итогам года рост цен составит около 9%. В прогноз ЦБ, который потолком обозначил 8,5%, не верит никто.

Основная причина, из-за которой аналитики ухудшили свои прогнозы инфляции, — резкое ослабление рубля в ноябре.

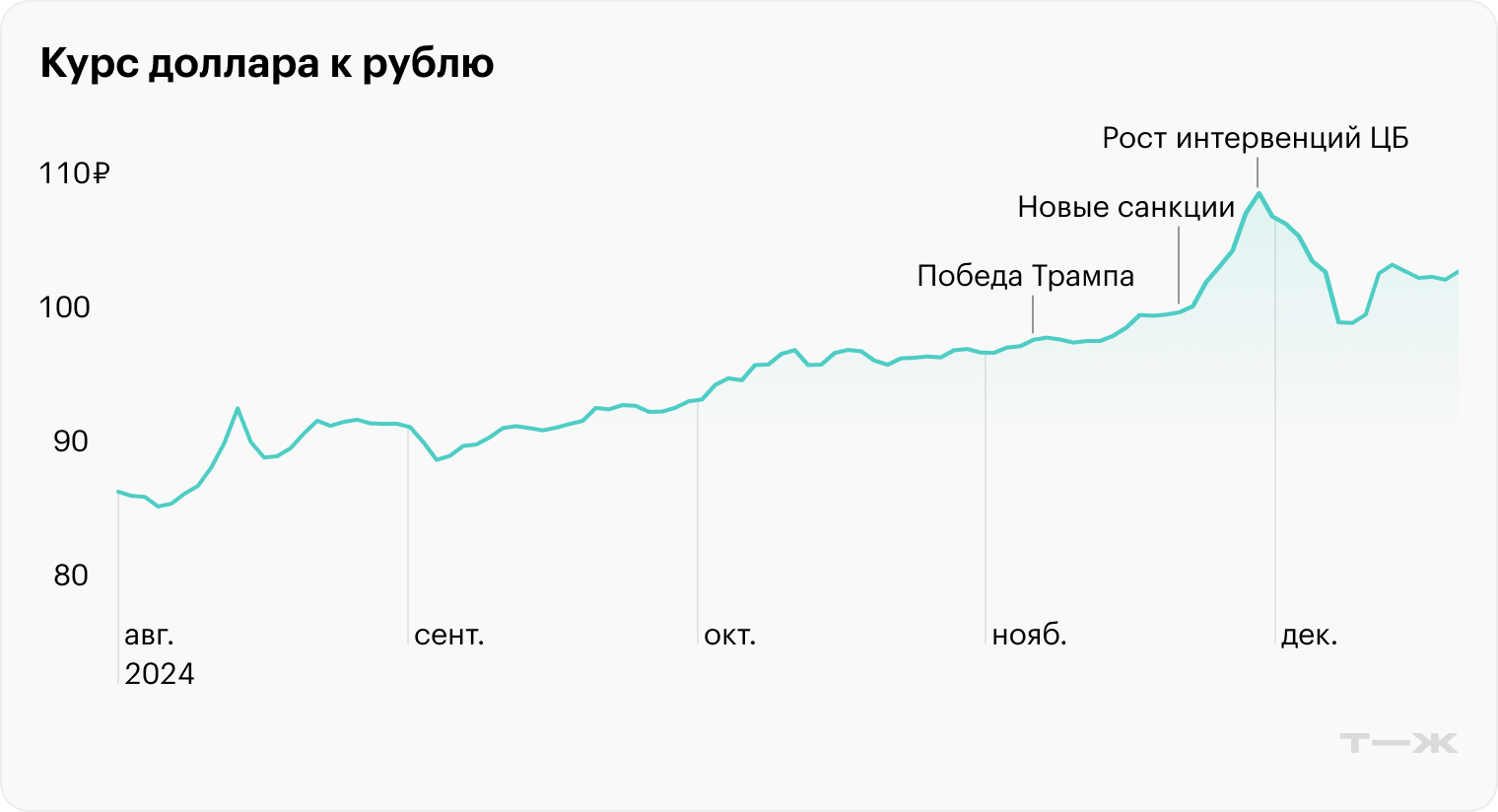

Рубль рухнул в ноябре

Рубль снижался к основным валютам четыре месяца подряд — с августа 2024 года. Но в ноябре падение ускорилось. Всего за неделю с 22 по 29 ноября официальный курс доллара вырос на 9%, до 109,6 ₽, — это был максимум с марта 2022 года.

В качестве основной причины эксперты назвали американские санкции против российских банков, в первую очередь — «Газпромбанка», через который проходили расчеты за российский газ с «недружественными» странами. Это могло сократить приток валюты в страну и привести к ее дефициту.

Рост российского импорта, смягчение требований к экспортерам по обязательной продаже валютной выручки и укрепление доллара к основным валютам на фоне победы Трампа также повлияли на курс в ноябре.

На фоне резкого падения рубля в ситуацию вынужден был вмешаться ЦБ. Регулятор заявил, что откажется от покупки юаней в ФНБ до конца 2024 в рамках бюджетного правила, что увеличило объем валюты на рынке.

После этого ситуацию удалось стабилизировать. На несколько дней курс доллара опускался даже ниже 100 ₽. Но сейчас он все еще заметно выше курса, который был в день принятия октябрьского решения по ставке.

Для ЦБ девальвация рубля — это фактор, который увеличивает риски роста инфляции, поскольку около трети товаров в потребительской корзине россиян импортные. А еще рост доллара влияет на инфляционные ожидания россиян.

Люди ждут высокой инфляции в будущем

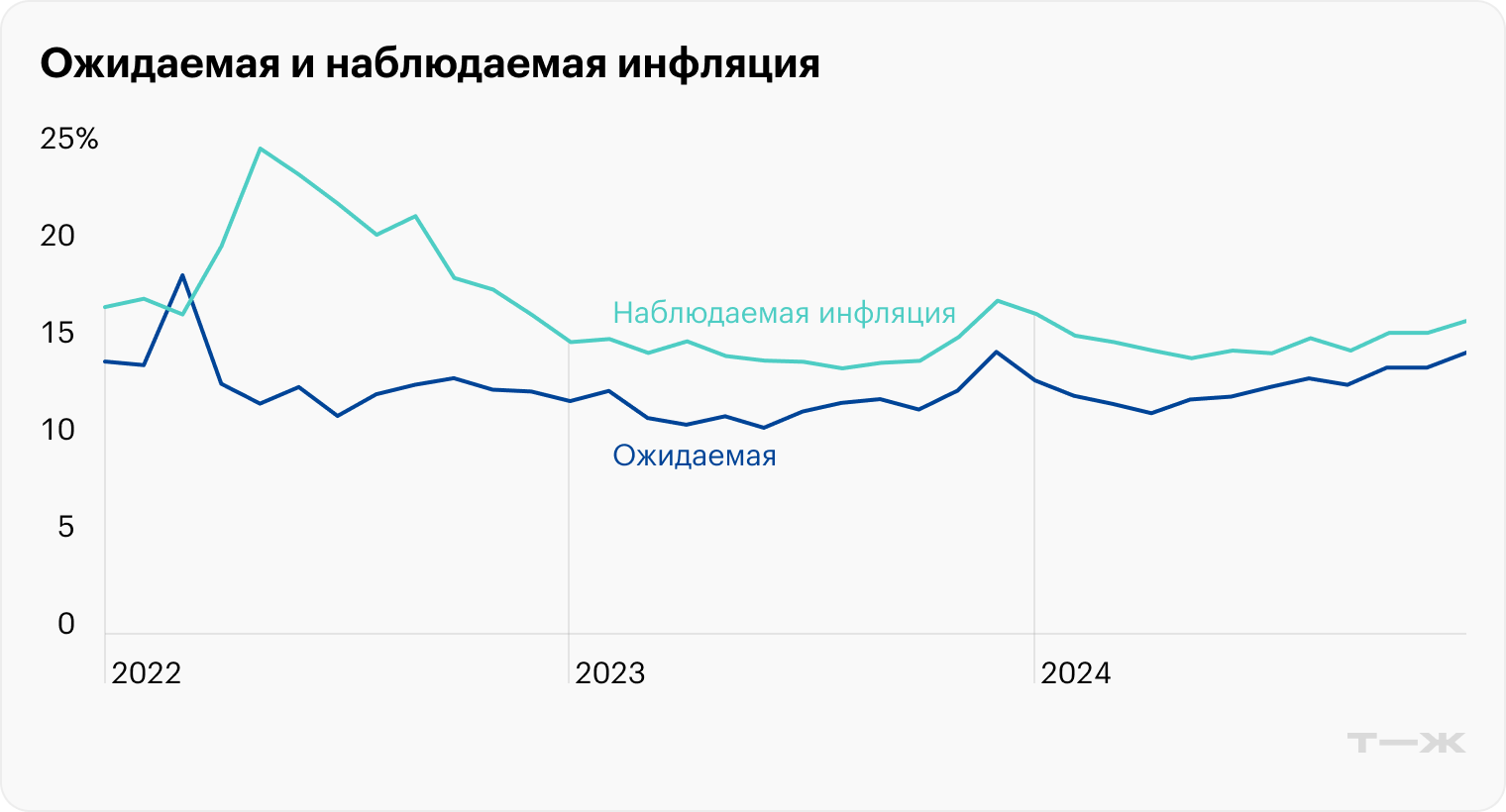

В декабре инфляционные ожидания увеличились до рекордного в этом году уровня: россияне ждут, что в ближайшие 12 месяцев цены вырастут на 13,9%. Это сильно расходится с прогнозом ЦБ, который ждет, что к концу 2025 года инфляция составит не более 5%.

Наблюдаемая населением инфляция также заметно опережает данные официальной статистики. Россияне считают, что годовой рост цен сейчас около 16%. Этот субъективный показатель сильно зависит от состава потребительской корзины и уровня благосостояния потребителей. Как правило, более высокой инфляцию ощущают люди, не имеющие сбережений.

А другой опрос фонда «Общественное мнение» показал, что лишь около 20% россиян знают о повышении ключевой ставки, еще 30% «что-то об этом слышали», а 44% ничего об этом не знают.

То есть за решениями ЦБ, которые должны влиять на инфляцию, кроме прочего, через снижение инфляционных ожиданий, по факту мало кто в стране следит.

Кредитование снижается

Темпы роста розничного кредитования замедляются на фоне роста ставок по кредитам и ужесточения условий их выдачи.

В третьем квартале ипотечный портфель вырос на 2,4% — после 6,3% во втором. Основную роль в этом сыграло сворачивание массовой льготной программы и изменение условий семейной ипотеки. Обе программы были ориентированы на первичный рынок, в том числе на сегмент строящегося жилья, где объемы выдачи в третьем квартале рухнули в два раза.

При этом выдача рыночной ипотеки осталась практически на уровне второго квартала, несмотря на существенный рост ставок. В ЦБ это объяснили тем, что часть кредитов банки выдают по схемам со снижением ставки за счет завышения стоимости жилья — так называемая «субсидированная ипотека от застройщика». У ряда банков на такие продукты в третьем квартале приходилось до 15% всех выдач ипотеки, сообщил регулятор.

С нового года такие схемы будут под запретом благодаря принятому стандарту защиты ипотечных заемщиков.

Потребительское кредитование тоже постепенно замедляется — как за счет роста ставок, так и благодаря ужесточению регулирования со стороны ЦБ. Темпы роста портфеля потребкредитов в июле — сентябре сократились с 5,9 до 3,4% к предыдущему кварталу.

Выдача необеспеченных кредитов упала на 7%, при этом более половины всей выдачи пришлось на кредитные карты — около 1,7 трлн рублей. И вместе с тем доля проблемных кредитов выросла на 0,3 п. п., до 7,9%.

А вот кредитование бизнеса продолжает расти. По итогам третьего квартала корпоративный кредитный портфель вырос еще на 5 трлн рублей. Рост составил 6,4% — против 5% во втором квартале. В основном его обеспечила сфера недвижимости, несмотря на ужесточение условий выдачи ипотек. Отрасль растет по инерции: застройщики берут кредиты, чтобы достроить свои проекты, начатые в благополучные для рынка времена.

ЦБ повысил годовой прогноз роста корпоративного кредитования по итогам 2024 года с 10—15 до 17—20%. При этом регулятор считает, что жесткая денежно-кредитная политика позволит снизить темпы кредитования в 2025 году до адекватных уровней.

Вклады растут

Прирост банковских сбережений россиян в июле — сентябре замедлился до 3,8% по сравнению с 6,5% во втором квартале. Остатки на срочных вкладах выросли на 7%, а на текущих счетах снизились на 0,8%. ЦБ объясняет это высокими тратами в сезон отпусков и ждет, что в четвертом квартале будет значительный приток денег, в том числе связанный с выплатой годовых бонусов на фоне предстоящего увеличения налогов. Регулятор повысил свой прогноз роста объема вкладов на 2024 год с 16—21 до 23—26%.

По мнению управляющего директора рейтингового агентства «Эксперт РА» Юрия Беликова, конкуренция банков за вкладчиков постепенно принимает форму «ралли». Чтобы не терять клиентов, банки начинают повышать ставки по вкладам еще до решений ЦБ по ключевой. В этих условиях доходности депозитов могут достигнуть пика в районе 25% уже в декабре 2024 или январе 2025 года, прогнозирует эксперт.

Прогнозы роста ключевой ставки

Глава ЦБ Эльвира Набиуллина считает, что регулятор должен реагировать на повышенную инфляцию. Если он проигнорирует ее или вообще начнет снижать ключевую ставку, это может привести к ускорению инфляции, а также повлиять на ослабление рубля. Поэтому в ЦБ допускают еще одно повышение ключевой ставки в декабре, хотя и говорят, что это решение пока «не предопределено».

Консенсус-прогноз «Ведомостей» предполагает повышение ставки до 23%. Такой прогноз дали 16 из 23 опрошенных изданием экспертов. При этом пятеро допускают более широкий шаг — до 24—25%.

РБК опросил 30 аналитиков крупных российских банков и инвестиционных компаний — 23 из них ждут ставку 23%. Еще четверо допускают, что ЦБ будет действовать более жестко и повысит «ключ» сразу до 25% годовых.

Первый зампред ВТБ Дмитрий Пьянов прогнозирует, что 20 декабря регулятор поднимет ключевую ставку до 23% и будет сохранять ее высокой весь 2025 год. С этим мнением согласен и главный экономист ВЭБ.РФ Андрей Клепач — он тоже ждет 23%, но не исключает и более жестких мер регулятора.

В Сбере считают, что повышение ключевой ставки на 1—2 п. п. более вероятно, чем ее сохранение. А вот глава ВТБ Андрей Костин отметил, что шанс сохранения ставки на текущем уровне, 21%, все еще есть.

23% заложили в свой макроэкономический прогноз и эксперты Евразийского банка развития. По их мнению, цикл снижения может начаться не раньше второй половины 2025 года и только при отсутствии новых шоков. При этом министр финансов Антон Силуанов заявил, что ослабление денежно-кредитной политики может начаться уже в первой половине 2025.

На снижение ключевой ставки в следующем году рассчитывает и глава РФПИ Кирилл Дмитриев. Так, согласно опросам ВТБ и РБК, компании считают сохранение длительного периода высокой ключевой ставки главной угрозой для бизнеса. Такой ответ дали 77% респондентов.

Глава РСПП Александр Шохин вообще думает, что ключевая ставка не должна превышать 10%.

Экономист Егор Сусин из «Газпромбанка» считает, что мы увидим повышение процентной ставки, возможно более агрессивное, чем до 23%. Он отмечает ускорение продуктовой и непродовольственной инфляции, которого никто не ждал. «Наверное, произошла недооценка способности продавцов повышать цены», — предполагает эксперт.

По мнению эксперта «Финама» Ольги Беленькой, 2025 год может начаться с более высокой инфляции на фоне масштабных расходов бюджета в декабре. Исходя из планов Минфина, траты могут составить до 7 трлн рублей, или 16—17% всех расходов за год. Столь крупные вливания в экономику могут еще сильнее разогнать рост цен, что снижает вероятность возврата инфляции к целевому уровню ЦБ в 2025 году, считает эксперт.

На фоне резкого роста доллара до 109 ₽ экономисты Bloomberg допустили, что ЦБ повысит ключевую ставку сразу до 25%. С этим мнением согласились и некоторые эксперты, опрошенные «РБК-инвестициями». Так, главный экономист «Альфа-банка» Наталия Орлова отметила, что повышение ставки до 25% может стать ответом на всплеск инфляции.

Последовавшее в декабре укрепление рубля привело к смягчению прогнозов экономистов. В «Алор-брокере» считают, что у Банка России уже нет необходимости сильно ужесточать денежно-кредитную политику. «Нынешняя ситуация говорит о том, что внешнеторговые расчеты России нормализовались, валюта исправно поступает в страну. Таким образом, влияние падения рубля на рост цен было очень временным и небольшим», — отметили эксперты.

Что в итоге

Признаков замедления инфляции пока не наблюдается. Скорее наоборот, темпы роста цен ускорились в конце года на фоне резкого ослабления рубля. Инфляция по итогам 2024 года, видимо, окажется выше прогнозов властей. Инфляционные ожидания также остаются повышенными. Соответственно, и риторика ЦБ в последнее время была довольно жесткой. Россиян готовят к долгому периоду высоких ставок и вероятному росту ключевой ставки в декабре.

Это значит, что 20 декабря, скорее всего, нас ждет еще одно ужесточение денежно-кредитной политики. Вопрос только в величине шага. Большинство экспертов сходятся на том, что ключевую ставку повысят до 23%. Если рост цен продолжится в том же темпе, не исключено, что и на этом уровне цикл повышения ставки не закончится.

При этом есть риск, что слишком высокая ключевая ставка может навредить экономике. Так, глава Минэкономразвития РФ Максим Решетников считает, что дальнейшее ограничение доступности кредита несет риски такого охлаждения экономической активности, которое помешает правительству выполнить свои цели.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique