Пачка инвестновостей: Unilever, Kohl’s, Peloton и активисты

Peloton заставят продаться. Kohl’s нашла благожелательного инвестора. Unilever может разделиться.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

Сегодняшний выпуск мы хотели бы посвятить разбору недавно начатых кампаний инвесторов-активистов против конкретных эмитентов. Такие кампании позволяют накачать котировки на благо всем миноритарным акционерам типа нас с вами. И потому такие кампании или возможность их запуска — это важный момент, который стоит принимать во внимание при формулировании собственных инвестидей. Например, возможность таких кампаний мы рассматривали при создании идей по KLA или Take-Two.

Сегодня мы проанализируем три новые компании и сделаем общие выводы, которые нам помогут в будущем находить других эмитентов, которые могут стать целями активистов, — что позволит нам заработать.

King Kohl’s: организованная атака универмага с целью его покупки

Консорциум инвесторов под руководством известного своими агрессивными кампаниями хедж-фонда Starboard Value выдвинул сети универмагов Kohl’s предложение о покупке.

Условия покупки таковы:

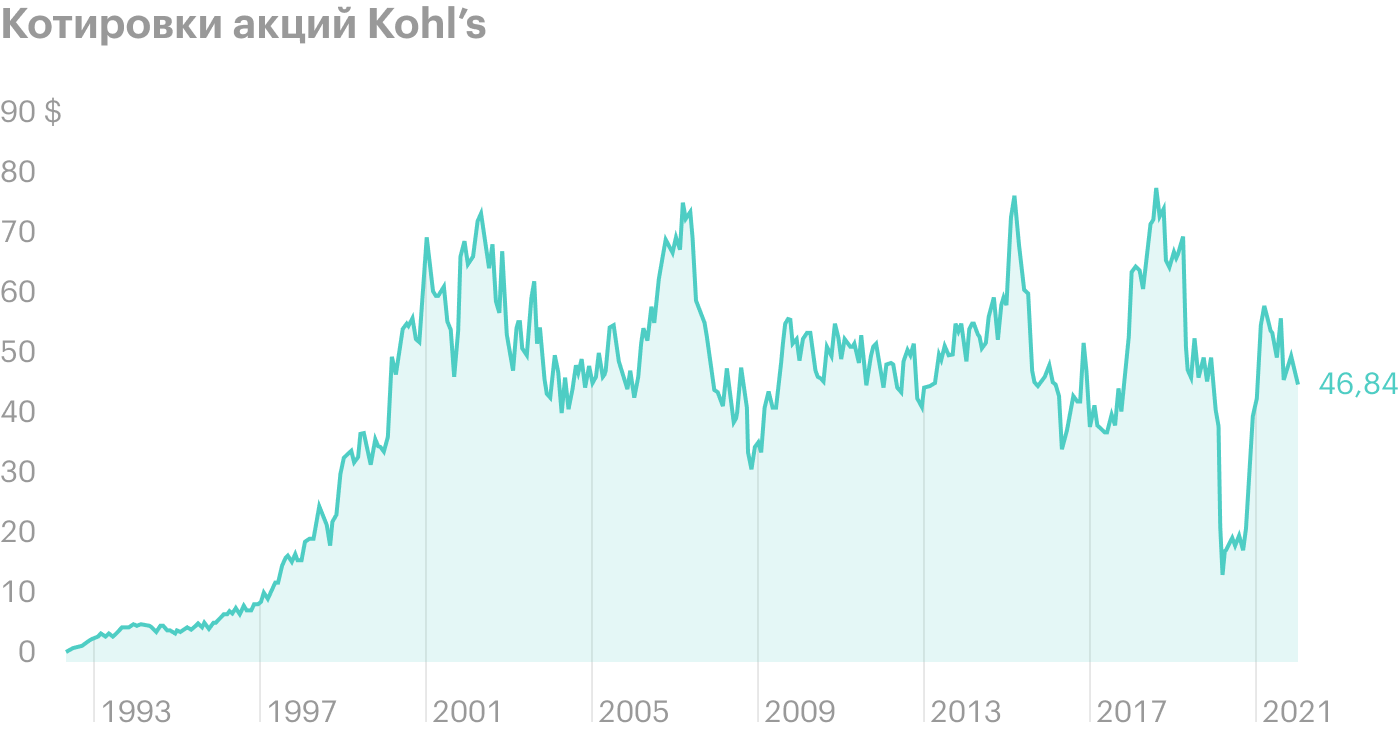

- 64 $ за акцию — примерно 37% премии к цене акций компании на момент закрытия торгов в пятницу, когда цена составляла 46,84 $;

- в абсолютных числах покупка Kohl’s обойдется примерно в 9 млрд долларов;

- финансирование для совершения сделки еще не получено.

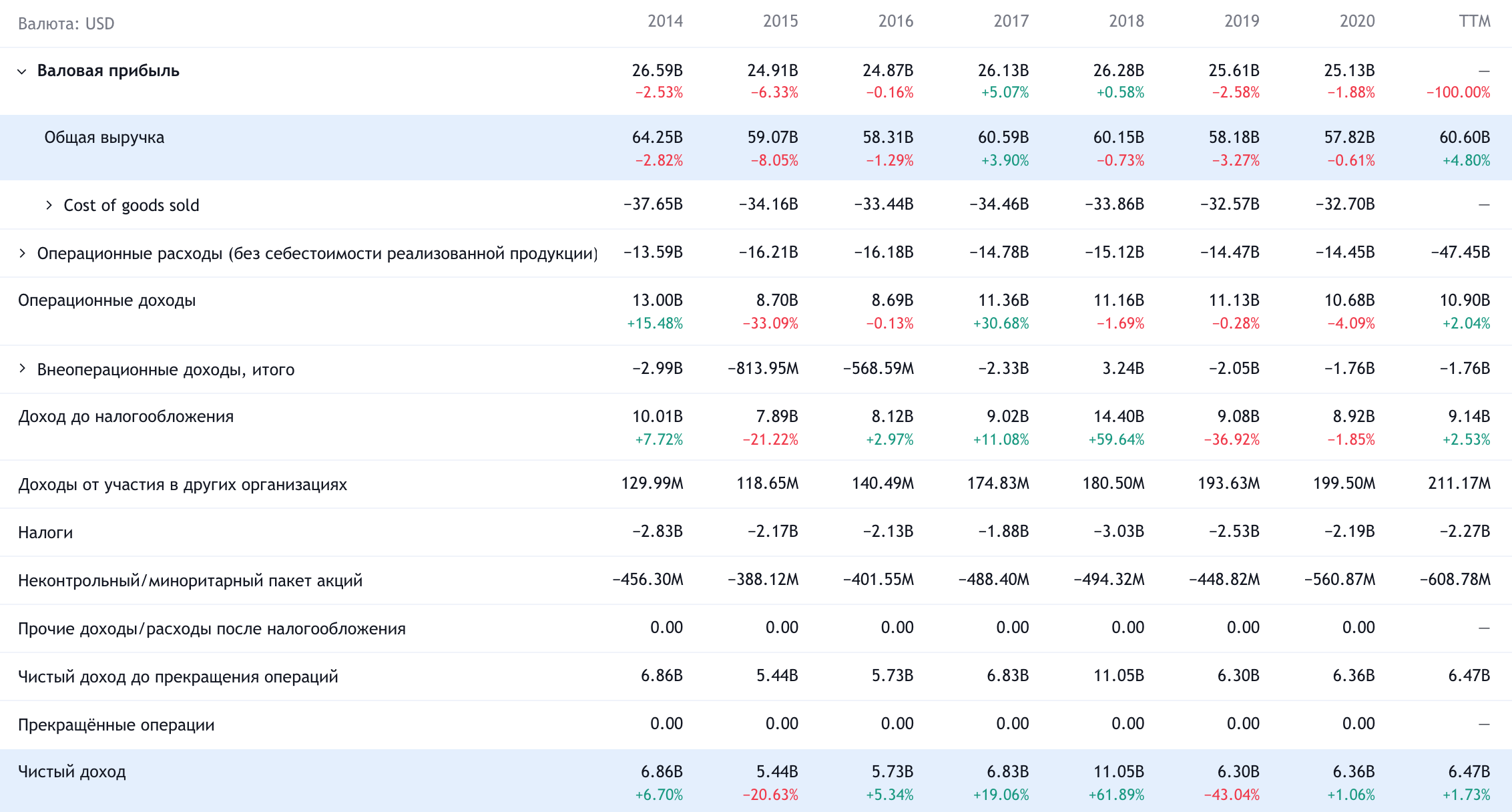

История бизнеса Kohl’s достаточно типична для США: некогда легендарная сеть универмагов пропустила онлайн-революцию в рознице и ее финансовые показатели и котировки стагнировали много лет. Пандемия с падением трафика посетителей не сделала ситуацию лучше. В итоге компании пришлось даже порезать дивиденды в три с лишним раза.

Вот что мы можем извлечь из этой истории.

Была проведена подготовительная работа. Пара активистских хедж-фондов Macellum Advisors и Engine Capital недавно поднимала вопрос о том, чтобы компания выставила свой бизнес на продажу. Так что мысль эта давно витала в воздухе.

Это стоящая цель. На момент получения предложения P / S у компании составлял всего лишь 0,37, а P / E — 7,26. Также компания в течение последних 5 лет все-таки предпринимала значительные усилия по модернизации своего бизнеса, используя свои магазины как склады и точки получения товара клиентами: на онлайн-продажи у нее приходится около 29% выручки, но в 43% всех этих продаж в качестве пункта выдачи товара использовались магазины Kohl’s.

Некоторая стабильность. Нельзя сказать, что бизнес компании угасал, — он скорее стагнировал. Если прибавить к этому широкую географию — 1162 магазина в 49 штатах США — и широкую представленность популярных и востребованных у американцев брендов в магазинах компании, то становится понятным, почему активисты считали, что из Kohl’s можно выжать больше — в том числе и путем ее покупки с целью дальнейшей оптимизации.

В широком контексте я бы не сказал, что «покупка частными инвесторами Kohl’s — это серьезная ставка частного капитала на будущее универмагов». Скорее это ставка частного капитала на трансформацию и перерождение универмагов в дивном новом мире бесконечной пандемии.

У той же Macy’s дела идут ощутимо хуже, чем у Kohl’s, — поэтому пока что инвесторы больше заинтересованы в том, чтобы выделить из Macy’s ее наиболее перспективные подразделения, нежели в том, чтобы сбагрить компанию новому владельцу, которого с имеющимися вводными может и не найтись.

Хотя, может быть, новые владельцы хотят распродать или сдать в аренду все магазины Kohl’s, фактически ликвидировав компанию или очень значительную ее часть. Но это не важно — важно то, что они видят в покупке Kohl’s смысл.

Ставки ставками, а бизнес важнее. Потенциальных покупателей Kohl’s мог и должен был отпугнуть очень большой объем ее задолженностей: больше 11 млрд долларов, из которых 3,939 млрд нужно погасить в течение года, притом что денег на счетах компании не так много — 1,873 млрд. Но консорциум покупателей это не отпугнуло: работающий, рентабельный бизнес с перспективами улучшения для них важнее.

Также это показывает, что не особенно крупный фонд с 6 млрд в управлении в принципе может организовать недостающее финансирование, собрав множество других игроков с деньгами и получив нужный кредит под приемлемый процент. Это особенно важно: если сделка состоится, то мы получим очередное доказательство, что уровень известности и связей финансового актора может помочь ему прыгнуть выше головы.

Критикуешь — предлагай. Также в истории с Kohl’s меня удивила проактивная позиция Starboard. В большинстве случае активисты ограничиваются словами и призывами или угрозами довести дело до суда. Нередко они получают право провести своих людей в совет директоров и влиять на решения компании в дальнейшем. Бывает так, что они получают свое в ходе судебного процесса или по результатам мирового соглашения. Но вариант «сами нашли потенциальных покупателей и организовали финансирование для сделки» — это большая редкость.

Такую модель поведения могут принять и другие фонды инвесторов-активистов, что сильно увеличит вероятность покупки каких-то перспективных эмитентов в будущем.

Разумеется, сделка может не состояться, если участники консорциума откажутся участвовать в этом. Или если кредитно-финансовые организации внезапно откажутся предоставлять финансирование для сделки. В этом случае историю несостоявшейся покупки Kohl’s можно было бы сделать сюжетом целой арки в «Миллиардах» или «Футболистах». Трагикомического характера, конечно.

Завари себе вкусного чаю: активист против гиганта потребительского сектора

Британский конгломерат Unilever, производящий потребительские товары разного рода, стал мишенью атаки активистского фонда Trian Fund Management, которым руководит известный инвестор Нельсон Пельц. Ну, точнее, еще не стал, но вот-вот станет: пока Пельц не выдвинул никаких требований, просто стало известно, что он увеличивает свою долю в Unilever, — а он явно не собирается оставаться пассивным инвестором.

Попытаемся разобраться, что Пельц хочет сделать с Unilever. В общем-то, за догадками далеко ходить не нужно.

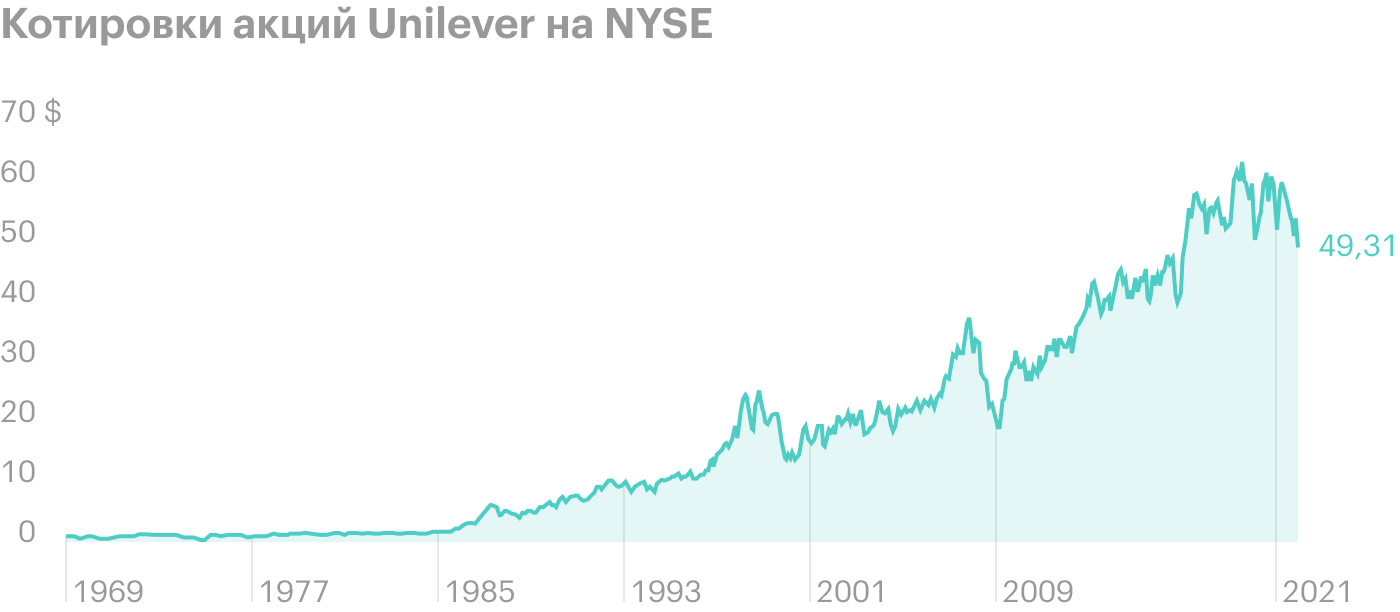

Unilever — это крупный стабильный бизнес, который платит большие дивиденды: 1,99 $ на акцию, что составляет примерно 4% годовых, на что уходит примерно 68,5% годовой прибыли компании. У компании широкая диверсификация бизнеса: 13% выручки дает мороженое, а 14% — средства для чистки тканей. Чего тут еще желать?

Возможно, большего: акции компании топчутся на месте последние несколько лет, совершенно не отражая ценности бизнеса. И это притом, что Unilever стоит относительно недорого: P / E у компании составляет около 21,17, а P / S чуть больше 2.

Также могла повлиять сделка компании по покупке подразделения медицинских товаров у фармацевтического бизнеса GlaxoSmithKline (GSK): Unilever собиралась купить это подразделение за 68 млрд долларов, из которых 11,2 млрд должны были составить акции Unilever.

К слову, премия выглядела не очень значительной: оценочная стоимость подразделения составляет около 60,9 млрд, а цена продажи составляла около 4,86 годовой выручки подразделения. Операционная маржа подразделения невелика, но весьма достойна — около 6,5% от выручки. От себя добавлю, что эта покупка имела смысл для Unilever именно с точки зрения развития и диверсификации ее как предприятия, безотносительно к последствиям для акционеров.

При этом Unilever пыталась купить это подразделение несколько раз, каждый раз встречала отказ и увеличивала сумму предложения. Недавно Unilever бросила эту затею — после очередного отказа GSK. Но также следует учитывать, что это решение было принято Unilever на фоне бури протестов со стороны своих же акционеров, обеспокоенных тем, что в случае успешного закрытия сделки Unilever увеличила бы свое долговое бремя. А это в эпоху повышения ставок и подорожания кредитов могло бы привести к урезанию дивидендов.

Возможно, Пельц, у которого была доля в Unilever еще до появления информации о возможной сделке, собирался расстроить планы Unilever и заработать на этом — тем более что инвесторы и рынок позитивно восприняли новости об отмене сделки. Так что, может быть, Пельц поставленную задачу уже выполнил. А может, и нет.

Очень вероятно, что он будет двигать Unilever в сторону, например, дальнейшей распродажи своих активов. В ноябре появились новости, что Unilever продает свой чайный бизнес частной компании, — вполне возможно, что она может распродать другие активы. Или выпустить свои подразделения на биржу в качестве отдельных предприятий. Они помогут расти бодрее единой Unilever и принести радость акционерам — ведь акционеры Unilever получат пропорциональное количество акций свежеобразованных эмитентов.

Последнее, кстати, было бы очень логичным требованием со стороны Пельца — и в духе последних тенденций среди крупных конгломератов: вспомним готовящиеся разделения Johnson & Jophson и General Electric.

В общем, на примере Пельца и Unilever мы могли увидеть, как шум со стороны инвесторов может повлиять на отказ самого бизнеса от расширения и развития в угоду акционерам. Имеет смысл приглядеться к другим компаниям, руководство которых рассматривает покупку дорогих активов: громкий активист-скандалист может поднять шум и заставить менеджмент компании отказаться от такой покупки, что позитивно повлияет на котировки.

Педали крутятся, лавэха мутится: Peloton по-хорошему просят продаться

Компания — производитель беговых дорожек и тренажерных велосипедов Peloton (NASDAQ: PTON) стала целью кампании активистского фонда Blackwells Capital. Фонд требует уволить текущего директора компании Джона Фоли и найти покупателя на бизнес Peloton.

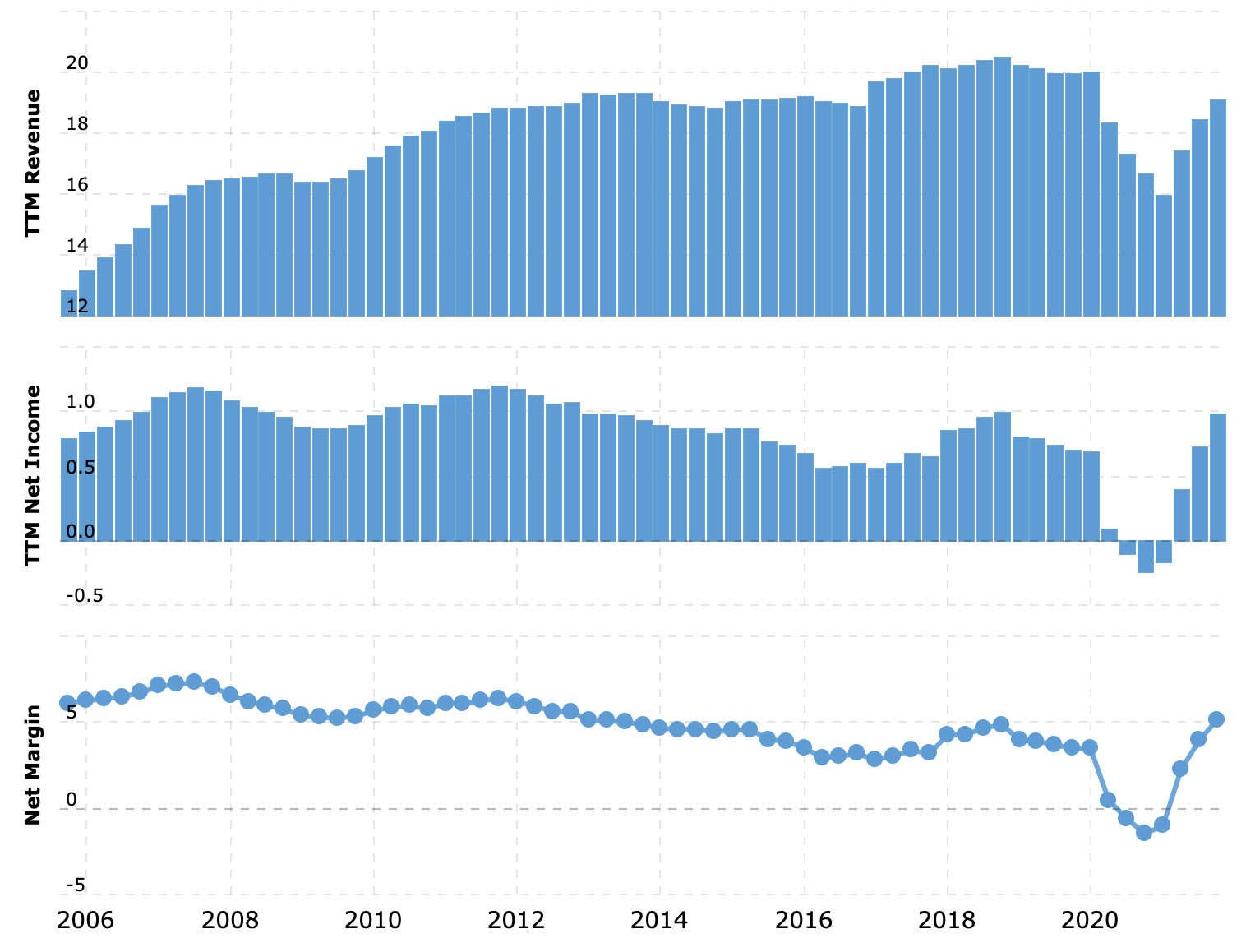

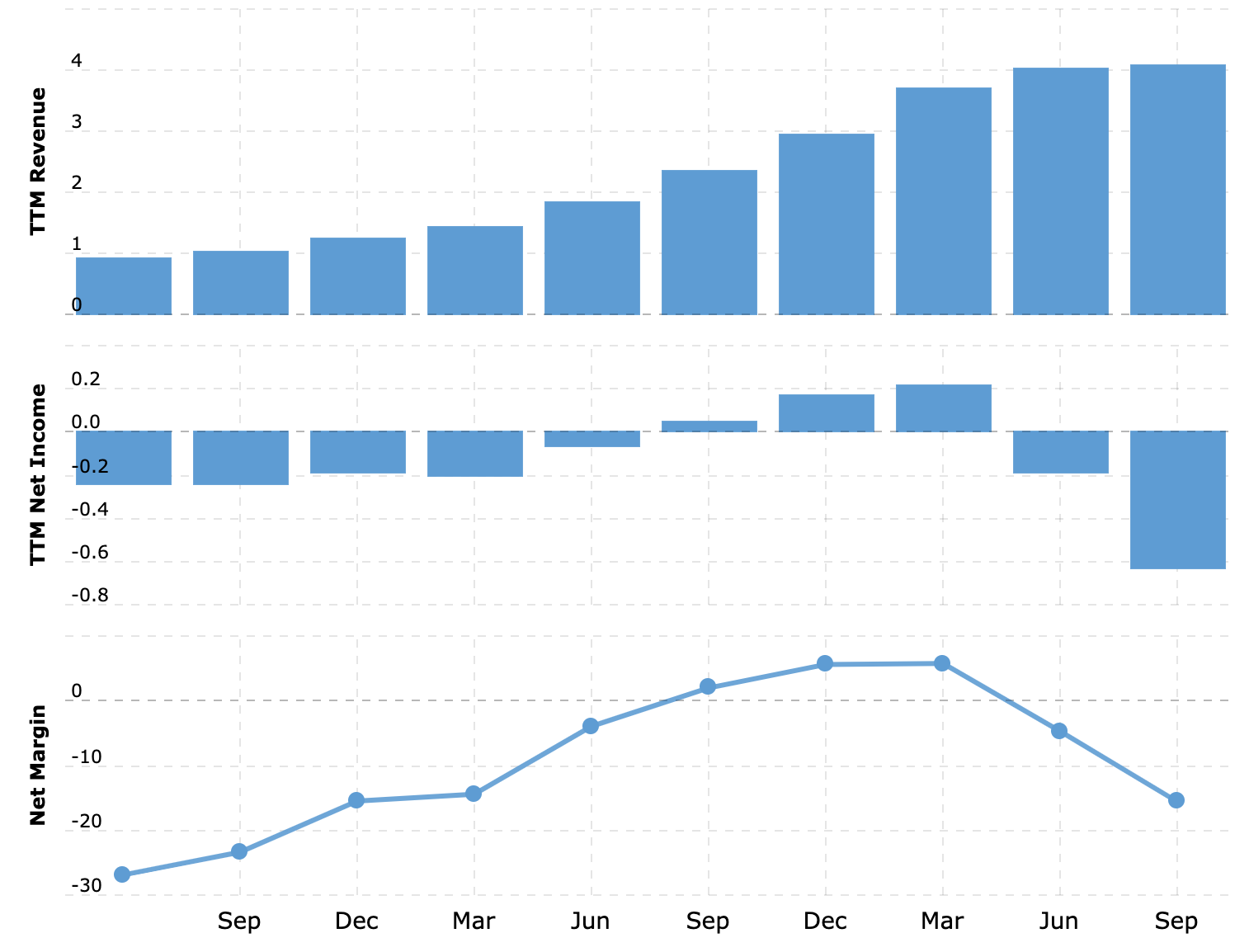

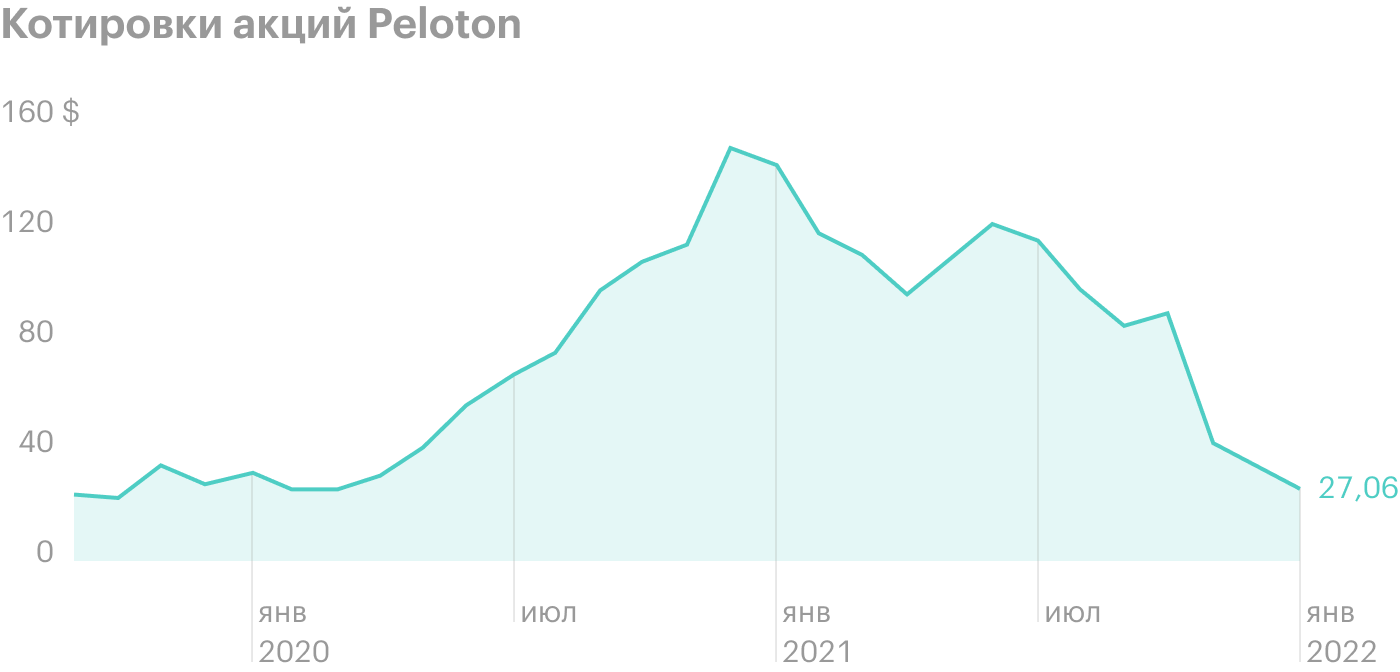

Peloton являет собой пример типичной компании, поднявшейся на пандемии и упершейся в потолок: внезапный рост выручки во время пандемии позволил котировкам улететь в стратосферу, но затем начались будни — рост выручки резко замедлился, а логистические и производственные проблемы резко увеличили издержки.

В итоге акции компании сдали все свои завоевания времен первого года пандемии — ведь убыточной компании, какой Peloton была большую часть своего существования, инвесторы не готовы прощать прекращение роста выручки.

Сейчас сложно сказать, насколько успешной окажется кампания Blackwells. Увольнение действующего директора Peloton может вообще не привести ни к чему в плане бизнеса: Фоли и так анонсировал изменения в работе компании, которые должны будут привести к снижению расходов.

А с учетом всех негативных моментов вовсе не факт, что компания сможет найти покупателя на свой бизнес со значительной премией к текущей цене в 27 $, которая лишь немногим меньше 29 $, которые эти акции стоили в ходе IPO компании. В абсолютных числах Peloton стоит довольно дорого — 8,83 млрд долларов. И что за эти деньги получит потенциальный покупатель — тренажер, убивший любимого многими персонажа популярного сериала?

Впрочем, может быть, инициативы Blackwells и приведут к росту котировок: многие инвесторы были бы рады увидеть, как компанию продадут, и будут рассчитывать на успех фонда.

Но Blackwells мешает то, что у Фоли и менеджмента Peloton 80% голосов при голосовании в компании благодаря наличию у них второго класса акций, дающего больше голосов. Так что борьба с ними потребует очень и очень значительных усилий от Blackwells — вплоть до затяжного и затратного судебного иска.

Впрочем, отталкиваясь от этого примера, мы можем ожидать атак других активистов на менеджмент других впавших в немилость рынка «бенефициаров пандемии».