Пачка инвестновостей: ИИ, криптовалюты и китайские законы

От компаний просят все решать при помощи ИИ. Американские врачи сокращаются на благо и во зло телемедицинским компаниям. Бангладеш спасает одежные бренды. Нечистый водород грозит попортить акции экологичных бизнесов — и всех остальных. В Китае будут новые законы — и инвесторам они не понравятся. KPMG показывает, что финтех и крипта — денежное дело.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

Нужно больше ИИ

Сайт Axios получил ранний доступ к еще не выпущенному отчету ИТ-консалтинговой компании Cognizant, посвященному использованию искусственного интеллекта корпоративным сектором. Самое интересное в отчете — результаты опроса 1000 управляющих высокого уровня о том, как они используют ИИ при принятии бизнес-решений. Как выяснилось, на полную эту технологию используют только 20% компаний. По мнению Cognizant, те, кто мало использует ИИ, рискуют отстать от конкурентов, которые ИИ используют.

В принципе, чего-то такого от Cognizant и стоило ожидать: компания занимается высокотехнологичным консалтингом и в ее интересах выпускать исследования, в которых рассказывается, как же важно брать на вооружение ИИ, — или про что они там пишут на этот раз.

Раздувание истерии в обсуждаемых областях положительно сказывается на доходах компании, поскольку далекие от ИТ управляющие предприятиями в итоге приходят к компании и просят помочь им в нелегком деле рецепции новой технологии. Но нужно отметить, что истерия раздувается довольно успешно: среди крупных компаний уже сложился консенсус насчет внедрения ИИ, сложных алгоритмов и вычислений в жизнь предприятия. Вопрос тут стоит только в скорости принятия этих технологий.

В практическом плане это означает, что все ИТ-компании, работающие в сфере ИИ, могут получить немало внимания со стороны инвесторов. Это и компании в области машинного обучения, и просто предприятия, которые начали осваивать эту технологию раньше других и теперь повсюду трубят об этом.

Нужно меньше врачебных практик

Американская НКО «Институт защиты врачей» (Physicians Advocacy Institute) выпустила исследование COVID-19’s Impact On Acquisitions of Physician Practices and Physician Employment 2019—2020, посвященное изменениям на рынке врачебных услуг в США в результате пандемии.

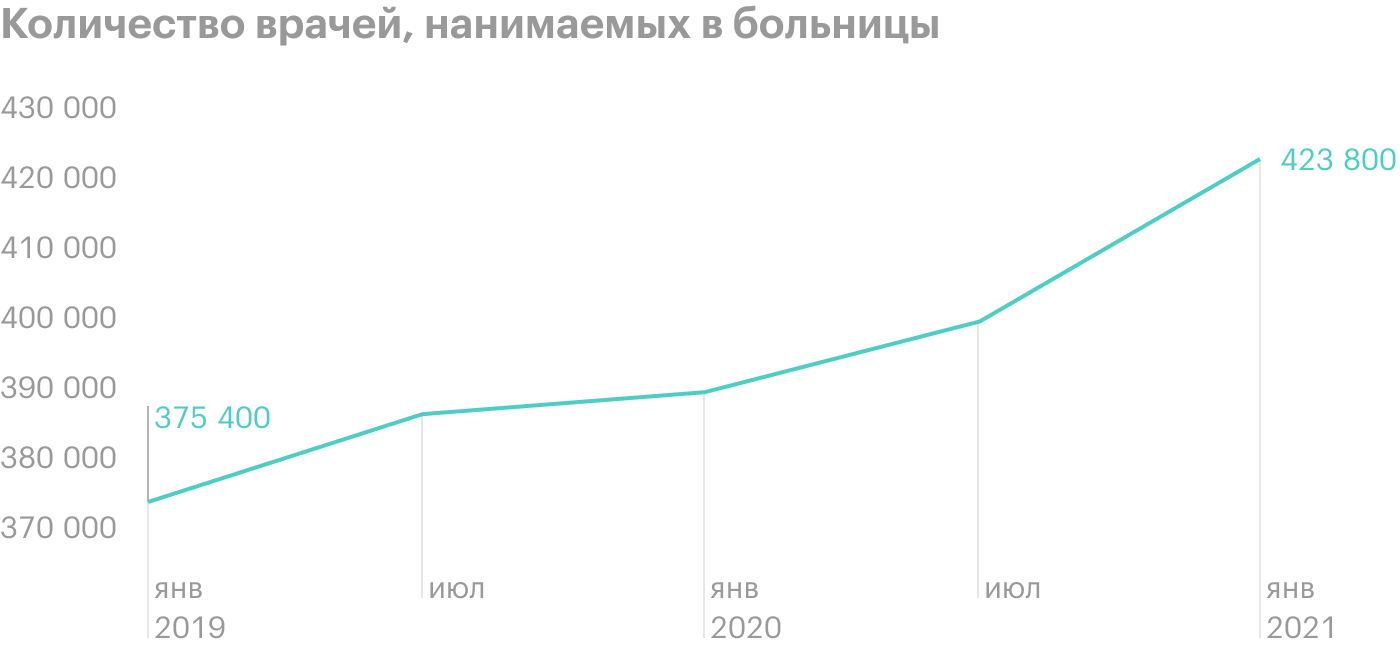

Согласно результатам исследования, 48 тысяч американских врачей с января 2019 по январь 2021 года закрыли свою частную практику и перешли на работу в крупные больницы. Тренд этот существовал и до коронакризиса. Но пандемия, которая существенно ограничила мобильность населения в США и сократила посещаемость врачей, привела к тому, что содержание собственной практики стало многим врачам не по карману и они были вынуждены пойти на работу в крупные медицинские учреждения.

В отчете не делается никаких крупных прогнозов, но, согласно ему, тренд на консолидацию отрасли вокруг крупных больниц и сетей больниц в США очень силен, поскольку условия работы независимых медицинских практик и раньше были очень непростыми, а уж теперь небольшим практикам стало совсем тяжело.

Для компаний в сфере телемедицины это может иметь не вполне однозначные последствия. С одной стороны, это сильно увеличивает переговорную позицию компаний: оставшимся и все еще многочисленным независимым практикам можно будет навязать менее выгодные условия, пользуясь их отчаянным положением.

С другой стороны, исход врачей в крупные больницы со временем приведет эти телемедицинские компании к общению с больницами. А больницы в такой ситуации могут выторговать себе более выгодные условия по сравнению с теми, на которые претендовали мелкие независимые практики. Или еще хуже — крупные сети начнут развивать собственные платформы телемедицины. Впрочем, это может дать и позитивный эффект: достаточно крупная сеть госпиталей может позволить себе купить телемедицинскую компанию при условии, что это будет для сети-покупателя более-менее рентабельно.

Впрочем, это все гипотеза — что будет дальше, мы увидим в ближайшие годы.

Нужно больше открытий и тканей

Правительство Бангладеш открыло большую часть экономики, включая текстильные предприятия, несмотря на рост заболеваемости и смертей от коронавируса. Это хорошие новости для всех без исключения одежных брендов: страна является центром текстильной промышленности всего мира. Открытие Бангладеш позволит производителям одежды обуздать рост расходов и, может быть, даже сократить их в значительной мере.

Впрочем, рост смертности может привести к нарушению работы текстильных фабрик и без карантина — но так ли это, мы сможем увидеть только в будущем.

Нужно меньше водорода

На прошлой неделе появилось исследование How Green is Blue Hydrogen, посвященное экологичности использования водорода, который считается чистым видом топлива.

Авторы исследования подсчитали, что водород в конечном счете получается не совсем экологичным видом топлива: добывать водород нужно из природного газа и на добычу уходит так много энергии, что итог нивелирует весь экологический эффект от дальнейшего использования водорода в качестве топлива. При добыче газа в атмосферу поступает метан, а сам процесс получения водорода генерирует большой объем углеродных выбросов. Есть еще, правда, зеленый водород, но пройдет много лет, пока его можно будет полноценно использовать.

Откровения про неэкологичность водорода — это плохие новости для всех эмитентов, развивающихся в этой сфере. Инвесторы в массовом порядке скупают акции в ожидании, что водород станет топливом будущего, — и вдруг выясняется, что «царь ненастоящий».

Если смотреть шире, то пример этого исследования может быть использован заинтересованными организациями в дальнейшем. В основном для того, чтобы продвигать идею деиндустриализации экономики и добровольного сокращения экономики под предлогом того, что «раз экологичного роста экономики быть не может, то и не надо роста экономики».

На эту мысль меня натолкнула аналитическая записка финансовой компании Jeffries. Автор записки на полном серьезе обсуждает необходимость сокращения потребления и замедления роста экономики из соображений экологии и объясняет инвесторам, почему экология должна иметь первостепенное значение при принятии ими инвестиционных решений. Понятно, что это радикальный взгляд, но сам факт, что такие идеи всерьез выражают люди, претендующие на управление большими объемами финансовых потоков, наводит на определенные мысли. В практическом выражении это может означать, что, вероятно, рынок ждет новая волна ESG-активности с бойкотом неэкологичных компаний и как минимум выводом средств с рынков развивающихся стран. Последнее крайне логично в рамках прекращения роста и обращения его вспять «ради экологии». В развивающихся странах экономический рост в 100% случаев означает чудовищный ущерб для экологии.

Нужно больше госрегулирования

Китайское правительство опубликовало пятилетний план развития юридической системы страны. Собственно, сам план подразумевает развитие в КНР «власти закона». Это очень амбициозная задача для страны, где богатейшие люди могут внезапно исчезнуть на долгий срок после ссоры с правительством, чтобы потом внезапно появиться без разъяснения причин. Но что касается последствий для биржи, то тут все скорее плохо: в плане говорится о борьбе с монополиями и усилении регулирования технологического сектора. Топовые китайские эмитенты — это как раз монополии, а как выглядит усиление регулирования, мы могли недавно увидеть на примере TAL. В связи с этим я бы ожидал появления новостей, которые будут нести негатив для акций китайских компаний. Все это происходит в контексте эскалации конфликта КНР с США, так что, думаю, закручивание гаек у китайских регуляторов — это более-менее долгосрочный тренд.

Нужно меньше наличности

Аудиторская компания KPMG выпустила отчет Pulse of Fintech H1’21, посвященный ситуации в финтехе в первой половине 2021 года. Там много всего интересного, но специально для вас подсветим основные моменты.

Объем инвестиций в финтех-компании в первой половине года достиг 98 млрд долларов. Это очень хорошие новости для всех финтех-компаний с капитализацией до 10 млрд: на таком фоне их покупка кем-то крупнее становится очень вероятным вариантом. Да и в принципе интерес крупного капитала к финтех-стартапам может косвенно привести к росту внимания инвесторов ко всем финтех-компаниям на бирже. Доступа к инвестициям в стартапы на ранней стадии у подавляющего большинства инвесторов нет физически, а вот какая-нибудь Visa или Square вполне доступны для инвестирования здесь и сейчас.

Объем инвестиций в криптовалюты и блокчейн уже превысил уровень 2020 года в два раза, достигнув 8,7 млрд долларов, хотя 2021 год еще даже не кончился. Это важно по двум причинам.

Во-первых, это хорошо для тех эмитентов, которые напрямую работают с криптовалютами, поскольку интерес крупных инвесторов к этой сфере очевиден. Например, видным бенефициаром видится Coinbase. К слову, компания планирует сфокусироваться на обслуживании институциональных клиентов, на которых уже приходится 2/3 торгов на ее платформе.

Во-вторых, от этого может обломиться всем тем компаниям, кто планирует хоть как-то развивать эту технологию или даже просто говорит об этом, — как тут не вспомнить историю Kodak. Впрочем, известия о том, что сеть кинотеатров AMC будет принимать в качестве оплаты биткойн, не помогли акциям AMC вырасти. Так что, возможно, я переоцениваю степень интереса розничных инвесторских масс к этой технологии.