Обзор финансовых результатов Caterpillar за 3 квартал

Caterpillar (NYSE: CAT) — американская корпорация, которая проектирует, разрабатывает и продает спецтехнику. Компания известна на весь мир как ведущий производитель строительной и горной техники, в своем составе содержит 20 различных брендов.

О компании

Caterpillar делит бизнес на четыре основных сегмента:

- Строительная техника.

- Машины для горнодобывающей промышленности.

- Оборудование для энергетической и транспортной отрасли.

- Финансовые продукты.

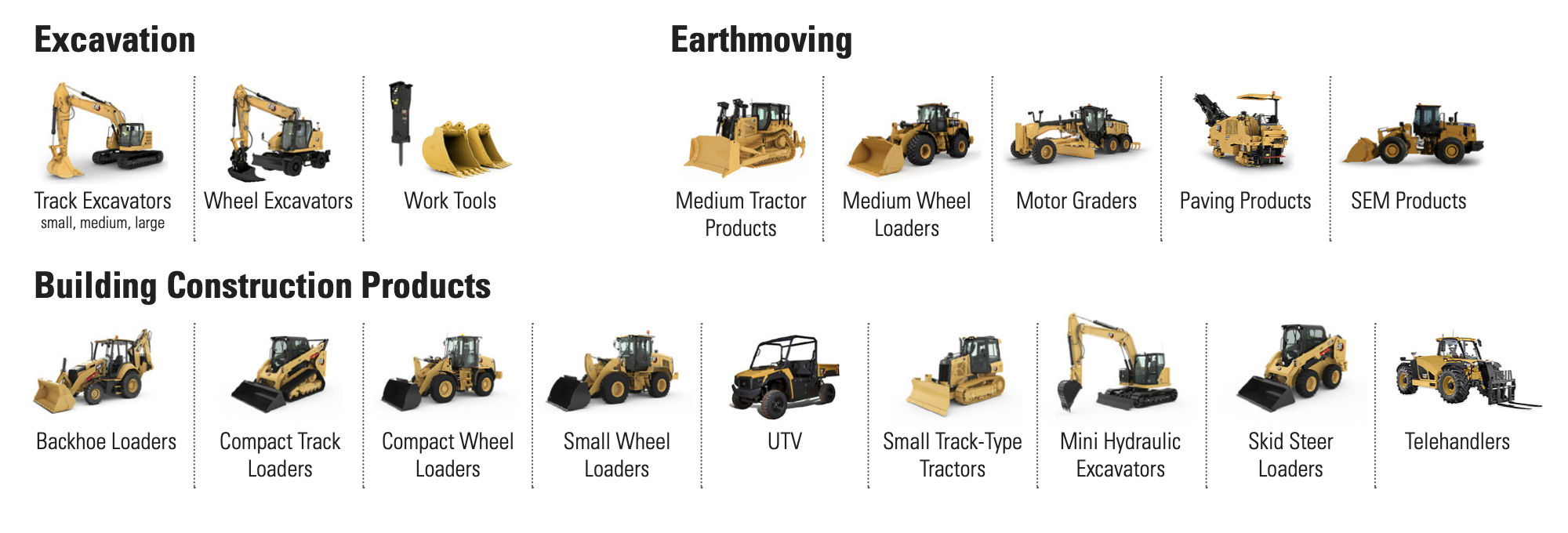

Строительная техника. Производство техники для нужд строительной, инфраструктурной, лесной и других отраслей. Потребительские запросы для каждого региона в этом сегменте отличаются. Например, в развивающихся странах важна стоимость, а в развитых — производительность, потому что она приводит к большей экономии. По этой причине состав дочерних компаний у Caterpillar настолько разнообразен. Основная продукция в этом сегменте:

- экскаваторы;

- экскаваторы-погрузчики;

- средние и малые тракторы;

- автогрейдеры;

- компактные гусеничные и колесные погрузчики;

- сверхмалые колесные погрузчики;

- машины UTV;

- продукция дочернего китайского подразделения SEM.

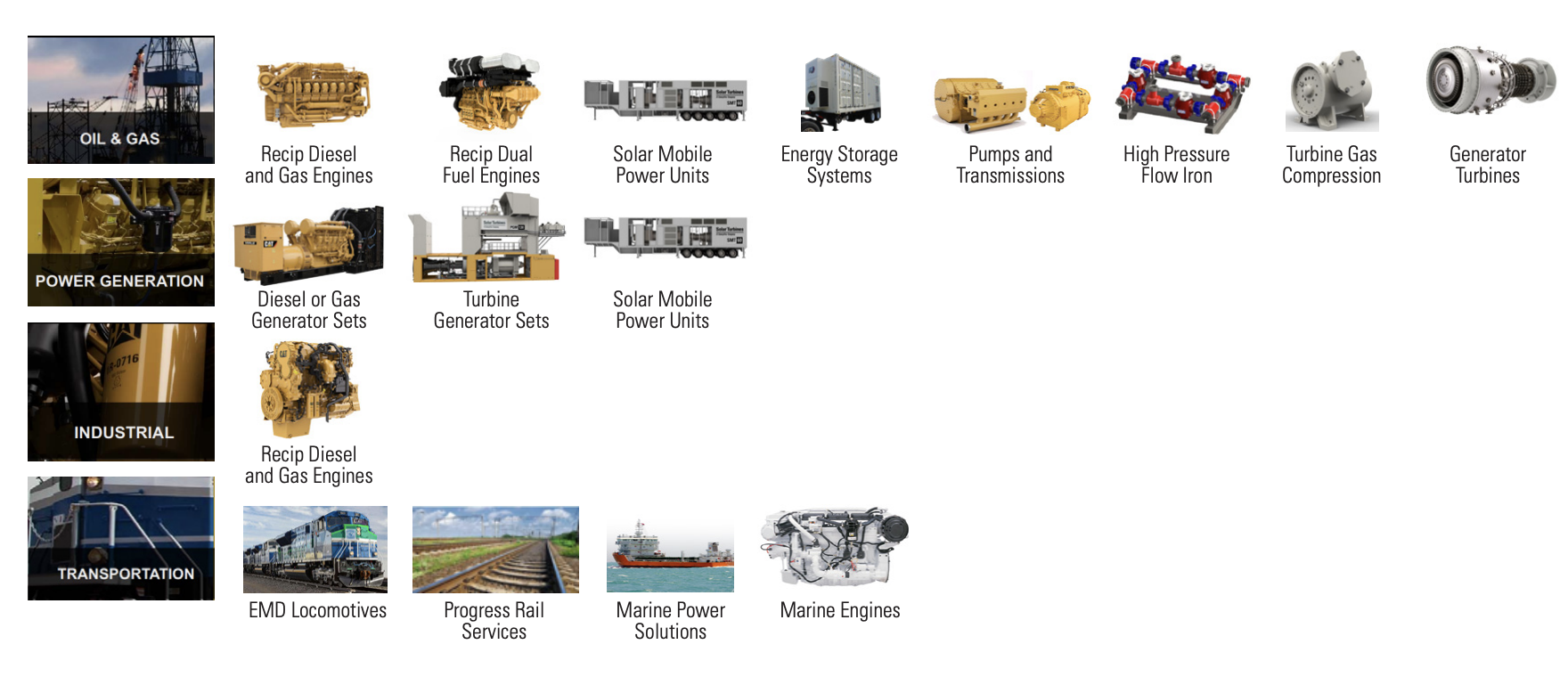

Оборудование для энергетической и транспортной отрасли. Второй по доходам сегмент, который производит технику для нефтегазовой, энергетической, морской, железнодорожной и промышленной отраслей.

Кроме этого, компания сотрудничает с министерством энергетики США для развития систем на водородном топливе. Основная продукция в этом сегменте:

- поршневые двигатели;

- генераторные установки;

- газовые турбины;

- услуги восстановления двигателей и компонентов;

- дизель-электрические локомотивы и их компоненты;

- другие товары и услуги, связанные с железнодорожным транспортом.

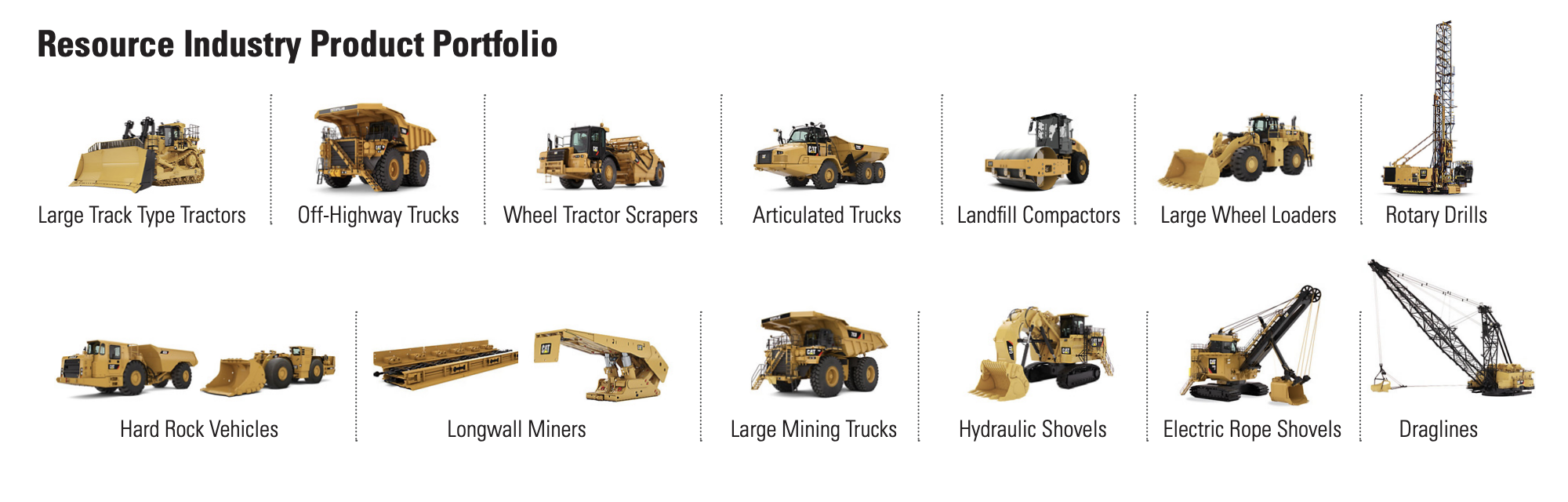

Машины для горнодобывающей промышленности. Производство оборудования для открытых и подземных горных работ, а также поставка запчастей: трансмиссии, гидравлические системы, электроника — и программного обеспечения. Оборудование компании применяется для добычи и транспортировки меди, железной руды, угля, нефтеносных песков, золота и других полезных ископаемых.

Финансовые продукты. Через дочернее предприятие Cat Financial компания предоставляет различные услуги для клиентов и дилеров: от покупки или аренды техники Caterpillar в кредит, рассрочку или под другой вид займа до страхования и обслуживания.

География продаж Caterpillar, млрд долларов

| Северная Америка | Европа, Африка и Ближний Восток | Азия и Тихоокеанский регион | Латинская Америка | Общий результат | |

|---|---|---|---|---|---|

| Строительная техника | 2,417 | 1,240 | 1,076 | 0,529 | 5,255 |

| Оборудование для энергетической и транспортной отраслей | 1,924 | 1,144 | 0,744 | 0,329 | 5,077 |

| Машины для горнодобывающей промышленности | 0,674 | 0,456 | 0,744 | 0,417 | 2,406 |

| Финансовые продукты | 0,478 | 0,105 | 0,111 | 0,068 | 0,762 |

География продаж Caterpillar, млрд долларов

| Строительная техника | |

| Северная Америка | 2,417 |

| Европа, Африка и Ближний Восток | 1,240 |

| Азия и Тихоокеанский регион | 1,076 |

| Латинская Америка | 0,529 |

| Общий результат | 5,255 |

| Оборудование для энергетической и транспортной отраслей | |

| Северная Америка | 1,924 |

| Европа, Африка и Ближний Восток | 1,144 |

| Азия и Тихоокеанский регион | 0,744 |

| Латинская Америка | 0,329 |

| Общий результат | 5,077 |

| Машины для горнодобывающей промышленности | |

| Северная Америка | 0,674 |

| Европа, Африка и Ближний Восток | 0,456 |

| Азия и Тихоокеанский регион | 0,744 |

| Латинская Америка | 0,417 |

| Общий результат | 2,406 |

| Финансовые продукты | |

| Северная Америка | 0,478 |

| Европа, Африка и Ближний Восток | 0,105 |

| Азия и Тихоокеанский регион | 0,111 |

| Латинская Америка | 0,068 |

| Общий результат | 0,762 |

Текущие результаты

Caterpillar — финансово устойчивая компания, которая неплохо растет на фоне рыночных бенчмарков. В 2020 году компания столкнулась с трудностями в связи с низким спросом из-за пандемии коронавируса, но уже в 2021 году ситуация резко изменилась. Компания восстанавливает производственные и финансовые показатели, а за 9 месяцев уже заработала больше, чем за весь прошлый год.

Менеджмент представил небольшой анонс прогнозов на конец года:

- В 4 квартале компания ожидает сильный спрос по всем регионам: в США — благодаря президентскому закону об инвестициях в инфраструктуру, в Азиатско-Тихоокеанском регионе — в связи с благоприятной сырьевой конъюнктурой, в Европе, Африке и на Ближнем Востоке — благодаря государственным стимулирующим мерам, а в Латинской Америке — ввиду восстановления добычи полезных ископаемых.

- Сезонность и высокий спрос в трех основных сегментах: строительной техники, машин для горнодобывающей промышленности и оборудования для энергетической и транспортной отрасли — приведут к более высоким продажам в четвертом квартале по сравнению с третьим.

- В 4 квартале будет зафиксирована более низкая скорректированная операционная прибыль в связи с сезонностью и проблемами в цепочке поставок.

- Капитальные затраты Caterpillar в 2021 году составят от 1 до 1,1 млрд долларов, а эффективная налоговая ставка — 26%.

Финансовые результаты компании на конец периода, млрд долларов

| Выручка | EBITDA | Чистая прибыль | Чистый долг | |

|---|---|---|---|---|

| 2016 | 38,537 | 4,785 | −0,067 | 29,615 |

| 2017 | 45,462 | 7,353 | 0,754 | 26,617 |

| 2018 | 54,722 | 11,083 | 6,147 | 28,696 |

| 2019 | 53,800 | 10,895 | 6,093 | 29,373 |

| 2020 | 41,478 | 6,999 | 2,998 | 27,811 |

| 9м2021 | 37,173 | 7,033 | 4,369 | 27,338 |

Финансовые результаты компании на конец периода, млрд долларов

| Выручка | |

| 2016 | 38,537 |

| 2017 | 45,462 |

| 2018 | 54,722 |

| 2019 | 53,800 |

| 2020 | 41,478 |

| 9м2021 | 37,173 |

| EBITDA | |

| 2016 | 4,785 |

| 2017 | 7,353 |

| 2018 | 11,083 |

| 2019 | 10,895 |

| 2020 | 6,999 |

| 9м2021 | 7,033 |

| Чистая прибыль | |

| 2016 | −0,067 |

| 2017 | 0,754 |

| 2018 | 6,147 |

| 2019 | 6,093 |

| 2020 | 2,998 |

| 9м2021 | 4,369 |

| Чистый долг | |

| 2016 | 29,615 |

| 2017 | 26,617 |

| 2018 | 28,696 |

| 2019 | 29,373 |

| 2020 | 27,811 |

| 9м2021 | 27,338 |

Сравнение с конкурентами

| EV / EBITDA | P / E | Чистый долг / EBITDA | |

|---|---|---|---|

| Caterpillar | 14,99 | 20,98 | 3,03 |

| Deere & Company | 15,25 | 18,68 | 3,71 |

| AGCO | 14,67 | 19,46 | 1,61 |

| Oshkosh | 10,75 | 15,93 | −0,86 |

| Terex | 10,19 | 17,51 | 1,00 |

Сравнение с конкурентами

| EV / EBITDA | |

| Caterpillar | 14,99 |

| Deere & Company | 15,25 |

| AGCO | 14,67 |

| Oshkosh | 10,75 |

| Terex | 10,19 |

| P / E | |

| Caterpillar | 20,98 |

| Deere & Company | 18,68 |

| AGCO | 19,46 |

| Oshkosh | 15,93 |

| Terex | 17,51 |

| Чистый долг / EBITDA | |

| Caterpillar | 3,03 |

| Deere & Company | 3,71 |

| AGCO | 1,61 |

| Oshkosh | −0,86 |

| Terex | 1,00 |

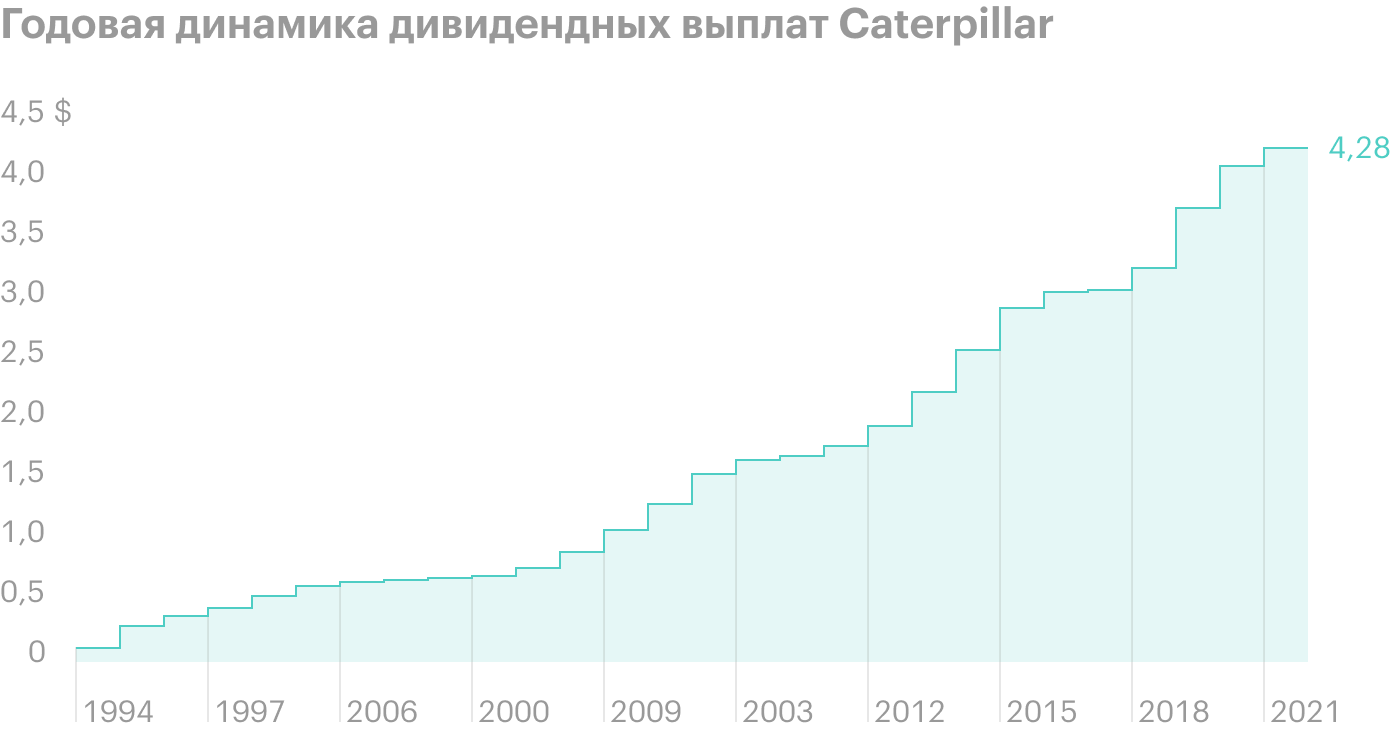

Дивиденды

Caterpillar более 27 лет подряд увеличивает свои дивидендные выплаты, которые на текущий момент приносят акционерам годовую доходность в размере 2,2%. За прошедший период компания выплатила 1,11 $ на акцию в качестве дивидендов. Следующую выплату инвесторам стоит ожидать уже в следующем году, перед публикацией финансовых результатов за 4 квартал.

Кроме выплаты дивидендов компания также проводит и обратный выкуп акций. За 9 месяцев 2021 года Caterpillar выкупила с рынка бумаг на сумму 1,6 млрд долларов, при этом выкуп в 3 квартале заметно ускорился и составил 1,4 млрд долларов против 0,2 млрд долларов в 2 квартале.

Аргументы за

Инфраструктурный план Байдена. Президент США планирует инвестировать в американскую инфраструктуру около 1,2 трлн долларов, из которых 165 млрд долларов уйдут на строительство дорог и мостов, а также на модернизацию железных дорог. В связи с этим Caterpillar, как самый крупный производитель строительной техники, в ближайшее время столкнется с повышенным спросом на продукцию.

Дивидендный аристократ. Компания уже более 27 лет непрерывно выплачивает и повышает выплаты акционерам.

Еще больше дивидендов. Компания планирует увеличить выплаты до 100% свободного денежного потока, который за 9 месяцев текущего года равен 4,2 млрд долларов. За три квартала 2021 года компания потратила на дивиденды и байбэки 3,4 млрд долларов.

Инвестиции в водород. Caterpillar делает свои первые шаги в переходе на экологически чистое топливо. Для ускорения процесса компания заключила два соглашения о сотрудничестве в области водородных исследований с Microsoft и Chevron, но и это еще не все. С конца 2021 года компания начнет продажи своей первой водородной генераторной установки.

Аргументы против

Проблемы с логистикой. Caterpillar, как и многие другие промышленные предприятия, столкнулась с проблемами в цепочке поставок. В 2021 году это привело к снижению прибыли, из-за чего руководству пришлось дважды поднимать цены на продукцию, чтобы компенсировать рост себестоимости. Менеджмент не исключает дальнейшего повышения цен по всем направлениям, так как на текущий момент ситуация сильно не изменилась.

Долговая нагрузка. У Caterpillar большая долговая нагрузка, которая не позволяет выплачивать своим акционерам 100% свободного денежного потока. Чистый долг предприятия на 30 сентября 2021 года составляет 27,338 млрд долларов, а показатель «чистый долг / EBITDA» за этот же период равен 3,03.

Новый штамм все портит. В конце ноября в Африке обнаружили новый штамм коронавируса — «омикрон». Вирус уже обнаружили почти во всех крупных странах, включая США. В случае если все пойдет по негативному сценарию — вакцины не справятся, а правительства стран введут локдауны, — Caterpillar зафиксирует падение финансовых результатов из-за низкого спроса.

Что в итоге

Caterpillar — ведущий американский производитель строительной техники, который выплачивает своим акционерам более 80% свободного денежного потока. Компания может заинтересовать среднесрочных инвесторов, потому что инфраструктурные преображения Америки в ближайшие несколько лет помогут компании укрепить свои позиции на рынке.