Больше СПГ богу СПГ: инвестируем в Oneok

Oneok (NYSE: OKE) — американский газовый бизнес. На руку компании играет популярность темы СПГ, да и дивиденды она платит королевские. Но есть пара нюансов.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывает

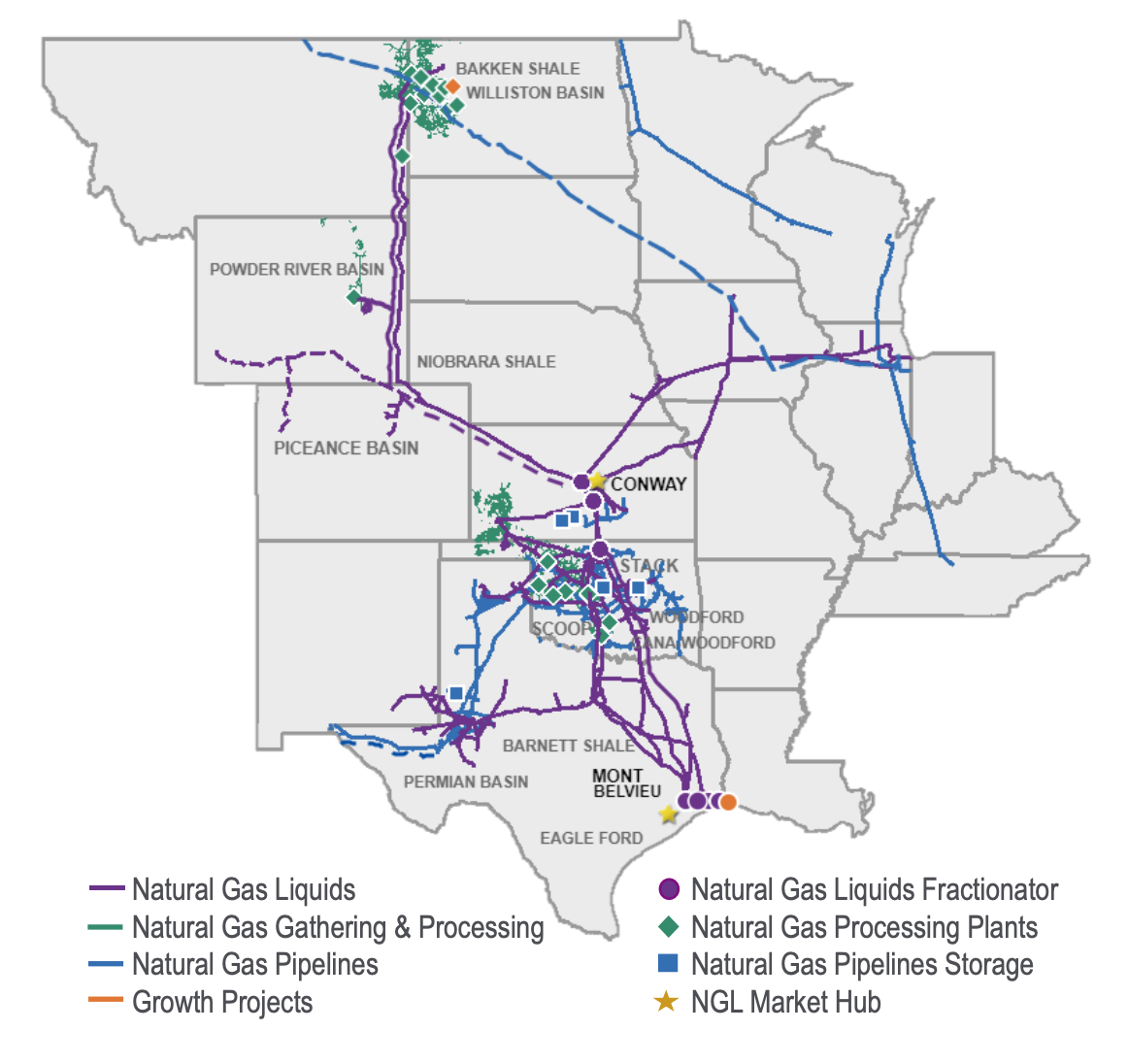

OKE — это инфраструктурный газовый бизнес. Его выручка, согласно годовому отчету, делится на следующие сегменты.

Сбор и переработка газа — 22,92%. Маржа скорректированной EBITDA сегмента — 19,92% от его выручки.

Газовый конденсат — 73,95%. Это сбор, хранение и распространение сжиженного природного газа (СПГ). Маржа скорректированной EBITDA сегмента — 13,45% от его выручки.

Газопроводы — 3,13%. Это транспортировка и хранение газа для его конечных покупателей. Маржа скорректированной EBITDA сегмента — 86,96% от его выручки.

Компания работает только в США.

Аргументы в пользу компании

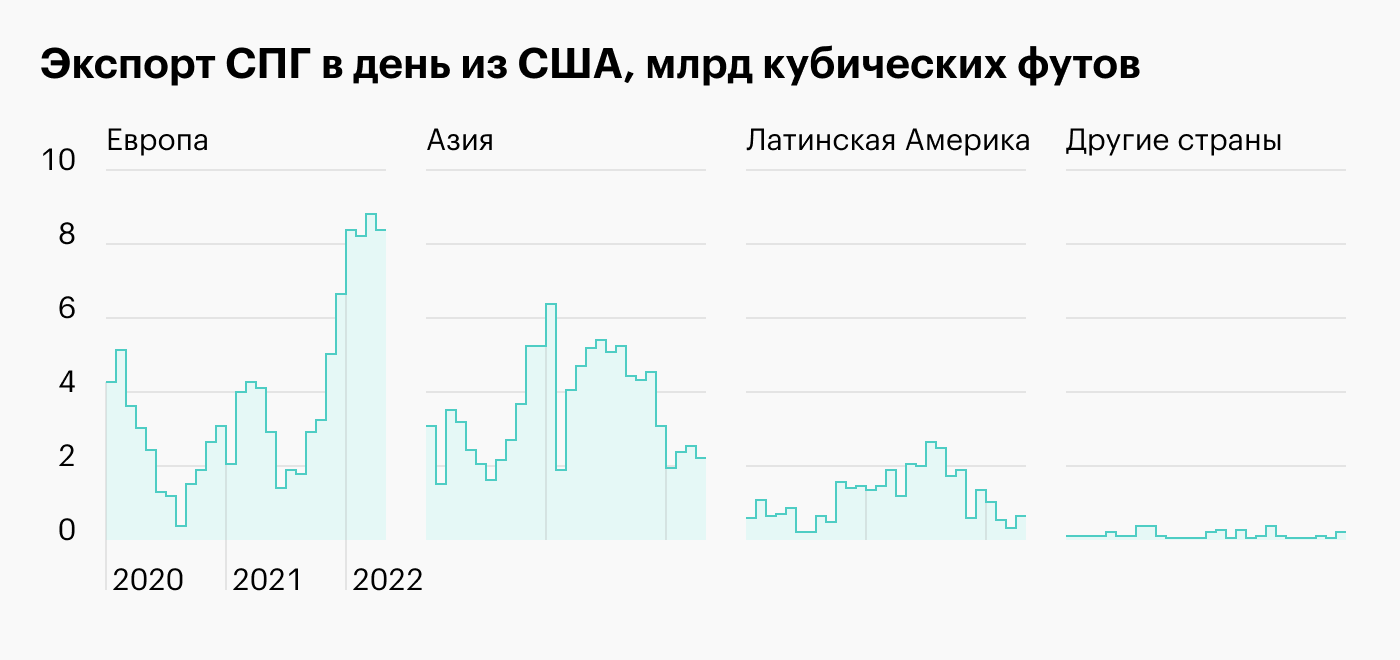

Лихо газует. Нынче в США большой поддержкой пользуются различные СПГ-проекты, и, как мне кажется, это может сыграть крайне позитивную роль как для котировок компании, так и для ее бизнеса.

Я бы ожидал, что форсированное навязывание Европе американского СПГ вместо российского газа будет играть большую роль для бизнеса как Oneok, так и всего сырьевого сектора США.

И это, наверное, главный аргумент в пользу компании: политика была, есть и будет выше экономики, как мы с вами могли убедиться 2 года назад, во время первого карантина.

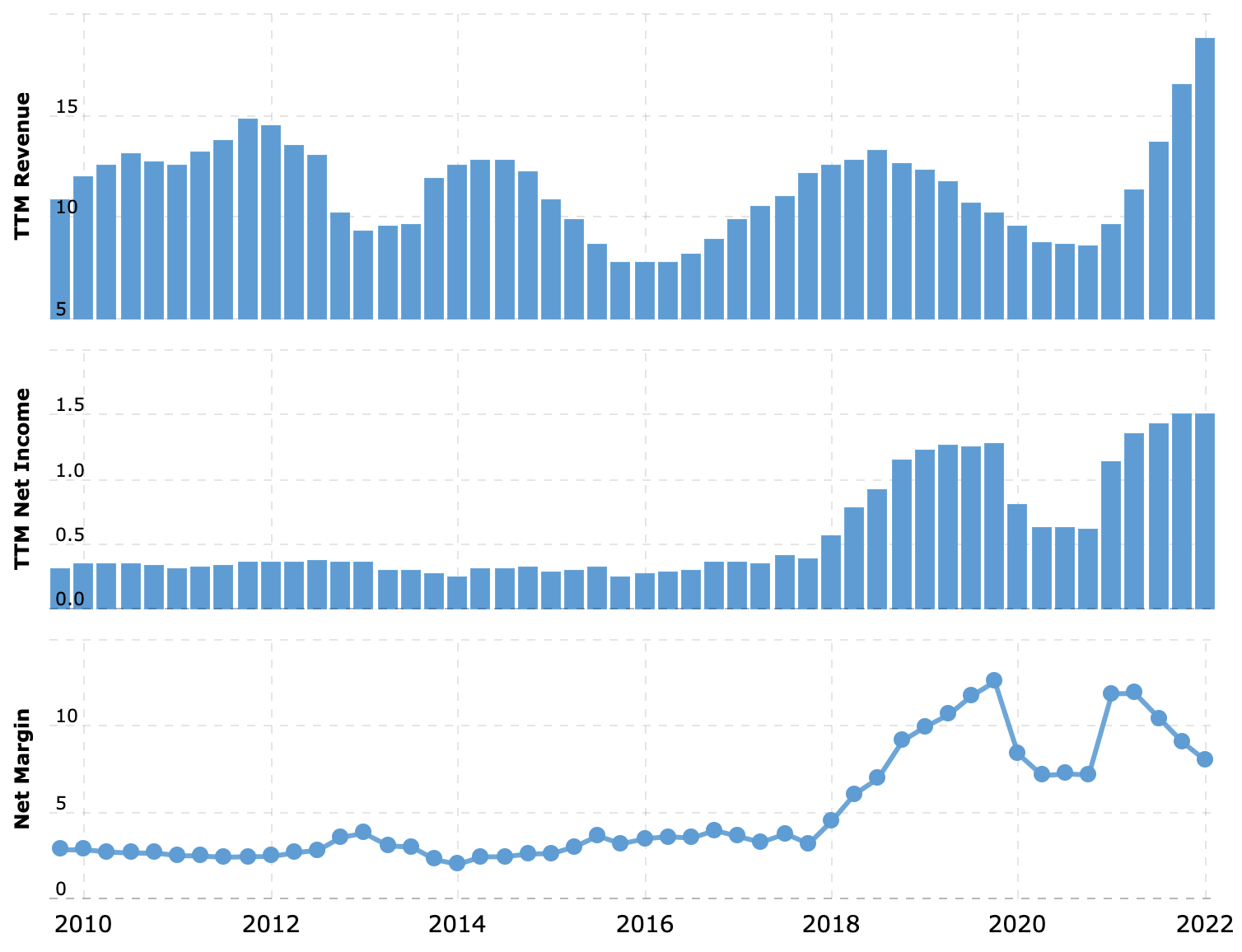

Цена. Компания стоит в целом не очень дорого: P / S — 1,21, P / E — 15,87 и капитализация 24,37 млрд долларов.

Дивиденды. Компания платит 3,74 $ на акцию в год, что дает фантастические по современным меркам 6,84% годовых. Дивиденды компания наращивает достаточно стабильно последние 20 лет, а ее бизнес, на первый взгляд, достаточно устойчив.

Могут купить. Принимая во внимание все вышесказанное, более чем вероятна покупка компании кем-то крупнее: инвестпроекты в этой сфере становятся все более востребованными, кроме прочего и по политическим мотивам.

Что может помешать

Пояс жмет. У компании задолженностей на 17,99 млрд, из которых 3,482 млрд нужно погасить в течение года. Денег у нее маловато: есть 14,6 млн на счетах и 1,682 млрд задолженностей контрагентов.

Учитывая рост ставок, обслуживать эту гору задолженностей будет тяжелее — что будет мотивировать компанию урезать выплаты.

Нестыковочка. Oneok платит больше дивидендов, чем зарабатывает. В принципе, на это можно возразить, что компания зарабатывает по факту больше — поскольку часть расходов существует только «на бумаге»: утрата стоимости активов компании здесь и сейчас не отражается на Oneok.

Но, учитывая, что речь у нас идет об инфраструктурном бизнесе, да еще и предельно закредитованном, как мне кажется, велики риски урезания выплат раза так в два: затраты на модернизацию оборудования компании все равно придется нести.

Резюме

Oneok — это интересная дивидендная идея, которую еще более перспективной делает политизация темы СПГ в США.