Дивиденды с камер хранения: инвестируем в Extra Space Storage

Extra Space Storage (NYSE: EXR) — американский фонд, инвестирующий в камеры хранения. В акциях компании также можно сохранить свои деньги и получить неплохие дивиденды. Но так ли перспективен ее рынок?

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

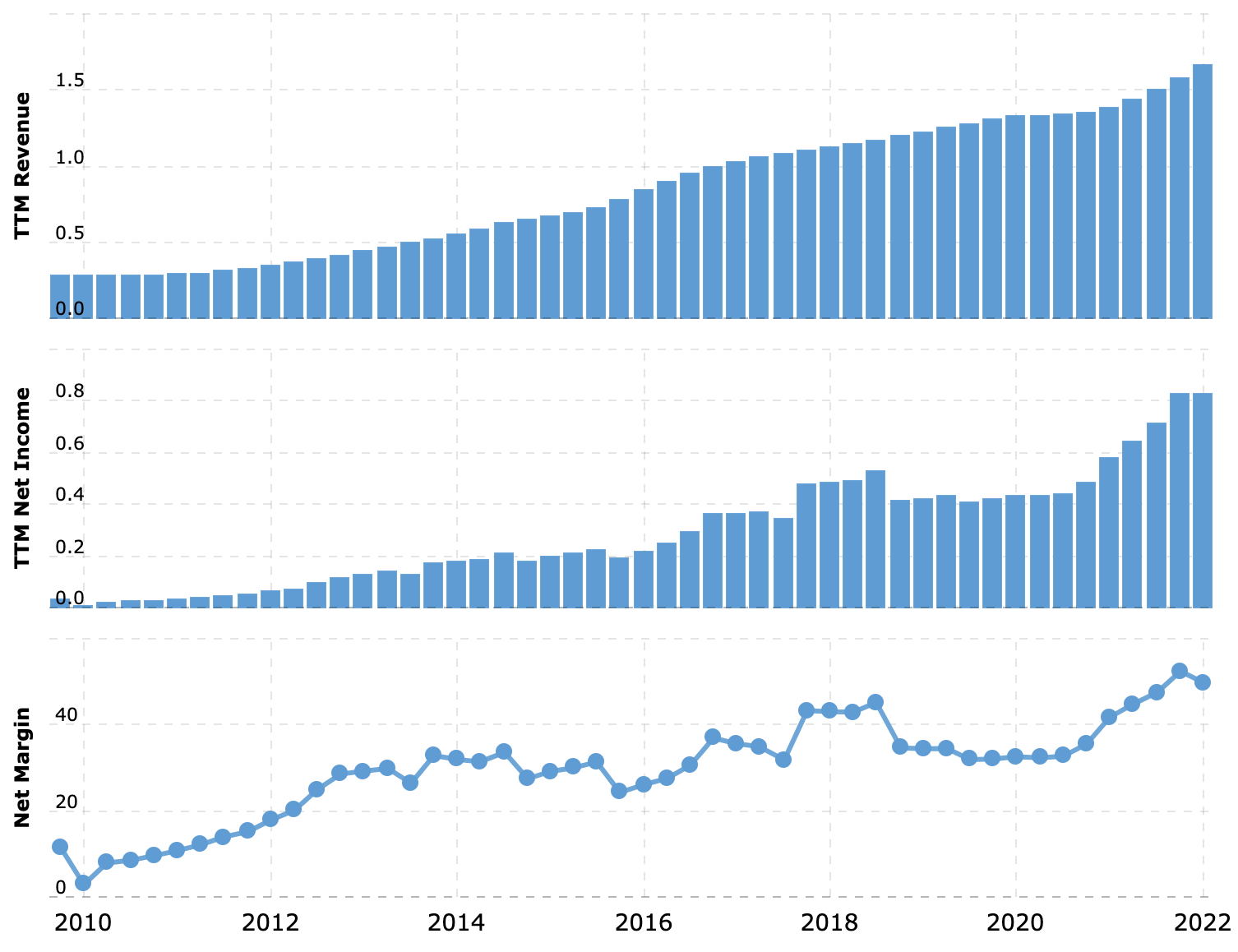

EXR — это REIT: компания инвестирует в недвижимость, получает деньги с нее и итоговую прибыль по большей части делит между акционерами в виде дивидендов.

Она управляет объектами недвижимости, которые люди могут снимать, чтобы хранить там свои ненужные вещи. Например, Гейзенберг из сериала «Во все тяжкие» хранил в такой камере свою заначку. Впрочем, благодаря сериалу «Атланта» я знаю, что в таких камерах хранения можно даже жить.

Согласно годовому отчету компании, ее выручка делится следующим образом:

- Аренда — 85,01%. Операционная маржа сегмента — 72,51% от его выручки.

- Перестрахование арендаторов — 10,78%. Деньги, которые компания получает с оказания арендаторам услуг страхования их имущества. Операционная маржа сегмента — 82,66% от его выручки.

- Оплата услуг менеджмента и другой доход — 4,21%. Это в основном оплата услуг EXR по части управления объектами недвижимости, принадлежащими другим компаниям. Непосредственно EXR принадлежит не вся недвижимость под ее управлением.

Недвижимость под управлением компании — это 2,13 тысячи объектов. Из них 985 принадлежит Extra Space Storage, 847 — другим компаниям, а 288 — это совместные предприятия.

Работает компания только в США.

Портфель недвижимости компании в разных штатах и регионах

| Количество объектов | Доля от всех активов компании | |

|---|---|---|

| Северо-Запад | 41 | 2% |

| Калифорния | 299 | 14% |

| Горные штаты | 191 | 9% |

| Техас | 200 | 10% |

| Средний Запад | 255 | 12% |

| Северо-Восток | 376 | 18% |

| Среднеатлантический регион | 227 | 11% |

| Юго-Восток | 234 | 11% |

| Флорида | 257 | 12% |

| Гавайи | 16 | 1% |

Портфель недвижимости компании в разных штатах и регионах

| Количество объектов | |

| Северо-Запад | 41 |

| Калифорния | 299 |

| Горные штаты | 191 |

| Техас | 200 |

| Средний Запад | 255 |

| Северо-Восток | 376 |

| Среднеатлантический регион | 227 |

| Юго-Восток | 234 |

| Флорида | 257 |

| Гавайи | 16 |

| Доля от всех активов компании | |

| Северо-Запад | 2% |

| Калифорния | 14% |

| Горные штаты | 9% |

| Техас | 10% |

| Средний Запад | 12% |

| Северо-Восток | 18% |

| Среднеатлантический регион | 11% |

| Юго-Восток | 11% |

| Флорида | 12% |

| Гавайи | 1% |

Аргументы в пользу компании

Своего рода перспективный сектор. Камеры хранения и мини-склады в США пользуются немалой популярностью, которая даже выросла в период пандемии: такими хранилищами пользуется примерно 10% американцев.

В свете полной безблагодатности и низкой маржинальности других видов инвестиций в недвижимость многие инвесторы могут решить отнести свои деньги именно в такие компании ради дивидендов и с надеждой на «перспективу».

Дивиденды. Компания платит 6 $ на акцию в год, что дает 3,78% годовых. Это очень много и должно помочь нагнать в акции толпу инвесторов.

При этом уровень заполненности ее объектов недвижимости довольно высокий, и это позволяет надеяться на то, что дивиденды будут достаточно стабильными.

Процент занятых площадей компании

| 2019 | 92,4% |

| 2020 | 95,3% |

| 2021 | 96% |

| 1к2022 | 94,4% |

Процент занятых площадей компании

| 2019 | 92,4% |

| 2020 | 95,3% |

| 2021 | 96% |

| 1к2022 | 94,4% |

Молодцы, могут радовать. Extra Space Storage далеко не единственная в своем роде. Но по ряду параметров она опережает многие компании на рынке — это может привлечь к ней как инвесторов, так и потенциальных покупателей. В конце концов, капитализация у EXR не очень большая — около 21,32 млрд долларов.

ESG. По всяким экологическим метрикам Extra Space Storage сильно опережает многие компании из сферы недвижимости. В этом есть немалая доля лукавства: камеры хранения априори не очень энергозатратны. Но медаль «ESG-лидера» поможет EXR как получить нужные ей займы, так и стать объектом притока средств ESG-фондов.

Показатели экологичности деятельности

| Сектор недвижимости в среднем | Показатели EXR | |

|---|---|---|

| Показатели выбросов, метрические тонны эквивалента диоксида углерода на квадратный фут | 0,0023 | 0,0007 |

| Потребление энергии, мегаватт-часов на квадратный фут | 0,0053 | 0,0021 |

| Потребление воды: килогаллонов на квадратный фут | 0,0103 | 0,0020 |

| Отходы, фунтов на квадратный фут | 1,2121 | 0,1840 |

Показатели экологичности деятельности

| Сектор недвижимости в среднем | |

| Показатели выбросов, метрические тонны эквивалента диоксида углерода на квадратный фут | 0,0023 |

| Потребление энергии, мегаватт-часов на квадратный фут | 0,0053 |

| Потребление воды: килогаллонов на квадратный фут | 0,0103 |

| Отходы, фунтов на квадратный фут | 1,2121 |

| Показатели EXR | |

| Показатели выбросов, метрические тонны эквивалента диоксида углерода на квадратный фут | 0,0007 |

| Потребление энергии, мегаватт-часов на квадратный фут | 0,0021 |

| Потребление воды: килогаллонов на квадратный фут | 0,0020 |

| Отходы, фунтов на квадратный фут | 0,1840 |

Что может помешать

Баловство все это. В сфере камер хранения издержки и инвестиции по большому счету не очень высокие. И это проблема для EXR: в секторе может начаться масштабное строительство новых камер хранения, потому что сюда хлынут большие деньги из разочаровавших инвесторов областей офисной и ресторанной аренды. Это может привести через пару лет к сильному падению расценок на аренду.

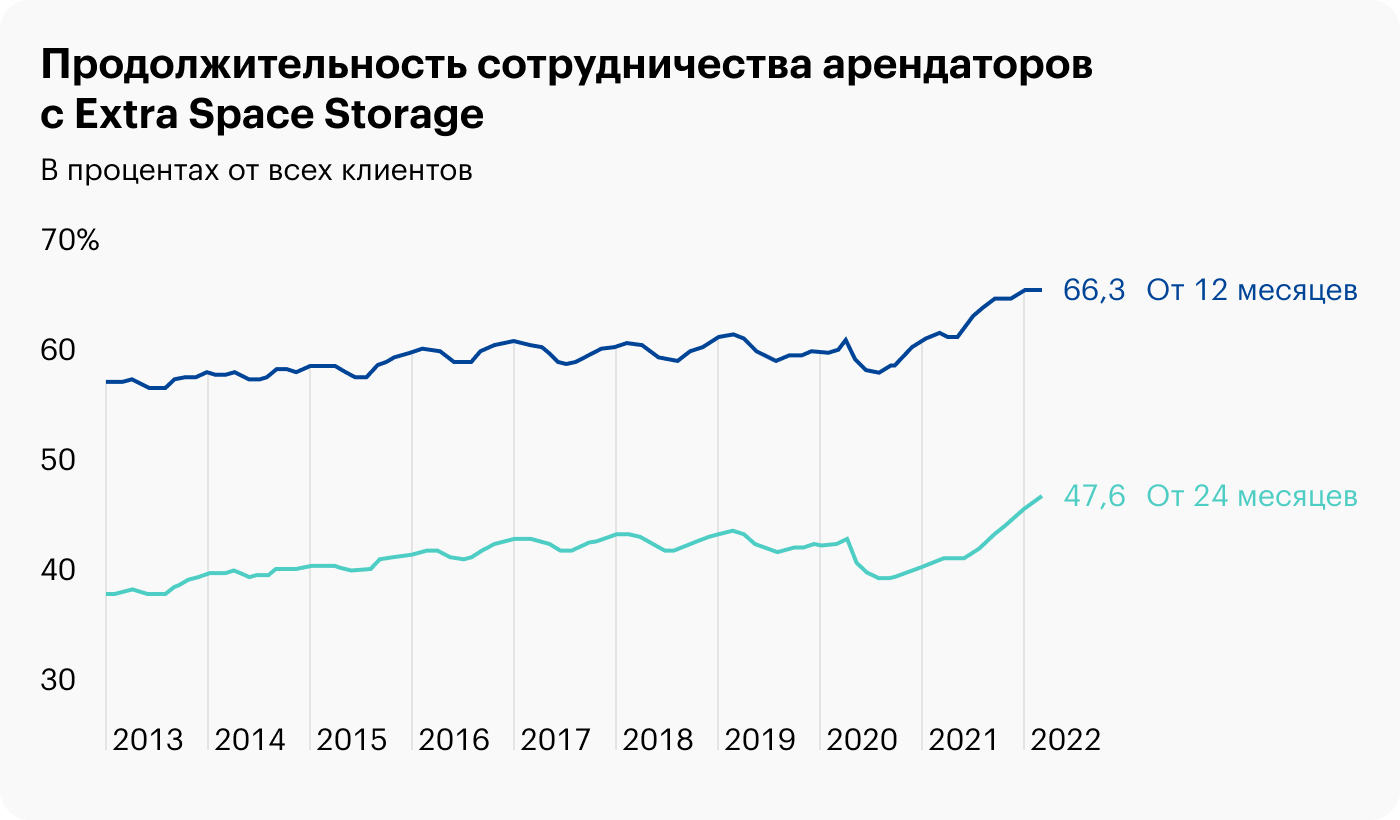

На это также накладывается очевидный, но непонятный многим факт, что не так много арендаторов остается с EXR на срок больше двух лет. Так что стабильность бизнеса компании не абсолютна: здесь все зависит от количества хлама, который арендаторам надо хранить.

Учитывая рост стоимости жизни в США, я бы опасался того, что количество арендаторов перестанет расти в ближайшие пару лет — а может, даже начнет падать.

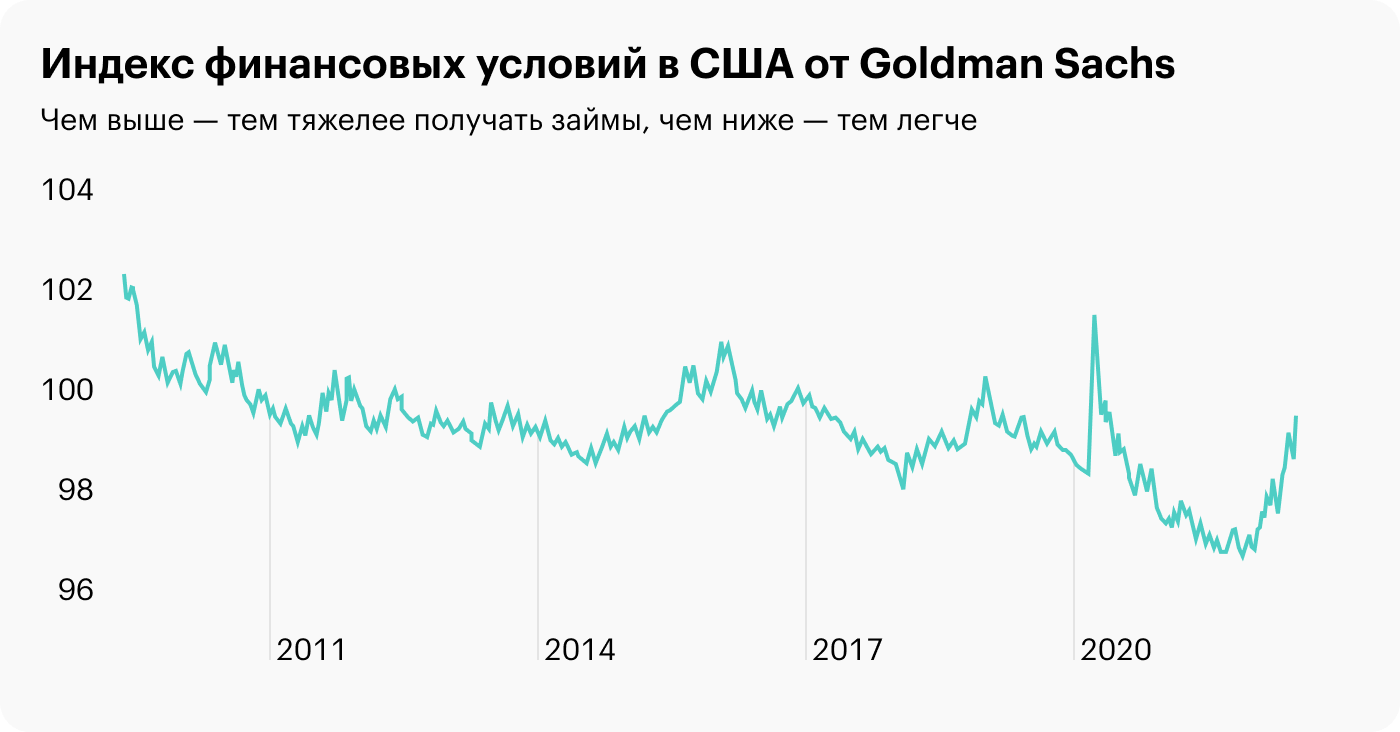

Бухгалтерия. У компании 6,713 млрд задолженностей — сильно меньше суммы в ее распоряжении, у нее около 72 млн на счетах. С учетом поднятия ставок обслуживать такую гору долгов будет тяжелее. В связи с этим возможно урезание выплат и последующее за этим падение акций: инвесторы очень привыкли к росту дивидендов у компании.

Ну и инвесторов, конечно, компании с таким количеством задолженностей будут отпугивать — ведь займы становятся дороже и получение их будет все сложнее. Ну или, по крайней мере, так думают участники рынка.

Цена. P / S у компании 13,46, а P / E — 25,86. Но REIT обычно оценивают по метрике «стоимость акций к прибыли от операций» — у этой компании он на уровне 24,49. Это нормальный показатель: не очень много, но и не очень мало. В общем, страшно недооцененной компания точно не выглядит.

Резюме

EXR — это интересная дивидендная идея. Но, как и во всякой подобной идее, многое зависит от устойчивости конъюнктуры в сфере, где компания работает. А тут все не так хорошо, как хотелось бы.

Так что я бы подождал более подробных данных об инвестициях на рынке американской недвижимости: нет ли избытка инвестиций в строительство камер хранения.