IPO «Высочайшего»: еще один золотодобытчик на Московской бирже

29.03.2021 GV GOLD (ПАО «Высочайший») объявила о переносе IPO на Московской бирже. Генеральный директор В. Баршинов сообщил, что это связано с повышенной рыночной волатильностью и что компания ждет более благоприятных условий на рынке.

30 марта золотодобытчик «Высочайший» планирует провести IPO на Московской бирже. Компания уже дважды была близка к тому, чтобы стать публичной, но в последний момент мешали внешние факторы: дефолт правительства России по гособлигациям в далеком 1998 году и американские санкции, которые в целом создали плохую конъюнктуру, санкции против Виктора Вексельберга, которые вынудили компанию отказаться от покупки «Золота Камчатки» в 2018 году. Надеемся, что сейчас компании в последний момент уже ничего не помешает.

О компании

«Высочайший», или GV Gold (MCX: GVGL), — золотодобытчик с активами в Иркутской области и Республике Саха (Якутия). Доказанные и вероятные запасы золота — 5,3 млн унций, измеренные и оцененные — 10,8 млн унций. Срок отработки доказанных запасов — 19 лет.

Компания была основана в 1998 году владельцами и топ-менеджерами «Ланта-банка», с которым до сих пор очень активно сотрудничает, — этот банк выкупает значительную часть произведенного «Высочайшим» золота.

Активы компании состоят из трех бизнес-единиц, включающих пять проектов, в ближайшие годы планируется запустить еще два проекта. У «Высочайшего» есть пять золотоизвлекательных фабрик общей мощностью до 10,6 млн тонн руды в год, что полностью удовлетворяет потребности компании.

Иркутская бизнес-единица. Бизнес-единица, которая вносит основной вклад в производство. Включает в себя три действующих проекта — «Голец Высочайший», «Маракан» и «Угахан», а также два перспективных — «Светловский» и «Красный». Их планируют запустить в 2025 году. «Высочайший» владеет 51% в «Красном», а остальные 49% — у шведской Kopy Goldfields. В 2020 году шведская компания предлагала выкупить долю «Высочайшего» или продать свою, но сделка не состоялась. Месторождения находятся в Бодайбинском районе Иркутской области.

Алданская бизнес-единица. Состоит из крупнейшего в России россыпного месторождения золота Большой Куранах, расположенного в Алданском районе Республики Саха (Якутия). Производством занимается дочерняя компания ЗАО «Саха Голд Майнинг».

Тарынская бизнес-единица. Производство ведется в тяжелых и труднодоступных условиях — на полюсе холода, в Оймяконском районе Республики Саха (Якутия).

Объем производства золота компанией в тысячах унций

| 2016 | 164 |

| 2017 | 225 |

| 2018 | 304 |

| 2019 | 260 |

| 2020 | 272 |

Объем производства золота компанией в тысячах унций

| 2016 | 164 |

| 2017 | 225 |

| 2018 | 304 |

| 2019 | 260 |

| 2020 | 272 |

Объем производства золота по проектам компании в тысячах унций в 2020 году

| «Голец Высочайший» | 104,4 |

| «Угахан» | 75,6 |

| «Тарын» | 34,3 |

| «Большой Куранах» (россыпь) | 20,0 |

| «Маракан» | 8,3 |

| Золото в гравио- и флотоконцентрате | 29,6 |

| Всего | 272,2 |

Объем производства золота по проектам компании в тысячах унций в 2020 году

| «Голец Высочайший» | 104,4 |

| «Угахан» | 75,6 |

| «Тарын» | 34,3 |

| «Большой Куранах» (россыпь) | 20,0 |

| «Маракан» | 8,3 |

| Золото в гравио- и флотоконцентрате | 29,6 |

| Всего | 272,2 |

Объем производства золота публичными российскими золотодобытчиками в тысячах унций в 2020 году

| «Полюс» | 2766 |

| Polymetal | 1402 |

| Petropavlovsk | 548 |

| «Высочайший» | 272 |

| «Селигдар» | 247 |

Объем производства золота публичными российскими золотодобытчиками в тысячах унций в 2020 году

| «Полюс» | 2766 |

| Polymetal | 1402 |

| Petropavlovsk | 548 |

| «Высочайший» | 272 |

| «Селигдар» | 247 |

Общие денежные затраты (TCC) в долларах на унцию

| 2016 | 462 |

| 2017 | 530 |

| 2018 | 541 |

| 2019 | 741 |

| 2020 | 694 |

Общие денежные затраты (TCC) в долларах на унцию

| 2016 | 462 |

| 2017 | 530 |

| 2018 | 541 |

| 2019 | 741 |

| 2020 | 694 |

Денежные затраты крупнейших публичных российских золотодобытчиков в долларах на унцию в 2020 году

| TCC | AISC | |

|---|---|---|

| «Полюс» | 362 | 604 |

| Polymetal | 638 | 874 |

| «Высочайший» | 694 | 822 |

Денежные затраты крупнейших публичных российских золотодобытчиков в долларах на унцию в 2020 году

| «Полюс» | |

| TCC | 362 |

| AISC | 604 |

| Polymetal | |

| TCC | 638 |

| AISC | 874 |

| «Высочайший» | |

| TCC | 694 |

| AISC | 822 |

Финансовые показатели

У выручки компании есть тенденция к росту, а в 2020 году она выросла сразу в полтора раза. Чистая прибыль в последние годы снижалась, но в 2020 году увеличилась в два раза в сравнении с прошлым годом. Чистый долг увеличивается, но за счет роста остальных финансовых показателей закредитованность компании остается на невысоком уровне.

Выручка, чистая прибыль и чистый долг в миллиардах рублей

| Выручка | Чистая прибыль | Чистый долг | |

|---|---|---|---|

| 2016 | 13,7 | 5,9 | 8,3 |

| 2017 | 15,8 | 5,0 | 10,1 |

| 2018 | 22,7 | 5,1 | 5,0 |

| 2019 | 21,7 | 4,7 | 12,5 |

| 2020 | 34,0 | 9,9 | 14,1 |

Выручка, чистая прибыль и чистый долг в миллиардах рублей

| Выручка | |

| 2016 | 13,7 |

| 2017 | 15,8 |

| 2018 | 22,7 |

| 2019 | 21,7 |

| 2020 | 34,0 |

| Чистая прибыль | |

| 2016 | 5,9 |

| 2017 | 5,0 |

| 2018 | 5,1 |

| 2019 | 4,7 |

| 2020 | 9,9 |

| Чистый долг | |

| 2016 | 8,3 |

| 2017 | 10,1 |

| 2018 | 5,0 |

| 2019 | 12,5 |

| 2020 | 14,1 |

Акционерный капитал

В числе акционеров «Высочайшего» не только основатели и бывшие топ-менеджеры: с 2007 года долей в компании владеет крупнейшая в мире по объему активов под управлением инвестиционная компания BlackRock.

Структура акционерного капитала до IPO

| Сооснователь Сергей Докучаев | 20,36% |

| Соосновательница Наталия Опалева | 20,36% |

| Сооснователь Валериан Тихонов | 20,36% |

| BlackRock Global Funds | 9,67% |

| BlackRock Gold and General Fund | 8,32% |

| Brishurt Limited | 6,37% |

| Владимир Кочетков | 5,46% |

| Дочерняя компания «Саха Голд Майнинг» | 5,26% |

| Дочерняя компания Fayweld Holdings | 2,95% |

| Сергей Васильев | 0,89% |

Структура акционерного капитала до IPO

| Сооснователь Сергей Докучаев | 20,36% |

| Соосновательница Наталия Опалева | 20,36% |

| Сооснователь Валериан Тихонов | 20,36% |

| BlackRock Global Funds | 9,67% |

| BlackRock Gold and General Fund | 8,32% |

| Brishurt Limited | 6,37% |

| Владимир Кочетков | 5,46% |

| Дочерняя компания «Саха Голд Майнинг» | 5,26% |

| Дочерняя компания Fayweld Holdings | 2,95% |

| Сергей Васильев | 0,89% |

Действия в преддверии IPO

23 марта компания объявила о начале формирования книги заявок, которое планирует завершить 29 марта. Предполагаемый ценовой диапазон — 1650—2050 ₽ за акцию, 90,7—112,7 млрд рублей составит общая капитализация компании. Продавать акции будут основные акционеры, сама компания в этом участвовать не будет — в рамках IPO будет продано около 37% акций компании. При этом итоговая доля акций в свободном обращении может в итоге сократиться примерно до 32%, так как планируется заключить соглашение о стабилизации курса акций с Goldman Sachs. Инвестиционный банк через одну из своих структур может выкупить до 13% от размещаемого объема акций в течение 30 календарных дней после IPO для стабилизации их курсовой стоимости. Далее эти выкупленные акции планируют обратно выкупить у Goldman Sachs продающие акционеры.

19 марта 2021 года компания включила в состав совета директоров трех новых независимых директоров: соучредителя и главу «ИК Велес Капитал» Алексея Гнедовского, бывшего генерального директора российского представительства канадской Kinross Gold Corporation Лу Наумовски и главу ООО «Славкалий» Сергея Попова.

В январе компания утвердила новую редакцию дивидендной политики: размер дивидендов повысили с 30 до 40% от EBITDA, теперь планируется выплачивать дивиденды не трижды в год, а ежеквартально.

Дивидендная политика «Высочайшего»

| Net Debt / EBITDA | Размер дивидендов в % от EBITDA |

|---|---|

| <1,5 | 40 |

| 1,5—2,5 | 30 |

| 2,5—4 | 20 |

Дивидендная политика «Высочайшего»

| Net Debt / EBITDA | Размер дивидендов в % от EBITDA |

| <1,5 | 40 |

| 1,5—2,5 | 30 |

| 2,5—4 | 20 |

Почему акции могут вырасти после IPO

Прибыльный бизнес с потенциалом роста. Хотя в последние два года компания не может побить рекорд 2018 года по производству золота, у «Высочайшего» большие планы по его расширению как за счет увеличения производства на текущих проектах, так и за счет запуска новых.

Компания прогнозирует производство в 2021 году на уровне 290—300 тысяч унций золота, а своей стратегической целью ставит достижение в 2025 году уровня в 400 тысяч унций. У компании уже был недавний успешный опыт запуска новых проектов: «Тарын» и «Угахан» были запущены в 2017 году, так что этот опыт нужно просто повторить.

«Высочайший» постоянно прибылен, что по нынешним временам уже очень хорошо, а рост производства может повлечь за собой и дальнейшее увеличение прибыли.

Дивиденды и дивидендная политика. Компания регулярно платила неплохие дивиденды, еще будучи непубличной. Сейчас «Высочайший» утвердил новую редакцию дивидендной политики, сделав ее еще более привлекательной. Формула расчета дивидендов из нее — значительный процент от EBITDA в зависимости от уровня долговой нагрузки — соответствует лучшим практикам в золотодобывающей отрасли. Согласно этой формуле и предполагаемой оценке компании, с учетом уже выплаченных дивидендов за 9 месяцев суммарная дивидендная доходность за 2020 год может составить от 6 до 8%, что очень неплохо.

Защитный сектор. Золото всегда было инвестиционным инструментом. И до сих пор его копят как частные инвесторы, так и центральные банки разных стран. В периоды, когда на рынках царят страх и неопределенность, золото особенно сильно привлекает многих — и из-за спроса растет в цене. А за ценой золота растут финансовые показатели и котировки акций его производителей.

Дивиденды «Высочайшего» в миллиардах рублей

| 2018 | 3,1 |

| 2019 | 2,3 |

| 2020 | 4,5 |

Дивиденды «Высочайшего» в миллиардах рублей

| 2018 | 3,1 |

| 2019 | 2,3 |

| 2020 | 4,5 |

Почему акции могут упасть после IPO

Недешевая оценка. По мультипликаторам стоимости компания оценила себя сопоставимо с более крупными и эффективными лидерами отрасли — «Полюсом» и Polymetal, — что довольно оптимистично. Важно учесть, что IPO проводится при очень хорошей конъюнктуре: в 2020 году котировки золота были на исторических максимумах, летом даже впервые превысив цену в 2000 $ за унцию, из-за чего финансовые показатели компании сильно выросли по сравнению с 2019 годом.

Зависимость от конъюнктуры. Инвестируя в сырьевую компанию, нужно четко понимать, что ее бизнес значительно зависит от конъюнктуры — волатильных цен на ее товары. И если цены среднестатистических биржевых товаров более-менее зависят от баланса спроса и предложения, то в случае с золотом все намного сложнее.

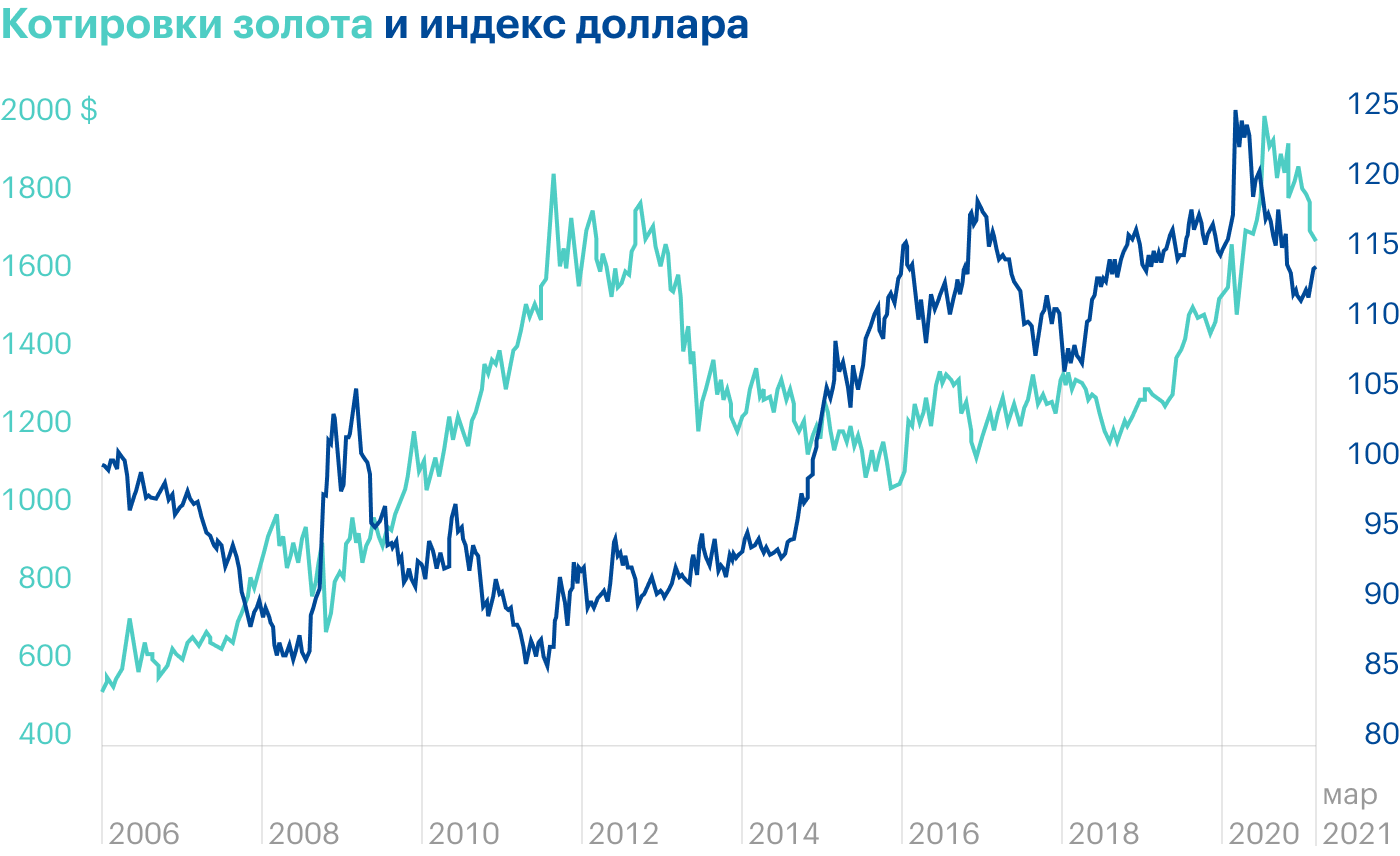

Золото — скорее инвестиционный актив, чем промышленный. И в последние годы наблюдается значительная обратная корреляция цен на золото и индекса доллара — а тут речь уже заходит о валютном рынке. Еще вокруг золота много споров: кто-то считает его защитным активом, а кто-то — варварским реликтом, не приносящим доходности.

Неудачные попытки продать часть бизнеса. В последние годы было немало слухов о переговорах по продаже части или всего пакета акций «Высочайшего», но все они не увенчались успехом: ни китайские инвесторы во главе с Fosun, ни российский бизнесмен Роман Троценко, ни казахстанский бизнесмен Кенес Ракишев так и не стали его акционерами. Причин отказа от сделок может быть много, но тенденция несколько настораживает.

Мультипликаторы «Высочайшего» и крупнейших публичных золотодобытчиков за 2020 год

| P / E | ROE, % | Net Debt / EBITDA | EV / EBITDA | |

|---|---|---|---|---|

| «Полюс» | 15,6 | 68,5 | 0,58 | 7,47 |

| Polymetal | 9,0 | 53,0 | 0,82 | 6,62 |

| Petropavlovsk | Убыток | Убыток | 1,3 | 5,9 |

| «Селигдар» | Убыток | Убыток | 3,53 | 6,77 |

| «Высочайший» | 8,8—10,9 | 37,0 | 0,8 | 6,08—7,36 |

Мультипликаторы «Высочайшего» и крупнейших публичных золотодобытчиков за 2020 год

| «Полюс» | |

| P / E | 15,6 |

| ROE, % | 68,5 |

| Net Debt / EBITDA | 0,58 |

| EV / EBITDA | 7,47 |

| Polymetal | |

| P / E | 9,0 |

| ROE, % | 53,0 |

| Net Debt / EBITDA | 0,82 |

| EV / EBITDA | 6,62 |

| Petropavlovsk | |

| P / E | Убыток |

| ROE, % | Убыток |

| Net Debt / EBITDA | 1,3 |

| EV / EBITDA | 5,9 |

| «Селигдар» | |

| P / E | Убыток |

| ROE, % | Убыток |

| Net Debt / EBITDA | 3,53 |

| EV / EBITDA | 6,77 |

| «Высочайший» | |

| P / E | 8,8—10,9 |

| ROE, % | 37,0 |

| Net Debt / EBITDA | 0,8 |

| EV / EBITDA | 6,08—7,36 |

В итоге

«Высочайший» — прибыльная, умеренно закредитованная компания в хорошем секторе производства. Дивиденды она платит регулярно, и довольно неплохие. К тому же компания планирует и дальше расширять производство. Но акционеры компании недешево оценили бизнес. Еще несколько настораживает последовательный отказ ряда бизнесменов стать акционерами компании.

Высокие цены на золото в 2020 году позволили компании показать отличные финансовые результаты, но в последнее время цены ушли вниз от своих максимумов, что повлияет на результаты за 2021 год. В целом стоит учитывать специфику и риски инвестиций в золотодобывающую отрасль.