Обзор Kinder Morgan: трубы, терминалы и СПГ

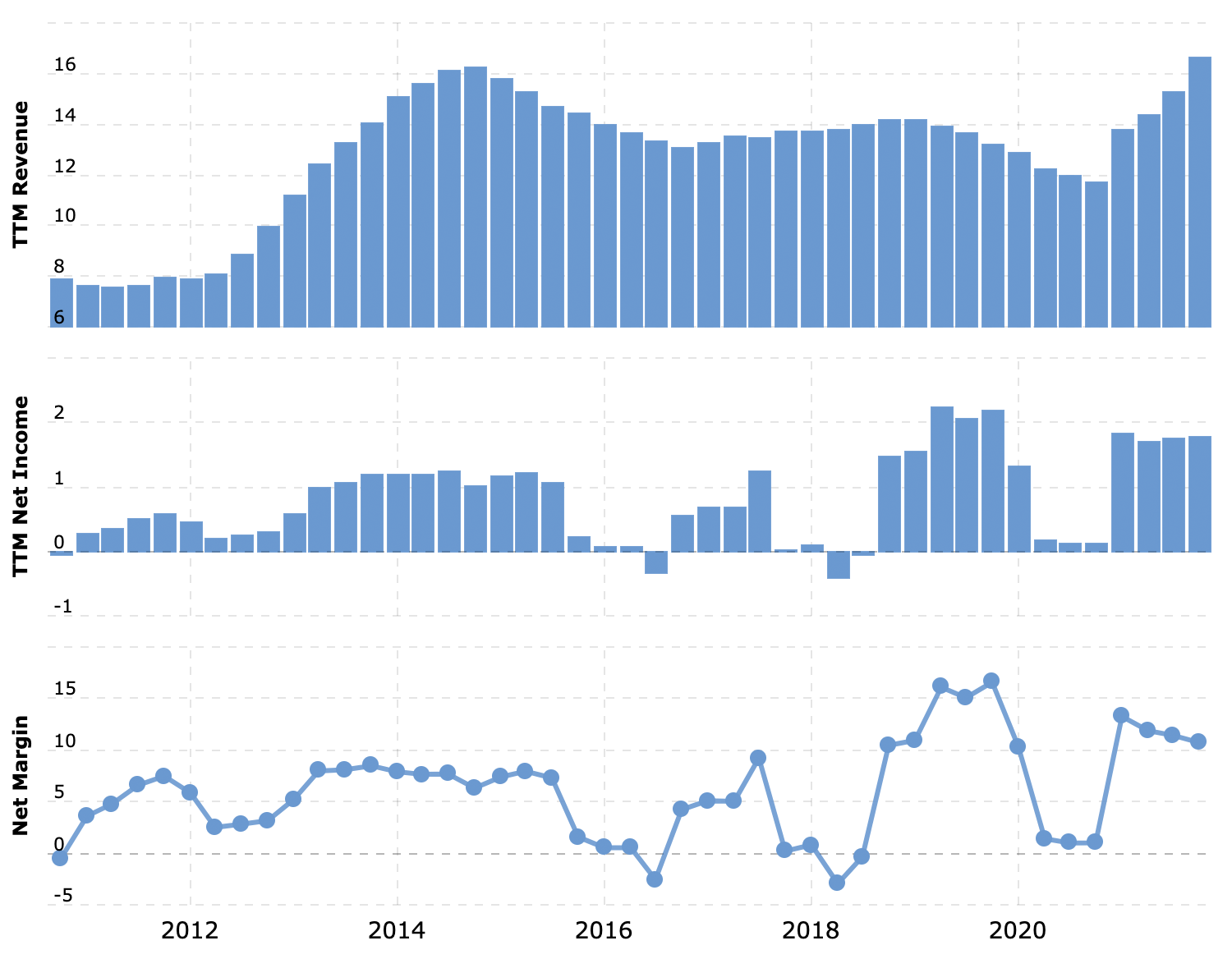

Kinder Morgan (NYSE: KMI) — бизнес по транспортировке и хранению нефти и газа. Это доходный крупный бизнес с понятной конъюнктурой спроса. Но крупные долги и потребности в инвестициях могут принести проблемы акционерам компании.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

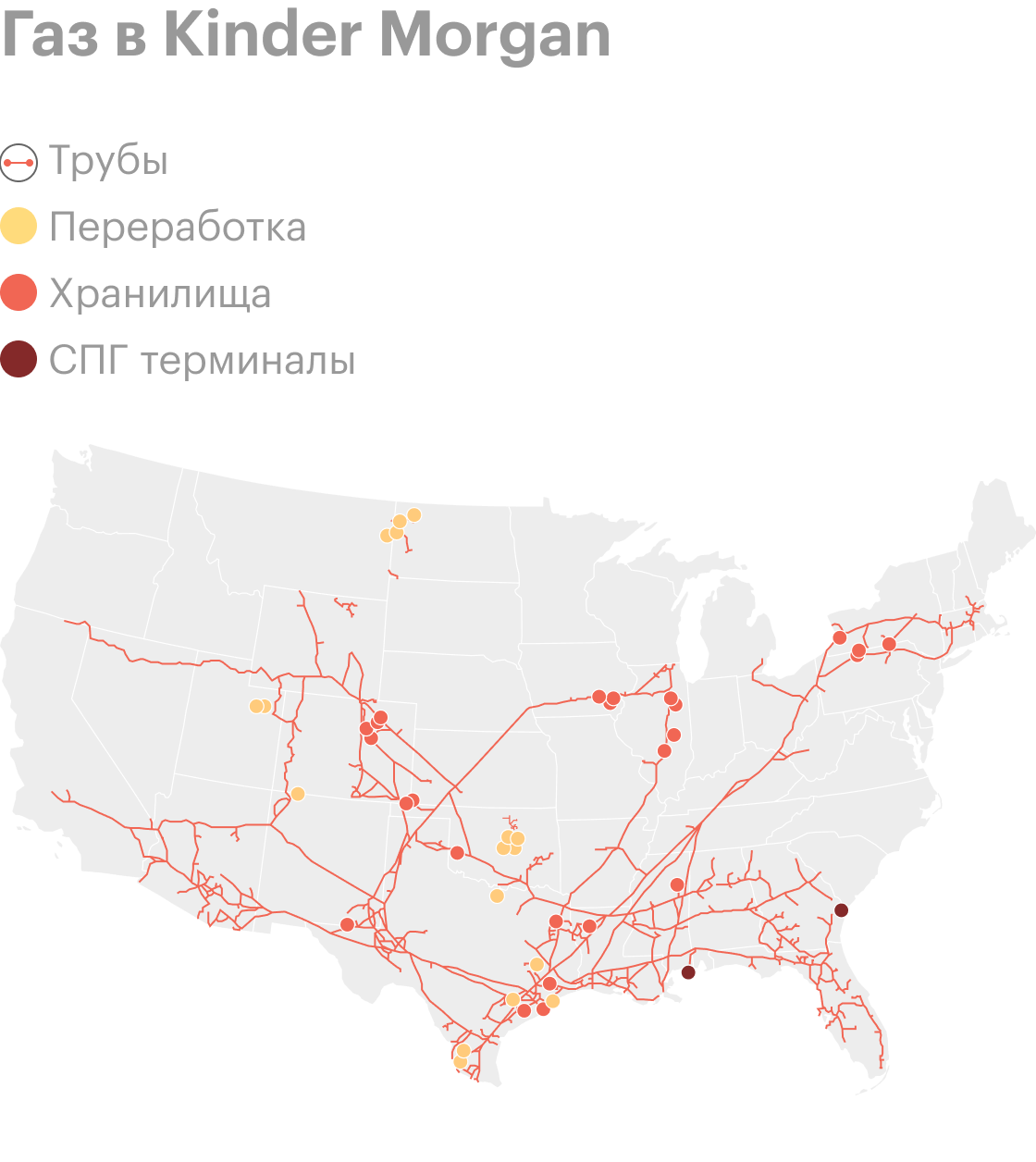

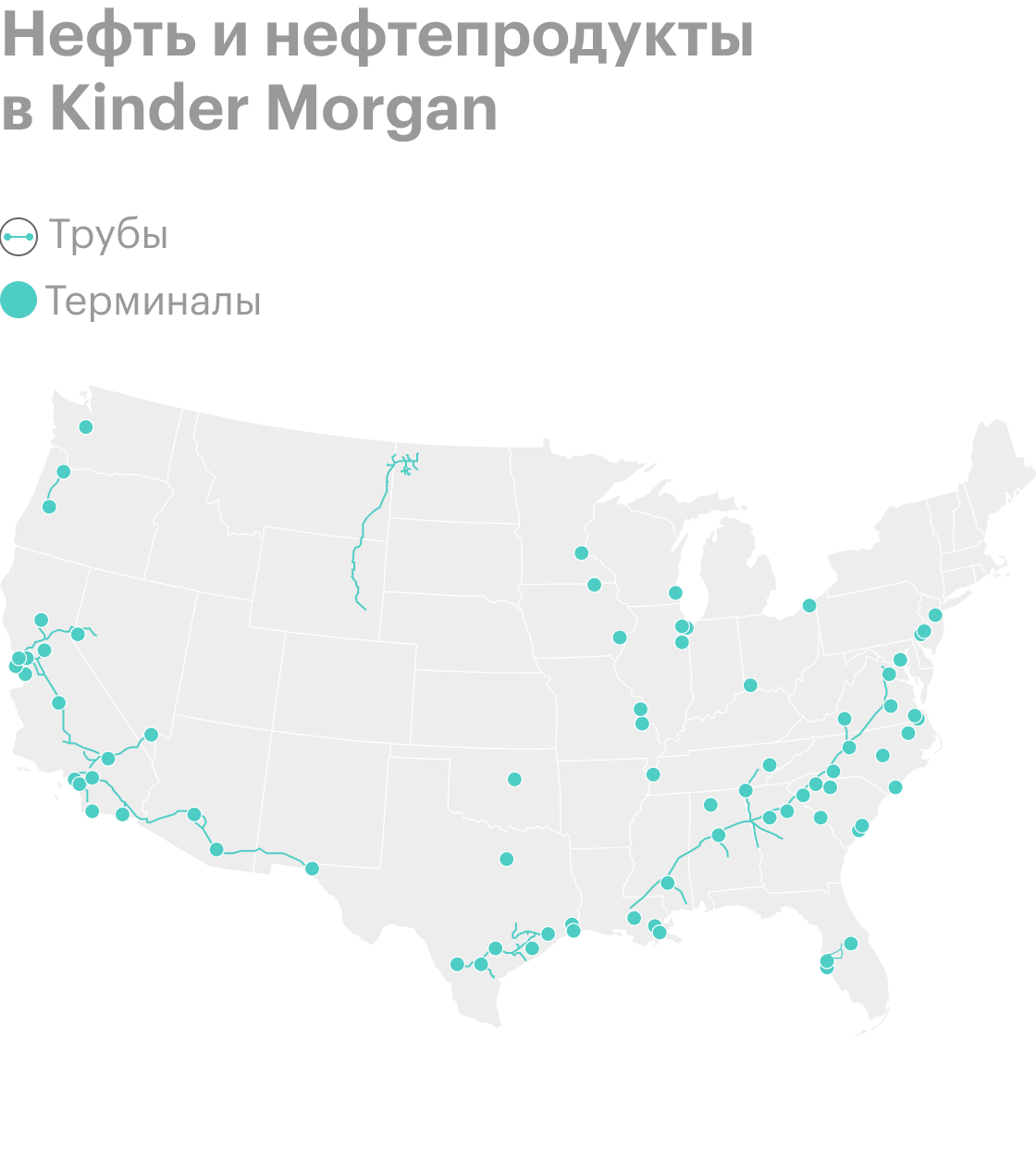

Kinder — компания, управляющая энергетической инфраструктурой: широкой сетью нефтегазовых трубопроводов и терминалов. Согласно презентации компании, ее выручка делится на следующие сегменты.

Транспортировка газа — 62%. По типам задач общая выручка компании от газа делится так:

- транспортировка СПГ и транспортировка между штатами — 45%;

- транспортировка в пределах одного штата — 10%;

- работы по сбору и переработке газа — 7%.

Маржа прибыли сегмента до утраты стоимости и амортизации активов — 32,7% от его выручки.

Транспортировка нефти и нефтепродуктов — 16%. По типам задач и виду продукции общая выручка компании от нефти делится так:

- нефтепродукты — 11%;

- нефть — 3%;

- сбор и переработка — 2%.

Маржа прибыли сегмента до утраты стоимости и амортизации активов — 47,39% от его выручки.

Хранение нефтепродуктов в терминалах — 13%. По типам хранилищ общая выручка компании от этого сегмента делится так:

- терминалы жидких грузов — 8%;

- хранение нефтепродуктов перед продажей — 3%;

- танкеры, соответствующие стандартам акта Джонса, — 2%.

Маржа прибыли сегмента до утраты стоимости и амортизации активов — 53,03% от его выручки.

Производство углекислого газа для его дальнейшего использования в нефтедобыче — 9%. Маржа прибыли сегмента до утраты стоимости и амортизации активов — 75,32% от его выручки.

Практически все деньги компания зарабатывает в США, доля иностранных клиентов из Мексики крайне незначительна — 1,86%.

Аргументы в пользу компании

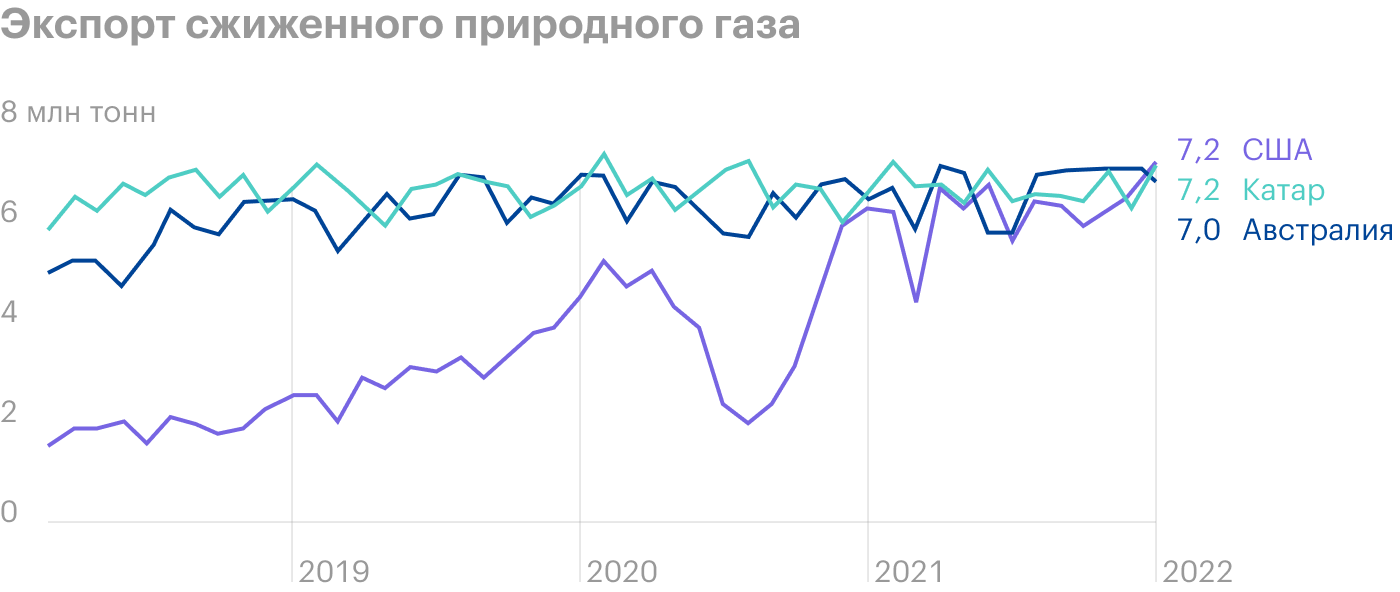

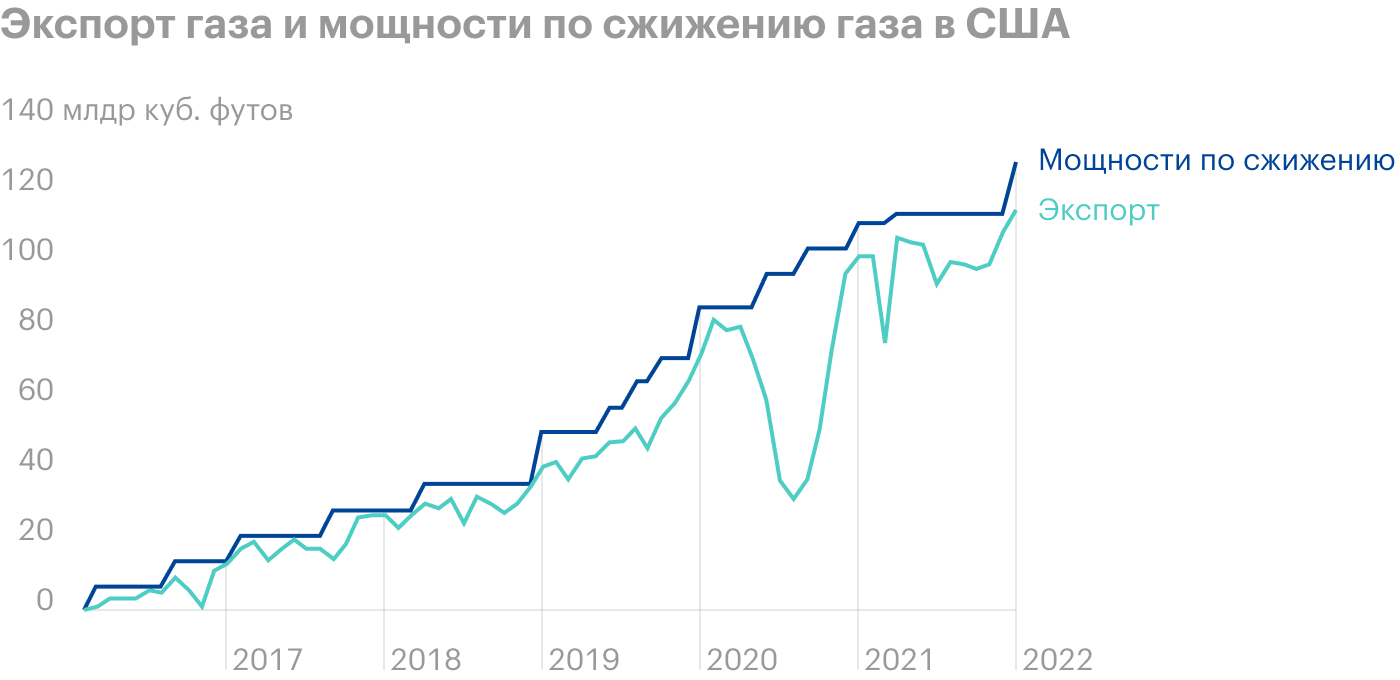

Газ до отказа. Основные деньги компания зарабатывает на газе, так что прогнозы роста потребления газа в этом году будут благостью для компании. Еще плюсом для Kinder будет рост спроса на СПГ: она заметный игрок в этой сфере.

С учетом всего вышесказанного можем считать, что 2022 год будет для компании не самым плохим годом, — хотя, конечно, возможно всякое.

Потребление газа в миллиардах кубических футов, указан рост и падение по секторам

| Спрос в 2021 | 101,8 |

| Жилой сектор и коммуникации | 0,6 |

| Промышленность | 0,8 |

| Электроснабжение | –1,9 |

| Экспорт СПГ | 1,7 |

| Трубопроводный экспорт | 0,4 |

| Другое | 0,2 |

| Прогноз спроса в 2022 | 103,6 |

Потребление газа в миллиардах кубических футов, указан рост и падение по секторам

| Спрос в 2021 | 101,8 |

| Жилой сектор и коммуникации | 0,6 |

| Промышленность | 0,8 |

| Электроснабжение | –1,9 |

| Экспорт СПГ | 1,7 |

| Трубопроводный экспорт | 0,4 |

| Другое | 0,2 |

| Прогноз спроса в 2022 | 103,6 |

Дивиденды. Компания платит 1,08 $ на акцию в год, что дает примерно 6,18% годовых. Это уже очень большая доходность, особенно на фоне недавнего снижения дивидендов AT&T, по итогам которого Kinder стала более привлекательной в дивидендном плане.

Может быть, скоро в акции Kinder случится приток дивидендных инвесторов как раз из числа бывших акционеров AT&T, которые оценят тот факт, что дивидендная доходность энергетических компаний нынче очень велика. Это с учетом улучшения конъюнктуры их бизнеса делает их привлекательной целью для инвестирования.

По типам контрактов скорректированная EBITDA компании делится следующим образом:

- «бери или плати» — 63%, когда клиент в любом случае платит Kinder установленную сумму вне зависимости от объемов транспортируемой продукции. Еще клиенты платят Kinder за бронирование места в логистических мощностях компании;

- фиксированная комиссия, но итоговая сумма зависит от объема транспортируемой продукции — 25%;

- хеджирование — 6%;

- цена зависит от расценок на сырье — 6%.

В целом получается, что почти 2/3 доходов компании генерируется на основе более-менее прогнозируемых и стабильных контрактов.

Почти 2/3 клиентов компании — это конечные потребители продукции: предприятия ЖКХ, крупные интегрированные энергетические компании и промышленные предприятия. У 78% клиентов компании хороший инвестиционный рейтинг или хотя бы есть внушительная кредитная линия.

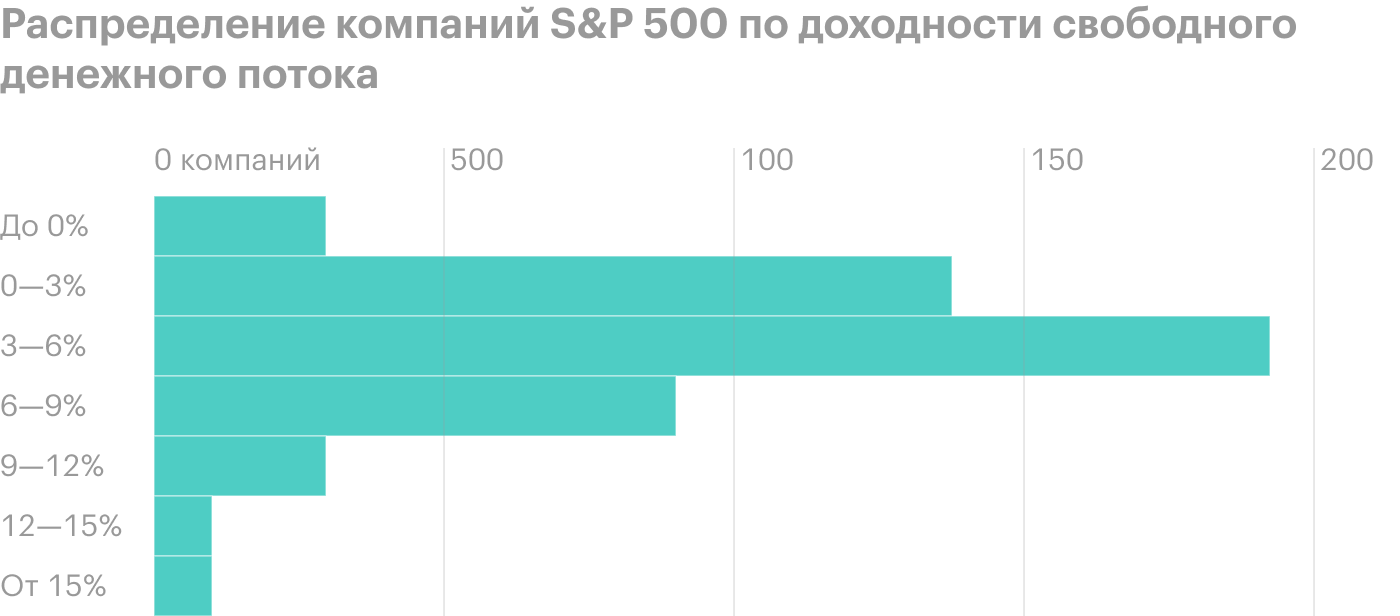

Полезно помнить, что Kinder входит в верхние 10% компаний S&P 500 по доходности свободного денежного потока. Все эти факторы в сумме увеличивают шансы на то, что компания сохранит дивиденды на текущем высоком уровне. Хотя, как учил нас Эпиктет, такие вещи находятся за пределами нашего контроля. Так что на все 100% быть уверенными в сохранении выплат мы не можем.

Статистика по типам клиентов Kinder Morgan в процентах от общего

| Конечные пользователи | 69% |

| Добытчики энергоресурсов с инвестиционным рейтингом и кредитной линией | 10% |

| Добытчики энергоресурсов без инвестиционного рейтинга и кредитной линии | 9% |

| Компании по транспортировке ресурсов | 8% |

| Продавцы энергоресурсов | 3% |

Статистика по типам клиентов Kinder Morgan в процентах от общего

| Конечные пользователи | 69% |

| Добытчики энергоресурсов с инвестиционным рейтингом и кредитной линией | 10% |

| Добытчики энергоресурсов без инвестиционного рейтинга и кредитной линии | 9% |

| Компании по транспортировке ресурсов | 8% |

| Продавцы энергоресурсов | 3% |

Статистика по инвестиционному рейтингу клиентов Kinder Morgan в процентах от общего

| С инвестиционным рейтингом или кредитной линией | 78% |

| С инвестиционными рейтингами в диапазоне от BB+ до B | 9% |

| С инвестиционным рейтингом B− или ниже | 2% |

| Нет кредитного рейтинга | 11% |

Статистика по инвестиционному рейтингу клиентов Kinder Morgan в процентах от общего

| С инвестиционным рейтингом или кредитной линией | 78% |

| С инвестиционными рейтингами в диапазоне от BB+ до B | 9% |

| С инвестиционным рейтингом B− или ниже | 2% |

| Нет кредитного рейтинга | 11% |

Годовая доходность свободного денежного потока в процентах по секторам

| Энергетика | 10,8% |

| Материалы | 6,7% |

| Коммуникационные услуги | 6,5% |

| Финансы | 6% |

| Здравоохранение | 5,9% |

| Потребительские товары | 4,8% |

| Продовольствие | 4,7% |

| ИТ | 4,4% |

| Промышленность | 4,2% |

| Недвижимость | 2,6% |

| ЖКХ | −1,2% |

Годовая доходность свободного денежного потока в процентах по секторам

| Энергетика | 11% |

| Материалы | 7% |

| Коммуникационные услуги | 7% |

| Финансы | 6% |

| Здравоохранение | 6% |

| Потребительские товары | 4,80% |

| Продовольствие | 4,70% |

| ИТ | 4,40% |

| Промышленность | 4,20% |

| Недвижимость | 2,60% |

| ЖКХ | −1,2% |

ESG. В своей категории «хранение и транспортировка нефти и газа» у Kinder довольно высокие ESG-рейтинги в разных рейтинговых агентствах. Плюс ко всему газ считается относительно чистым видом топлива, которое будет необходимо миру в процессе перехода на возобновляемую энергетику и экологически чистые источники. Так что будем считать, что у Kinder есть крупный ESG-бонус, который если не будет способствовать притоку экологически озабоченных инвесторов в ее акции, то хотя бы спасет ее котировки от остракизма, а бухгалтерский отдел — от сложностей при поиске займа на нужную сумму с вменяемой ставкой.

Диверсификация. Согласно годовому отчету, ни один из клиентов компании не дает ей больше 10% выручки. Это усиливает ее переговорную позицию и, соответственно, способствует крепости ее бизнеса.

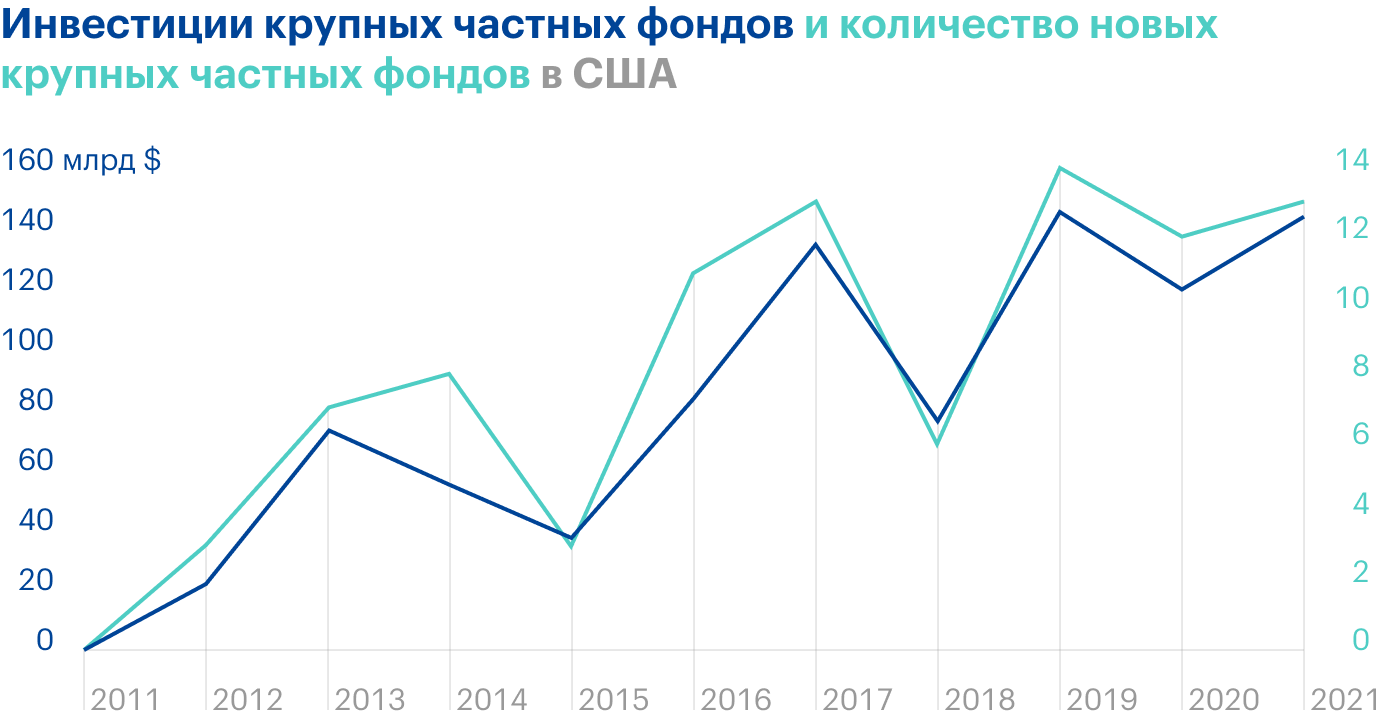

Могут купить. Компания — инфраструктурный колосс, генерирующий более-менее стабильный и при этом ощутимый денежный поток. К тому же Kinder выглядит как мощный рычаг влияния в политическом смысле: 71 тысяч миль ее трубопроводов обеспечивают 40% потребления и экспорта американского природного газа. Уже только из-за этого ее вполне может кто-нибудь купить.

Конечно, покупателем компании может стать кто-то из гигантов нефтегазовой отрасли, но думаю, что антимонопольные регуляторы могут зарубить эту сделку. Скорее всего, покупателем компании станет какой-нибудь частный фонд. Частные фонды в последнее время привлекают все больше инвесторских средств, и вполне возможно, что скоро им надоест скупать убыточные стартапы, — и они вполне могут обратить внимание на такой традиционный бизнес, как Kinder.

Что может помешать

Бухгалтерия. На данный момент у компании 38,495 млрд долларов задолженностей, из которых 5,821 млрд нужно гасить в течение года. Денег на счетах у компании не очень много — 1,14 млрд, и еще есть 1,611 млрд задолженностей контрагентов. Но все же сумма задолженностей великовата, хотя компания постепенно снижает ее. Это может отпугивать инвесторов.

При этом компания тратит на дивиденды больше, чем зарабатывает: выплаты составляют 1,08 $ в год, а прибыль на акцию у нее на 38,5% меньше. Конечно, следует учитывать, что значительную часть расходов Kinder составляет «амортизация и утрата стоимости активов» — компания как бы не несет потери в деньгах.

Некоторые инвесторы даже считают, что эти потери вообще учитывать не надо при оценке компании, мол, «убытки эти бумажные». Это, конечно, не так: утрата стоимости активов имеет вполне реальные последствия, особенно в случае физической инфраструктуры, на управлении которой зиждется весь бизнес Kinder. Позднее компании придется раскошелиться на реконструкцию своих мощностей.

Собственно, ее потребности в инвестициях такого рода и так велики. Значит, следует быть морально готовыми к тому, что компания порежет выплаты для инвестиций в ремонт своих мощностей и снижения долгового бремени. Особенно велика вероятность этого в случае повторения карантина весны 2020 года и банкротства той части клиентов компании, дела которых идут не так стабильно, как хотелось бы.

Это главный риск — ведь большую часть инвесторов эти акции привлекают в основном за счет дивидендов. А значит, в случае сокращения выплат падение котировок будет болезненным.

Резюме

В октябре 2020 года я взял эти акции за 12,28 $ и приготовился держать их следующие 12 месяцев с целью продать по 15 $ — в целом я рассчитывал на приток любителей пассивной доходности в эти акции. Своей цели я достиг в ноябре того же года и продал акции. Однако к июню 2021 года акции выросли аж до 19 $ за штуку. Возможно, я недооценил жадность любителей дивидендов! Сейчас акции стоят 17,07 $.

По большому счету у меня нет серьезных аргументов против Kinder, так что дивидендным инвесторам, возможно, стоит приглядеться к этим акциям. Однако пока я не буду делать инвестидею по ним: все же возможная нестабильность дивидендов меня очень беспокоит.