Судебные иски и возможное разделение: инвестируем в 3M

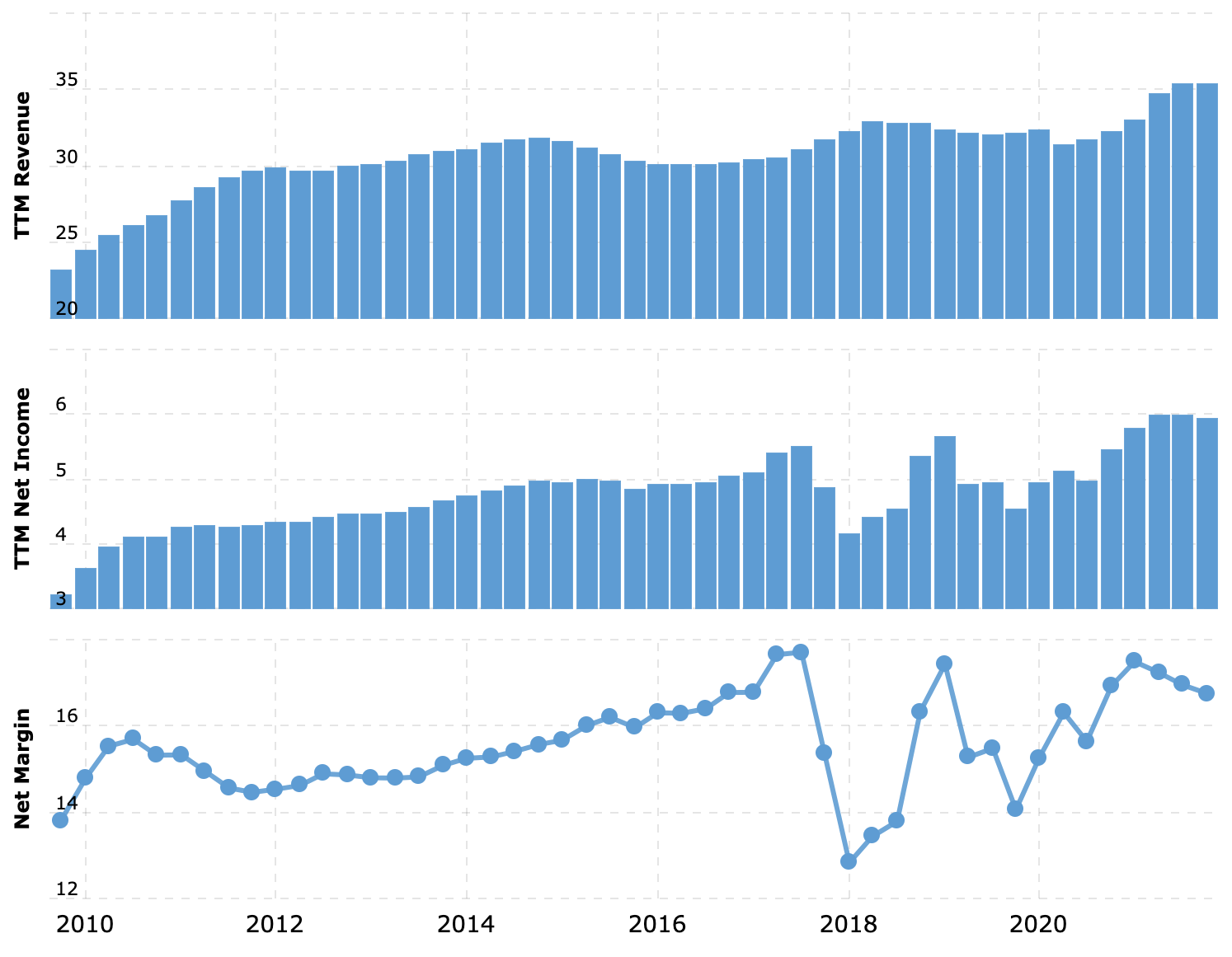

3M (NYSE: MMM) — американский промышленный конгломерат. Компания стоит очень недорого и дает хорошие дивиденды. Но судебные риски могут уничтожить ее.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

3M — это огромный промышленный конгломерат, занимающийся производством товаров и оказанием услуг в очень разных отраслях: от производства деталей для дисплеев и медицинской техники до скотча и стикеров.

Годовой отчет компании дает нам более-менее полное представление о структуре ее выручки.

Безопасность и промышленность — 36,4%. Операционная маржа сегмента — 20,9% от его выручки. По видам товаров выручка всей компании с этого сегмента делится так:

- Абразивные материалы — 3,98%.

- Товары для авторынка — 3,51%.

- Решения для изоляции и закрытия — 2,92%.

- Работа с системами электроснабжения — 3,54%.

- Промышленные покрытия и пленки — 8,5%.

- Решения для личной безопасности — 12,72%.

- Защитные гранулы для крыш — 1,21%.

- Другое — 0,02%.

Транспорт и электроника — 27,6%. Операционная маржа сегмента — 20,55% от его выручки. По видам товаров выручка всей компании с этого сегмента делится так:

- Сложные материалы — 3,4%.

- Автомобилестроение и аэрокосмическая отрасль — 5,25%.

- Коммерческие решения — 4,99%.

- Электроника — 11,35%.

- Безопасность транспорта — 2,59%.

- Другие решения для транспорта и электроники — 0,02%.

Здравоохранение — 25,6%. Операционная маржа сегмента — 23,75% от его выручки. По видам товаров выручка всей компании с этого сегмента делится так:

- Пищевая безопасность — 1,05%.

- Информационные системы в сфере здравоохранения — 3,45%.

- Медицинские решения — 14,33%.

- Решения для ортодонтов и стоматологов — 4,03%.

- Решения для химических работ в сфере медицины — 2,61%.

- Другое — 0,13%.

Потребительский сегмент — 16,6%. Операционная маржа сегмента — 21,31% от его выручки. По видам товаров выручка всей компании с этого сегмента делится так:

- Здоровье и безопасность потребителей — 1,73%.

- Работа по дому — 3,1%.

- Ремонт дома — 7,42%.

- Товары для офисов и других нежилых локаций — 3,9%.

- Другое — 0,45%.

Итоговая сумма получается больше 100%: из нее надо вычесть взаиморасчеты между сегментами.

Выручка по странам и регионам:

- Америки — 51,2%. Доля США — 42,42% от всей выручки компании.

- Азиатско-Тихоокеанский регион — 30%.

- Европа, Ближний Восток и Африка — 18,8%.

Аргументы в пользу компании

Крепко. Диверсификация и в целом высокий уровень развития бизнеса 3M делают его весьма устойчивым. Безумного роста показателей тут ждать не стоит, но разные подразделения компании будут уравновешивать друг друга — потому и сильного падения тут бояться тоже не нужно. Компания в целом достойно пережила коронакризис. А это большой плюс в наши неспокойные времена.

Дивиденды. Компания платит 5,96 $ на акцию в год, что дает 3,99% годовых. Это немалая доходность, и этот факт вполне может привлечь в акции компании много любителей пассивного дохода.

Недорого. Компания стоит относительно недорого: P / S у нее 2,45, P / E — 14,8. Прогнозы менеджмента 3M на 2022 обещают нам результаты по выручке и прибыли чуть выше, чем было в 2021.

В сочетании с хорошими дивидендами и общей стабильностью бизнеса компании это может привлечь в акции институциональных инвесторов. Это важный момент, поскольку в абсолютных числах 3M стоит недешево: ее капитализация составляет почти 85,1 млрд.

Не растет. Сейчас акции 3M стоят ощутимо дешевле, чем 5 лет назад, хотя ее операционные результаты стали гораздо лучше. Понятно, что тому есть причины — судебные иски компании. Но, строго говоря, ситуация с ними тянется годами, а бизнес компании продолжает успешно функционировать.

В текущих обстоятельствах может появиться инвестор, который будет требовать от менеджмента 3M решительных действий, направленных на улучшение положения акционеров. Например, увеличения дивидендов — сейчас компания тратит на эти цели около 58,89% от своей прибыли. Это немало, но, учитывая хорошие показатели бизнеса и неприемлемую ситуацию с котировками, можно было бы добиться увеличения выплат — чтобы на них тратилось 80—90% от прибыли.

А еще 3M может разделиться под давлением инвестора-активиста. По отдельности ее части могут расти гораздо бодрее, чем единая 3M, так что такой исход был бы благом для ее акционеров. У компании есть уже довольно большой опыт в части распродажи своих подразделений: она настолько большая, что у нее очень много подразделений, которые менеджмент 3M может счесть непрофильными. А полученные с продажи деньги она вполне может потратить на инвестиции в более маржинальных сегментах.

3M вполне может распродать часть своих подразделений, не дробя компанию в целом, — ради увеличения маржинальности и в рамках умасливания инвестора-активиста. Такой активист, возможно, даже сможет поставить своих людей в совете директоров 3M — и реализацию этой программы реформ предпримут именно они. Это очень вероятный вариант.

Есть и такой вариант: в качестве компромиссного варианта 3M начнет уделять повышенное внимание разработке ПО, что весьма популярно среди промышленных компаний. Считается, что это способствует росту маржи бизнеса и позволяет нивелировать риски «физических» бизнесов. Этот вариант может вдохнуть новую жизнь в котировки компании.

Самые крупные сделки 3M по продаже своих активов, млн долларов

| Подразделение | Компания-покупатель | Стоимость сделки | |

|---|---|---|---|

| 1997 | Национальная рекламная компания | CBS Outdoor | 1000 |

| 2017 | Производство кабелей для телекоммуникационных компаний | Corning | 900 |

| 2006 | Производство фирменных лекарств | Graceway Pharmaceuticals | 875 |

| 2006 | Европейский фармацевтический бизнес компании | Meda | 857 |

| 2016 | ПО и устройства для верификации | Gemalto Holding | 850 |

| 2019 | Решения для систем введения лекарств | Altaris Capital Partners | 650 |

| 2006 | Фармацевтический бизнес компании в Азии | Ironbridge Capital and Archer Capital | 349 |

| 2019 | Системы обнаружения газа и огня | Teledyne Technologies | 230 |

| 2017 | Системы электронного наблюдения | Apax Partners | 200 |

| 2012 | Разработка и поставка решений для хирургии Neomend | CR Bard | 140 |

| 1999 | Подразделение товаров в области сердечно-сосудистых заболеваний | Terumo | 100 |

Самые крупные сделки 3M по продаже своих активов, млн долларов

| Национальная рекламная компания | |

| Компания-покупатель | CBS Outdoor |

| Стоимость сделки | 1000 |

| Год | 1997 |

| Производство кабелей для телекоммуникационных компаний | |

| Компания-покупатель | Corning |

| Стоимость сделки | 900 |

| Год | 2017 |

| Производство фирменных лекарств | |

| Компания-покупатель | Graceway Pharmaceuticals |

| Стоимость сделки | 875 |

| Год | 2006 |

| Европейский фармацевтический бизнес компании | |

| Компания-покупатель | Meda |

| Стоимость сделки | 857 |

| Год | 2006 |

| ПО и устройства для верификации | |

| Компания-покупатель | Gemalto Holding |

| Стоимость сделки | 850 |

| Год | 2016 |

| Решения для систем введения лекарств | |

| Компания-покупатель | Altaris Capital Partners |

| Стоимость сделки | 650 |

| Год | 2019 |

| Фармацевтический бизнес компании в Азии | |

| Компания-покупатель | Ironbridge Capital and Archer Capital |

| Стоимость сделки | 349 |

| Год | 2006 |

| Системы обнаружения газа и огня | |

| Компания-покупатель | Teledyne Technologies |

| Стоимость сделки | 230 |

| Год | 2019 |

| Системы электронного наблюдения | |

| Компания-покупатель | Apax Partners |

| Стоимость сделки | 200 |

| Год | 2017 |

| Разработка и поставка решений для хирургии Neomend | |

| Компания-покупатель | CR Bard |

| Стоимость сделки | 140 |

| Год | 2012 |

| Подразделение товаров в области сердечно-сосудистых заболеваний | |

| Компания-покупатель | Terumo |

| Стоимость сделки | 100 |

| Год | 1999 |

Что может помешать

Вот такой вот Коленкур получается. За время своей работы 3M наследила не меньше МММ. С компанией судятся ветераны армии США: по их версии, 3M поставляла армии дефектные беруши, использование которых со временем привело к потере слуха и развитию у них тиннитуса. На прошлой неделе суд в США принял решение не в пользу 3M и постановил, что компания должна будет выплатить двум ветеранам 58 млн долларов.

В США против компании подано примерно 300 тысяч исков по этой теме — из этой массы суды пока рассмотрели только небольшую часть: в 8 случаях приняли решение в пользу истцов, в 5 случаях — в пользу 3M, еще в 8 случаях суды отказали в рассмотрении дел.

Если предположить, что примерно такое же соотношение будет в дальнейшем, то есть 38% дел будет завершено не в пользу 3M и ей будет предписано платить компенсации примерно такого же размера, то ей могут предписать компенсаций в общей сложности на десятки и сотни миллиардов долларов.

Понятно, что 3M будет судиться, стремясь к снижению суммы компенсаций. И, конечно, тянуться все эти суды будут очень долго. Но последствия этого судебного процесса могут оказаться для компании разрушительными.

Параллельно идет другое разбирательство по поводу отравления вредной химией окружающей среды вокруг производственных предприятий 3M в Бельгии. Компания планирует потратить примерно 167 млн на ликвидацию негативных последствий своей деятельности, но независимые аналитики оценивают размер возможных трат в диапазоне от 10 до 30 млрд. Для понимания: итоговая прибыль 3M за год составляет чуть меньше 6 млрд.

Оба дела представляют большую опасность для 3M. А ситуация с берушами вообще может похоронить компанию. Наличие такой гирьки на ногах у 3M — проблема для ее акционеров с нескольких сторон.

Во-первых, это не просто ограничивает потенциал увеличения дивидендов компанией, но и сильно повышает риски их полной отмены.

Во-вторых, это существенно ограничивает потенциал успеха гипотетической кампании инвестора-активиста. Исполинские угрозы такого рода не сможет исправить никакая замена директоров. Как говорил в подобных случаях Эпикур, «плох тот аргумент философа, что не облегчает человеческих страданий».

В то же время этот факт увеличивает вероятность того, что 3M будет делиться на части. У нас есть перед глазами аналогичный пример Johnson & Johnson(J&J). У нее есть большое количество потенциальных обязательств по «асбестовому делу», и компания планирует выйти из этого положения путем маневра, известного как «техасская двухходовочка»: выделить одно подразделение в отдельную компанию, навесить на него все текущие и потенциальные обязательства по претензиям со стороны потребителей и позволить ему обанкротиться.

Собственно, за этим J&J и делится на части. Как мне кажется, примеру J&J может последовать и 3M.

Проблема в том, что в случае разделения компании, например, на 4 части инвесторы получат акции, кроме прочего, и эмитента, котировки которого с очень высокой вероятностью упадут на 99,999%, и его акции подвергнутся делистингу. Или вообще такая компания обанкротится еще раньше, что может полностью обнулить все достижения котировок других эмитентов. Я сильно сомневаюсь в том, что проблемы с Бельгией и берушами чудесным образом исчезнут сами собой.

Ну и, наконец, мы не можем даже примерно предсказать, когда и как разрешится ситуация с этими судебными спорами, — тянуться это будет долго. Впрочем, для акционеров 3M это скорее плюс: ситуация с исками может тянуться годами. Я уверен, что юристы 3M будут по максимуму использовать возможности американской судебной системы и заваливать суд апелляциями.

Логистика. Производство и бизнес у компании раскиданы по всему миру, хоть в США находится больше половины сотрудников и оборудования. Значит, ее бизнес будет страдать от логистических издержек и роста стоимости сырья.

Не клеится. Идея разделения компании на трех эмитентов грозит споткнуться о ее организационную структуру: все подразделения 3M питаются от ее единого отдела НИОКР, где разрабатываются новые товары и совершенствуются старые.

Это очень важный момент: среди промышленных конгломератов 3M известна огромными тратами на разработку новой продукции. Уже поэтому компания может не разделиться на разных эмитентов: разные операционные подразделения имеют один и тот же источник силы — лаборатории и тестовые полигоны единой 3M.

Бухгалтерия. У компании задолженностей на 31,995 млрд долларов, из них 9,035 млрд нужно погасить в течение года. Денег в распоряжении 3M не так чтобы безумно много: 4,564 млрд на счетах плюс 4,66 млрд задолженностей контрагентов. Но, учитывая все перечисленные выше обстоятельства, а также потребности компании в инвестициях в обновление основных фондов, ей внезапно могут понадобиться деньги, и она может порезать выплаты, от чего акции могут упасть. Это теоретическая угроза, но все же ее следует иметь в виду.

Процент НИОКР от выручки промышленных конгломератов

| Roper | 8,07% |

| 3M | 5,84% |

| Honeywell | 4,09% |

| Deere | 3,6% |

| Emerson | 2,66% |

| S&P 500, средний показатель по промышленности | 1,66% |

Процент НИОКР от выручки промышленных конгломератов

| Roper | 8,07% |

| 3M | 5,84% |

| Honeywell | 4,09% |

| Deere | 3,6% |

| Emerson | 2,66% |

| S&P 500, средний показатель по промышленности | 1,66% |

Резюме

Из 3M вышла бы прекрасная инвестидея, но есть пара нюансов. Например, судебные риски на десятки и сотни миллиардов долларов.

А в общем компания предлагает инвесторам довольно многое: хорошую дивидендную доходность, стабильный диверсифицированный бизнес и, наконец, у ее акций хороший потенциал роста за счет напрашивающейся атаки со стороны инвестора-активиста.