«Русал», 1 полугодие 2020 года: спасает доля в «Норникеле»

«Русал» — один из лидеров мировой алюминиевой отрасли. 13 августа компания опубликовала финансовый отчет за 1 полугодие 2020 года по международным стандартам финансовой отчетности (МСФО).

Акционеры

Основные акционеры компании — группа En+ (56,88% акций) и СУАЛ (26,5% акций). 16,62% акций — в свободном обращении. En+, основанная Олегом Дерипаской, объединяет производителей алюминия и электроэнергии. Напомним: в апреле 2018 года Олег Дерипаска и имеющие к нему отношение компании подпали под санкции США. Сейчас санкции сняли с отдельных активов, в том числе с «Русала» и En+. Второй крупный акционер «Русала» — SUAL Partners Леонида Блаватника и Виктора Вексельберга, последний также попал в санкционный список США.

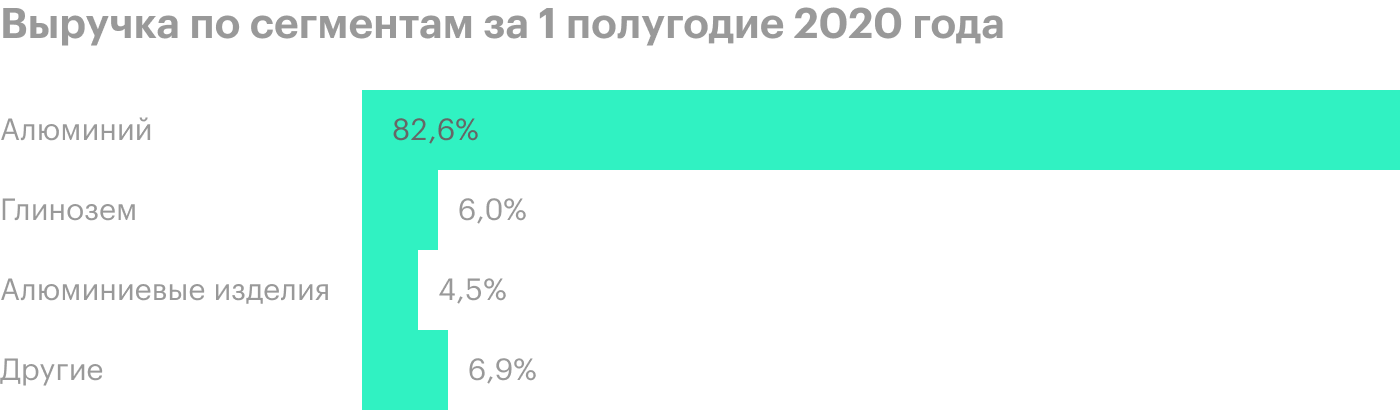

На чем компания зарабатывает

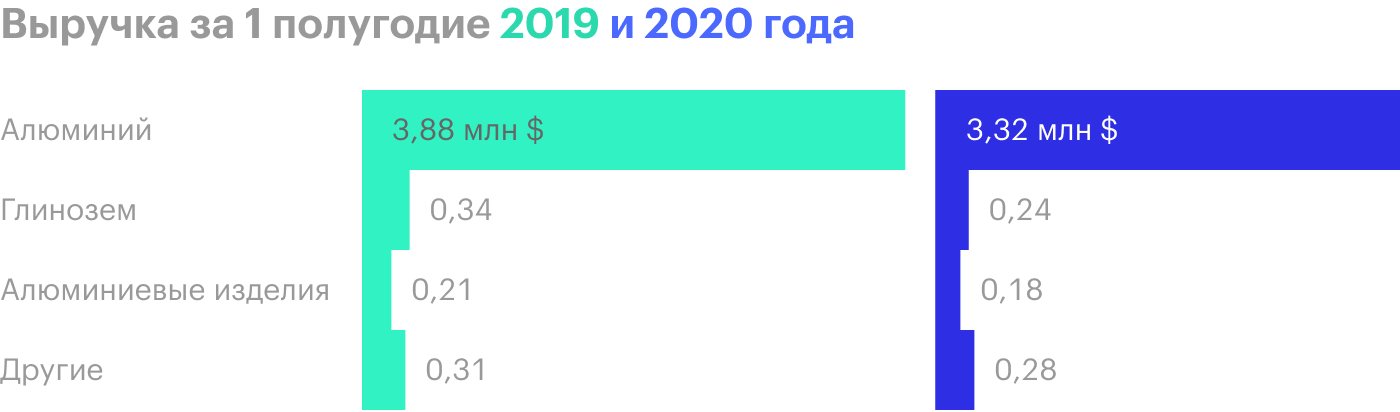

Большая часть выручки «Русала» зависит от продажи алюминия. Остальное дает продажа глинозема — сырья для производства алюминия — и готовой алюминиевой продукции.

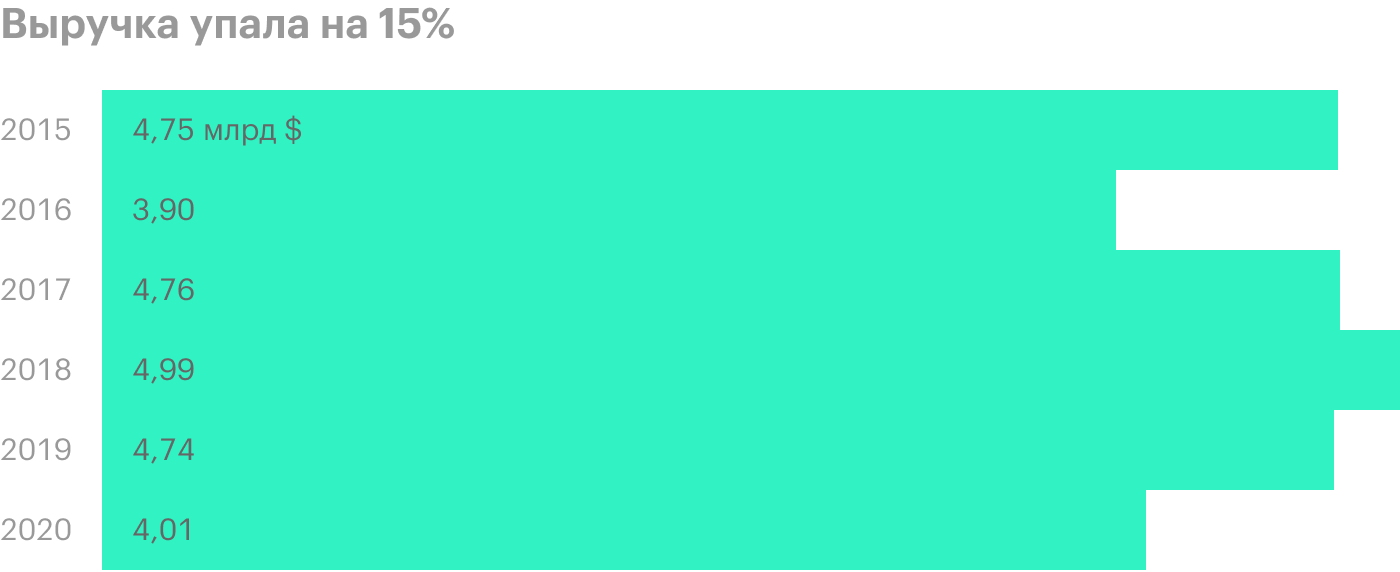

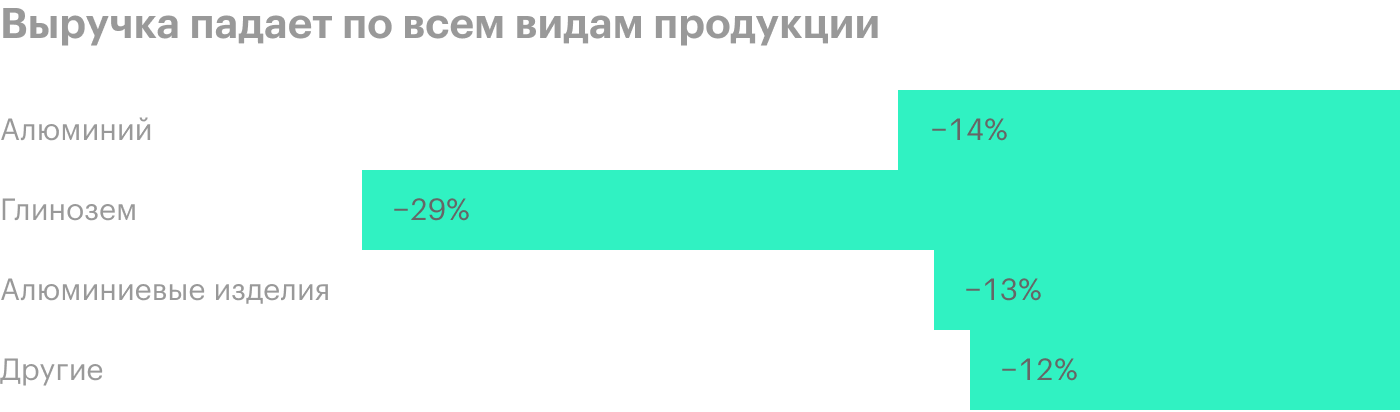

В 1 полугодии 2020 года выручка компании снизилась на 15% год к году — до 4,91 млрд долларов — из-за снижения мировых цен на алюминий. При этом падение выручки показали все сегменты компании.

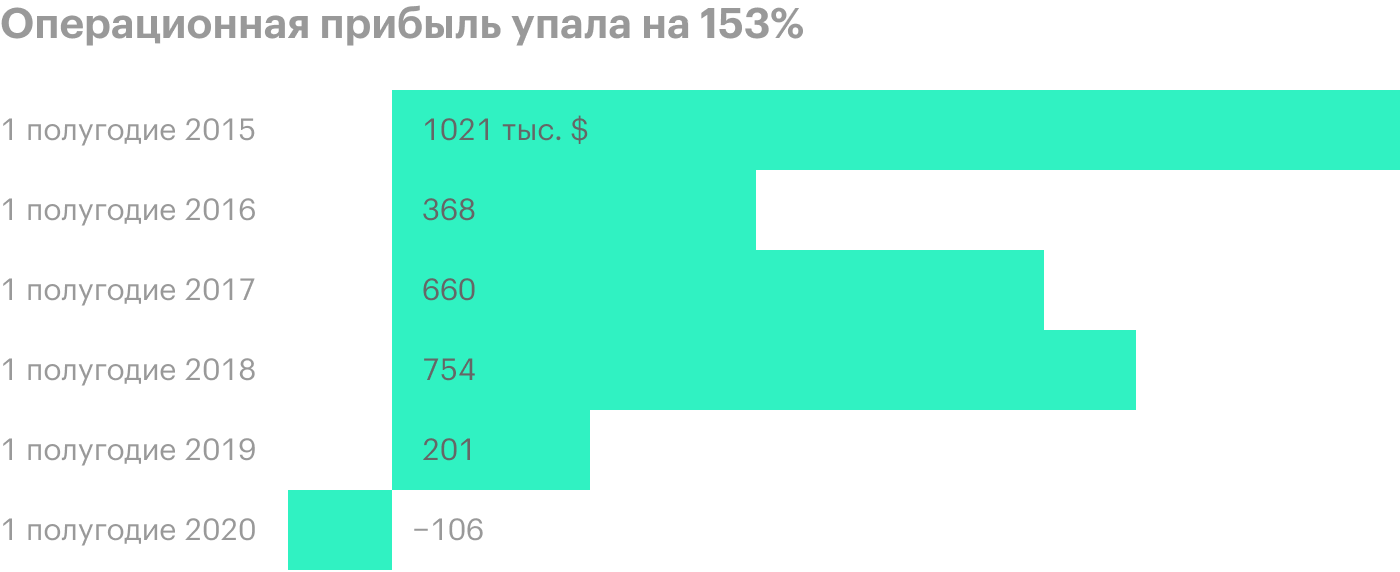

«Русал» смог снизить себестоимость продукции на 10% — до 3,5 млрд долларов. Но из-за падения выручки валовая прибыль упала на 38%, до 0,5 млрд долларов. Компания смогла незначительно уменьшить операционные расходы, но они составили 0,6 млрд долларов. Из-за этого компания получила операционный убыток за первое полугодие — впервые за несколько лет.

Еще «Русал» получил убыток в 124 млн долларов от своей доли в ГМК «Норникель» в 1 полугодии 2020 года — сравните с 625 млн долларов прибыли за 1 полугодие 2019 года. Убыток компенсировали доходы от других ассоциированных компаний и совместных предприятий, но итоговый результат оказался хуже, чем за аналогичный период прошлого года.

Долговая нагрузка

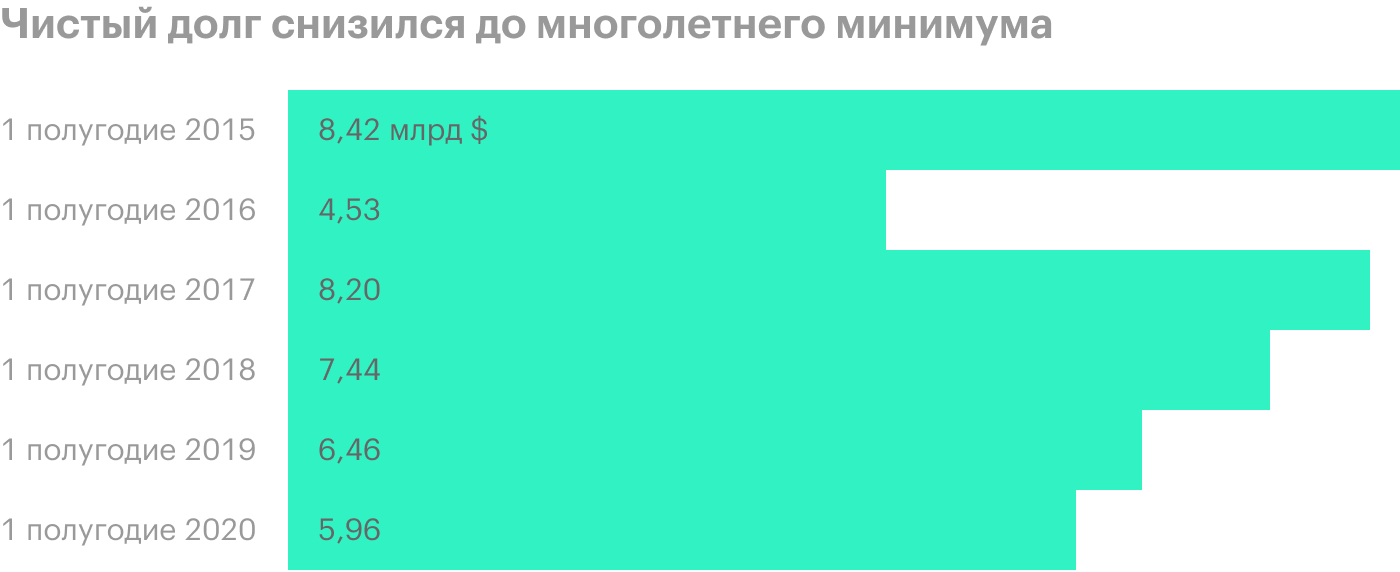

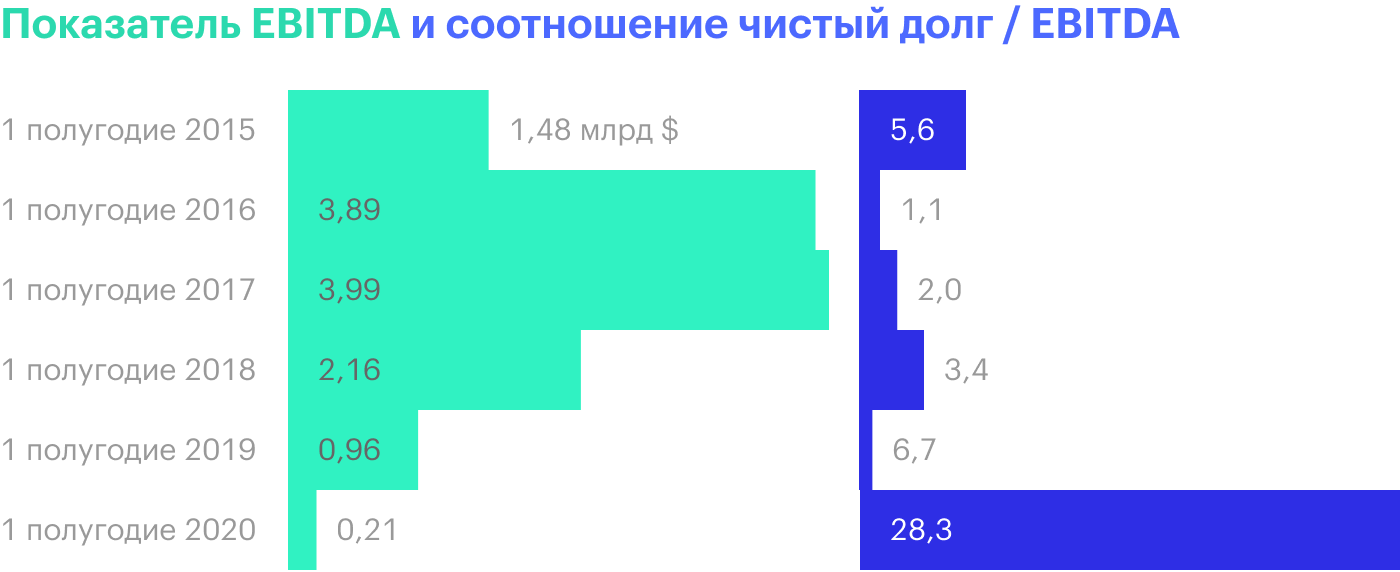

В 1 полугодии 2020 года «Русал» снизил долг на 89 млн долларов за счет выкупа еврооблигаций и досрочного погашения кредита Сбербанка на 53 млн долларов. Компания также получила 2 млрд долларов дивидендов от своей доли в ГМК «Норильский никель». Благодаря этим событиям чистый долг снизился на 7,8% год к году — до 5,9 млрд долларов. Соотношение «чистый долг / EBITDA» составляет 28,3, показатель вырос из-за снижения EBITDA. В то же время соотношение, обеспеченное пакетом акций «Норникеля» — 3,1.

Дивиденды «Норникеля» обеспечивают финансовую стабильность «Русалу». Но в мае 2020 года на дочернем предприятии «Норникеля» произошла авария. Власти оценили экологический ущерб в 148 млрд рублей, которые должна выплатить компания. Из-за штрафа долговая нагрузка «Норникеля» может вырасти до 1,2. Но пока отношение чистого долга к EBITDA не превышает 1,8, компания способна продолжать направлять на дивиденды 60% EBITDA. Такие правила будут работать до 2023 года.

Дивиденды

В 2015 году «Русал» утвердил дивидендную политику: предполагалось направлять 15% EBITDA на дивиденды. По кредитным ковенантам «Русала», выплата дивидендов возможна после того, как соотношение чистого долга компании и EBITDA станет ниже 3,5. С 2018 года компания перестала платить дивиденды из-за санкций США и высокого значения мультипликатора «чистый долг / EBITDA».

«Русал» инвестирует в расширение производства и повышение обеспеченности собственным сырьем, чтобы снизить себестоимость производства алюминиевой продукции. Компания много тратит на инвестиции в бизнес, поэтому не стоит ожидать возобновления дивидендных выплат в среднесрочной перспективе.

Рынок алюминия

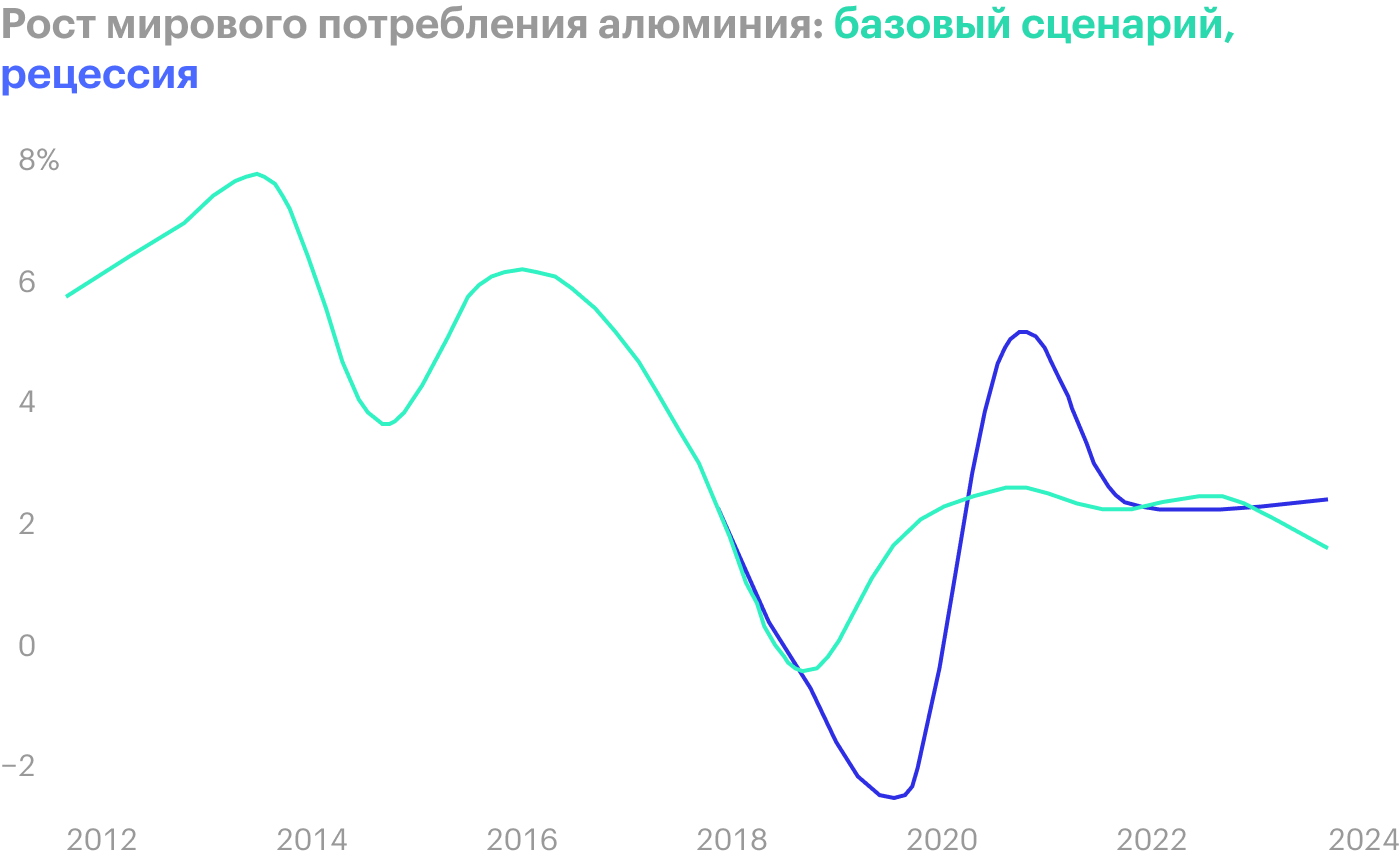

В 1 полугодии 2020 года на рынке алюминия был избыток предложения. Аналитики Aluminium Insider посчитали, что более 50% мирового производства было убыточным в начале 2019 года. Но к середине 2019 года этот показатель упал до 20%. Часть неэффективных компаний не останавливает производство, что дополнительно мешает вырасти ценам на алюминий.

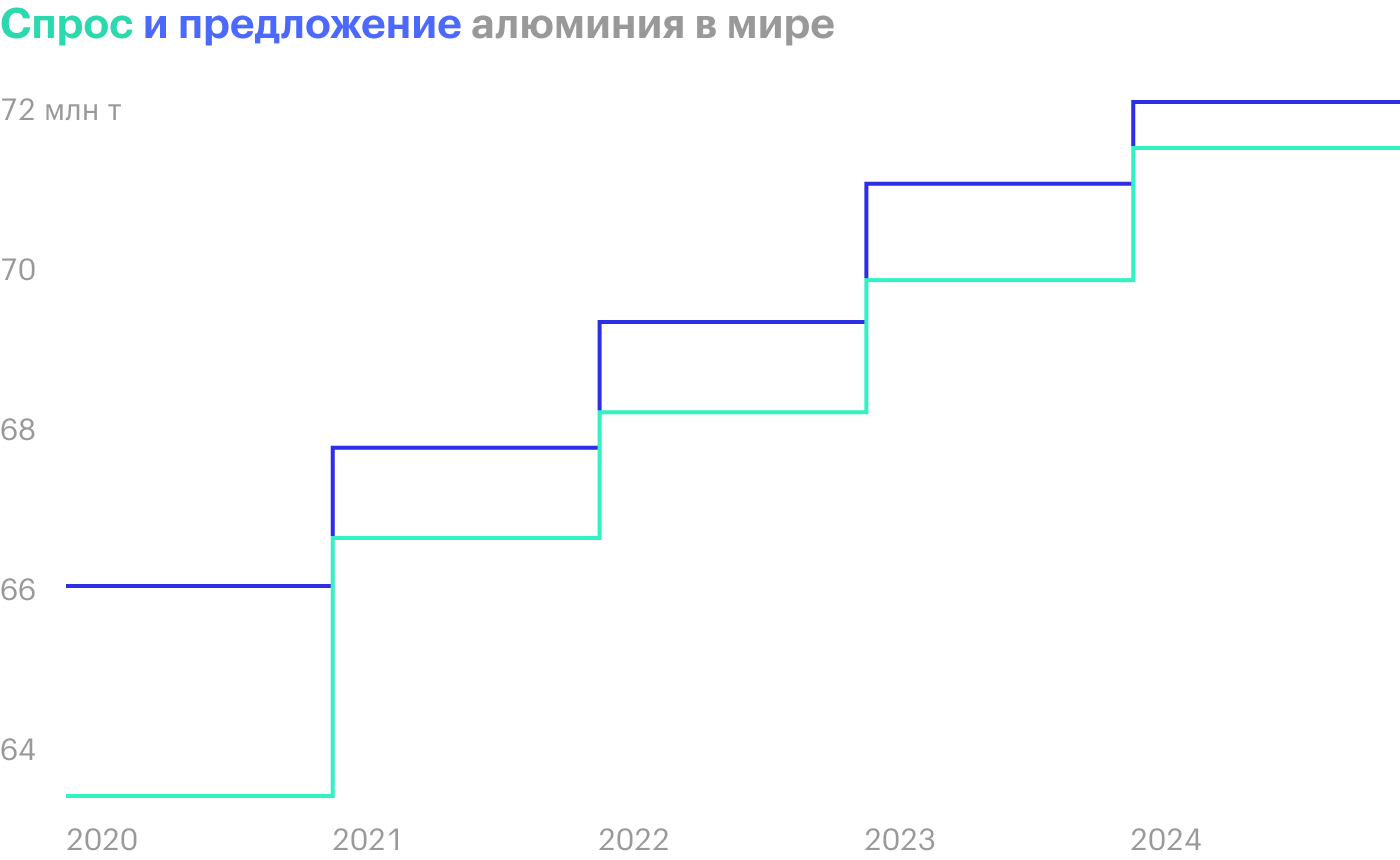

Также аналитики Aluminium Insider считают, что в ближайшие годы на рынке алюминия рост предложения опередит рост спроса. Из-за этого ценам на алюминий будет трудно вырасти. В 2020 году ожидается избыток в 2,7 млн тонн алюминия. Проблема связана с Китаем, на который приходится около 60% мирового производства и потребления алюминия. Несмотря на экологические инициативы, китайские производители по-прежнему наращивают производство.

Сравнение с конкурентами

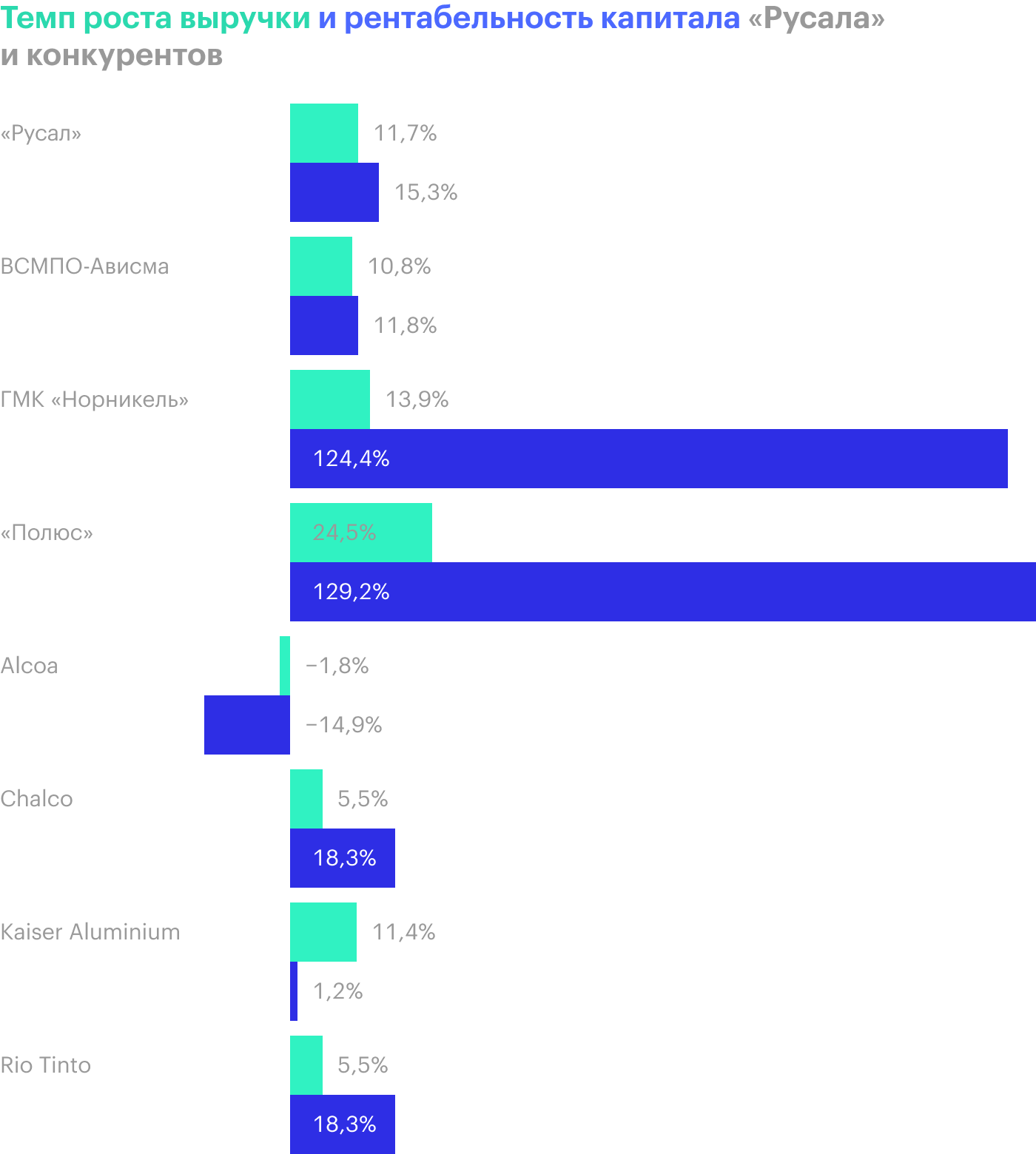

Перспективы рынка алюминия нерадужные, поэтому стоит узнать, насколько эффективен бизнес «Русала» по сравнению с конкурентами. На Московской бирже больше нет производителей алюминия, поэтому для сравнения я выбрал компании из отрасли цветной металлургии: «ВСМПО-Ависма», ГМК «Норникель», «Полюс». Я также сравнил результаты с производителями алюминия, акции которых торгуются на других биржах: Alcoa, Aluminum Corporation of China, Kaiser Aluminum и Rio Tinto.

Я оценю эффективность компании через темпы роста выручки и показатель return on equity, то есть рентабельность собственного капитала. Темп роста выручки покажет, есть ли спрос на продукты компании, а рентабельность собственного капитала покажет эффективность работы менеджеров компании.

По обоим показателям «Русал» уступает отечественным предприятиям из цветной металлургии, но демонстрирует результат лучше, чем зарубежные алюминиевые компании.

Оценка компании

Я взял финансовые результаты «Русала» и других компаний, чтобы оценить, насколько дорого или дешево торгуются акции относительно их финансовых показателей.

Я также вывел среднее значение для выборки, чтобы рассчитать потенциал роста или падения акций «Русала», если мультипликаторы компании сравняются со средним значение в выборке. Для этого я использовал четыре мультипликатора:

- P / E — отношение капитализации компании к чистой прибыли.

- P / BV — к капиталу.

- P / S — к выручке.

- EV / EBITDA — отношение суммы капитализации и чистого долга компании к прибыли без учета процентных расходов, налогов и амортизации (EBITDA).

«Русал» торгуется дешевле своих основных отечественных коллег — на это указывают большинство мультипликаторов. По сравнению с западными аналогами мультипликаторы P / BV и EV / EBITDA указывают на переоценку, а P / E и P / S — на недооценку. Анализ мультипликаторов не помогает принять однозначное решение.

Расчет потенциала роста или падения акций «Русала» через другие российские компании

| Компания | P / E | P / BV | P / S | EV / EBITDA |

|---|---|---|---|---|

| «Русал» | 7,2 | 1,9 | 0,8 | 20,1 |

| «ВСМПО-Ависма» | 9,7 | 1,2 | 2,0 | 7,4 |

| ГМК «Норникель» | 17,8 | 24,6 | 3,5 | 9,5 |

| «Полюс» | 21,6 | 27,9 | 9,0 | 14,6 |

| Среднее | 14,08 | 13,9 | 3,83 | 12,9 |

| Потенциал роста или падения | 95% | 632% | 378% | −36% |

Расчет потенциала роста или падения акций «Русала» через другие российские компании

| «Русал» | |

| P / E | 7,2 |

| P / BV | 1,9 |

| P / S | 0,8 |

| EV / EBITDA | 20,1 |

| «ВСМПО-Ависма» | |

| P / E | 9,7 |

| P / BV | 1,2 |

| P / S | 2,0 |

| EV / EBITDA | 7,4 |

| ГМК «Норникель» | |

| P / E | 17,8 |

| P / BV | 24,6 |

| P / S | 3,5 |

| EV / EBITDA | 9,5 |

| «Полюс» | |

| P / E | 21,6 |

| P / BV | 27,9 |

| P / S | 9,0 |

| EV / EBITDA | 14,6 |

| Среднее | |

| P / E | 14,08 |

| P / BV | 13,9 |

| P / S | 3,83 |

| EV / EBITDA | 12,9 |

| Потенциал роста или падения | |

| P / E | 95% |

| P / BV | 632% |

| P / S | 378% |

| EV / EBITDA | −36% |

Расчет потенциала роста или падения акций «Русала» через другие алюминиевые компании

| Компания | P / E | P / BV | P / S | EV / EBITDA |

|---|---|---|---|---|

| «Русал» | 7,2 | 1,9 | 0,8 | 20,1 |

| Alcoa | 22,2 | 0,73 | 0,28 | 5,04 |

| CHALCO | 48,98 | 1,96 | 0,16 | 9,21 |

| Kaiser Aluminum | 28.69 | 1,48 | 0,78 | 9,34 |

| Rio Tinto | 13,98 | 1,46 | 2,41 | 5,04 |

| Среднее | 21,63 | 1,41 | 0,91 | 7,45 |

| Потенциал роста или падения | 200% | −26% | 13% | −63% |

Расчет потенциала роста или падения акций «Русала» через другие алюминиевые компании

| «Русал» | |

| P / E | 7,2 |

| P / BV | 1,9 |

| P / S | 0,8 |

| EV / EBITDA | 20,1 |

| Alcoa | |

| P / E | 22,2 |

| P / BV | 0,73 |

| P / S | 0,28 |

| EV / EBITDA | 5,04 |

| CHALCO | |

| P / E | 48,98 |

| P / BV | 1,96 |

| P / S | 0,16 |

| EV / EBITDA | 9,21 |

| Kaiser Aluminum | |

| P / E | 28.69 |

| P / BV | 1,48 |

| P / S | 0,78 |

| EV / EBITDA | 9,34 |

| Rio Tinto | |

| P / E | 13,98 |

| P / BV | 1,46 |

| P / S | 2,41 |

| EV / EBITDA | 5,04 |

| Среднее | |

| P / E | 21,63 |

| P / BV | 1,41 |

| P / S | 0,91 |

| EV / EBITDA | 7,45 |

| Потенциал роста или падения | |

| P / E | 200% |

| P / BV | −26% |

| P / S | 13% |

| EV / EBITDA | −63% |

Что в итоге

Несмотря на сложную ситуацию на рынке алюминия, «Русал» демонстрирует устойчивые финансовые результаты. Текущие и будущие дивиденды «Норникеля» позволяют сокращать долг.

Компания — лидер по росту и эффективности менеджмента среди зарубежных компаний из алюминиевой отрасли, но картину портит отсутствие существенного дисконта в цене акций по сравнению с западными аналогами и отсутствие дивидендных выплат. Поэтому, если вы уже держите акции «Русала», рекомендую держать и дальше. А если не держите — покупать пока не стоит.