Segezha решилась на допэмиссию для снижения долговой нагрузки — инвесторам это не понравилось

Крупнейший в России лесопромышленный холдинг Segezha Group объявил параметры допэмиссии, которая запланирована на лето 2025 года.

На этой новости акции компании рухнули на 16% — Мосбиржа объявила дискретный аукцион.

Разберемся, почему компания решилась на допэмиссию и кто сможет в ней поучаствовать.

Зачем Segezha допэмиссия

Допэмиссия — это дополнительный выпуск акций, которые инвесторы могут приобретать по открытой или закрытой подписке . Она размывает доли действующих акционеров, но позволяет компании привлечь дополнительные деньги, например, на погашение долга или инвестиции в расширение бизнеса.

В случае с Segezha новые акции разместят по закрытой подписке. Покупателями выступят действующие акционеры, включая АФК «Система», а также внешние инвесторы и кредиторы. А основной целью допэмиссии заявлено снижение долговой нагрузки.

В ходе дополнительного размещения компания планирует привлечь до 101 млрд рублей. При этом чистый долг группы на конец третьего квартала достиг 143,5 млрд рублей. То есть, даже если компания проведет допэмиссию в полном объеме, этих денег не хватит, чтобы полностью погасить задолженность.

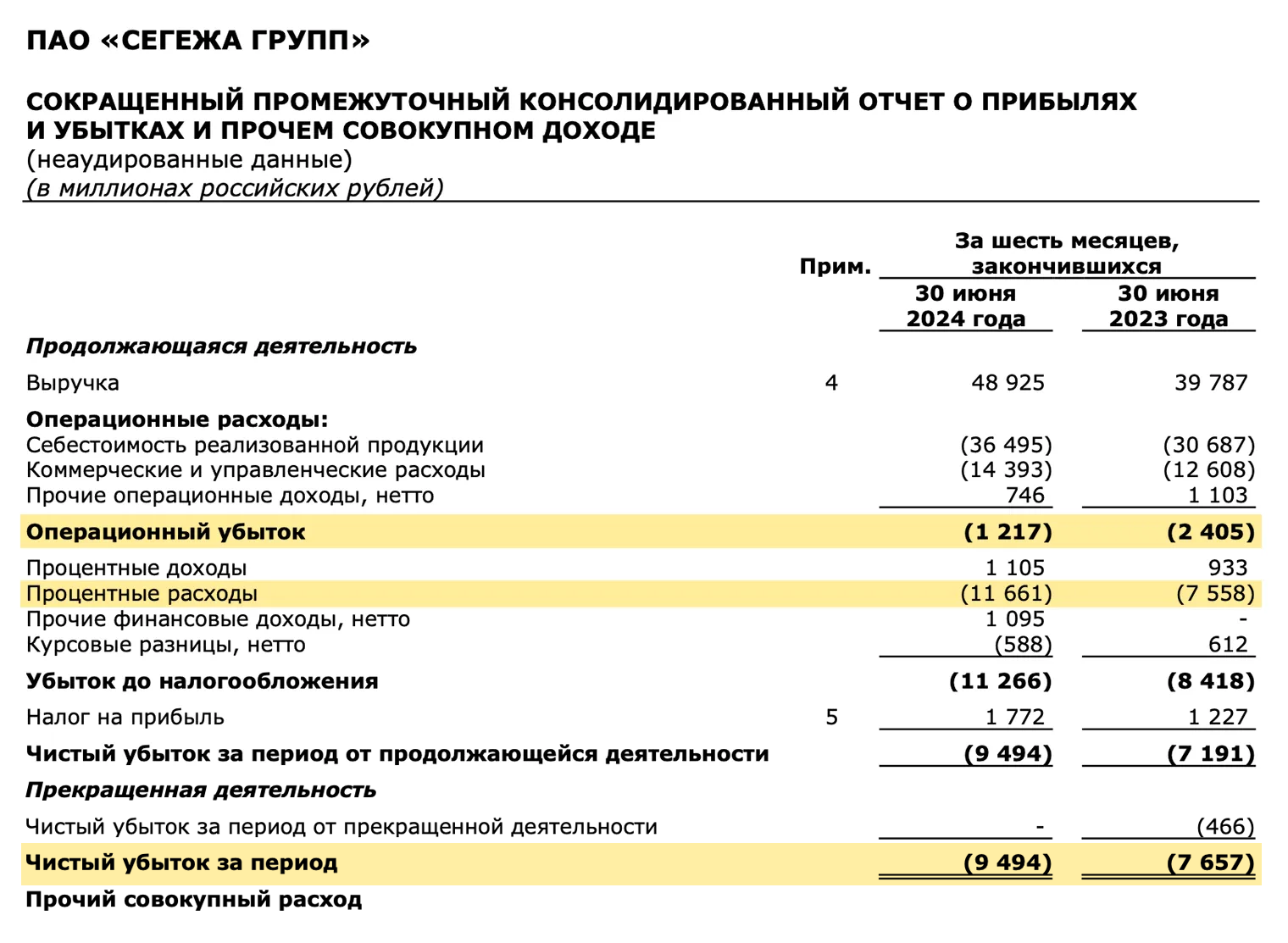

По данным консолидированной финансовой отчетности, в первом полугодии 2024 холдинг был убыточен даже на операционном уровне: убыток от операционной деятельности за шесть месяцев составил 1,2 млрд рублей. При этом чистый убыток достиг 9,5 млрд рублей — это на 24% больше, чем за аналогичный период прошлого года. Процентные расходы компании выросли на 54%, до 11,7 млрд рублей.

Параметры допэмиссии

Параметры допэмиссии согласовал совет директоров компании 20 ноября 2024 года. Утвердить их акционеры смогут на внеочередном собрании, которое пройдет 26 декабря в заочной форме. Учитывая, что у бизнеса есть контролирующий акционер — АФК «Система», — допэмиссию практически наверняка утвердят в текущем виде.

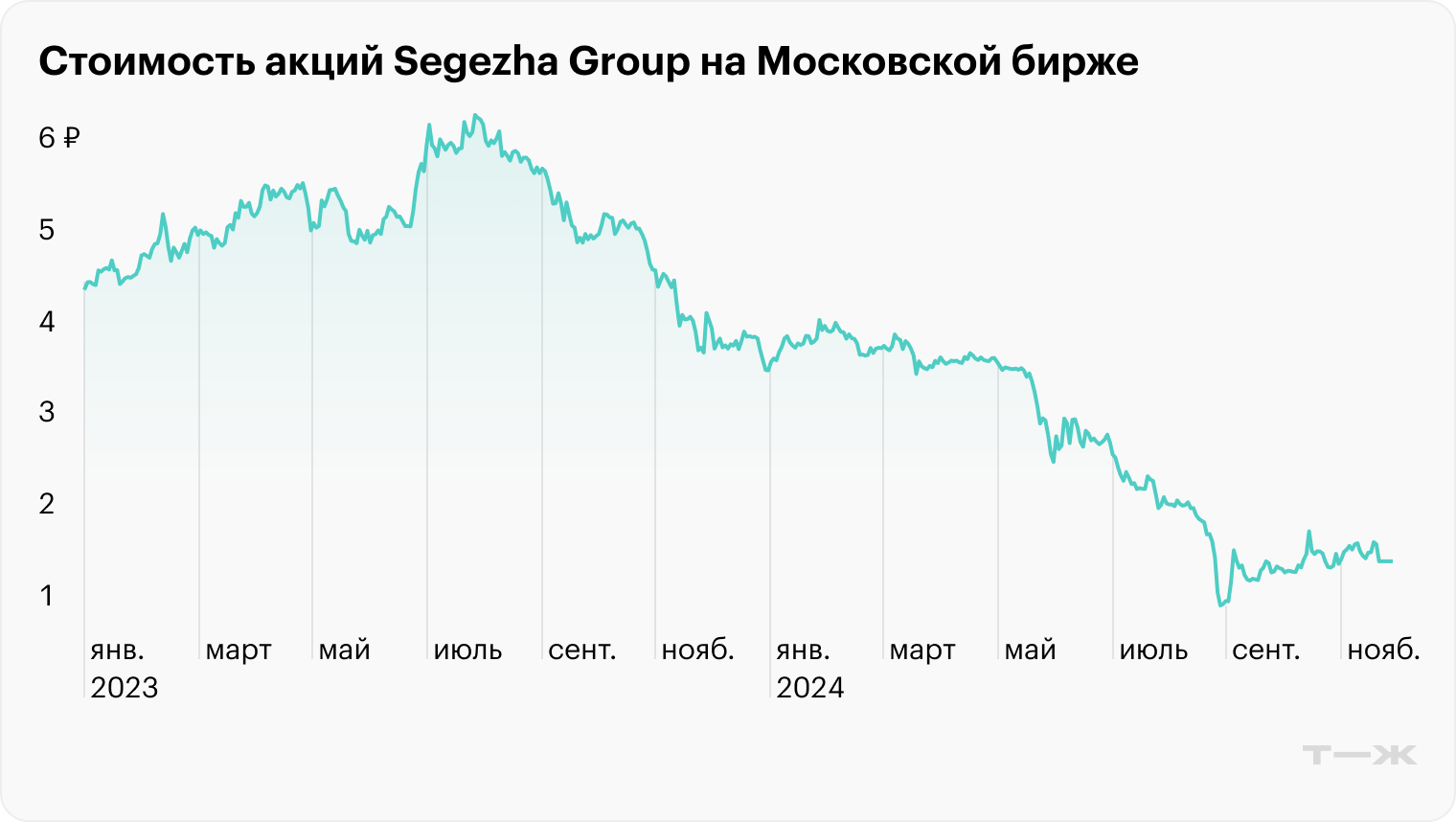

Согласно ее параметрам, цена размещения составит 1,8 ₽ за акцию — при текущей рыночной цене на Московской бирже около 1,3—1,4 ₽. С начала года акции Segezha подешевели более чем в три раза из-за растущих рисков на фоне высокой долговой нагрузки бизнеса.

Цену размещения рассчитали исходя из средневзвешенной цены обыкновенных акций Segezha Group на Московской бирже за последние шесть месяцев — до момента принятия решения о проведении внеочередного собрания. Учитывая, что она сильно выше текущей биржевой цены, можно допустить, что либо у компании нет цели привлечь для участия широкий круг внешних инвесторов, либо менеджмент рассчитывает, что к моменту проведения допэмиссии котировки вырастут.

Список акционеров, которые примут участие в голосовании, определят 3 декабря 2024 года. Те акционеры, которые проголосуют за проведение допэмиссии, получат преимущественное право на приобретение акций допвыпуска.

Что в итоге

Допэмиссия для Segezha Group — это вынужденная мера. Из-за санкций, падения цен на древесину и роста ключевой ставки компания оказалась в непростом положении. Высокая долговая нагрузка уже начинает угрожать финансовой стабильности бизнеса.

Допэмиссия, вероятнее всего, увеличит долю контролирующего акционера — АФК «Система», которая таким образом попробует решить финансовые проблемы своей дочерней компании. То есть фактически речь может идти о докапитализации компании со стороны основного акционера. Если бизнесу действительно удастся привлечь больше 100 млрд рублей, это позволит существенно снизить долговую нагрузку.

Рынок воспринял новость негативно, обрушив котировки. Но на долгосрочном горизонте для мелких частных инвесторов плюсы могут перевесить минусы. Да, допэмиссия существенно размоет доли действующих акционеров, но в то же время она снизит риск банкротства Segezha, из-за которого инвесторы могут потерять все вложенные деньги.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique