Сильный рынок труда в США заставляет ФРС поднимать ставки. «Рецессия уже в цене»

Макростатистика США за 5—8 июля. Рынок труда по-прежнему сильный, несмотря на разговоры о рецессии. Реальная зарплата рабочих падает восьмой месяц подряд. Немного про биржевые штампы экспертов.

Рынок труда остается «горячим»

Бюро статистики труда выпустило данные по занятости и зарплатам в июне. Сначала про занятость.

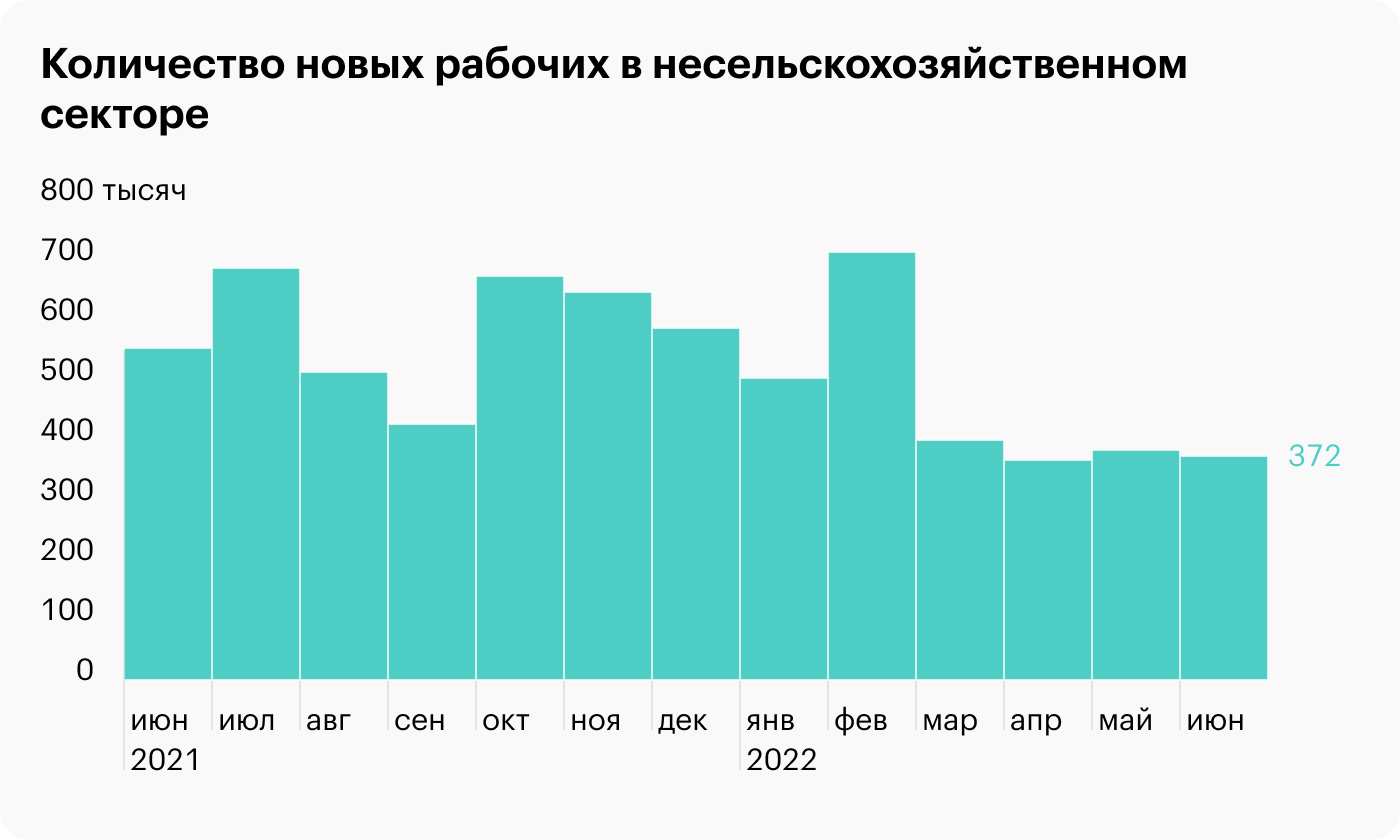

Число занятых в несельскохозяйственном секторе неожиданно увеличилось на 372 тысячи человек, хотя эксперты ожидали только 268 тысяч.

Количество занятых растет так сильно уже четвертый месяц подряд. Это меньше, чем в феврале (714 тысяч), но намного больше, чем до пандемии (100—200 тысяч).

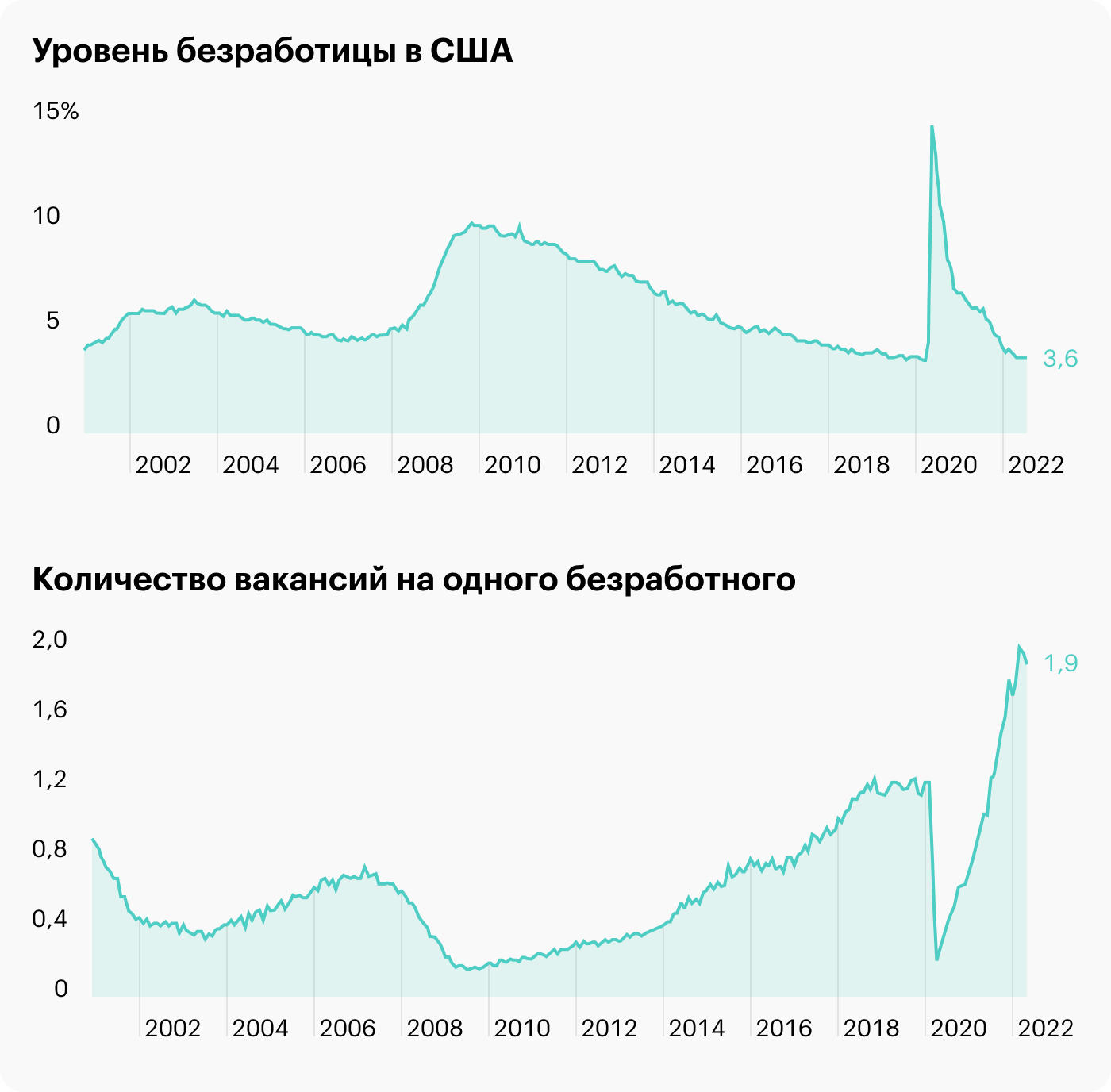

Число безработных последние четыре месяца также держится на уровне 5,9 млн человек. Уровень безработицы остается одним из самых низких за 70 лет — 3,6%.

При этом число вакансий в мае составляло 11,3 млн мест. Для сравнения: до пандемии было всего 7 млн. Нетрудно подсчитать, что сейчас на одного безработного приходится где-то две вакансии.

Как показывает статистика, опасения бизнеса по части спада в экономике не мешают открывать новые рабочие места. Американский рынок труда по-прежнему выглядит одним из самых сильных за все время.

Реальная зарплата снова упала

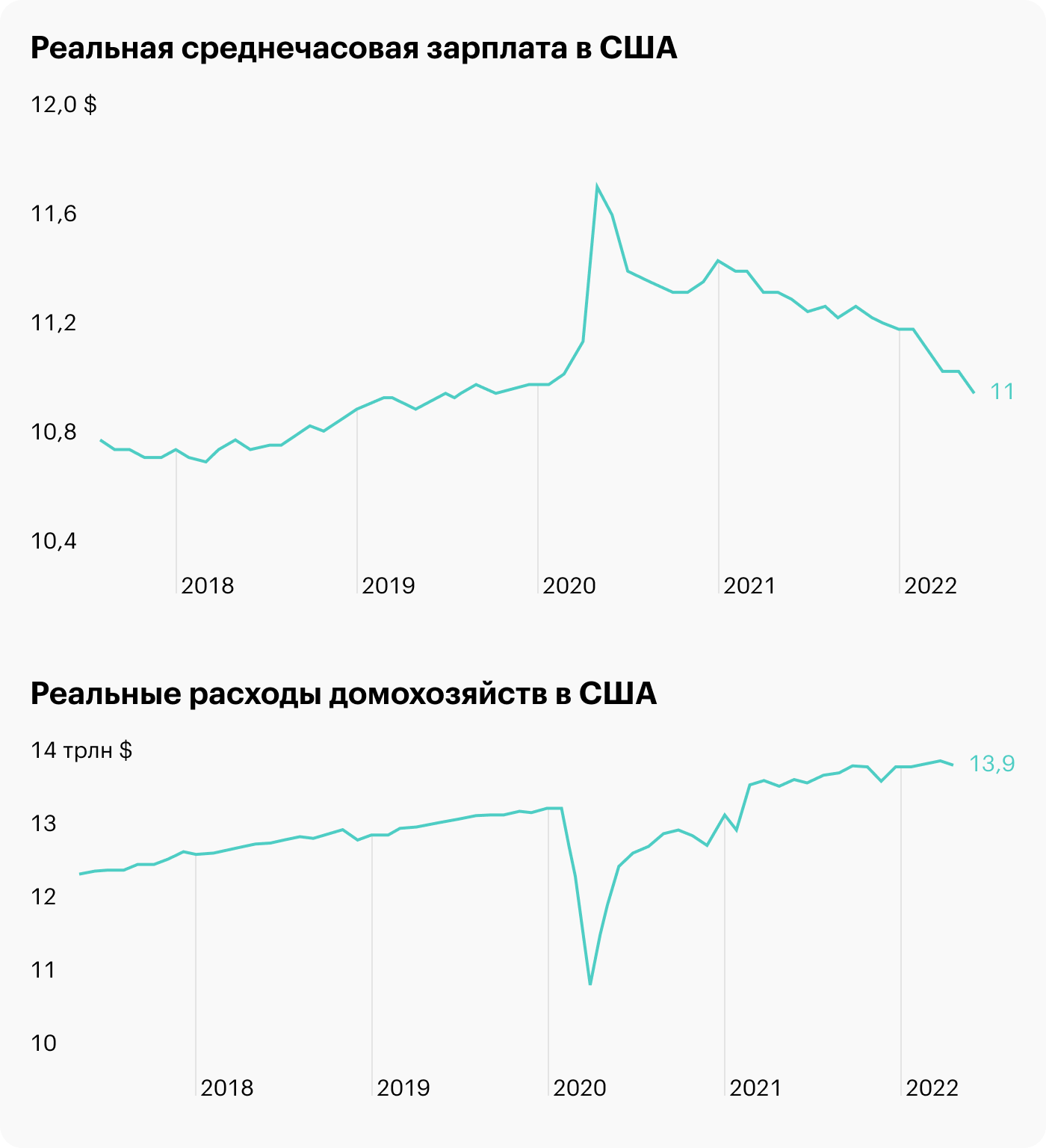

В июне номинальная среднечасовая зарплата выросла на 5,1% по сравнению с прошлым годом. Но вот реальная зарплата с поправкой на инфляцию упала на 2,9%. Показатель сокращается восьмой месяц подряд, и теперь он опустился как раз на допандемический уровень.

Покупательная способность населения падает. Это тревожный сигнал, так как потребление составляет две трети в ВВП страны. Но пока все не так страшно: реальные расходы покупателей остаются на высоком уровне и сегодня где-то на 7% выше, чем до коронакризиса.

Вопрос: как домохозяйства поддерживают высокий уровень потребления, если реальная зарплата падает? Здесь есть как минимум два способа.

Первый: они стали меньше сберегать. Если до пандемии люди откладывали примерно 8% от располагаемых доходов, то сейчас — около 5%.

Второй: они стали брать в кредит. В мае по сравнению с прошлым годом объем потребительских кредитов увеличился где-то на 7%.

Вот несколько наблюдений по последней статистике:

- В кризис уровень безработицы растет, а уровень расходов падает. Но сейчас оба параметра в норме, что говорит о здоровой экономике.

- Другие же показатели указывают на спад деловой активности. Это сокращение ВВП, мрачные прогнозы бизнеса и прочее.

- Поскольку потребитель и рынок труда остаются сильными, есть шанс на то, что ожидаемая рецессия будет неглубокой.

- Сильные потребитель и рынок труда развязывают руки ФРС в борьбе с инфляцией. Регулятор продолжит поднимать процентные ставки.

- Если уровень инфляции останется высоким, то жесткая политика ФРС будет давить на экономику и фондовый рынок.

- 8 июля S&P 500 закрылся на отметке в 3900 пунктов. Его текущий форвардный P / E — 16,3, средний за 25 лет — 16,9. Индекс пока не выглядит перепроданным, и потенциал спада еще есть.

На этой неделе

Главный релиз этой недели — июньские данные по индексу потребительских цен CPI, которые опубликуют 13 июля. Прогноз годовой инфляции — 8,8%, без учета еды и топлива — 5,8%. В мае эти показатели составили 8,6 и 6%.

Также начнется сезон отчетов за второй квартал. 14 июля его традиционно откроют крупные инвестбанки вроде J. P. Morgan и Morgan Stanley.

А за два дня до этого, 12 июля, квартальные результаты опубликует PepsiCo. Отчет покажет, как компании справляются с инфляцией, а также низкими ожиданиями потребителей. В некоторых случаях будут интересными не финансовые результаты, а прогнозы на третий квартал и весь 2022 год.

«Рецессия уже в цене»

Напоследок немного про биржевые штампы. Финансовые гуру, особенно сейчас, часто говорят: «Будущая рецессия уже в цене», «Рынок полностью отыграл ожидаемый спад в экономике» или «Инвесторы заложили в цену акций предстоящее падение корпоративной прибыли».

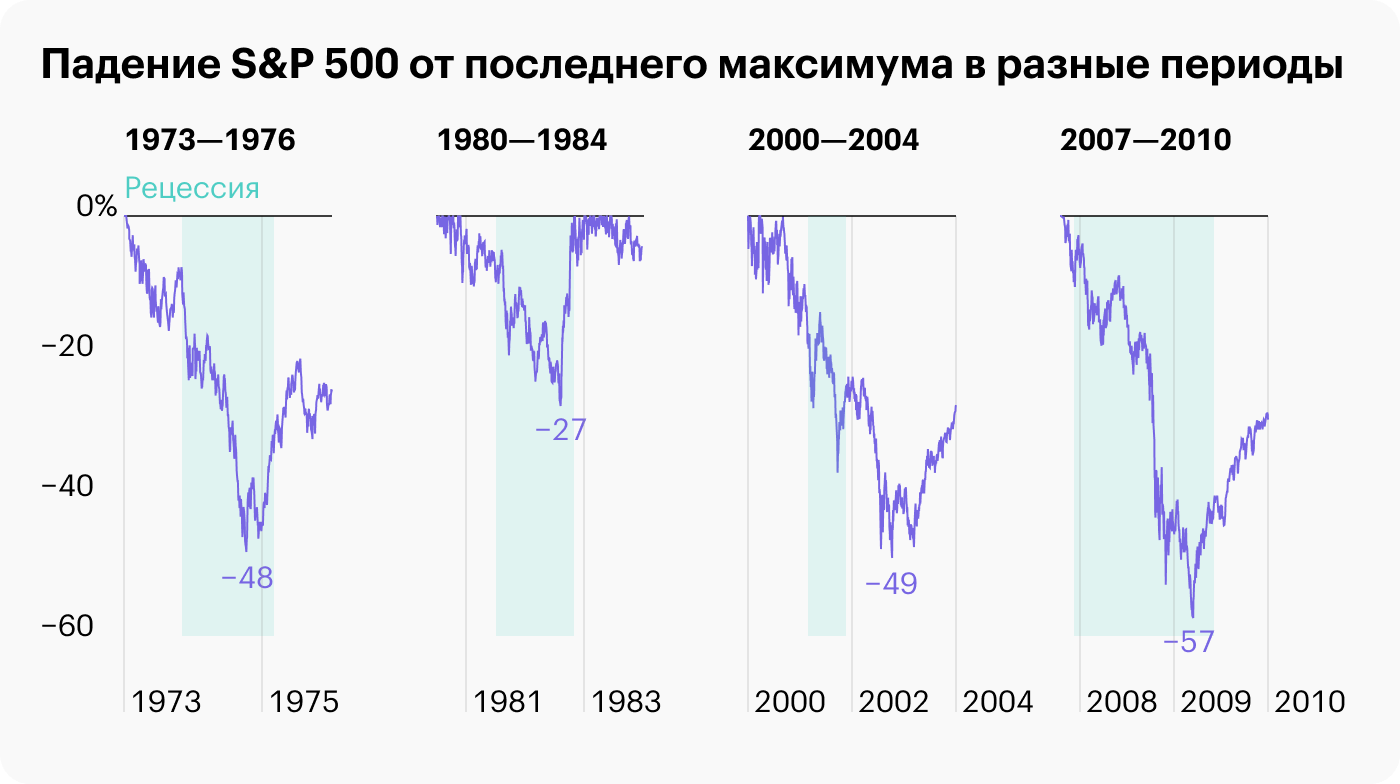

Бен Карлсон, аналитик и автор инвестблога A Wealth Of Common Sense, изучил, насколько успешно рынок «закладывал в цену» предыдущие рецессии. Если коротко: не очень успешно.

Бен подсчитал, что перед рецессией индекс S&P 500 часто терял где-то по 5—15% от последнего максимума. В кризис же эта просадка увеличивалась примерно до 30—60%.

Статистика и графики показывают, что «заложенная в цену рецессия» — миф и фантазии экспертов. Это и неудивительно: никто не знает, насколько продолжительным и глубоким будет следующий кризис.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.