Не справились с инфляцией: акции Walmart и Target обрушились после отчетов

Квартальные результаты американских ретейлеров огорчили инвесторов. Компании увеличили траты на транспорт и персонал, а их прибыль упала.

Walmart и Target отчитались за первый квартал, который закончился 30 апреля. Вот как они это сделали.

Target (TGT)

По сравнению с аналогичным кварталом прошлого года:

- продажи — 25,2 млрд долларов (+4%);

- себестоимость продаж — 18,5 млрд долларов (+10,4%);

- чистая прибыль — миллиард долларов (−51,9%).

Продажи Target оказались чуть лучше ожиданий аналитиков. Такой результат было непросто показать из-за эффекта высокой базы: год назад американцам раздали стимулирующие чеки и выручка ретейлера выросла тогда на 23%.

А вот рентабельность Target разочаровала инвесторов. Компания сообщила, что ее расходы на логистику сильно увеличились. Это неудивительно, так как сбои с поставками все еще не устранили, а цены на бензин в США подросли до рекордных 1,1 $ за литр.

Также Target расширила штат и сообщила о высоких расходах на персонал. А еще она подняла зарплаты. В США рекордно низкий уровень безработицы за 50 лет, так что компании приходится привлекать работников более высокими выплатами.

В итоге операционная маржа Target по сравнению с прошлым годом упала вдвое, с 9,8 до 5,3%. А вместе с ней и прибыль компании. Ретейлер ожидает, что в текущем квартале и по итогам 2022 года маржа будет примерно такой же — около 5—6%.

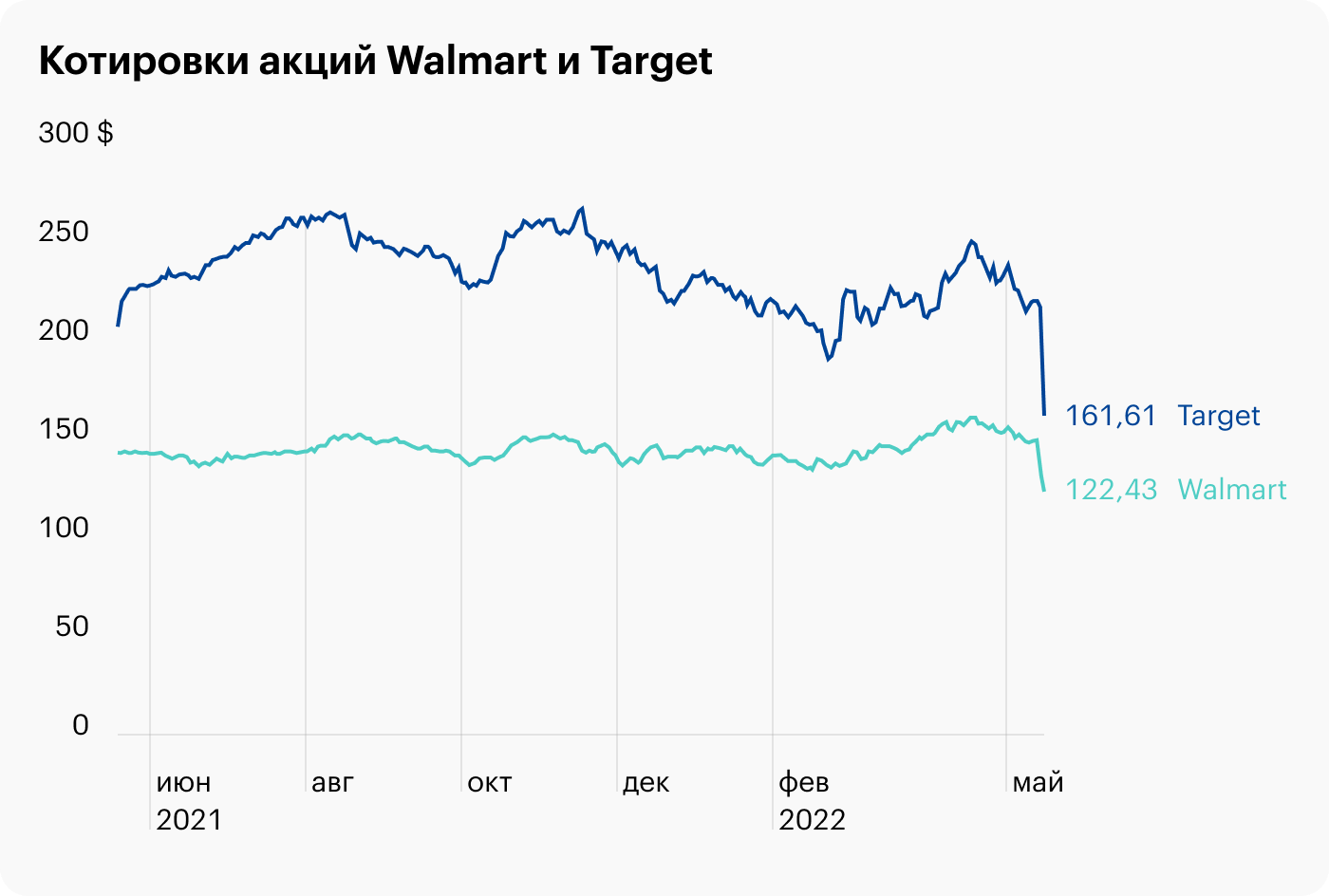

Target отчиталась 18 мая до основной сессии. По итогу торгов акции компании упали на 25%, до 162 $. Это уровень осени 2020 года.

Walmart (WMT)

Финансовые результаты год к году:

- продажи — 141,6 млрд долларов (+2,4%);

- себестоимость продаж — 106,8 млрд долларов (+3,5%);

- чистая прибыль — 2 млрд долларов (−24,8%).

Квартальные результаты Walmart немногим отличаются от Target: продажи выше прогноза и плохая рентабельность в связи с инфляцией и затратами.

Как считает Walmart, по итогам года ее выручка увеличится на 4%, тогда как прибыль упадет на 1%.

Walmart отчиталась за сутки до Target, 17 мая. В течение дня бумаги компании подешевели на 11,4% — максимально с 1987 года. 18 мая за компанию с Target они упали еще на 6,8%, до 122 $.

Падение более чем на 10% за день для «скучной» и стоимостной компании с бета-коэффициентом 0,5 — это много. Бета — это мера волатильности акции по сравнению с широким рынком. Если он растет или падает на 1%, то акции Walmart обычно меняются в цене вдвое меньше — всего на 0,5%.

Не защитили от инфляции

Ретейлеров часто называют защитой от инфляции, поскольку они продают необходимые товары и могут перекладывать свои расходы на покупателей.

Это спорно как минимум по двум причинам: внимание регуляторов к росту цен на продукты и высокая конкуренция. Об этом Walmart и Target сказали сами еще осенью 2021 года. Они заявили, что не будут задирать цены, чтобы сохранить лояльных клиентов. Все это компании подтвердили и сейчас.

Розничная торговля — это низкомаржинальный бизнес. Основную прибыль торговые сети получают за счет высоких оборотов, поэтому даже небольшой рост себестоимости приводит к падению рентабельности. И если Walmart и Target так и не справятся с инфляционным давлением, то их маржа вместе с акциями, скорее всего, продолжит падать.

Реакция рынка

Walmart и Target — лицо американского ретейла и зеркало потребительских настроений. Аналитики следят за отчетами этих компаний, чтобы определить финансовое благосостояние покупателей.

Глава Walmart сообщил, что клиенты стали чаще брать небольшие упаковки. Например, полгаллона молока вместо одного. Еще они уменьшили расходы на товары второй необходимости: одежду и электронику.

Продукты питания — это низкомаржинальные товары. Поэтому большая доля таких товаров в общем объеме продаж уменьшает маржу ретейлера. А чтобы продать товары второй необходимости, магазинам приходится давать скидку, что тоже сказывается на прибыли.

По данным Walmart, за год средний чек в супермаркетах вырос на 3% только за счет инфляции, так как объем корзины уменьшился. Кажется, потребитель — главный драйвер экономического роста — ждет замедления экономики и начинает разумнее тратить деньги.

Кроме всего прочего, и по этой причине основные фондовые индексы провели худшую с июня 2020 года сессию. Инвесторы опасаются, что маржинальность других компаний также может упасть. Индексы S&P 500, Nasdaq и Dow Jones 18 мая упали на 4—5%, акции дискаунтеров Dollar General и Dollar Tree — на 11—14%.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.