На какой срок лучше открывать вклады?

Какой вклад сейчас лучше открыть — короткий, на 3—6 месяцев, или более длинный, на год или даже 2—3 года? В некоторых банках есть вклады с высокой ставкой и на короткий срок, и на длинный. Видел даже ставки более 20% для вкладов на 2—3 года.

Или лучше использовать накопительные счета, чтобы был легкий доступ к деньгам?

Выбор срока вклада сильно зависит от того, как скоро вам понадобятся деньги. А также стоит помнить о влиянии ключевой ставки на доходность вкладов и о разных дополнительных условиях, которые надо соблюдать для более высокой доходности.

О чем вы узнаете

Как цель помогает выбрать срок вклада

Правило такое: вклад должен закончиться тогда, когда вам понадобятся деньги, или раньше этой даты. Иначе его придется закрывать досрочно и вы потеряете проценты.

Например, если деньги нужны через год, подойдут вклады на срок до 12 месяцев. Это может быть один вклад на нужный срок или комбинация вкладов с разными сроками, например вклад на три месяца плюс на шесть месяцев плюс на 12 месяцев с одинаковыми суммами на них.

Вклад на два года в такой ситуации не подойдет, так как он закроется слишком поздно и у вас не будет доступа к деньгам.

Как ставка ЦБ влияет на доходность вкладов

Доходность, которую банки предлагают по вкладам, сильно зависит от ключевой ставки Центробанка. В октябре 2024 года она была 19% годовых, поэтому во многих банках есть вклады под 18—21% годовых.

25 октября ЦБ поднял ключевую ставку до 21%. Скорее всего, в ближайшее время ставки по вкладам вырастут.

Обычно доходность длинных вкладов, например двух- и трехлетних, выше, чем у коротких, например трехмесячных. Но сейчас из-за роста ставки ЦБ и ожиданий ее дальнейшего повышения встречаются и краткосрочные вклады с доходностью на уровне средне- и долгосрочных.

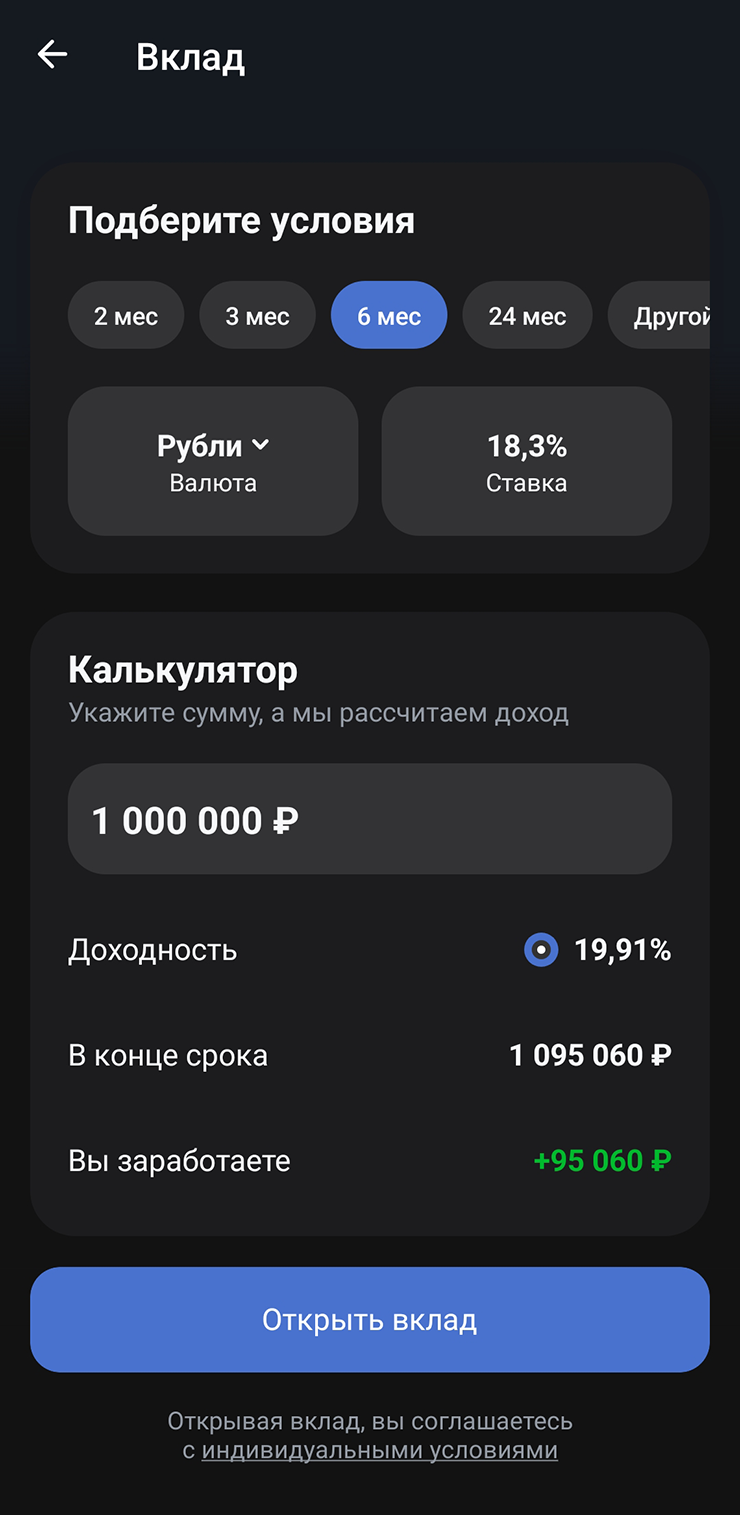

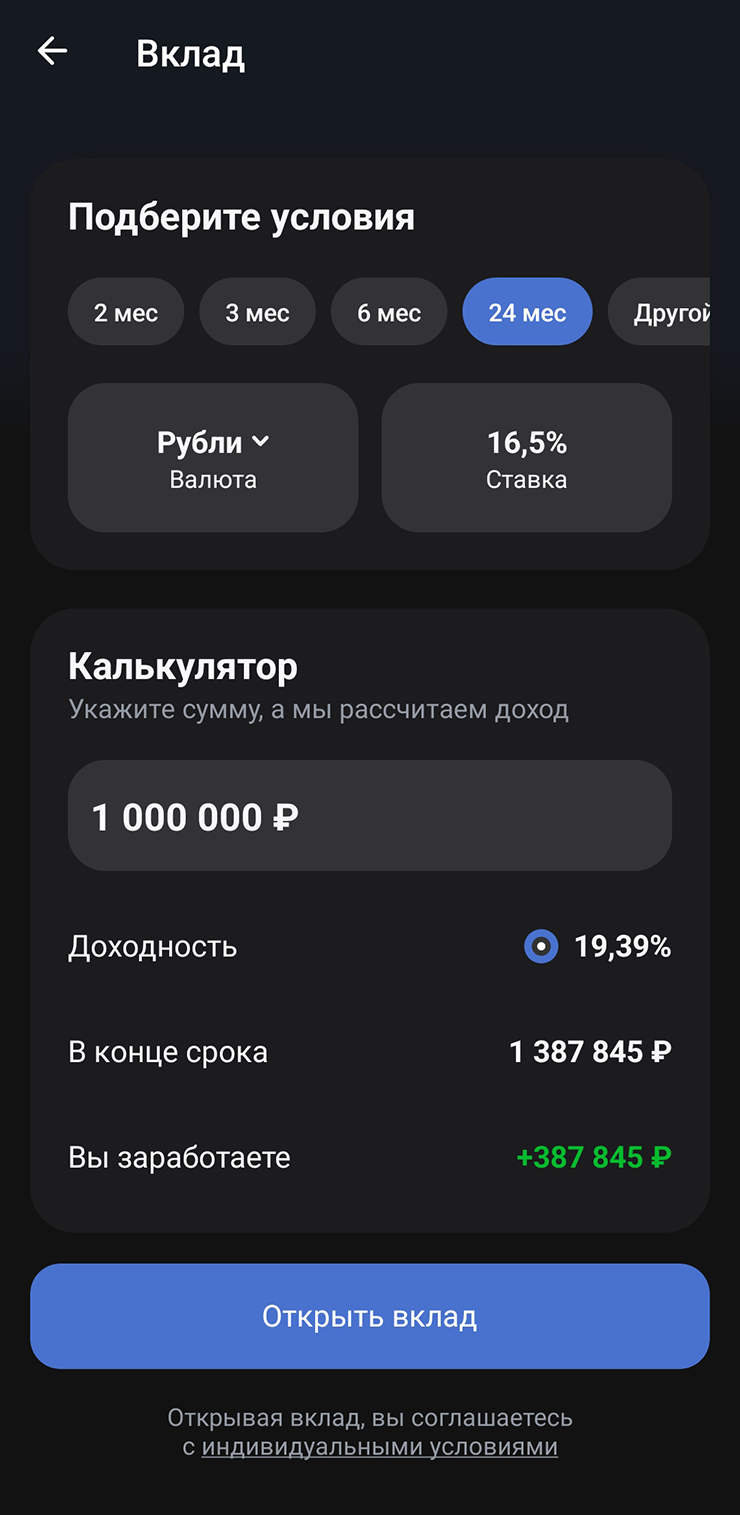

Например, самый выгодный вклад в Т-Банке — сроком на год со ставкой 18,38% годовых. У вклада на полгода ставка чуть ниже — 18,3%. Вклады на 3—5 месяцев дадут 18% годовых. В то же время длинные вклады — на полтора и два года — идут со ставками 17,5 и 17,67% соответственно. Это без учета капитализации процентов — с ней доходность выше, особенно у длинных вкладов. Самым выгодным в этих условиях становится вклад на два года: с учетом капитализации процентов он принесет 21,01%.

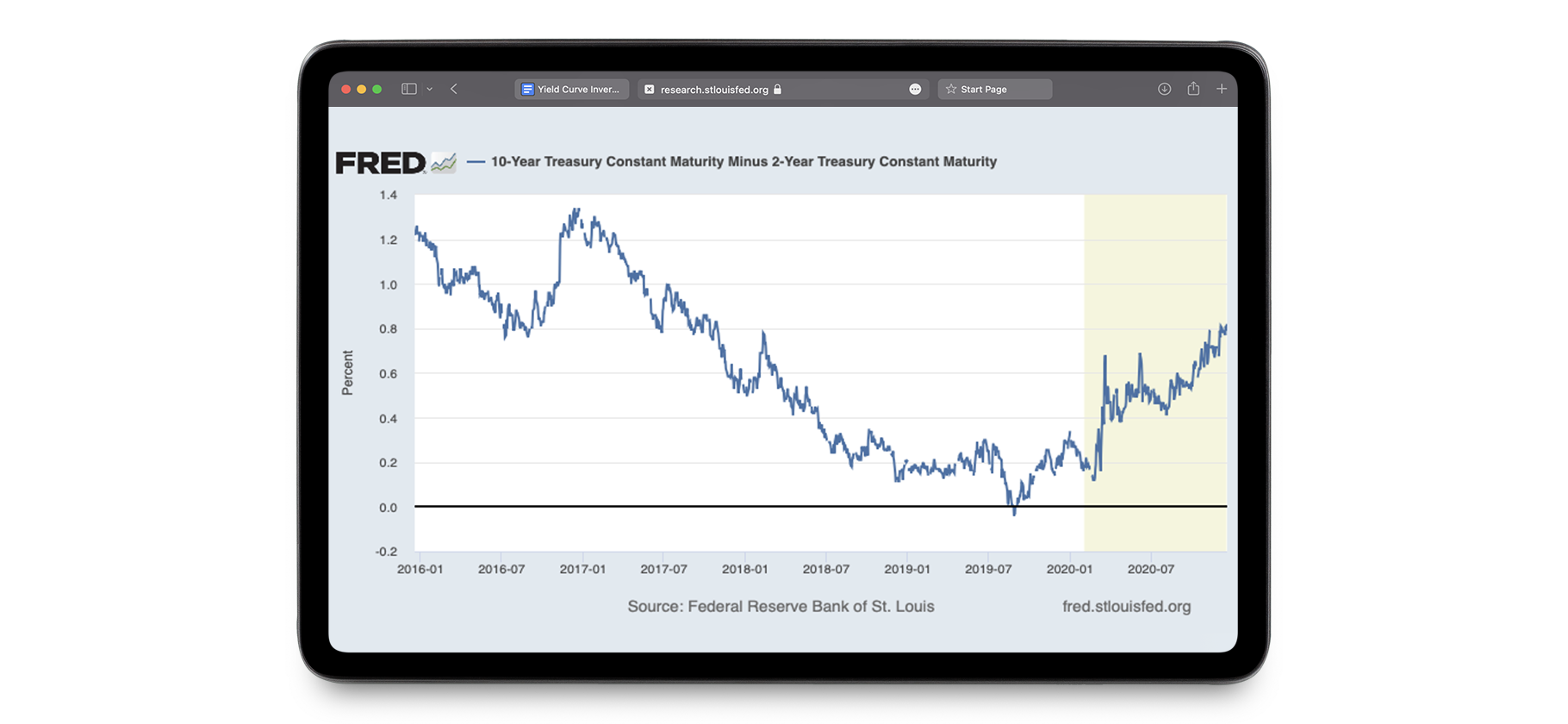

Ситуацию, когда краткосрочные вклады или облигации дают доходность на уровне средне- и долгосрочных или выше, называют инверсией кривой доходности. Это связано с тем, что рынок высоко оценивает краткосрочные риски, но считает, что в долгосрочной перспективе все наладится.

При определении дальнейшей траектории ключевой ставки нужно следить за уровнем инфляции — эти данные ежемесячно публикует Росстат. От динамики инфляции во многом зависят решения по ключевой ставке и риторика Центробанка.

Несмотря на то, что 25 октября ставка выросла до 21%, Банк России допускает возможность нового повышения ставки на заседании 20 декабря. Это нужно, чтобы обуздать инфляцию.

К сожалению, достоверно предсказать изменения ключевой ставки не получится. Можно лишь предположить, что она близка к своему пику. ЦБ прогнозирует, что в 2025 году ее среднее значение составит 17—20%, то есть возможно небольшое снижение.

Как подобрать вклад

Когда банки предлагают открыть вклад с высокой ставкой, нужно внимательно смотреть на его условия.

Выплата процентов. Доход могут выплачивать регулярно на карту, а может быть капитализация процентов, то есть их регулярное, например ежемесячное, начисление на вклад. Часто бывает, что проценты выплачивают в конце срока.

Ставка и доходность. Лучше сравнивать не только ставки по вкладу, но и эффективную доходность и сумму, которую получите в виде процентов.

Например, если вам предлагают вклад на три года под 20% годовых с выплатой процентов в конце срока, это то же самое, что вклад со ставкой 16% и ежемесячной капитализацией или 17% и ежегодной капитализацией. Это связано с эффектом сложного процента — начислением дохода на ранее полученный доход.

Воспользуйтесь онлайн-калькуляторами, чтобы поиграть с разными условиями по депозитам и выбрать более выгодный.

Пополнение и частичный вывод. Обычно досрочное закрытие вклада означает потерю процентов. Бывают вклады с пополнением и частичным снятием, но их доходность обычно ниже.

Если найдете долгосрочный вклад с возможностью пополнения и высокой доходности, может быть полезно его открыть, особенно если для этого нужна небольшая сумма.

Дополнительные условия. Часто улучшенные условия по вкладам доступны зарплатным или премиальным клиентам банка. Также банк может предлагать другие условия для получения максимальной ставки — например, нужно оформить страховой полис или активно пользоваться картой банка.

Бывает и так, что повышенная ставка по вкладам действует для новых клиентов, тех, кто давно не открывал вклады в банке, или тех, кто открывает вклад с помощью новых денег — не бывших в последнее время на счете в новом банке.

Получается, многое зависит от конкретного банка и нужно сравнивать условия в разных местах.

Обычно люди рассматривают вклады только в тех банках, где у них есть счет и банковские карты. Многие не готовы ехать в отделение незнакомого банка и становиться его клиентом только потому, что там ставка по вкладу выше на 0,1% или даже 0,5% годовых.

Чтобы расширить круг доступных банков для поиска максимальной ставки и упростить процедуру, можно открыть онлайн-вклад через «Финуслуги».

Какие есть стратегии с вкладами

Предположим, что эти деньги не потребуются вам в ближайшие месяцы, поэтому вы можете рассматривать вклады любой длительности.

В целом ориентир такой:

- Если ожидаете роста ставки ЦБ в ближайшее время, лучше использовать краткосрочные вклады — на несколько месяцев.

- Если считаете, что ставка ЦБ не будет меняться или начнет снижаться, можно использовать более длинные вклады, например на год и дольше, чтобы зафиксировать высокую доходность на большой срок.

Чтобы принять более обоснованное решение, стоит следить за новостями об изменениях ключевой ставки и комментариях ЦБ о причинах решений и возможных планах. Мы в Т—Ж об этом пишем.

Например, ЦБ может намекнуть, что достиг пика ставки и на ближайшем заседании будет рассматривать смягчение политики. При этом цикл понижения вряд ли будет резким — это даст время для маневра.

В условиях, когда вы не уверены насчет будущих ставок, есть несколько вариантов действий.

Открыть вклады на разный срок. Например, можно часть денег вложить на три месяца, часть — на полгода, часть — на год.

Так при дальнейшем росте ставки вы сможете вскоре переложить какую-то долю капитала под более высокий процент. А если ставка начнет снижаться, хотя бы часть ваших денег будет вложена на более или менее долгий по меркам вкладов срок.

Открыть короткие вклады в разные месяцы. Например, можно открыть вклад на три месяца или полгода в октябре, еще один в ноябре и последний в декабре. Далее вы будете переоткрывать их по мере закрытия.

Это позволит получить «скользящую» доходность, приближенную к ставке ЦБ. Еще такой подход обеспечит лучшую ликвидность денег: часть из них можно вывести из оборота и не ждать месяцами.

Использовать накопительные счета. Плюс таких счетов в том, что забирать с них деньги или, наоборот, пополнять их можно в любое время. Минус же в том, что их доходность обычно ниже, чем у вкладов, и банки могут менять ставку на свое усмотрение — даже по уже открытым счетам.

Накопительные счета хорошо подходят, например, для хранения части финансовой подушки. Но их можно использовать и для временного вложения денег в ожидании ясности по ключевой ставке.

Некоторые банки дают повышенные ставки по таким счетам — на уровне вкладов, но только для новых клиентов и тех, кто раньше не использовал накопительные счета или давно не держал деньги на них. Обычно такие ставки фиксируют на первые два-три месяца существования счета, а затем снижают.

Можно открыть такой счет, пару месяцев подержать деньги на нем с возможностью снять или добавить их в любой момент, а затем открыть счет в другом банке и перевести деньги туда. Делайте так, пока есть выгодные счета или пока не определитесь со сроком вклада. Как вариант, на накопительном счете можно держать часть денег, а часть — на обычных вкладах.

Но учтите, что у накопительных счетов может различаться начисление процентов. В одном случае их считают исходя из ежедневного остатка на счете, в другом — по минимальному остатку за месяц. Второй вариант менее выгодный: при пополнении или снятии денег вы в конце месяца получите меньше процентов, чем если бы проценты начислялись на ежедневный остаток.

Что в итоге

Выбирая срок банковского вклада, первым делом подумайте, когда вам понадобятся вложенные деньги. Вклад должен закрыться к этому времени или раньше, иначе вам придется закрывать его досрочно и терять проценты.

Обычно ставка по долгосрочным вкладам выше, чем по краткосрочным. Но сейчас, в условиях роста ставки ЦБ, можно найти и короткие, и длинные вклады со ставкой от 20% годовых.

Лучше сравнивать не ставки, а эффективную доходность и сумму, которую получите в виде процентов. Например, вклад на три года под 20% с выплатой в конце срока — это примерно то же самое, что вклад на три года под 17% с ежегодной капитализацией процентов.

Сравнивая условия вкладов в разных банках, обращайте внимание на периодичность выплаты процентов, возможность пополнения и снятия, дополнительные условия для получения повышенной ставки.

Если ожидаете роста ставки ЦБ, лучше открывать короткие вклады — на несколько месяцев. Если ждете падения или считаете, что ставка долго не будет меняться, можно открывать более длинные вклады, чтобы зафиксировать высокую доходность.

Можно комбинировать вклады разной длительности, например на три, шесть и 12 месяцев. Или открыть в разные месяцы несколько вкладов на сроки от трех до шести месяцев и по мере закрытия открывать новые. Или менять накопительные счета в разных банках, пользуясь льготными предложениями, например для новых клиентов банков, а когда ситуация с ключевой ставкой станет яснее — открыть вклады, зафиксировав доходность на нужный вам срок.