Как я на основе таблицы сделал журнал инвестиций, чтобы следить за динамикой портфеля

Изначально я делал таблицу, чтобы фиксировать динамику своих доходов и расходов.

Я веду документ с 2018 года и регулярно его корректирую, но в 2019 забрасывал таблицу на полгода. Потом пришел к выводу, что вести учет все-таки нужно. Ведь после того, как я приступил к ведению таблицы, я начал более разумно инвестировать, анализировать необходимость крупных покупок, платить себе вперед и моделировать разные модели ближайшего финансового будущего.

По мере развития акцент в таблице сместился в сторону учета инвестиций. Раньше я следил за динамикой средств на основной и дополнительной карточках, учитывал размер финансовой подушки, которая формировалась из налогов на вредные привычки, а с инвестициями разбирался в отдельных вкладках. Но теперь это полноценный журнал инвестиций. Расскажу по страницам, из чего состоит актуальная таблица.

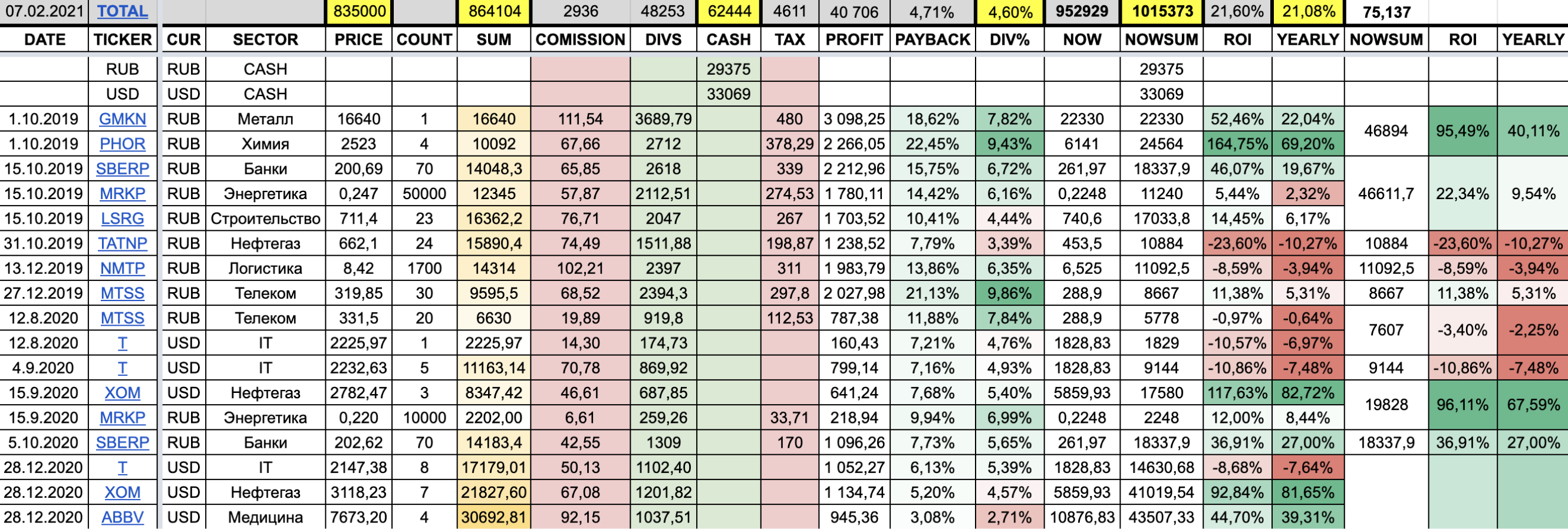

Фиксация и группировка покупок

Для начала поделюсь своими инвестиционными правилами для портфеля из акций:

- Дивидендные акции.

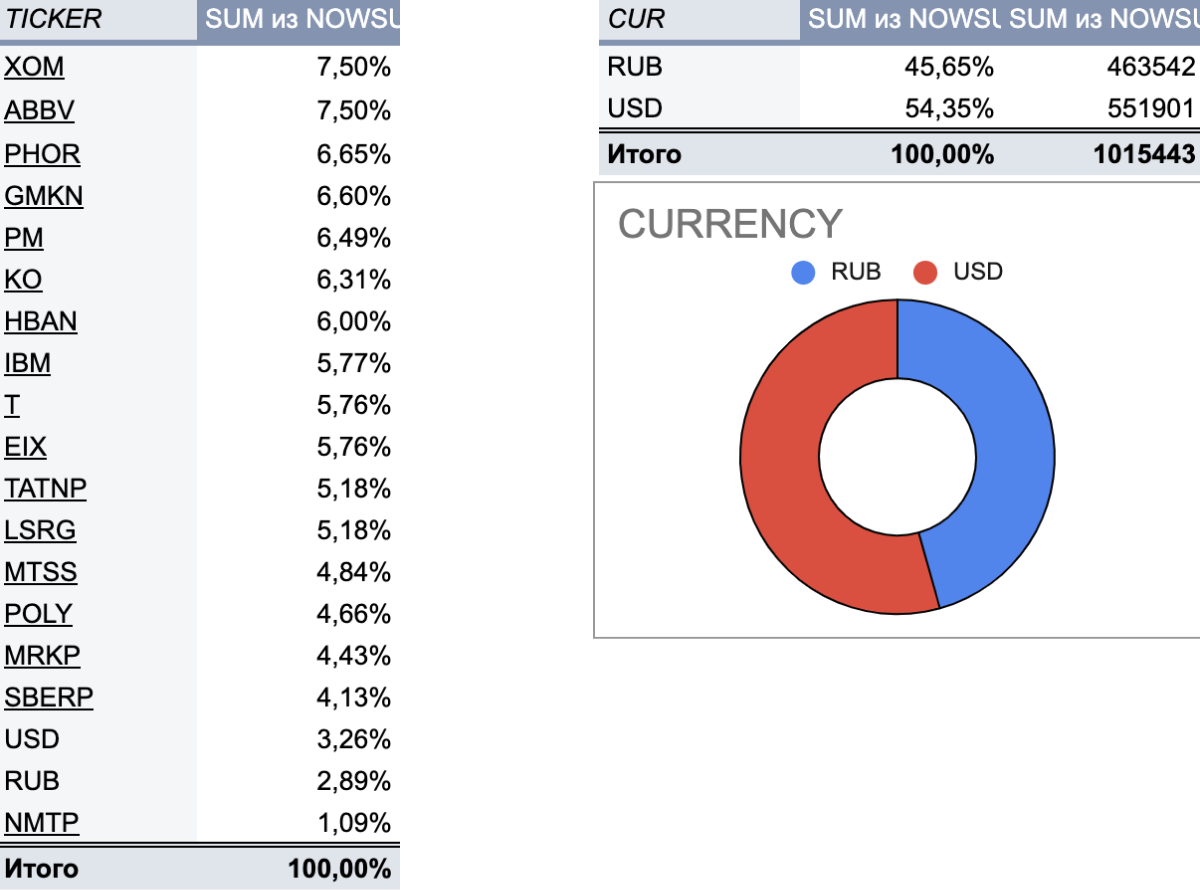

- Диверсификация по валюте и компаниям.

- Срок — минимум 3 года.

- С начала 2021 года пополняю портфель каждую среду на 10 000 ₽.

На основе этих правил выстраивается логика таблицы.

Кратко поясню содержание:

- DATE — дата покупки;

- TICKER — тикер компании;

- CUR — валюта;

- SECTOR — сектор компании;

- PRICE — цена покупки в рублях. Иностранные бумаги конвертируются по курсу валюты в указанный день;

- COUNT — количество акций;

- SUM — итоговая сумма в рублях;

- COMISSION — уплаченная комиссия за покупку;

- DIVS — фактически полученные дивиденды. При получении рассчитывается дивиденд на одну акцию и прибавляется к значению в ячейке;

- CASH — сумма наличных в портфеле, в рублях и долларах;

- TAX — фактически уплаченные налоги на дивиденды. Рассчитываются аналогично дивидендам. Налоги по иностранным активам вношу в таблицу после подачи декларации;

- PROFIT — доход от дивидендов с учетом налогов и комиссий;

- PAYBACK — на сколько процентов окупились вложения чистыми дивидендами;

- DIV% — фактическая дивидендная доходность;

- NOW — текущая стоимость бумаги. Googlefinance для иностранных активов, imoex — для российских;

- NOWSUM — итоговая текущая стоимость;

- ROI — рентабельность инвестиций с учетом текущей стоимости, дивидендов, налогов и комиссий;

- YEARLY — годовая доходность.

Итоговые абсолютные значения в первой строке вычисляются при помощи суммирования строк, а относительные — на основе средневзвешенной даты инвестиций. Знаю, это спорно, но такой подход мне кажется логичным и приемлемым.

Из необычного:

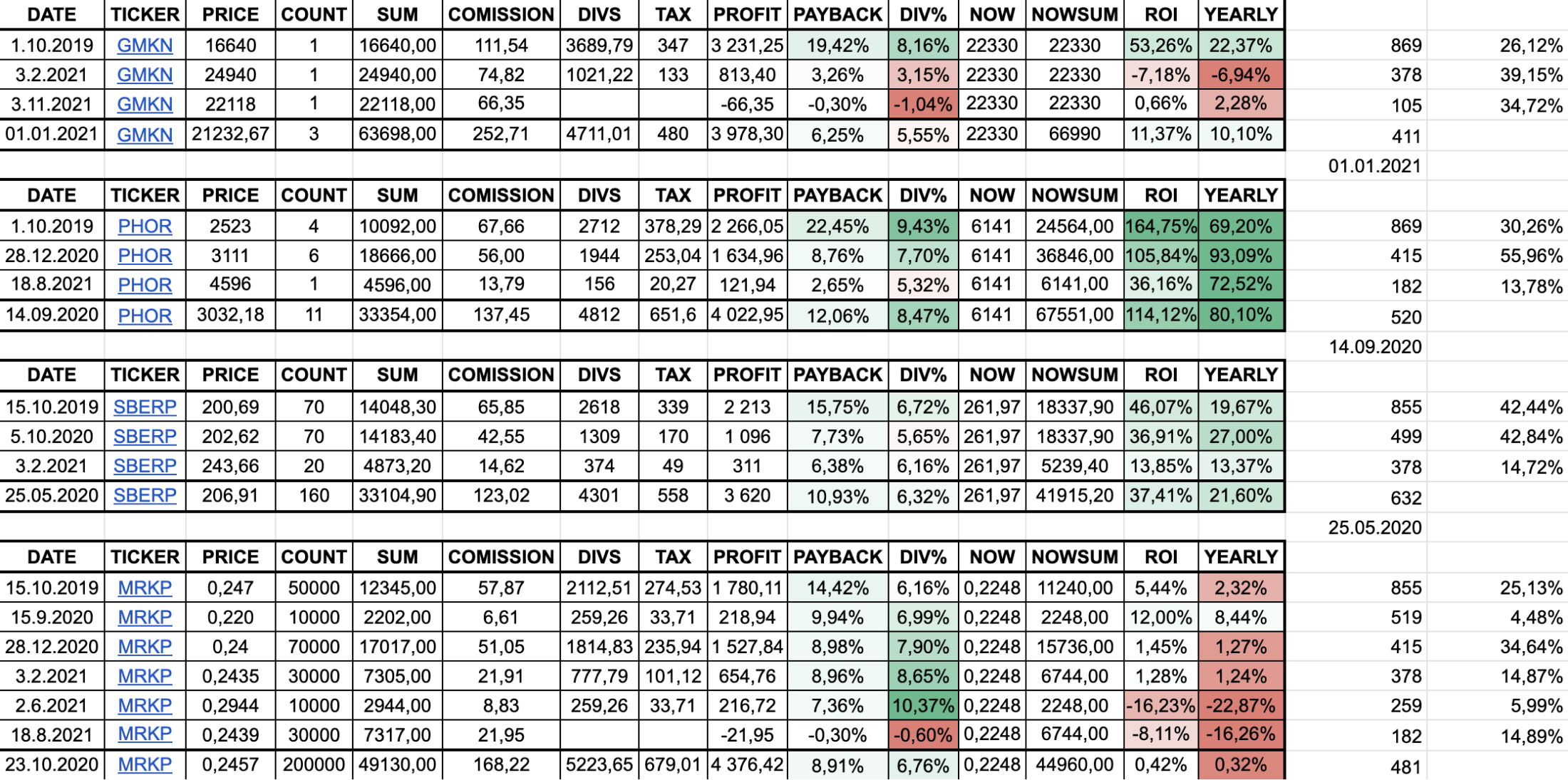

- Одни и те же активы, купленные в разные дни, — это разные сущности.

- Дивидендная доходность учитывает все комиссии и налоги, но в сумме внесенных средств не указывается реинвестированный налоговый вычет.

- Для расчета итоговой доходности используется также средневзвешенная дата на основе доли инвестиций в этот день. Например, если первая инвестиция была сделана 01.01.2020 в размере 1000 ₽, а вторая 01.12.2020 в сумме 10 000 ₽, то мне странно считать годовую доходность портфеля от 01.01.2020.

Чего не хватает на первой странице:

- Закрытые позиции. Но так как их нет, для меня это не критично. В будущем, возможно, появятся.

- Пока не придумал, как лучше учесть полученную от IBM акцию Kyndryl.

Список покупок

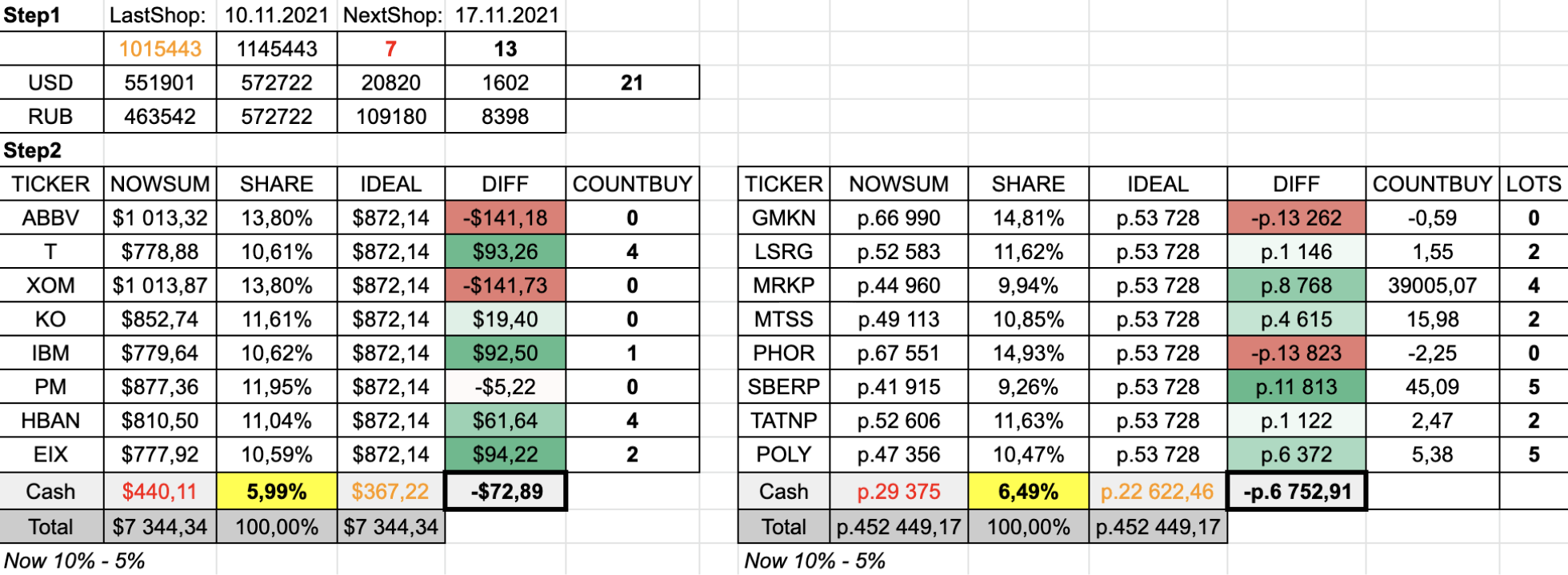

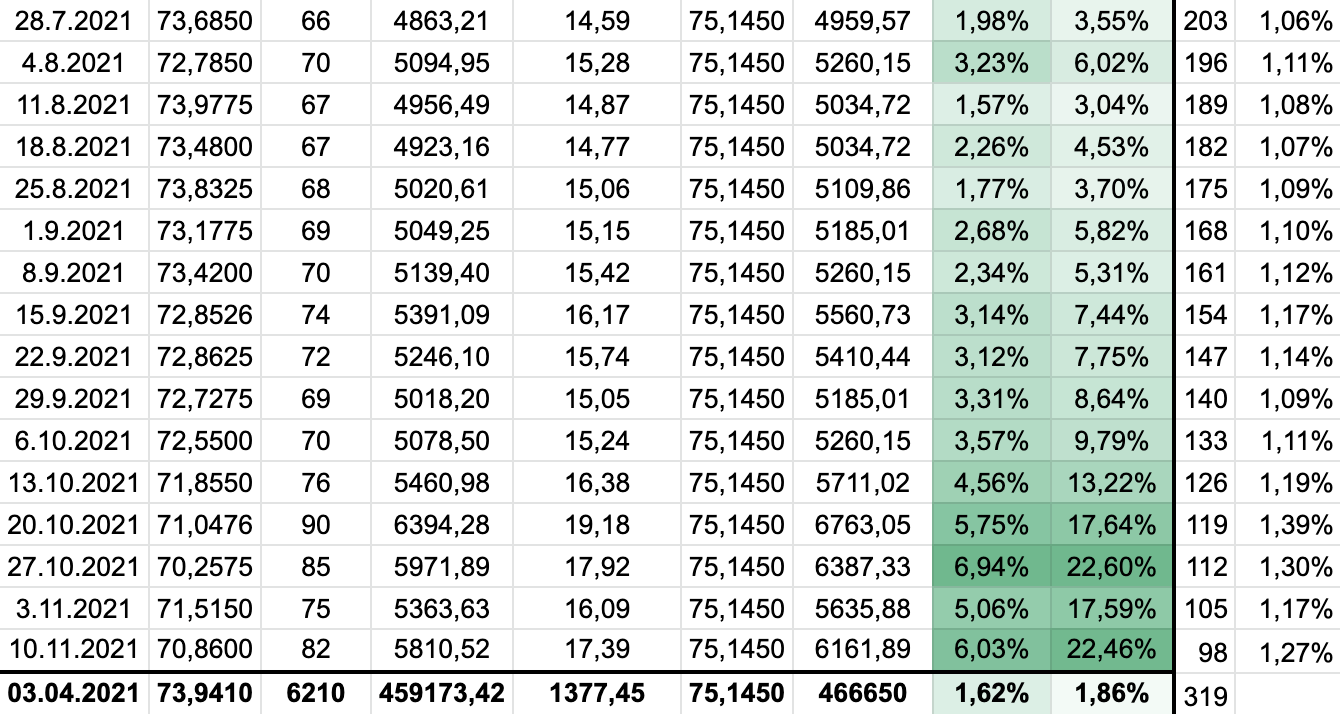

Страница 5 — одна из главных вкладок моего журнала инвестиций. Каждую среду здесь определяется, как именно будут распилены еженедельные 10 000 ₽.

Алгоритм распределения следующий.

Шаг 1. После того как я вношу еженедельные 10 000 ₽, определяю сумму, на которую следует закупить доллары. Целевая диверсификация RUB/USD — 50/50. На основе предыдущей вкладки знаем, что текущее распределение в портфеле 49,98/50,02. Почти идеально.

Я выбрал для себя горизонт в 1 квартал — 13 недель — для выравнивания этого соотношения. Это означает, что за 13 недель соотношение станет идеальным при условии, что курс доллара и текущие цены активов не изменятся, а я продолжу регулярно инвестировать. Я делаю этот расчет скорее для психологического комфорта — так меньше зависимости от волатильности валюты.

Шаг 2. Записываю в поле Cash обеих таблиц новые значения наличности в портфеле. Если доля доллара в иностранных активах или доля рубля в отечественных меньше 10%, то закрываю эту вкладку и открываю через неделю.

Шаг 3. В случае если доля кэша достигает 10%, покупаю активы с целью снизить ее до 5%. Соответственно, обращаю внимание на второй шаг, где уже указано, чего и сколько нужно купить исходя из идеального распределения активов и текущей стоимости. Если что-то выросло, не покупаю вообще или покупаю мало. Если что-то упало, то подбираю.

Числа 5% и 10% я взял из головы. Ранее при небольшом портфеле это было и 10/20, а позже 7,5/15. 5% я держу для закупки при серьезных просадках рынка.

Шаг 4. При росте отдельных активов таблица услужливо предлагает продать часть. Но диверсификация происходит только через докупку. Некоторые активы сложно диверсифицировать из-за относительно высокой стоимости, например акции «Норникеля» (GMKN). Но это вопрос времени или, иначе говоря, вопрос размера капитала.

Шаг 5. Корректирую список. Например, на сегодняшний день я утратил веру в ЛСР (LSRG) за нарушение дивидендной политики, поэтому эта бумага останется в портфеле, но вылетит из списка. Ее место займет другая более дивидендная история. ЛСР будет также болтаться на балансе, как в свое время в эту категорию ушла НМТП (NMTP), единожды купленная в начале инвестиционного пути.

Детализация доходов

Следующие вкладки помогают оценивать динамику доходов.

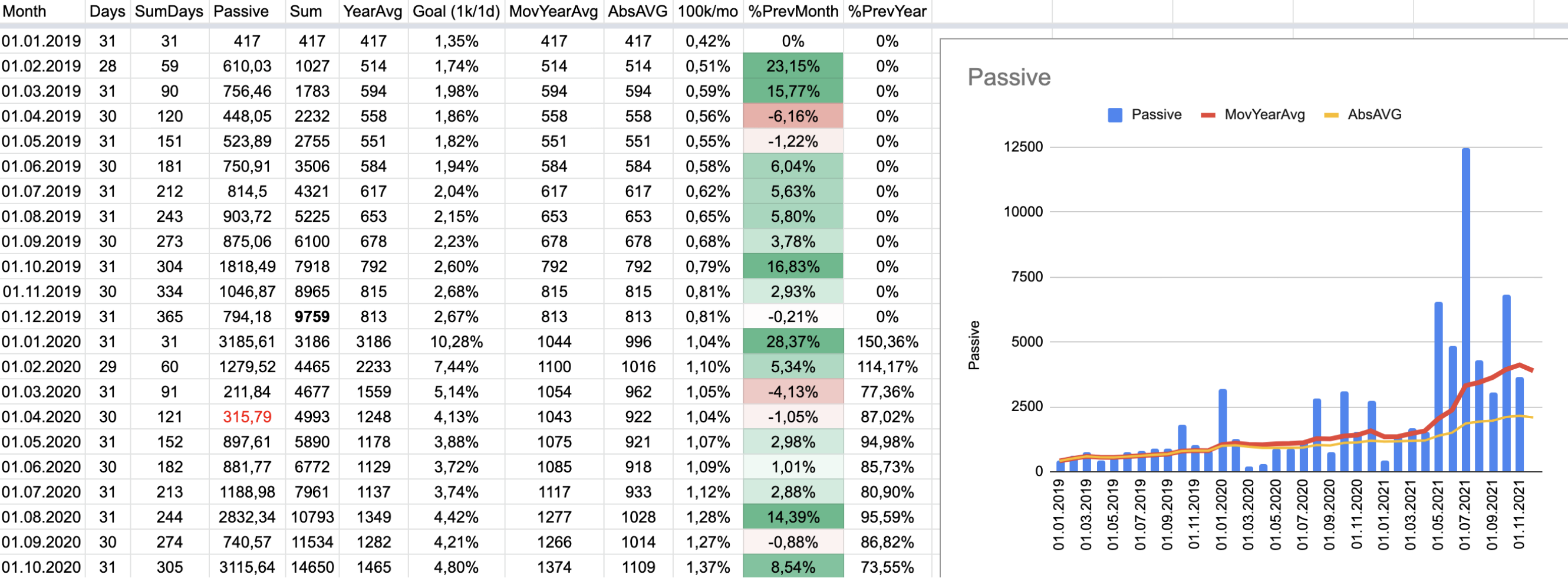

Я оцениваю пассивный доход по скользящему среднему значению, которое рассчитывается за последние 12 месяцев. Так, на ноябрь 2021 в среднем за последний год я получал 4119 ₽/мес. Год назад пассивный доход составил 1473 ₽ в месяц. И пока рекордные для меня 12 494 ₽ за июль 2021 года. Несложно понять, что моя текущая цель — получать 100 000 ₽ ежемесячно.

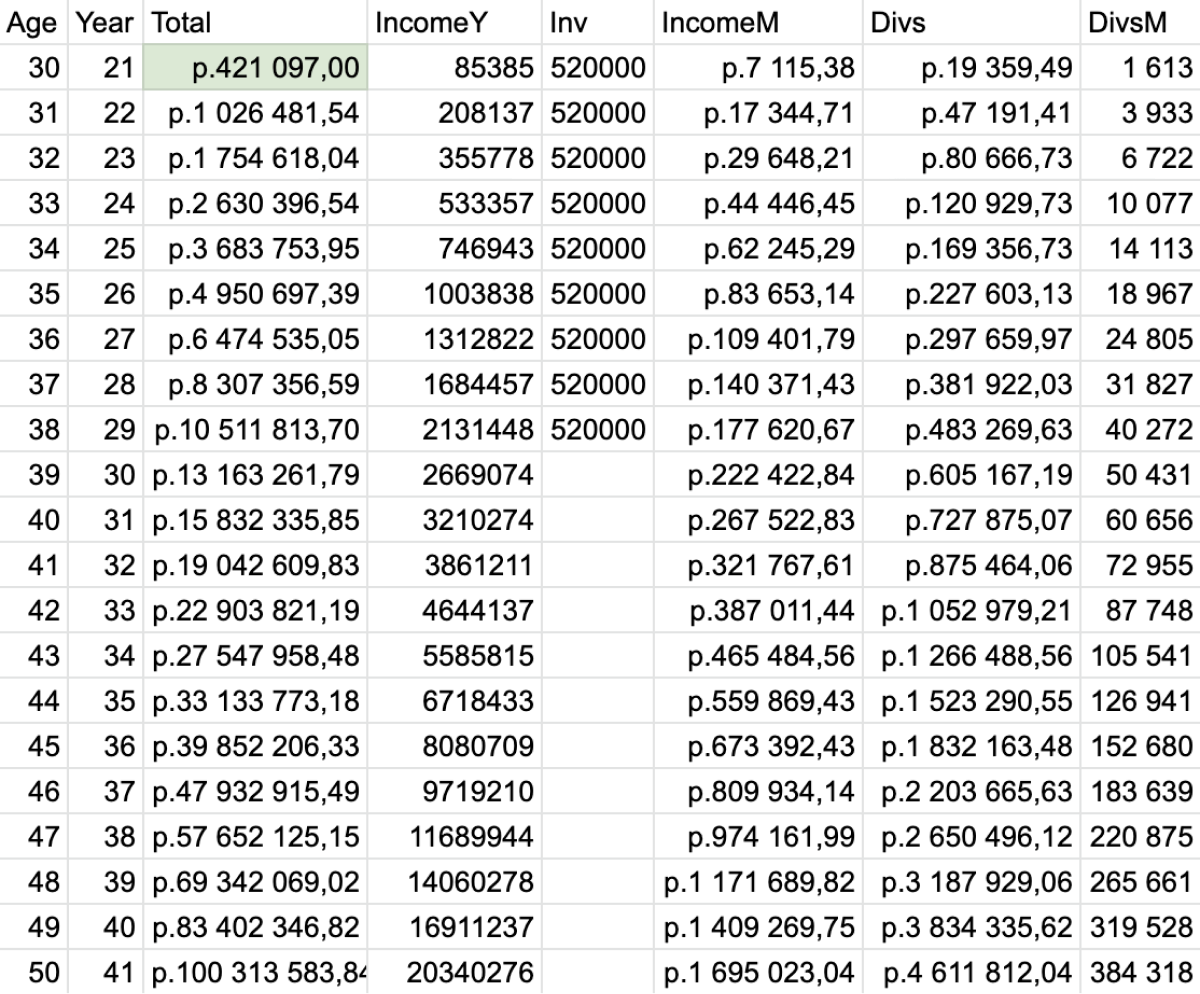

Пока эта страница подходит больше для мечтаний, чем для планирования. В столбце Year — 1 января указанного года. В столбце Age — мой возраст, который наступит в том же году. Ну, пока к 40 годам к чему-то выхожу. Будем смотреть.

Страница 10 — DIVS. В этой вкладке отдельно фиксирую все выплаты дивидендов. Пригодится при заполнении декларации по итогам года.

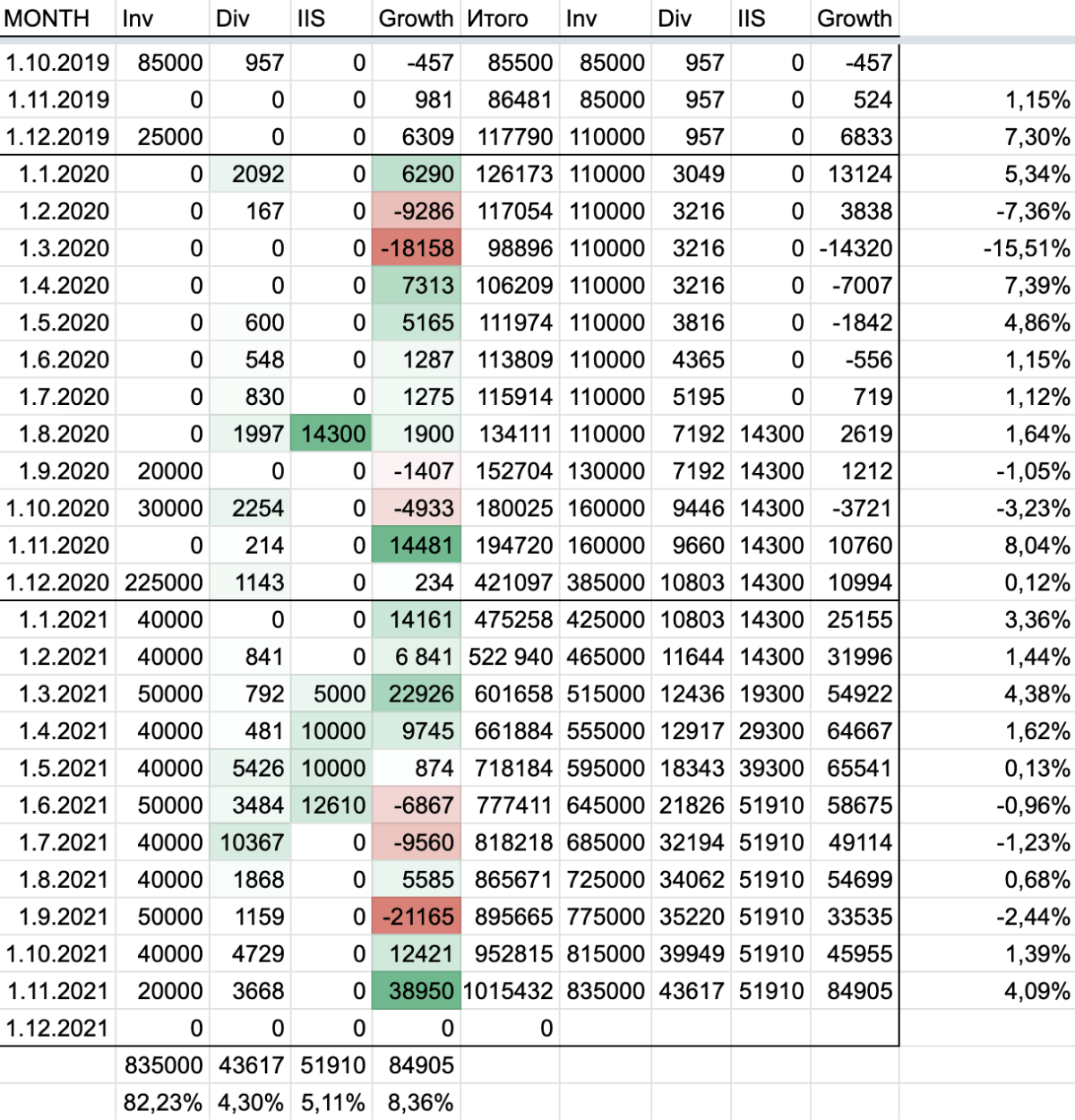

Страница 11 — Пополнения. Фиксирую все пополнения и рассчитываю доходность портфеля с учетом вычета по ИИС и без него.

Страница 12 — Покупка USD. По аналогии со страницами 2—3 я фиксирую покупку долларов. В начале года у меня был перекос в портфеле в сторону рубля примерно в соотношении 67/33. К концу первого полугодия я эту историю выровнял. Далее покупал валюту, придерживаясь своего подхода, который я описал в главе про страницу ShopList.

Я действовал так: если доллар/долларовые активы снижались по отношению к рублю/рублевым активам, то снижалась и общая доля в портфеле. И, соответственно, покупки я совершал на большие суммы. Если ситуация обратная, то доллары покупал в меньшем объеме. Считаю, такой подход чуть сложнее, но эффективней, чем просто покупать валюту на жестко заданную сумму.

Итоги

Таблица выручает меня регулярно. Например, у меня сведены к минимуму вопросы, сколько на этой неделе купить долларов и какие акции лучше взять. Она также помогает отделить мои субъективные впечатления от объективной статистики, с которой сложно спорить.

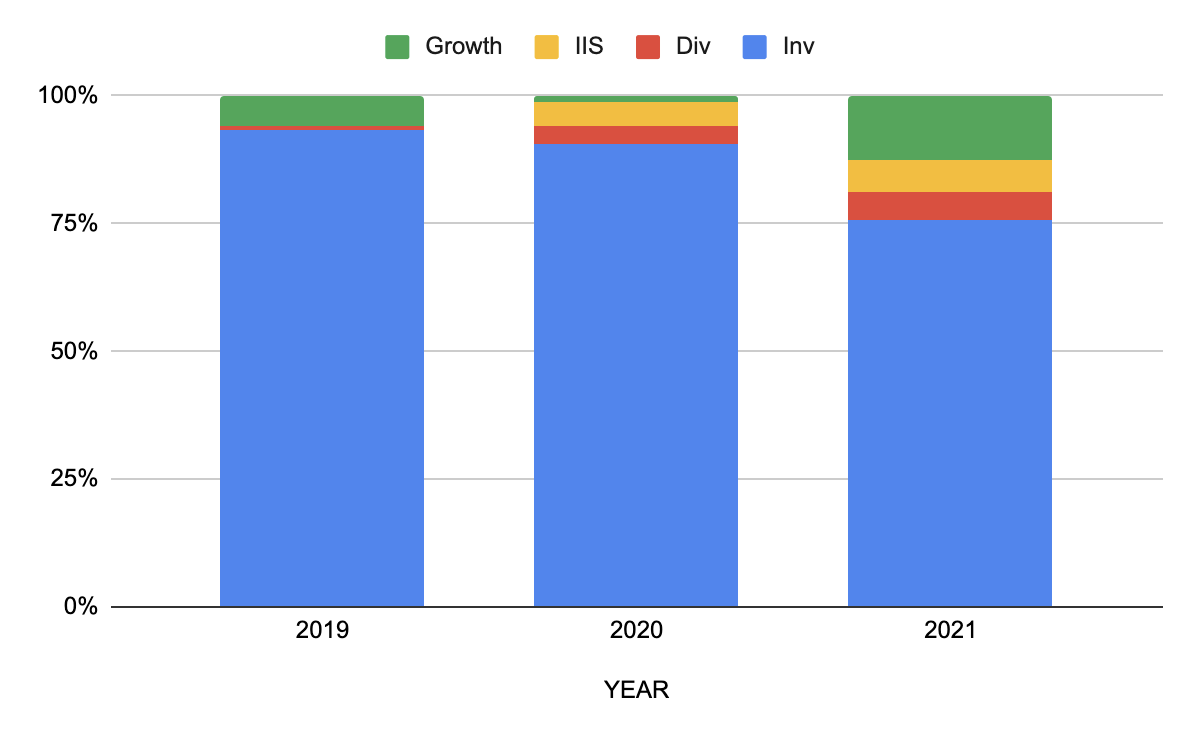

Таким образом, как показывают данные моего журнала, за чуть больше чем два года инвестиций я вложил 835 000 ₽, получил 43 000 ₽ дивидендов и 52 000 ₽ налогового вычета. Рост составил 61 000 ₽. Меня устраивает.

Для меня главное в таблице — видеть, как доля пополнений в общем результате снижается с каждым годом, а портфель все лучше растет за счет реинвестирования вычетов и дивидендов.