Куда вкладывать 100 $ ежемесячно для ребенка?

У меня родился ребенок, и мы с женой решили, что каждый месяц до его восемнадцатилетия будем откладывать по 100 $. Сейчас у нас есть 900 $, которые лежат в тумбочке и не работают.

Я прошел ваш курс «А как инвестировать», открыл брокерский счет и ИИС. Сейчас там 40 000 ₽, планирую дойти до 100 тысяч к декабрю этого года. Почему я еще не вложил доллары? Потому что пока у меня больше вопросов, чем ответов, в основном про налоги.

Пожалуйста, подскажите, как и куда вкладывать по 100 $ в месяц с горизонтом планирования 18 лет, с минимумом действий и без возни с налоговой декларацией (хотя, может, это не так сложно, как кажется)? Идеально, если это будет аналогично вкладу: деньги положил, проценты идут, риски минимальны.

Дмитрий

Дмитрий, портфель ценных бумаг, аналогичный вкладу, означает, что мы применяем консервативную стратегию и делаем упор на облигации: минимум риска, но и доходность не заоблачная. При этом нам важно обогнать доходность депозитов, а также защитить капитал от инфляции, которая за 18 лет может заметно сказаться на результате. Рассмотрим варианты такого портфеля.

Анализ исходных данных и выбор стратегии

Для простоты пересчитаем все, что у вас есть, в доллары. На ИИС — 40 000 ₽, то есть около 540 $ по текущему курсу. Еще 900 $ в тумбочке. Итого ваш стартовый капитал — 1440 $. Ежемесячно вы будете пополнять счет на 100 $.

Стратегия 60/40. Государственные облигации считаются самым безрисковым инструментом. Они могут быть долгосрочными — от 10 лет, среднесрочными — от года до 10 лет, краткосрочными — до года. Размер купонных выплат по ним варьируется — у долгосрочных он, как правило, выше, — но их доходность сопоставима с банковскими депозитами. Чтобы обогнать вклады, необходимо добавить в портфель высокодоходные инструменты — акции. Тогда классическая структура консервативного портфеля, где государственные облигации размещаются с акциями в пропорции 60/40, вероятнее справится с поставленной задачей.

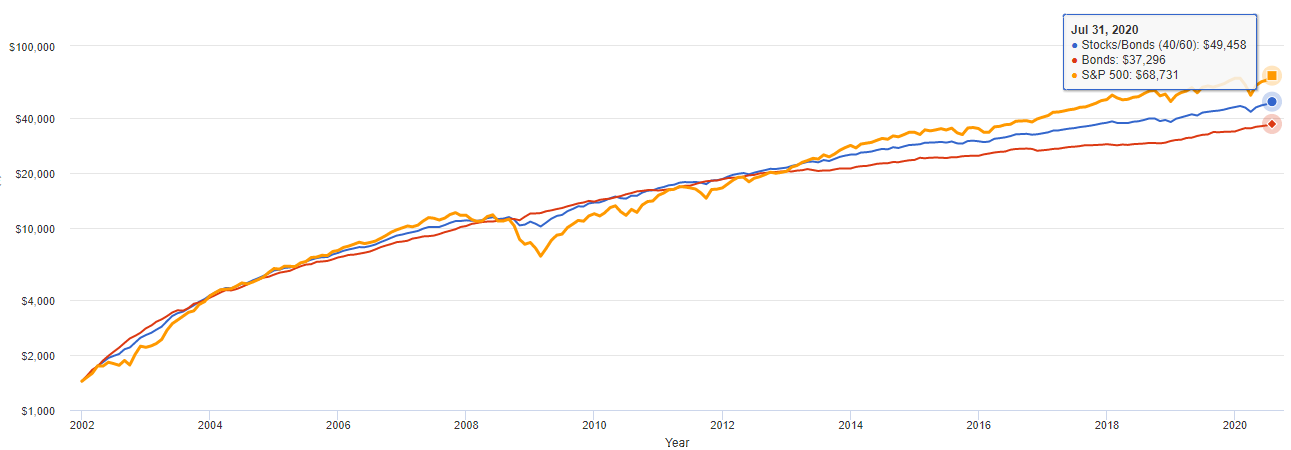

Для наглядности протестируем портфель 60/40 на заданной исторической дистанции — 18 лет. Я моделирую портфели в сервисе Portfolio Visualizer — там можно задать разные условия и сравнить несколько стратегий на исторических данных. Мы готовим подробную статью о том, как пользоваться сервисом, а пока поделюсь результатами.

Представим, что вы вложили 1440 $ в январе 2002 года с ежемесячным пополнением на 100 $. 60% портфеля составляют облигации — посчитаем их по глобальному рынку облигаций США. 40% портфеля — акции, за них будет отвечать индекс S&P 500 — 500 крупнейших компаний, торгующихся в США.

К июлю 2020 года на вашем счете находилось бы 49 458 $ — это без учета инфляции и реинвестирования дивидендов. А в случае с облигациями и банковскими депозитами итоговая сумма не превысила бы 37 296 $. То есть портфель, включающий акции, принес бы на 12 162 $ больше.

Стоит учитывать, что результаты в прошлом не дают гарантии их повторения в будущем, но могут помочь с выбором подходящей стратегии.

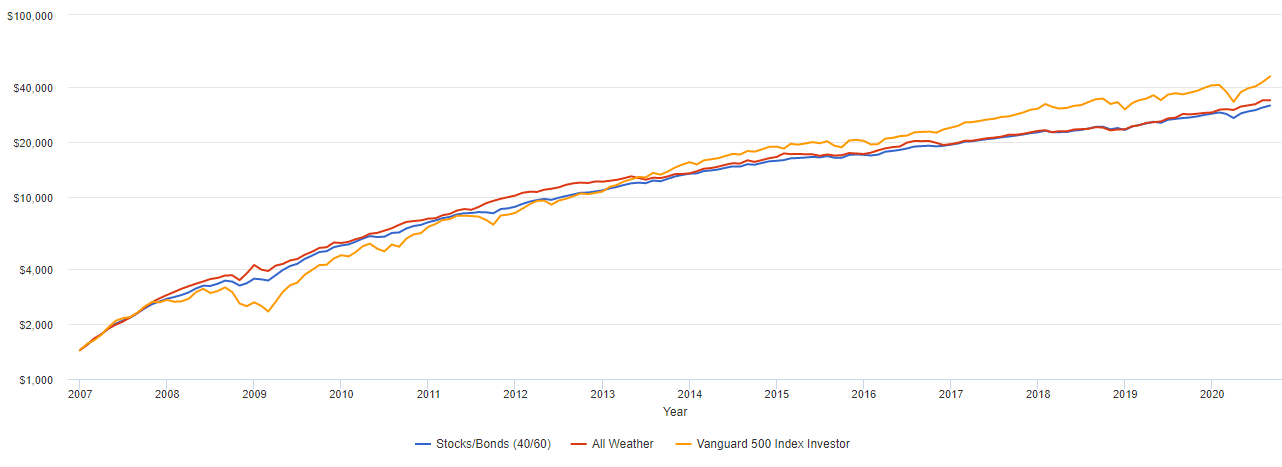

Из графика становится ясно, почему мы не можем инвестировать все 100% капитала в акции, хотя они приносят наибольший доход: акции (желтая кривая) ведут себя капризно, в отличие от синего и красного портфелей, чьи линии сглажены. Сильные перепады на графике говорят о том, что акции — слишком волатильный инструмент для наших целей. В среднем волатильность индекса акций крупнейших компаний — S&P 500 — выше портфеля 60/40 в 2,5 раза.

Теперь посчитаем, как повлияла бы инфляция на ваш долларовый портфель. С учетом инфляции стратегия 60/40 принесла бы вам 33 729 вместо 49 458 $. То есть за 18 лет инфляция съела 15 729 $. Подобное обесценивание денег происходит и с депозитами. Банковские вклады подвержены этому процессу даже сильнее: часть акций и облигаций имеют защиту от инфляции и растут вместе с ней. Например, это облигации с переменным купоном, ПК, или акции компаний REIT — сектор недвижимости.

Чтобы лучше защититься от инфляции, в портфель необходимо добавить больше инструментов, способных ее нивелировать: облигации с переменным купоном, золото, недвижимость или коммодити. Коммодити — это сырьевые товары вроде свинины, алюминия или кофе.

Всепогодная стратегия. Мы получим классический всепогодный портфель, если распределим капитал следующим образом: 40% — долгосрочные облигации, 15% — среднесрочные облигации, 30% — акции, 7,5% — золото и 7,5% — коммодити.

Сравним его показатели на исторической дистанции. Сейчас мы берем меньший промежуток времени — 13 лет, с января 2007 года. Дело в том, что ETF Invesco DB Commodity Tracking (DBC), позволяющий отследить сырьевые товары, был запущен только в 2006 году и не позволяет заглянуть дальше. Но даже 13 лет — достаточный интервал для анализа, так как за это время экономика прошла полный бизнес-цикл, а портфель испытал на себе два кризиса — 2008 и 2020 годов.

Результаты разных стратегий за 13 лет без реинвестирования дивидендов

| Портфель | Итог без инфляции | Итог с учетом инфляции | Худший год |

|---|---|---|---|

| 60/40 | 31 802 $ | 24 769 $ | −11,78% |

| Всепогодный | 34 014 $ | 26 492 $ | −3,25% |

| S&P 500 | 46 033 $ | 35 852 $ | −37,02% |

Результаты разных стратегий за 13 лет без реинвестирования дивидендов

| 60/40 | |

| Итог без инфляции | 31 802 $ |

| Итог с учетом инфляции | 24 769 $ |

| Худший год | −11,78% |

| Всепогодный | |

| Итог без инфляции | 34 014 $ |

| Итог с учетом инфляции | 26 492 $ |

| Худший год | −3,25% |

| S&P 500 | |

| Итог без инфляции | 46 033 $ |

| Итог с учетом инфляции | 35 852 $ |

| Худший год | −37,02% |

Всепогодный портфель принес бы вам на 2212 $ больше, чем портфель 60/40. При этом в кризисные времена он показывает себя лучше: у него наименьшая просадка. По итогам 2008 года он даже умудрился показать прибыль, в то время как его оппоненты ушли в минус.

Подобная защита от шоковых сценариев достигнута благодаря тому, что мы включили в портфель разноплановые инструменты, которые имеют между собой обратную корреляцию: когда одни падают, другие растут. За счет этого портфель сохраняет свою ценность, что бы ни происходило. С точки зрения риск-менеджмента всепогодный портфель также дает наилучшую доходность на единицу риска. Поэтому я считаю, что для поставленной вами задачи лучше всего подходит именно всепогодная стратегия.

Где разместить портфель. Предполагаю, что средства для ребенка вы откладываете из свободного денежного потока, то есть частично снимать деньги со счета не требуется. В этом случае наилучшим вариантом является использование ИИС типа А, при условии что у вас белая зарплата и доступны вычеты.

Стоит учитывать, что на ИИС можно заводить только рубли, поэтому при ежемесячном пополнении придется пополнять счет в рублях, а уже на них покупать на счете доллары по текущему курсу. Это повлечет дополнительные издержки в виде брокерских комиссий и курсового спреда, но выгода от использования ИИС типа А их перекрывает.

В течение года вы заведете на ИИС сумму, эквивалентную 1200 $, а значит, в начале следующего календарного года можно обратиться за налоговым вычетом и получить 156 $ в рублевом эквиваленте. Если сразу реинвестировать эти деньги, то эффективность стратегии ощутимо повысится. Несмотря на то что вы хотите минимизировать контакты с ФНС, разовое обращение в начале каждого года за вычетом полностью оправданно.

Что касается ИИС типа Б, то, если инвестировать по принципу «купил и держи», никакого толка от использования ИИС нет: вычет за долгосрочное владение ценными бумагами вы за 18 лет и так получите. Лучше открыть обычный брокерский счет, который разрешает пополнение в иностранной валюте.

Размещать активы на двух счетах параллельно имеет смысл только у разных брокеров, делая это сознательно, с целью диверсификации капитала или для получения доступа к дополнительным инструментам. В противном случае это не даст ничего, кроме двойных комиссий.

Ребалансировка. Так как всепогодный портфель состоит из разнородных инструментов, ведущих себя по-разному, пропорции активов с течением времени меняются. Например, если бы мы составили всепогодный портфель в 2007 году и больше к нему не возвращались, то к середине 2020 года появился бы дисбаланс: акции занимали бы 38,71% портфеля вместо изначальных 30%, а доля коммодити снизилась бы с 7,5 до 2,23%. Поэтому периодически необходимо приводить портфель к исходным пропорциям.

Мы посчитали, что при заданных параметрах всепогодный портфель за последние 13 лет принес бы 34 014 $ — при этом была учтена ребалансировка портфеля раз в год. Если бы мы не занимались этим, то портфель в итоге показал бы результат 33 191 $ — на 823 $ меньше. Также этот портфель становится более волатильным, ведь с течением времени акции постепенно перетягивают на себя одеяло.

Рассмотрим другой сценарий, когда мы осуществляем ребалансировку активов раз в квартал. В этом случае итоговая сумма за 13 лет составит 34 633 $ — на 619 $ больше, чем при ежегодном вмешательстве. Но этот способ требует более активного личного участия, и на комиссии брокера уходит больше.

В вашем случае, когда на счет ежемесячно вносится пополнение, ребалансировка может не потребоваться, если каждый раз на 100 $ докупать просевшие активы, подтягивая их к нужным пропорциям. Например, если по итогам предыдущего месяца акции в портфеле просели сильнее всего, а золото выросло в цене, то на очередные 100 $ покупаются именно акции. Еще в этом случае можно продать часть позиций по золоту, но для консервативного портфеля, как ваш, я рекомендую только докупать активы, ничего не продавая. Так вы сэкономите на брокерских комиссиях и не возникнет налог на прибыль.

Как меньше общаться с налоговой

Российские брокеры выступают налоговыми агентами и автоматически удерживают НДФЛ с продажи активов и рублевых дивидендов компаний. В этом случае никаких дополнительных действий со стороны инвестора не требуется. Сложность возникает в случае с дивидендными выплатами от иностранных компаний. Если вы подпишете форму W-8BEN, чтобы снизить налог с американских дивидендов, то, как правило, 10% налога автоматически удержится в пользу иностранного государства, а еще 3% вы будете обязаны, как резидент, самостоятельно задекларировать в России.

Чтобы избежать этих сложностей, можно:

- Не подписывать форму W-8BEN. Тогда с дивидендов по иностранным акциям будет автоматически удерживаться 30% — ничего доплачивать не придется.

- Покупать акции иностранных компаний, которые не выплачивают дивиденды, но дают доход за счет роста самого актива. Это так называемые компании роста. Этот вариант сильно сужает количество доступных акций, а у многих из них еще и высокий порог входа. Например, акция «Гугла» на сегодняшний день стоит более 1600 $.

- Инвестировать в иностранные бумаги через ETF, доступные на Московской бирже, например акции компаний США от FinEx (FXUS) или FinEx Global Equity (FXWO). Но придется согласиться на комиссию фонда за управление — 0,9 и 1,36% соответственно.

Наполнение портфеля

Если вы хотите вообще ни о чем не думать, то составить портфель, примерно воплощающий всепогодную стратегию, можно за счет фондов от Т-Банка «Вечный портфель». На Московской бирже они представлены в рублях — TRUR, долларах — TUSD, евро — TEUR. В этом случае можно забыть про выбор активов, балансировку, налоги, но придется принять комиссию фонда за управление — 0,99%.

Если вы хотите самостоятельно воплотить всепогодный портфель, то еще раз напомню его структуру: 40% — долгосрочные облигации, 15% — среднесрочные облигации, 30% — акции, 7,5% — золото и 7,5% — сырьевые товары, или коммодити.

Составлению портфеля придется уделить некоторое время, так как часть инструментов недоступна простому инвестору, торгующему через российских брокеров. Например, невозможно купить ETF на коммодити.

Могу дать следующие рекомендации по составлению портфеля:

- Взять за образец «Вечный портфель» от Т-Банка и вручную, насколько это возможно, скопировать состав фонда.

- Для покупки акций российских компаний можно использовать фонды, которые освобождены от уплаты налогов по дивидендам: БПИФ SBMX, БПИФ VTBX, Т-Капитал iMOEX. В этом случае дивиденды по российским акциям реинвестируются в полном объеме.

- Коммодити можно заменить аналогичным по свойствам инструментом, защищающим от инфляции и слабо коррелирующим с рынком акций. Это может быть золото — тогда включаем в портфель 15 вместо 7,5%. Еще вариант — акции компаний REIT и сектора коммунальных услуг.

- При выборе долгосрочных облигаций часть средств вложить в облигации с переменным купоном. В отличие от долговых бумаг с фиксированным купоном они предоставляют защиту от инфляции. В текущий момент мы видим дефляцию в экономике, поэтому этот пункт может казаться неактуальным, но за 18 лет конъюнктура не раз изменится. Так, некоторые аналитики прогнозируют фазу роста товарных рынков с пиком к 2045 году. Если этот процесс запустится, он может подстегнуть инфляцию.

- В качестве среднесрочных облигаций помимо государственных желательно выделить долю для корпоративных. Они обеспечат повышенную доходность в сравнении с первыми. Если делать это через фонды, то подойдут, например, фонды от ВТБ: VTBH — корпоративные облигации США, VTBB — на отечественные компании.