На чем зарабатывают ETF?

Много было сказано про ETF: какие они замечательные, как это все удобно и т. д. А на чем эти фонды зарабатывают? Ведь не станут же аналитики, управленцы, банк и прочие заниматься этим за спасибо, чтобы частным инвесторам было легче жить?

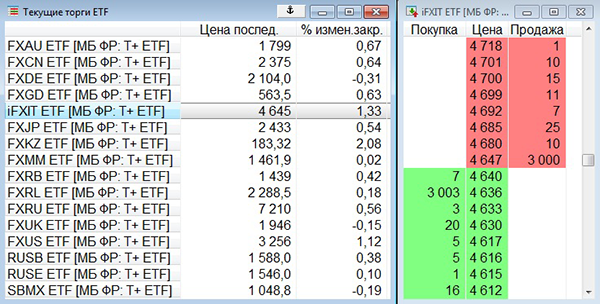

Еще не очень понятно, как формируется цена акции фонда. К примеру, возьмем ETF FXIT. Американский рынок открывается позже российского — соответственно, в первые часы работы биржи цена не может изменяться по определению. Но мы видим движение этой самой цены — и порой достаточно бодрое. Влияет ли на цену баланс спроса и предложения?

И если я хочу продать акцию фонда, я продаю ее самому фонду или другому инвестору? Тот же вопрос с покупкой. Ведь если на цену влияет и баланс спроса и предложения, то ETF — это не совсем чистый способ вложений и акции фонда в точности не повторяют динамику индекса.

Александр

Мы и правда много писали про биржевые фонды, но ETF — интересная штука, всегда есть что обсудить.

Углубимся в те аспекты работы ETF, которые мы пока не рассматривали.

ETF — это не бесплатно

Для работы биржевых фондов нужны деньги. Они расходуются на зарплаты сотрудников, компьютеры, комиссии биржи, услуги депозитария и так далее.

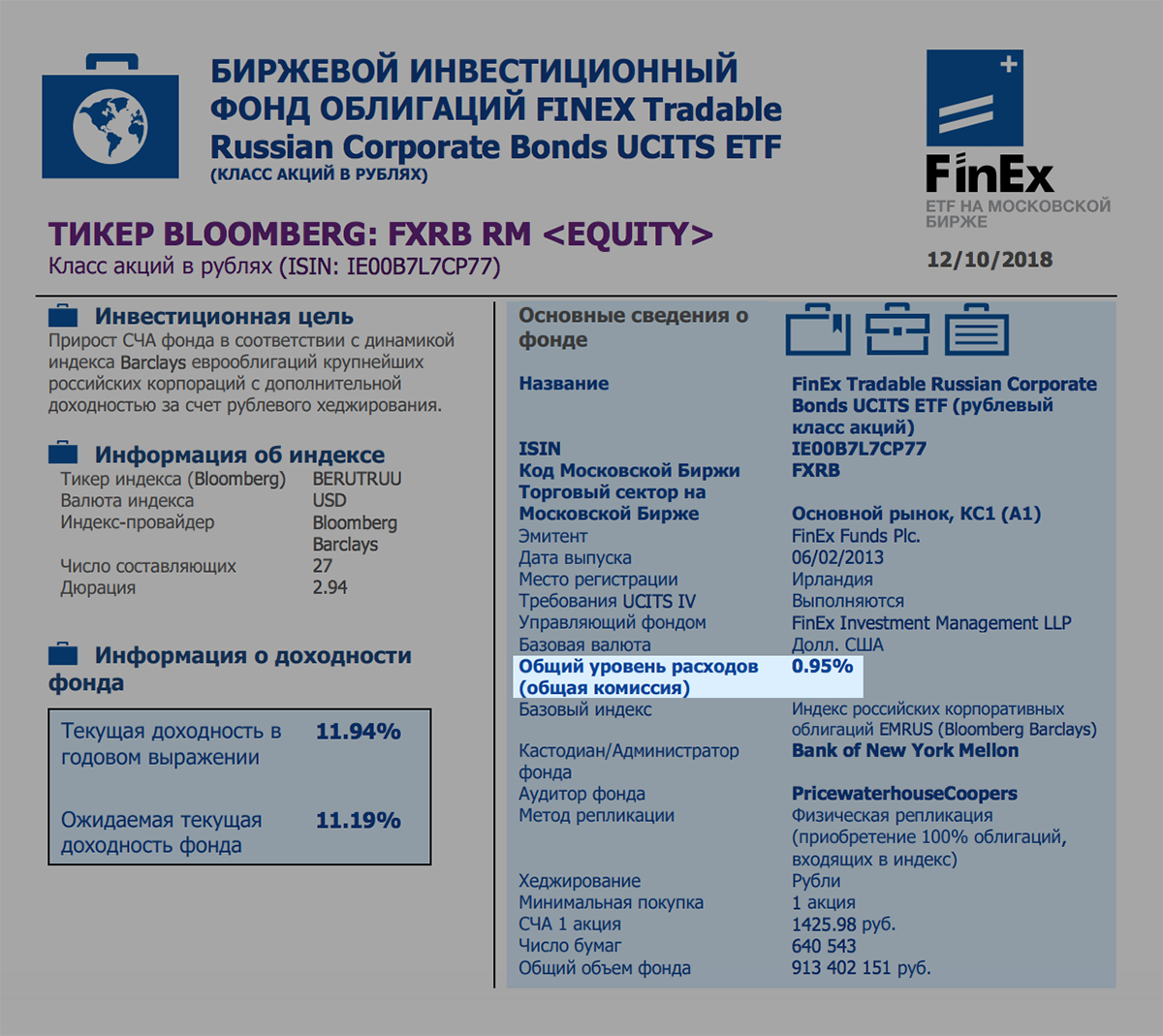

Правила каждого ETF устанавливают предельный размер издержек — это и есть комиссия. Размер издержек выражен в процентах от среднегодовой стоимости чистых активов фонда.

Например, в фонде 5 наименований ценных бумаг, общая стоимость активов фонда — 5 млн рублей. Комиссия — небольшой процент от этой стоимости. Например, у фонда FXGD на Московской бирже комиссия 0,45%, у RUSE — 0,65%, у FXRB — 0,95%.

Эта комиссия не взимается с инвестора при покупке или продаже акций ETF. С брокерского счета или ИИС ничего не списывается.

Расходы на управление ежедневно равными порциями удерживаются из чистых активов фонда и учитываются в цене акции. Например, если у FXRB величина издержек 0,95% в год, то каждый день из чистых активов фонда удерживается 0,0026% их стоимости.

Представим, что цена бумаг, входящих в состав фонда, перестала меняться. Тогда каждый день акция FXRB будет дешеветь на 0,0026%.

У фондов, созданных американскими управляющими компаниями и торгующихся в США, издержки обычно ниже. Например, у TLT от компании Blackrock уровень расходов — 0,15%.

Комиссии на западе ниже, потому что рынок ETF в США и в Европе развит намного сильнее, чем в России. Под управлением зарубежных фондов — миллиарды долларов. При этом издержки на управление крупным ETF ненамного выше, чем расходы на маленький фонд.

Надеемся, что ETF на Московской бирже будут привлекать все больше активов и это позволит снижать комиссии.

Кому можно продать акции

Продать акции ETF можно маркетмейкеру, обеспечивающему ликвидность по договоренности с биржей и управляющей компанией, или другим участникам торгов: обычным инвесторам, банкам. Купить акции — аналогично.

Маркетмейкер ставит цены, близкие к «справедливым», то есть расчетным. Расчетная цена — это стоимость чистых активов фонда, деленная на число акций фонда.

Другие участники торгов ставят те цены, которые захотят. Бывает выгоднее купить у других участников, но не всегда. Если нужно купить или продать большой объем акций, лучше совершить сделку с маркетмейкером.

Маркетмейкер должен участвовать в торгах не менее 7 часов в течение дня. Обычно он работает все время с открытия до закрытия биржи, но иногда может ненадолго исчезнуть, например из-за технических сложностей.

От чего зависит цена акций фонда

ETF на Московской бирже торгуются в рублях. Восемь из них также можно купить за доллары, но это позволяют лишь несколько брокеров. Цена акций ETF зависит от того, как меняется цена базового актива — бумаг или сырья, которые отслеживает фонд.

Также может влиять курс валют, а вот соотношение спроса и предложения на акции самих ETF не отражается на их цене.

Разберем это на примере фонда FXIT, отслеживающего индекс MSCI USA IT — это индекс ИТ-компаний США. В составе фонда 103 наименования акций — Facebook, Apple и другие — в пропорциях, соответствующих индексу. Эти акции торгуются в США за доллары — значит, у фонда валютный базовый актив.

Фондовый рынок США работает с 16:30 до 23:00 по московскому времени. Еще есть премаркет — дополнительная торговая сессия до начала основных торгов, доступ к которой некоторые американские брокеры дают уже утром по московскому времени.

Все это время цена акций и фьючерсов на акции, входящие в состав FXIT, меняется. Из-за этого меняется стоимость чистых активов фонда и расчетная цена акций FXIT: маркетмейкер меняет долларовые цены, по которым он готов купить или продать акции FXIT на Московской бирже.

Если покупать FXIT, FXUS и другие фонды с валютным базовым активом на Московской бирже за рубли, то на цене отражается также курс валют. Например, доллар подорожает — FXIT тоже подорожает, даже если цена акций в составе фонда не изменится, и наоборот.

В некоторых фондах — FXRB, FXMM — используется валютное хеджирование, или страховка от изменения валютных курсов. Например, фонды FXRU и FXRB вкладываются в одни и те же еврооблигации российских компаний. Но если доллар подорожает, акции FXRU в рублях тоже станут дороже, а цена акций FXRB не изменится — из-за хеджирования.

Хеджирование также дает дополнительную рублевую доходность. Как это работает, FinEx подробно разбирает на примере фонда FXMM.

Главное

ETF — это не благотворительность. Свои расходы управляющая компания покрывает с помощью комиссии, встроенной в цену акций фонда.

Покупать и продавать акции ETF можно через маркетмейкера фонда или других участников торгов. Маркетмейкер обеспечивает цену акций, близкую к «справедливой». Иногда другие участники предлагают чуть более интересные цены, зато маркетмейкер дает возможность совершать крупные сделки на адекватных условиях.

Цена акций биржевого фонда зависит от того, как меняется цена базового актива — например, бумаг фондового индекса или вида сырья, которые отслеживает фонд. Цена меняется не только во время работы рынка США, но и на пресейле. Также на цену влияет курс валют, если базовый актив в одной валюте, а цена акции показана в другой и не используется хеджирование.