ЕСХН — единый сельскохозяйственный налог.

Это налоговый режим для производителей, которые работают в растениеводстве, животноводстве, лесном, рыбном и сельском хозяйстве. Он освобождает ИП и компании от уплаты:

- Налога на прибыль организаций, кроме налога на дивиденды.

- Налога на имущество, которое напрямую используется в сельскохозяйственном бизнесе.

Рассказываем, кто и при каких условиях может работать на ЕСХН.

Что вы узнаете

Обратитесь к бухгалтеру

Мы даем основную информацию про ЕСХН. Не решайте сложные вопросы и не рассчитывайте налог по статьям из интернета. Законы меняются, статьи устаревают, из-за этого могут быть проблемы с налоговой

Кто может работать на ЕСХН

Применять ЕСХН могут компании и ИП, которые занимаются производством, переработкой и реализацией сельхозпродукции . Ключевое слово — «производство». Собираете малину, делаете варенье и продаете — можно работать на ЕСХН. Покупаете малину у фермера и делаете из нее варенье — нельзя.

Дополнительные требования к применению ЕСХН:

- Для всех плательщиков — доля доходов от продажи своей сельхозпродукции, продуктов ее первичной переработки и от оказания вспомогательных услуг другим производителям в сельском хозяйстве должна быть не менее 70%.

- Для рыбохозяйств — собственные или зафрахтованные рыбопромысловые суда, средняя численность работников не более 300 человек.

Не вправе применять ЕСХН:

- Производители подакцизных товаров, например этилового спирта или табака. Но делать вино, включая игристое, можно, если минимум 70% нужного для этого винограда вырастили сами.

- Представители игорного бизнеса.

- Казенные, автономные и бюджетные учреждения

Как платить ЕСХН

Налог считают по такой формуле:

ЕСХН = Налоговая база × Ставка налога

Налоговая база — положительная разница между доходами и расходами бизнеса .

В доходах для ЕСХН учитывают те же поступления, что и для налога на прибыль или налога при УСН:

- Выручку от продажи товаров, работ или услуг, а также имущественных прав.

- Внереализационные доходы — например, проценты, полученные по займам, пени и штрафы, уплаченные контрагентами за нарушение договоров.

К расходам можно отнести, в частности:

- Зарплату сотрудников.

- Покупку товаров и материалов, например семян, рассады, удобрений.

- ГСМ — бензин, газ, дизель, смазочные материалы, тормозные и охлаждающие жидкости.

- Покупку и ремонт основных средств — недвижимости, оборудования, техники.

- Аренду.

- Рекламу.

- Коммунальные и транспортные услуги.

- Налоги и взносы.

Расходы учитывают после оплаты. Зарплату — на дату выплаты работникам, налоги — на дату перечисления в бюджет. Стоимость основных средств и нематериальных активов списывают равномерно в течение года покупки. Минимальный срок списания расходов на земельные участки — семь лет.

Ставка налога. Максимальная — 6% . Регионы могут снижать ее до 0% для всех или некоторых категорий налогоплательщиков. Например, в Севастополе до конца 2025 года действует ставка 2%. А в Московской области до 31 декабря 2026 года — нулевая. Предпринимателям и компаниям на ЕСХН из Подмосковья не нужно платить налог — только сдавать декларацию.

Когда платить ЕСХН

ЕСХН платят дважды в год:

- Не позднее 28 июля текущего года — аванс за первое полугодие.

- Не позднее 28 марта следующего года — налог за истекший год. За 2024 год крайний срок уплаты — 28.03.2025.

Налог и авансы перечисляют в составе единого налогового платежа. Перед уплатой аванса надо подать в налоговую уведомление о его сумме.

Если ИП или компания прекратит работу как сельхозпроизводитель, нужно уплатить налог не позднее 28 числа месяца, следующего за месяцем прекращения деятельности.

В расчетах поможет бухгалтер, но вот короткий пример.

За первые полгода предприниматель заработал 600 000 ₽, расходы — 400 000 ₽. Ставка налога — 6%.

Считаем авансовый платеж, который нужно внести не позднее 28 июля: (600 000 ₽ − 400 000 ₽) × 6% = 12 000 ₽.

Во втором полугодии предприниматель заработал 800 000 ₽, расходы — 700 000 ₽. Нужно рассчитать сумму ЕСХН за весь год, а потом вычесть из нее авансовый платеж.

Налог за весь год: (600 000 ₽ + 800 000 ₽ − 400 000 ₽ − 700 000 ₽) × 6% = 18 000 ₽.

Вычитаем авансовый платеж: 18 000 ₽ − 12 000 ₽ = 6000 ₽.

Эту сумму нужно уплатить не позднее 28 марта следующего года.

В реальности расчеты обычно сложнее. Нужно понимать, какие расходы можно учесть, а какие нет. Поэтому лучше обратиться за помощью к опытному бухгалтеру.

НДС на ЕСХН

Сельхозпроизводители на ЕСХН обязаны платить НДС. Но от этой обязанности компанию или ИП могут освободить, если доход от деятельности по ЕСХН за предыдущий год не превысил 60 000 000 ₽. В первый год применения налогового режима можно получить освобождение от НДС при любой величине доходов .

Чтобы получить освобождение от НДС, нужно подать в налоговую уведомление и подтверждающие документы не позднее 20 числа месяца, с которого планируется применять освобождение .

Учет и отчетность на ЕСХН

Учет ИП. Предприниматели на ЕСХН должны вести бумажную или электронную книгу учета доходов и расходов, КУДиР . Книгу регистрируют в налоговой: бумажную — до начала ведения, электронную распечатывают и относят до 31 марта следующего года. Налоговую декларацию нужно сдать не позднее 25 марта года, следующего за отчетным. За 2024 год — до 25 марта 2025.

Если сельхозпроизводитель прекращает работу, он должен уведомить об этом налоговую по специальной форме и сдать декларацию до 25 числа следующего месяца. К примеру, предприниматель прекратил работать в мае и в этом же месяце уведомил об этом налоговую. Декларацию ему нужно подать до 25 июня.

Учет в компаниях. Организации на ЕСХН не ведут книгу учета доходов и расходов. Налоговую базу и сумму налога они рассчитывают по данным бухгалтерского учета. Налоговую декларацию также подают раз в год, до 25 марта.

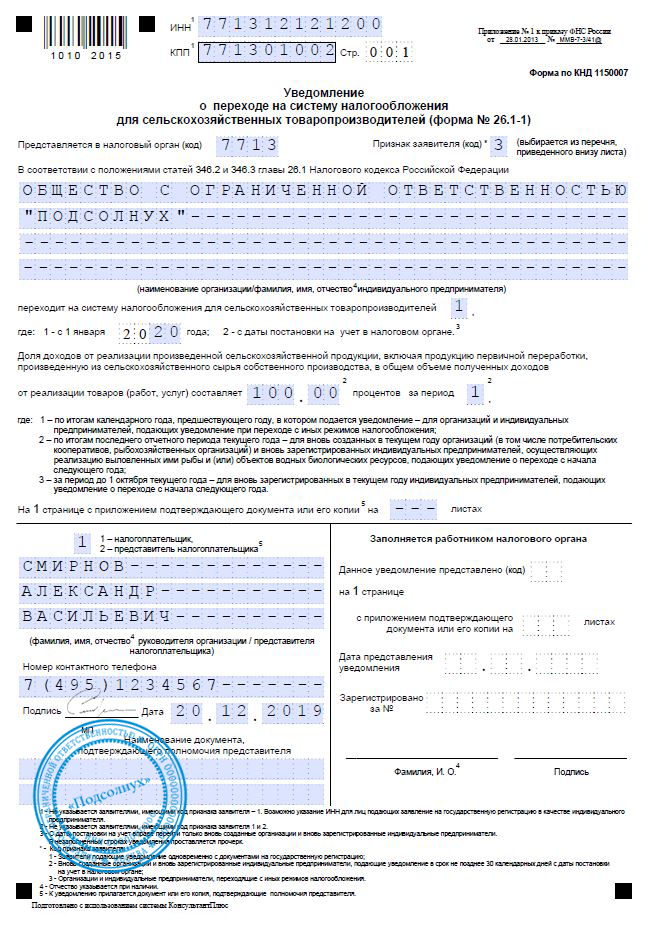

Как перейти на ЕСХН

Уже работающие ИП или компании могут перейти с другого налогового режима на ЕСХН с 1 января следующего года. Порядок такой:

- Заполняете уведомление.

- Лично или через онлайн-кабинет подаете его в налоговую по месту нахождения компании или месту жительства ИП до 31 декабря текущего года включительно.

Вновь создаваемые ИП и компании могут подать уведомление с документами на регистрацию или в течение 30 календарных дней после нее. Если опоздать, придется работать на ОСН.

Совмещение ЕСХН с другими налоговыми режимами

Компании не вправе совмещать ЕСХН с другими налоговыми режимами: ОСН, УСН или АУСН.

Предприниматели могут совмещать ЕСХН с патентом. Правда, есть нюанс: нельзя продавать сельскохозяйственную продукцию через собственные торговые точки и столовые.

При совмещении режимов доля доходов от сельхоздеятельности должна быть не ниже 70% от заработков по всем видам бизнеса.

Снятие с учета ЕСХН

Компания или ИП должны сняться с учета по ЕСХН, если:

- Потеряли право работать на ЕСХН.

- Больше не ведут деятельность на ЕСХН — например, организация закрыла сельскохозяйственное направление бизнеса.

- Хотят перейти на другую систему налогообложения.

В любом из этих случаев нужно подать уведомление в налоговую в течение 15 рабочих дней с момента решения.

При утрате права на ЕСХН вместе с уведомлением подают специальное сообщение.

Потеря права на ЕСХН

Компания и ИП теряют право на ЕСХН, когда перестают соответствовать требованиям НК РФ к применению этой системы налогообложения. Например, начали производить подакцизные товары, кроме вина из своего винограда, или выручка от сельхоздеятельности стала меньше 70% от общей суммы доходов.

О потере права на ЕСХН надо сообщить в налоговую инспекцию. Также придется заплатить налоги, будто весь год работали на общей системе.

Первые полгода компания производила и продавала мед. А во втором полугодии стала выпускать медовуху — подакцизный товар. Работать на ЕСХН больше нельзя, поэтому организация перешла на общую систему налогообложения.

Она обязана уплатить налоги по ОСН за весь год, даже с дохода от производства и продажи меда.

Вернуться на ЕСХН можно не раньше чем через год после того, как утратили право на спецрежим. Например, если слетели с ЕСХН в сентябре 2024 года, вернуться сможете не раньше 1 января 2026 года.

Преимущества и недостатки ЕСХН

Главный плюс ЕСХН — освобождение от уплаты некоторых других налогов. Что еще хорошо:

- Низкая ставка налога.

- ИП могут совмещать ЕСХН с патентом.

- Простая система уплаты налога и отчетности. Нужно платить ЕСХН два раза в год и один раз в год сдавать декларацию.

- Можно выбрать, работать с НДС или без него. Условия для освобождения от налога намного лучше, чем на общей системе.

Из минусов:

- Жесткие ограничения по видам деятельности, которые можно вести на этом режиме.

- Если нарушить долю дохода 70% от сельхоздеятельности, придется перейти на общий режим налогообложения.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes