Что такое инвестиционная стратегия

Всегда сложно начать что-то новое, особенно если в результате можно потерять деньги, поэтому инвестировать без стратегии и цели может быть неэффективно.

В этой статье расскажу, что такое инвестиционная стратегия и как она поможет увеличить инвестиционный доход. Эта статья информационная, и больше подойдет для начинающих инвесторов. В ней не будет профессиональных инвестиционных стратегий или советов, какие именно ценные бумаги следует покупать.

Что такое инвестиционная стратегия

Инвестиционная стратегия — это план покупки и продажи ценных бумаг в зависимости от целей, времени и личных особенностей инвестора. Часто без стратегии инвестиции превращаются в азартные игры или слепое копирование, а инвесторы переживают огромный стресс при просадках портфеля.

Еще в 1986 году Гарри Бринсон с коллегами опубликовал исследование Determination of portfolio performance о результатах инвестирования американских пенсионных фондов. Их интересовало, почему одни фонды зарабатывают больше, чем другие, и от чего зависит доходность их инвестиций. Оказалось, что на прибыльность портфеля американских пенсионных фондов более всего влияет всего один фактор, хотя исследователи предполагали другое:

- Распределение активов по классам, то есть выбор между акциями, облигациями или денежными средствами определяло доходность всего портфеля на 93,6%.

- Выбор конкретных ценных бумаг влиял на доходность всего на 4%.

- Выбор времени покупки/продажи ценных бумаг влиял на доходность всего на 2%.

- Комиссии влияли менее чем на 1%.

В соответствии с этой точкой зрения инвестиционная стратегия превращается в пошаговый план глобального распределения активов. В идеале все шаги нужно записать, чтобы можно было время от времени сверять курс.

Постановка цели. На этом этапе придется ответить на сложные вопросы: зачем вообще инвестировать, на какой срок и какие риски допустимы. Этот этап может занять много времени, потому что придется планировать расходы на несколько лет вперед и пытаться просчитать потенциальную доходность инвестиций. У каждого инвестора будут свои планы — покупка жилья, обеспеченная пенсия, образование детей. Соответственно и время для каждого инвестора будет отличаться.

Допустим, Иван хочет накопить на образование своего 8-летнего сына, деньги нужны к его совершеннолетию. Тогда временной горизонт Ивана составляет 10 лет. Иван не знает, сколько будет стоить образование через 10 лет и где будет учиться его ребенок, поэтому он хочет создать капитал в 25 000 $ (1 847 987 ₽). После того как Иван определил цель и время, можно рассчитывать, сколько он будет инвестировать ежемесячно и какая нужна доходность.

Формирование портфеля. На этом этапе инвестор решает, в какие активы и когда он вложит деньги, чтобы обеспечить нужную доходность с учетом инфляции. Доходность должна быть реальная и достижимая, кроме этого, риск не должен заставлять инвестора нервничать и терять аппетит. Также здесь можно задуматься о доверительном управлении ценными бумагами или о том, как часто надо ребалансировать портфель.

Инвестиционная стратегия не дает гарантий результата. В любой стратегии бывают убытки. Но если прибыль больше убытков, инвестор может спать спокойно.

Какие бывают инвестиционные стратегии

Инвестиционные стили зависят от характера и особенностей человека и меняются с возрастом. У молодых инвесторов есть запас времени на восстановление потерянного капитала, поэтому они могут вкладывать в более рискованные активы. Пожилые инвесторы больше нацелены на сохранение капитала и стабильный доход, потому что у них меньше возможности рисковать.

В интернете можно встретить разные инвестиционные стратегии. Я объединила и собрала вместе разные источники. Какие-то стратегии могут показаться спорными, а первые три — это классика, и их часто называют пиар-терминами.

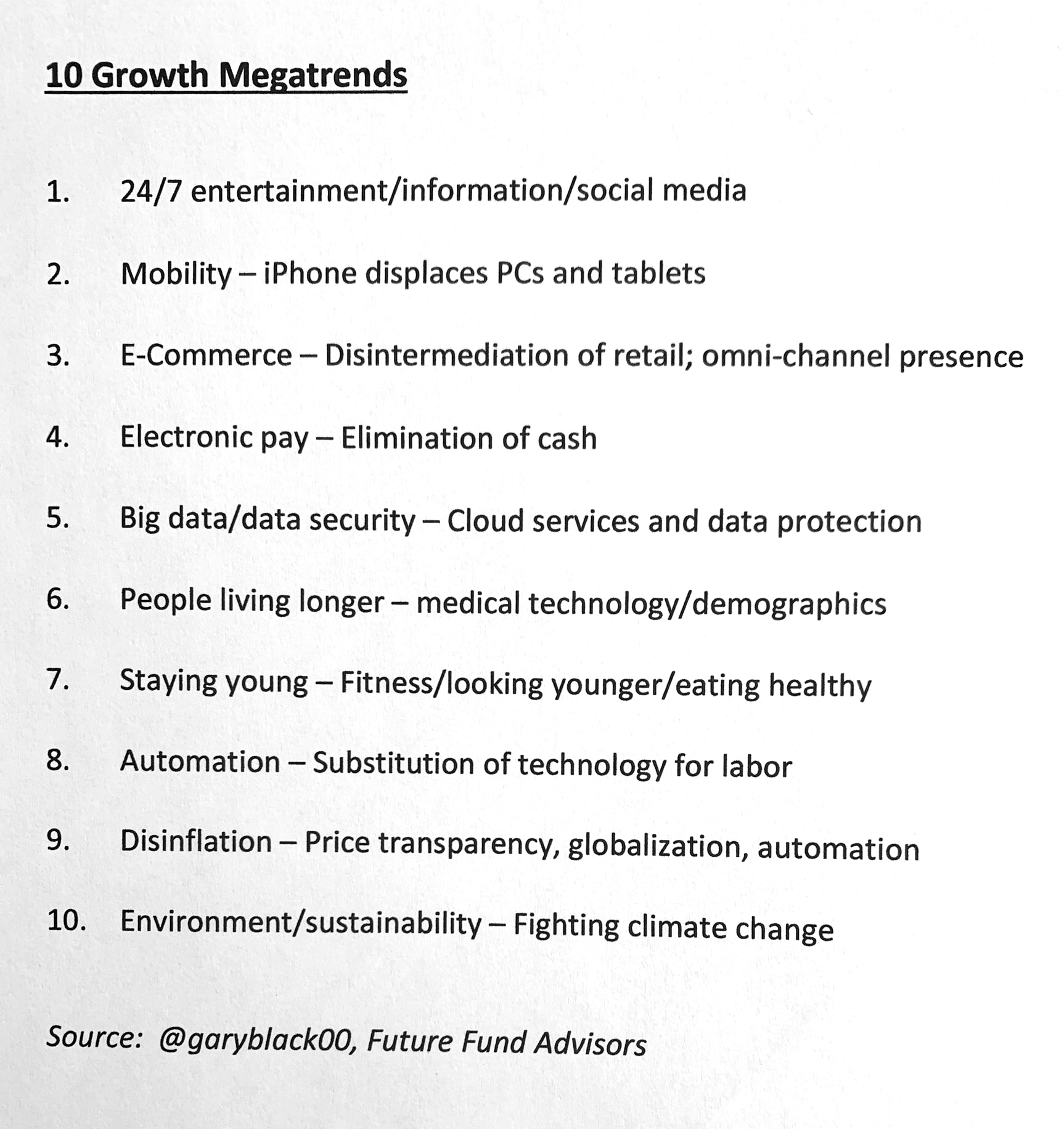

Инвестирование в рост курсовой стоимости. Чаще всего инвесторы выбирают акции по высоким темпам роста прибыли или продаж, но ориентироваться только на этот показатель неправильно, потому что высокие темпы роста очень нестабильны. Компания может быть интересна, если растет быстрее, чем отрасль в целом, но в то же время темпы ее роста не бешеные. Как правило, акции компаний малой капитализации растут быстрее, чем акции компании высокой капитализации.

В определенные моменты бывают целые отрасли роста — например, производители вакцин или развлекательного ПО в период коронавируса. Аналитики часто предлагают перечни перспективных отраслей — в зависимости от того, кто станет президентом или от экологической озабоченности людей.

Акции роста удобно выбирать с помощью скринера. Для этого можно отфильтровать интересную отрасль, рост EPS (прибыли на акцию) за текущий год выше среднего по отрасли и финансовые коэффициенты ниже средних по отрасли. Мне нравится «Закс-ком», поэтому в примере буду использовать их скринер. В бесплатном варианте можно заполнить поля точными значениями. Некоторые важные данные они прячут от бесплатных подписчиков, но если открывать карточки компаний, то там можно увидеть много полезной информации.

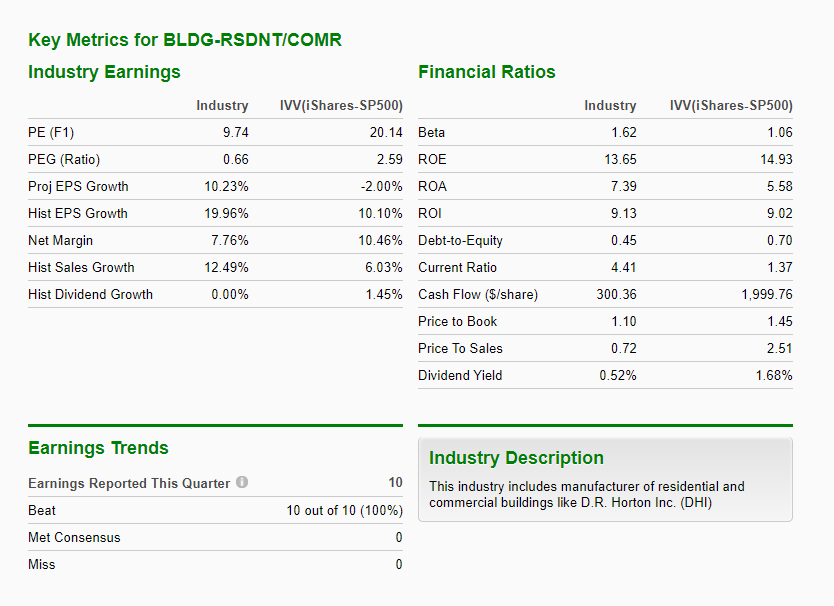

Чтобы узнать средние значения финансовых коэффициентов, я просмотрела отрасли и сектора. Я выбрала сектор Constructions, потому что в этом году отрасль чувствует себя лучше, чем рынок в целом.

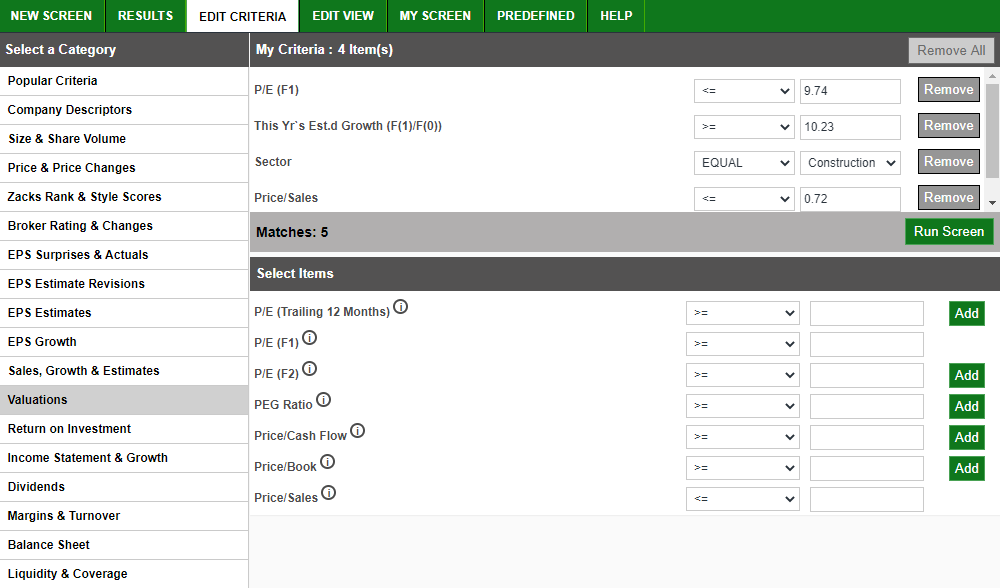

После того как я нашла средние значения, можно создавать скринер. Выбираю нужные поля — сектор и мультипликаторы P/S, P/E и рост EPS.

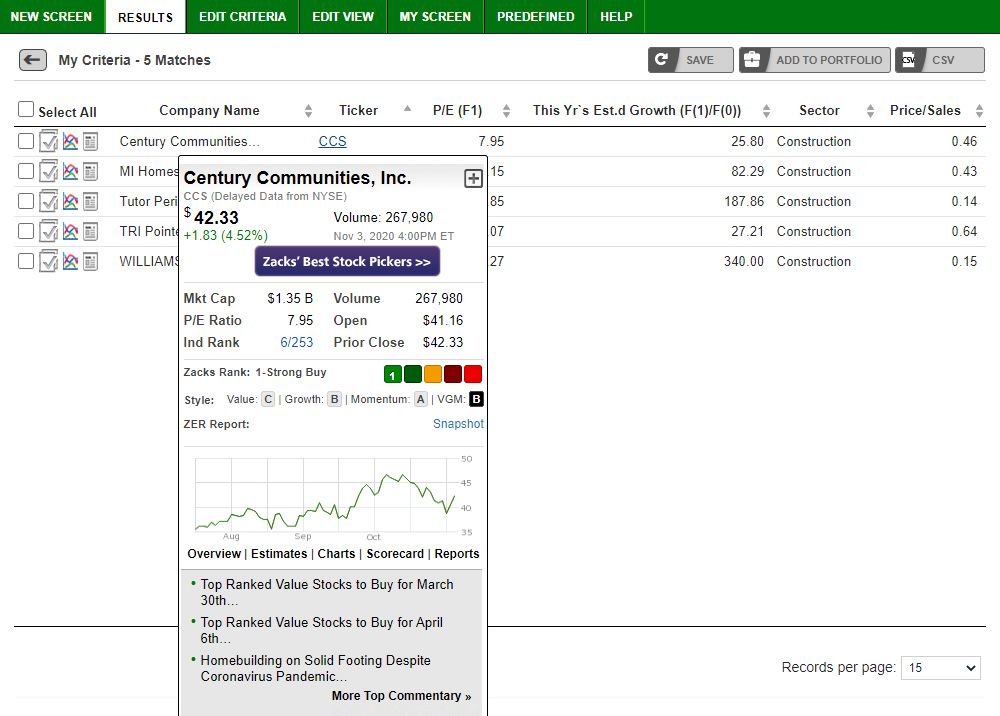

В выборку попало 5 компаний. «Закс» каждой из этих компаний присваивает рейтинг от 1 до 5. Чем ниже рейтинг, тем больше потенциал роста. В бесплатной версии фильтровать по рейтингу невозможно, но его можно увидеть, если навести курсор на тикер компании.

Инвестирование в недооцененные компании, или стоимостное инвестирование. В этой стратегии инвесторы пытаются выбрать недооцененные рынком акции на основе фундаментального анализа, финансовых коэффициентов, балансового отчета и других показателей. Основная мысль, что акции стоят дешевле активов, которые есть у фирмы. Самые известные инвесторы в стоимость — Бенджамин Грэм и Уоррен Баффет.

Эта стратегия может быть сложной для начинающих инвесторов, потому что надо разбираться в финансовых и бухгалтерских данных. Кроме того, компании могут быть недооценены по разным причинам — например, потому что публикуют отчетность ниже ожиданий или потому что у них нет огромных темпов роста, или потому что эта отрасль на данный момент неинтересна. Чаще всего недооцененные компании интересуют инвесторов, которые готовы ждать, пока цена вырастет.

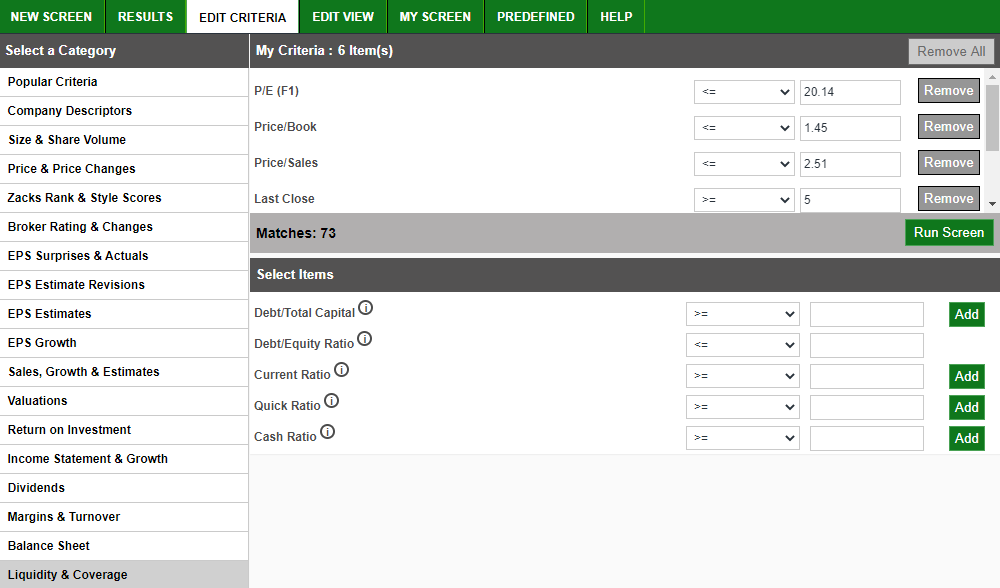

Для того чтобы найти недооцененные американские компании, их коэффициенты можно, например, сравнивать с индексом S&P 500 или с отраслью. Зададим в скринере значения мультипликаторов P/S, P/B, P/E и Debt/Equity меньше, чем в среднем по индексу — в выборку попадет 73 компании. Конечно, для ручного перебора это достаточно много, поэтому можно добавить дополнительные фильтры — например, отрасль.

Инвестирование в стабильный доход — это дивидендные акции или облигации. Раньше такой инвестиционный стиль был популярен, но сейчас интерес уменьшился, потому что технологические компании не платят дивиденды.

Одна из самых известных дивидендных стратегий для выбора американских акций называется Dogs of the Dow. По стратегии инвестор каждый год выбирает из индекса Доу — Джонса 10 акций с наибольшей дивидендной доходностью. Портфель надо ребалансировать каждый год. У этой стратегии есть даже свой официальный сайт.

Портфель Dogs of the Dow на январь 2019 года

| Тикер | Название | Дивидендная доходность |

|---|---|---|

| IBM | International Business Machine | 5,5% |

| XOM | Exxon Mobil Corporation | 4,8% |

| VZ | Verizon Communications | 4,3% |

| CVX | Chevron Corporation | 4,1% |

| PFE | Pfizer | 3,3% |

| KO | Coca-Cola Company | 3,3% |

| JPM | JP Morgan Chase & Co. | 3,3% |

| PG | Procter & Gamble Company | 3,1% |

| CSCO | Cisco Systems | 3,0% |

| MRK | Merck & Co. | 2,9% |

Портфель Dogs of the Dow на январь 2019 года

| International Business Machine | |

| Тикер | IBM |

| Дивидендная доходность | 5,5% |

| Exxon Mobil Corporation | |

| Тикер | XOM |

| Дивидендная доходность | 4,8% |

| Verizon Communications | |

| Тикер | VZ |

| Дивидендная доходность | 4,3% |

| Chevron Corporation | |

| Тикер | CVX |

| Дивидендная доходность | 4,1% |

| Pfizer | |

| Тикер | PFE |

| Дивидендная доходность | 3,3% |

| Coca-Cola Company | |

| Тикер | KO |

| Дивидендная доходность | 3,3% |

| JP Morgan Chase & Co. | |

| Тикер | JPM |

| Дивидендная доходность | 3,3% |

| Procter & Gamble Company | |

| Тикер | PG |

| Дивидендная доходность | 3,1% |

| Cisco Systems | |

| Тикер | CSCO |

| Дивидендная доходность | 3,0% |

| Merck & Co. | |

| Тикер | MRK |

| Дивидендная доходность | 2,9% |

Эту стратегию можно применить и к российскому рынку акций, но надо помнить, что российские мажоритарии могут менять размер дивидендных выплат из-за каких-то личных причин. Поэтому для российского рынка в дополнение к дивидендам можно учитывать еще рост прибыли выше средних значений.

Если прибыль растет быстрее, чем по отрасли или чем по рынку в целом, компания сможет выплачивать дивиденды без ущерба для развития. Если использовать этот дополнительный фильтр, можно убрать компании, которые выплачивают дивиденды в ущерб собственному бизнесу.

Гибридный стиль. В этой стратегии инвесторы ищут компании, которые платят дивиденды и одновременно растут. Как правило, это зрелые компании с высокой капитализацией. Часто такие компании не могут показывать впечатляющий рост, потому что они уже достаточно большие.

Один из примеров гибридных стратегий — CAN SLIM Уильяма О’Нила. Об этой стратегии я достаточно подробно писала в статье про фундаментальный анализ. Основная идея — выбирать инновационные компании с хорошими фундаментальными характеристиками и ростом основных финансовых показателей.

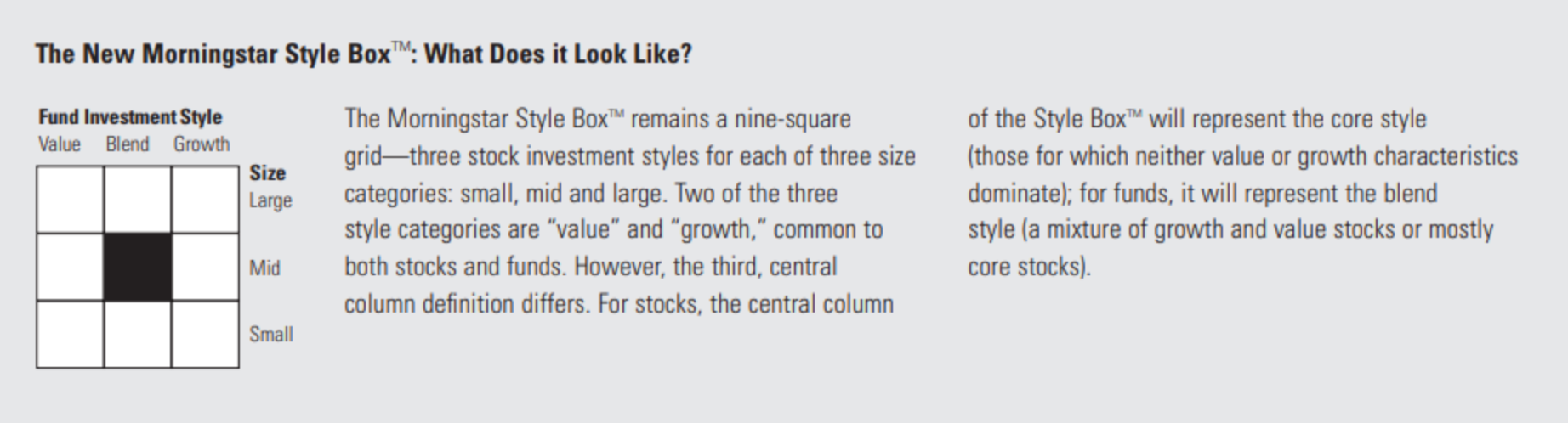

Матрица Morningstar. Формирование портфеля с помощью матрицы похоже на гибридный стиль, но здесь чуть больше системного подхода.

Матрица состоит из 9 квадратов. В каждый квадрат можно добавить акции или паи ПИФов в зависимости от их капитализации и фундаментальных характеристик роста и стоимости. Вертикальная ось показывает капитализацию. Горизонтальная ось показывает фундаментальные характеристики — стоимость, рост и смешанный тип. В центральном квадрате портфеля акций будут ценные бумаги, у которых одинаково доминируют рост и стоимость.

Всепогодный портфель. Идею портфеля, который будет устойчив к любым экономическим условиям, разработал Рэй Далио.

В портфеле собраны разные типы активов, которые по-разному ведут себя в периоды повышенной или пониженной инфляции, экономического бума и экономического спада. Конечно, с таким портфелем не получить заоблачной доходности — зато и риски минимальные.

Подстройка риска. Инвестиционный портфель можно составить не только по желаемой доходности, но и по приемлемому риску.

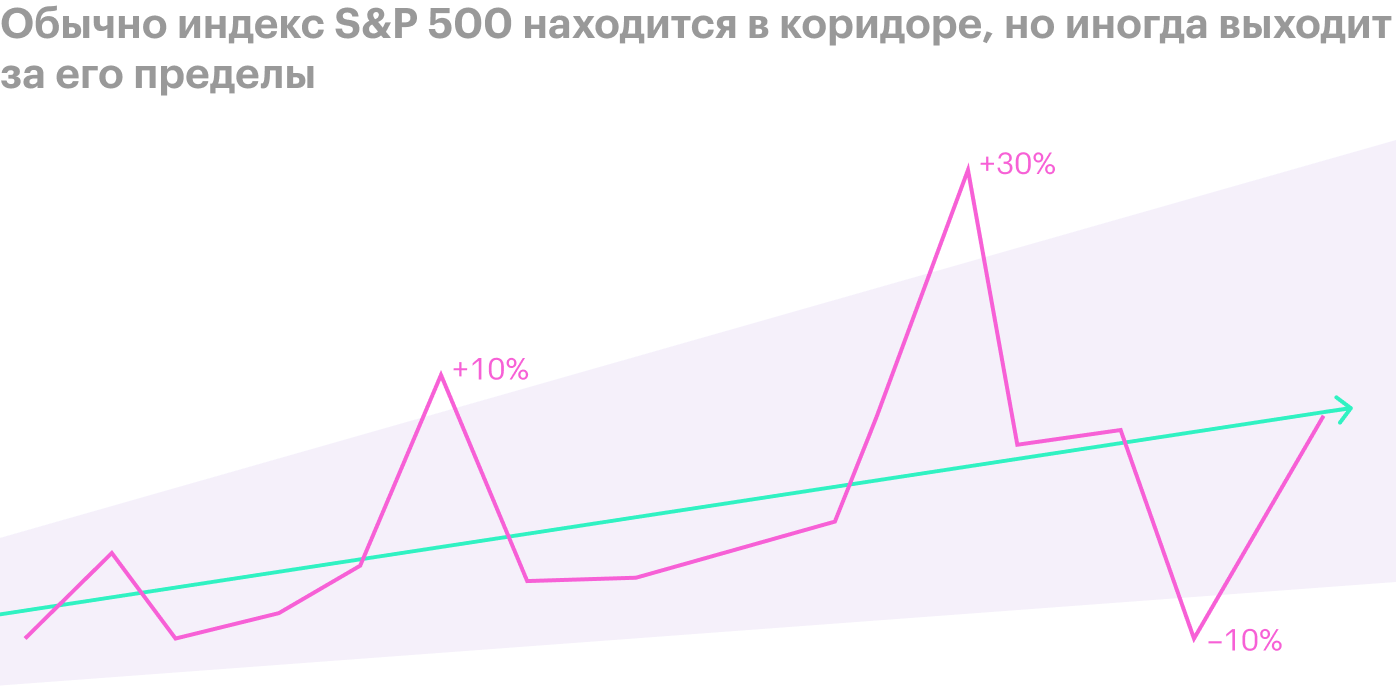

Для инвесторов риск — это страх перед неопределенностью. С точки зрения аналитиков риск — это отклонение от ожидаемой доходности. Измеряют его с помощью стандартного отклонения. Чтобы не лезть дальше в статистические дебри, визуализируем отклонение индекса S&P 500.

Допустим, стандартное отклонение индекса S&P 500 — 20%, а средняя годовая доходность — 10%. Тогда значение индекса 68% времени будет находиться в узком коридоре от −10% до +30%. Но в 32% времени значение индекса будет вырываться за пределы этого диапазона, экстремальных значений индекс может достигать еще реже.

Риск и доходность по классам активов за 2010—2019 годы

| Класс активов | Годовая доходность | Годовой уровень риска (стандартное отклонение) |

|---|---|---|

| Global Commodities | −5,38% | 16,60% |

| Emerging Markets Equity | −0,89% | 16,95% |

| Treasury Coupons | 0,73% | 0,81% |

| Investment Grade Bonds | 3,17% | 2,92% |

| Hedge Funds | 4,05% | 5,70% |

| Corporate Bonds | 5,55% | 5,26% |

| Global Listed Private Equity | 5,59% | 18,63% |

| 1—5 yr High Yield Bonds | 6,71% | 1,00% |

| Global Equity | 6,75% | 12,50% |

| Global Equity — ESG Leaders | 6,87% | 12,03% |

| Taxable Municipal Bonds | 7,20% | 7,33% |

| Real Estate Investment Trusts | 8,44% | 11,03% |

| U.S. Mid Cap Equity | 11,00% | 13,60% |

| U.S. Large Cap Equity | 11,22% | 11,39% |

| Dividend-paying Equity | 11,81% | 10,24% |

| U.S. Small Cap Equity | 11,87% | 14,46% |

Риск и доходность по классам активов за 2010—2019 годы

| Global Commodities | |

| Годовая доходность | −5,38% |

| Годовой уровень риска (стандартное отклонение) | 16,60% |

| Emerging Markets Equity | |

| Годовая доходность | −0,89% |

| Годовой уровень риска (стандартное отклонение) | 16,95% |

| Treasury Coupons | |

| Годовая доходность | 0,73% |

| Годовой уровень риска (стандартное отклонение) | 0,81% |

| Investment Grade Bonds | |

| Годовая доходность | 3,17% |

| Годовой уровень риска (стандартное отклонение) | 2,92% |

| Hedge Funds | |

| Годовая доходность | 4,05% |

| Годовой уровень риска (стандартное отклонение) | 5,70% |

| Corporate Bonds | |

| Годовая доходность | 5,55% |

| Годовой уровень риска (стандартное отклонение) | 5,26% |

| Global Listed Private Equity | |

| Годовая доходность | 5,59% |

| Годовой уровень риска (стандартное отклонение) | 18,63% |

| 1—5 yr High Yield Bonds | |

| Годовая доходность | 6,71% |

| Годовой уровень риска (стандартное отклонение) | 1,00% |

| Global Equity | |

| Годовая доходность | 6,75% |

| Годовой уровень риска (стандартное отклонение) | 12,50% |

| Global Equity — ESG Leaders | |

| Годовая доходность | 6,87% |

| Годовой уровень риска (стандартное отклонение) | 12,03% |

Допустим, инвестор не готов терять более 20% своего первоначального капитала — тогда он будет собирать активы в свой портфель исходя из риска — и только после этого думать о потенциальной доходности. Чтобы подстроить портфель под приемлемый уровень риска, можно менять соотношение активов. На сегодняшний день понятие активов гораздо сложнее, чем акции, облигации и денежные средства, поэтому у инвестора есть возможность не выбирать ценные бумаги конкретных компаний, а покупать рынок целиком или частями через биржевые фонды.

Например, Фрэнк Армстронг в книге «Инвестиционные стратегии 21 века» составлял портфели из ETF — на индекс S&P 500, долгосрочные казначейские облигации, краткосрочные казначейские облигации, компании малой и крупной капитализации и подстраивал уровень риска/прибыли.

Инвестиционный риск никогда не исчезает, но им можно управлять. Риск снижается со временем, и он отличается для разных активов.

Подстройка риска, 1975—1994 годы

| Облигации/акции, % | Риск — прибыль |

|---|---|

| 100/0 | 5,69% — 9,92% |

| 80/20 | 5,43% — 12,33% |

| 60/40 | 7,07% — 14,74% |

| 40/60 | 9,69% — 17,15% |

| 20/80 | 12,70% — 19,56% |

| 0/100 | 15,87% — 21,97% |

Подстройка риска, 1975—1994 годы

| Облигации/акции, % | Риск — прибыль |

| 100/0 | 5,69% — 9,92% |

| 80/20 | 5,43% — 12,33% |

| 60/40 | 7,07% — 14,74% |

| 40/60 | 9,69% — 17,15% |

| 20/80 | 12,70% — 19,56% |

| 0/100 | 15,87% — 21,97% |

Копирование портфеля или стратегии успешных инвесторов, ПИФов или покупка ETF. Если вы знаете успешных инвесторов, можно попытаться повторить их портфель или придерживаться их инвестиционной стратегии.

Например, Нассим Талеб предлагал формировать инвестиционный портфель по принципу штанги. 90% портфеля формируется из консервативных инструментов вроде государственных облигаций, а 10% портфеля формируется из очень рисковых активов. Рост в цене рисковых активов — это маловероятное событие, поэтому и сам рост может быть на 1000%. Маловероятные отрицательные события Талеб называет «черными лебедями». Например, таким событием стал коронавирус.

Хедж-фонд Universa Investment, который Талеб консультирует, получил в марте 2020 года доходность 3612%, а за первый квартал 2020 — 4144%. Но надо честно сказать, что начинающий инвестор вряд ли сможет с ходу разобраться в этой стратегии, потому что основную прибыль фонд получил от продажи краткосрочных опционных контрактов.

Другой пример — немецкая пенсионерка Ингеборга Моотц, которая после смерти мужа начала инвестировать на фондовой бирже. В 1980-е годы ее называли «бабушка на миллион», хотя на самом деле она заработала за 7 лет всего полмиллиона евро. У Ингеборги не было компьютера, цены она узнавала из печатных изданий.

Ее инвестиционная стратегия была достаточно простой. Она покупала только акции известных, крупных и надежных банков или их дочерних компаний, когда их цена была на годовом минимуме. Ингеборга считала, что раз компании надежные, значит, в ближайшие 1—2 года их цена вырастет. Она не инвестировала на срок меньше года и более двух лет.

Беспорядочное инвестирование — в этой стратегии инвестор выбирает компании случайным образом, потому что прочитал в «Твиттере» или услышал от друзей. Часто инвестор покупает акции из-за синдрома упущенной выгоды. Вот, например, акции «Теслы» бешено росли в этом году, и даже мои оторванные от инвестиций знакомые хотели их купить, потому что они росли и были у всех на слуху.

Беспорядочное инвестирование — это не всегда плохо, потому что бывают стоящие инвестиционные советы. Но если у инвестора нет плана, он может продать ценные бумаги раньше времени или не зафиксировать убытки вовремя. Если инвестор не понимает компанию, акции которой он покупает, инвестиционный результат тоже может быть не таким, как хочется.

Как тестировать стратегии

С помощью тестирования стратегии можно понять, насколько прибыльным был этот портфель раньше. Конечно, прошлая доходность не гарантирует будущую, но можно сравнить прошлую доходность портфеля с прошлой доходностью индекса и понять, а стоило ли вообще следовать стратегии — или можно было просто инвестировать в S&P 500. Если стратегия была убыточна на протяжении нескольких лет, рассматривать ее надо очень осторожно.

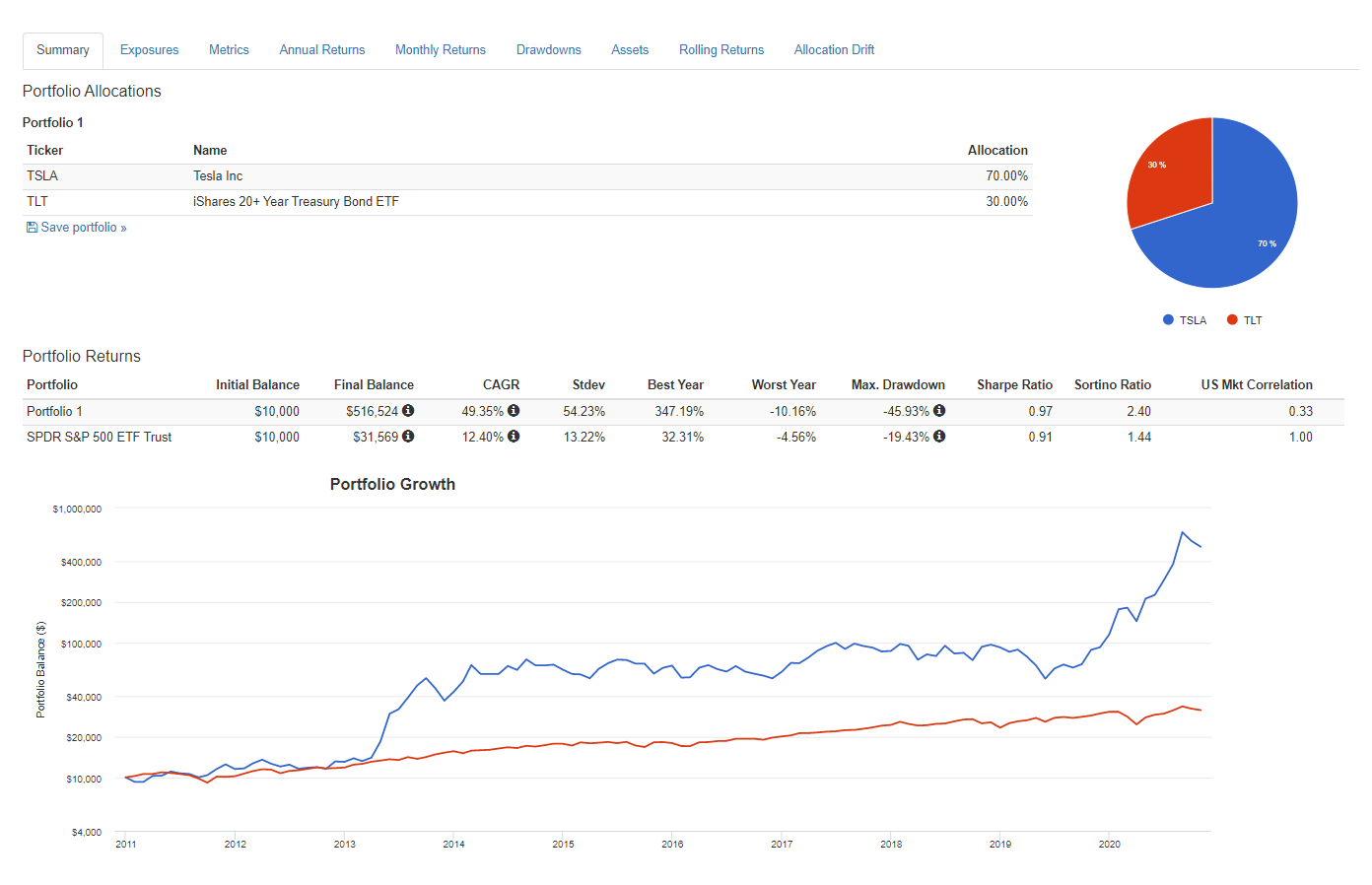

Такое тестирование на исторических данных называется бэктестингом. Бэктестинг помогает увидеть, что работало, а что не работало до того, как вкладывать собственные деньги. Ни одна торговая стратегия не имеет 100% прибыльных инструментов. Чаще всего прибыльных инструментов может быть 60—70%, а убыточных 30—40%. Протестировать стратегию можно на бесплатном сайте Portfolio Visualizer.

Что почитать и какое ПО использовать

Это список книг, которые понравились именно мне:

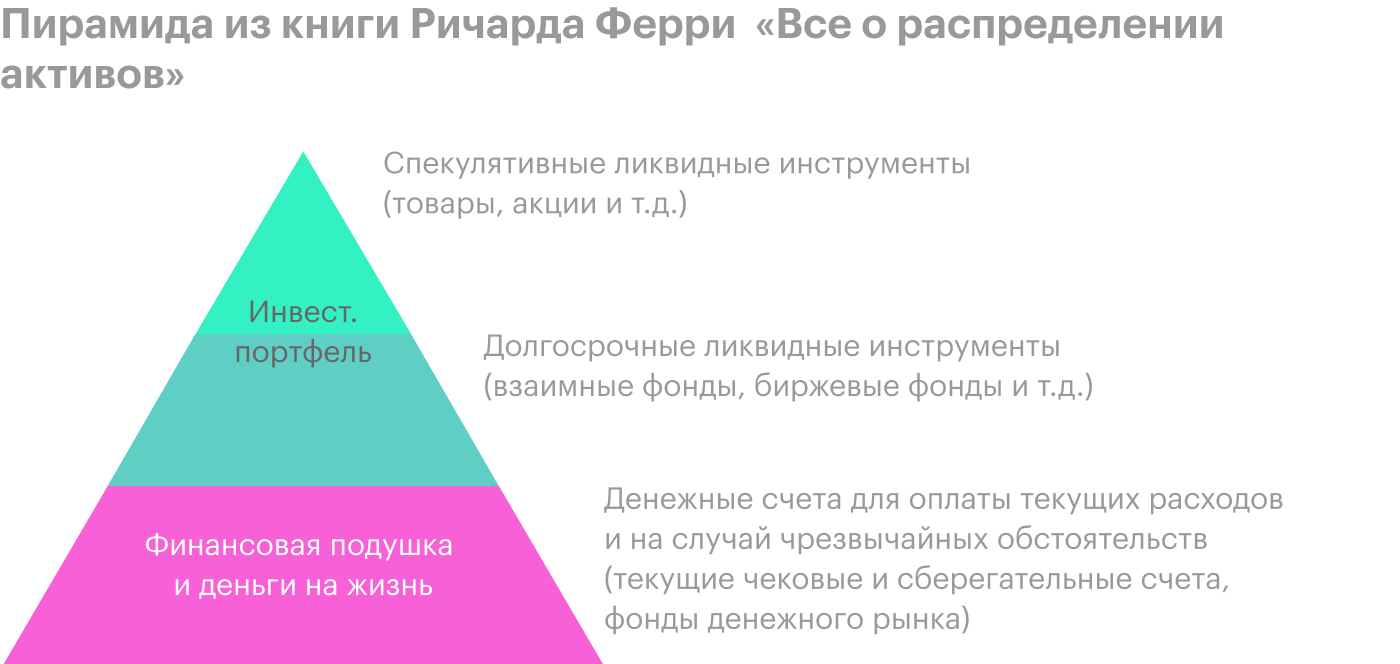

- Ричард Ферри, «Все о распределении активов» — легко и понятно объясняются основные моменты. Бернстайн мне дался гораздо тяжелее.

- The Motley Fool Investment Guide — в этой книге есть все теоретические и практические инвестиционные стратегии. Не уверена, что она есть в хорошем русском переводе.

- Kevin Matras, Finding #1 Stocks — рассмотрено очень много рабочих инвестиционных стратегий. К сожалению, выбрать их все и протестировать без платной подписки не получится, но можно изучить общие идеи. И снова не уверена, что книга есть в хорошем русском переводе.

Сервисы:

- Zacks — для поиска и рейтинга компаний. Здесь я субъективна, потому что этот ресурс мне нравится больше, чем другие. И я пробовала работать с их программным обеспечением.

- Portfolio Visualizer — для тестирования стратегии.