Что такое исламский банкинг

Исламский банкинг — это банковская деятельность, соответствующая нормам ислама. Например, мусульманам запрещены процентные сделки или покупка акций компаний, торгующих свининой.

Сегодня исламский банкинг лучше всего развит в мусульманских странах — ОАЭ, Саудовской Аравии, Турции, Египте, Иране. Ислам — вторая по распространенности религия в России. С 1 сентября 2023 года в четырех регионах нашей страны начался эксперимент по исламскому банкингу. Развитие исламского финансирования может стать перспективным направлением для финансовой системы России.

Что вы узнаете

- Принципы исламского банкинга

- Что запрещено в исламском банкинге

- Как работает мусульманский банкинг

- Эксперимент по исламскому банкингу в России

- Какие ограничения у исламских банков есть в России

- Причины развития в России

- Как работает исламский банкинг в других странах

- Какие перспективы у исламского банкинга в России

Принципы исламского банкинга

Мусульманский банкинг основывается на этике и философии ислама. Мусульмане не разделяют материальный мир и духовный. Любые юридические и финансовые действия должны соответствовать нормам шариата .

Исламский банкинг строится на принципах, описанных в Священном писании, Коране, и Священном предании, Сунне. Исламские — халяльные — инвестиции соответствуют принципам согласия авторитетных лиц — иджма.

Ключевые правила исламской банковской деятельности строятся на запретах — они называются харам, или грех. В противовес запретам в исламе есть разрешенные действия — халяль.

Что запрещено в исламском банкинге

Проценты. Мусульманам запрещено ростовщичество и проценты по кредитам и вкладам — риба . Покупка облигаций и привилегированных акций тоже находится под запретом в исламе.

Участие в рискованных сделках и спекуляциях. Инвестирование в сложные инструменты, которые обещают большую доходность, сопряжено с дополнительными рисками. Поэтому относиться к таким вложениям стоит с опаской, и дело тут не в религии.

Для мусульман есть прямой запрет на инвестирование с использованием сложных финансовых инструментов. В исламе даже есть специальный термин «гарар», обозначающий неопределенность и опасность. Из-за этого через исламский банкинг нельзя работать со спекулятивными инструментами, такими как опционы, шорты, форварды.

Некоторые виды деятельности. Мусульманам нельзя инвестировать в некоторые виды бизнеса:

- Производство и продажу алкоголя и табака.

- Производство и торговлю оружием.

- Производство и переработку нехаляльного мяса — свинины.

- Азартные игры, лотереи.

- Развлекательную индустрию «для взрослых».

Торговля несуществующим товаром, тем, что в буквальном смысле нельзя потрогать руками. Мусульмане вкладывают деньги только в реальные продукты. Например, под запретом находится криптовалюта. В инвестировании мусульманам запрещены фьючерсы и свопы.

Как работает исламский банкинг

Кредитные организации проводят сложную работу по внедрению новых банковских или инвестиционных продуктов для мусульман. Каждый продукт или услуга создаются на основе Шариатских стандартов, AAOIFI, под строгим наблюдением и только с одобрения авторитетных теологов и улемов.

Исламский банкинг предлагает финансовые операции, заменяющие традиционные, с учетом религиозных особенностей. Несмотря на то что мусульманам нельзя брать обычные кредиты и хранить деньги на депозитах, исламский банкинг предоставляет много услуг.

Иджара — исламский лизинг. Традиционный лизинг подразумевает выплату процентной ставки за пользование имуществом, что запрещено Кораном. Иджара — это передача имущества во временное пользование другому лицу в обмен на арендные платежи. Исламский лизинг отличается от классического тем, что имущество, которое сдается в аренду, в любом случае остается у лизингодателя.

Однако у клиента может появиться право выкупа оборудования, взятого в аренду, если при этом заключено специальное соглашение — иджара ва-иктина.

Стоит учитывать, что банк, даже если он исламский, остается банком: его задача — зарабатывать на сделках с учетом рисков и затрат. В противном случае он будет проигрывать в конкурентной борьбе традиционному банкингу. Поэтому отсутствие процентов по лизингу компенсируется высокими арендными платежами.

Мушарака — совместное предприятие. Это совместное финансирование какого-либо проекта несколькими инвесторами при участии банка. Мушарака подразумевает, что несколько вкладчиков передают банку свои финансы. В свою очередь, банк этими средствами финансирует какой-либо проект. Банк не берет процент от сделки, но получает свое вознаграждение следующим образом:

- Партнер получает определенную долю в качестве оплаты труда, участия в проекте и управленческого опыта.

- Остальную прибыль распределяют между банком, который дал финансирование, и партнером. Выделяют долю исходя из вклада каждого отдельного участника в финансируемый проект и понесенных им расходов.

Убытки тоже делятся между всеми участниками сделки и распределяются в соответствии с долей финансирования проекта каждой стороной.

Кард аль-хасан — беспроцентная ссуда. Исламский банк может дать беспроцентную ссуду физическому или юридическому лицу при условии возвращения долга в определенный срок. Например, такую ссуду могут дать организации на реализацию общественно значимых проектов — строительство инфраструктуры, производств и других социальных объектов.

В отличие от обычного кредита, где банк берет процент, исламская ссуда подразумевает «добровольную» надбавку за свои услуги, которая называется «хиба». То есть клиент может в знак своей благодарности сверх долга заплатить дополнительную сумму банку за понесенные расходы.

Бей-би-силаа. Это финансовая операция, при которой покупатель отдает частями деньги за товар. В традиционном банкинге такая услуга тоже есть и называется рассрочкой платежа.

Мурабаха — исламская ипотека. Это исламская финансовая услуга, которая заменяет кредитные операции, использующиеся в классическом банкинге. Мурабаха подразумевает торговое соглашение, когда банк приобретает определенный товар для дальнейшей перепродажи. Банк получает доход в виде фиксированной суммы, заранее оговоренной в договоре, в нее входят наценка за организацию и ведение сделки плюс понесенные расходы.

Например, банк может купить квартиру специально для клиента. В договоре указывается фиксированное вознаграждение и график платежей. Пока весь долг не будет закрыт, имущество находится в залоге у банка, впрочем, как и при обычной ипотеке.

Мудараба — исламский депозит. Традиционные вклады находятся под запретом у мусульман из-за процентов. Альтернативный способ получения пассивного дохода в исламе — мудараба. Это партнерский договор распределения прибыли совместного проекта.

Клиент передает деньги банку, который вкладывает их в определенный проект или предприятия. В договоре указывают пропорции распределения прибыли между банком и партнером-вкладчиком. Клиент выбирает, в какой именно вид деятельности он финансирует. А исламский банк гарантирует, что вкладывает деньги клиента в халяльные — разрешенные — виды деятельности.

В отличие от мушараки, где убытки, как и прибыль, делят пропорционально, при мударабе финансовые потери несет только клиент.

Сукук — исламские ценные бумаги. Исламом не запрещено инвестировать деньги в ценные бумаги, для этого в мусульманском банкинге придуман сукук. Дословно термин переводится как «договор» или «вексель». Это беспроцентные облигации, выпускающиеся под определенный материальный актив. Эмитенты — долевые собственники этого актива. На доходность таких облигаций влияет размер прибыли на базовый актив.

Эмитент дает инвестору безотзывное право выкупа актива по фиксированной стоимости. Сукук выделяется низкой волатильностью.

Закят — мусульманский налог. Это уникальный мусульманский налог, существующий только в исламском банкинге. Согласно Священному Писанию, каждый мусульманин обязан платить милостиню (закят). Размер закят традиционно составляет 2,5% от суммы, которой мусульманин владел в течение года. Собранные деньги направляют в помощь нуждающимся, неимущим мусульманам или на финансирование социальных проектов.

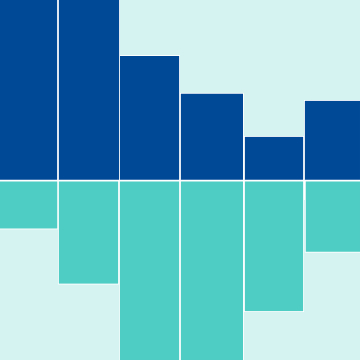

Сравнение принципов исламского и классического банкинга

| Исламский банкинг | Классический банкинг |

|---|---|

| Запрещены проценты | Проценты активно используются |

| Нельзя инвестировать в запрещенные виды деятельности | Нет ограничений в инвестировании по этическим соображениям |

| Банк делит риски вместе с клиентом | Клиент и банк не делят риски |

| Банк выступает инвестором, трейдером | Банк выступает кредитором |

| Банк получает прибыль в виде доли | Банк получает прибыль в виде процентов |

| Накопления должны быть вложены в реальный бизнес, деньги работают на благое дело | Можно вкладывать в сложные инструменты и использовать накопления на любые цели |

| Нельзя инвестировать в то, что не имеет физической формы, и продавать это | Нет ограничений в инвестировании |

| Обязательный благотворительный налог — закят | Благотворительность по желанию |

Сравнение принципов исламского и классического банкинга

| Исламский банкинг | Классический банкинг |

| Запрещены проценты | Проценты активно используются |

| Нельзя инвестировать в запрещенные виды деятельности | Нет ограничений в инвестировании по этическим соображениям |

| Банк делит риски вместе с клиентом | Клиент и банк не делят риски |

| Банк выступает инвестором, трейдером | Банк выступает кредитором |

| Банк получает прибыль в виде доли | Банк получает прибыль в виде доли |

| Накопления должны быть вложены в реальный бизнес, деньги работают на благое дело | Можно вкладывать в сложные инструменты и использовать накопления на любые цели |

| Нельзя инвестировать в то, что не имеет физической формы, и продавать это | Нет ограничений в инвестировании |

| Обязательный благотворительный налог — закят | Благотворительность по желанию |

Эксперимент по исламскому банкингу в России

Закон о партнерском финансировании. В августе 2023 года президент подписал закон о проведении в России эксперимента по внедрению исламского банкинга для партнерского финансирования на территории Башкортостана, Дагестана, Татарстана и Чечни с 1 сентября 2023 года по 1 сентября 2025 года.

Вот какие сделки или операции можно отнести к партнерскому финансированию:

- Привлечение денежных средств или иного имущества физических или юридических лиц в форме займа, путем размещения облигаций, приема имущества в доверительное управление или приема вклада в уставный капитал участника эксперимента.

- Предоставление займа физическим и юридическим лицам.

- Финансирование компаний и физлиц путем купли-продажи товаров, в том числе недвижимого имущества, в рассрочку.

- Предоставление имущества в лизинг.

- Совместная деятельность по договору простого товарищества, инвестиционного товарищества.

- Выдача поручительств за третьих лиц.

Участники эксперимента — юридические лица, зарегистрированные в соответствии с российским законодательством и включенные в реестр Центробанка. Например, кредитные и некредитные финансовые организации, фонды, товарищества и автономные некоммерческие компании.

При совершении сделок и операций они не имеют права устанавливать вознаграждение в виде процентной ставки. Но могут получать вознаграждение в виде переменной величины, значение которой будет меняться в зависимости от результата сделки.

Таким способом нельзя финансировать деятельность, связанную с производством и продажей табачной, алкогольной продукции, оружия, боеприпасов и игорным бизнесом.

Установлен минимальный размер капитала участников эксперимента, который не является кредитной или некредитной финансовой организацией: с 1 сентября 2023 года — 10 000 000 ₽, с 1 января 2024 года — 15 000 000 ₽.

По состоянию на начало июня 2024 года в реестре ЦБ РФ числятся 23 участника эксперимента. Среди них — «Ак Барс», Сбербанк, «Домклик», Промсвязьинвест, Т-Банк. Республику Татарстан представляют 14 организации, Башкортостан — две, Дагестан и Чечню — по одной компании.

Например, Сбербанк планирует в 2024 году открыть исламские офисы в Чечне и Дагестане. В Башкортостане офисы уже функционируют.

В мае 2024 года стало известно о планах Т-Банка запустить первый в России федеральный исламский банкинг. Воспользоваться банковскими продуктами, разработанными полностью с учетом норм шариата, смогут жители не только регионов экспериментального закона, но и потребители всех субъектов страны. Продукты исламского банкинга Т-Банка получили официальное одобрение Духовного управления мусульман Республики Татарстан.

Основными продуктами исламского банкинга Т-Банка станут банковская карта с уникальным дизайном, исламская рассрочка, страховые и инвестиционные продукты . Для юридических лиц планируется запуск лизинга .

В мае 2024 татарский банк «Ак Барс» запустил проектное финансирование бизнеса по стандартам исламского права. Компании, чья деятельность не противоречит нормам шариата, могут стать участниками партнерского финансирования, основанного на доверительном управлении . В партнерском финансировании банк выступает в роли инвестора, предприниматель — управляющего. Прибыль между инвестором и управляющим распределяется по заранее согласованным долям. Партнеры делят риски.

Какие ограничения у исламских банков есть в России

Отсутствие квалифицированных кадров. Методология и разработка исламских финансовых продуктов — это сложный, многоступенчатый процесс, в котором задействованы авторитетные улемы и профессиональные мусульманские теологи. Каждый продукт должен быть разработан согласно Шариатским стандартам, AAOIFI. Требуется время, чтобы обучить банковских специалистов работать с новыми инструментами исламского банкинга.

В мае 2024 года глава Дагестана Сергей Меликов в ходе послания Народному собранию Республики Дагестан поручил организовать подготовку специалистов по исламскому банкингу в регионе. Дагестанский гуманитарный институт готов стать опорным вузом в республике для подготовки специалистов в сфере исламского банкинга.

Стереотипность и низкая осведомленность населения. Граждане воспринимают исламский банкинг как услуги только для мусульман. Хотя использование мусульманских банковских продуктов не запрещено представителям других религий и верований.

Даже если человек или организация не имеют никакого отношения к исламу, они могут пользоваться всеми инструментами исламского банкинга в случае, когда они кажутся более привлекательной альтернативой традиционным банковским инструментам.

Причины развития в России

Вовлечение исламского населения в российскую финансовую систему. Сегодня в России услуги исламского банкинга предоставляют не банки, а торговые дома и МФО. Основные регионы, где функционируют организации, осуществляющие исламскую финансовую деятельность, — субъекты Северного Кавказа, Татарстан, Башкортостан.

Из-за отсутствия законодательной базы по религиозным принципам не все население может быть включено в финансовую и банковскую систему страны. Развитие исламского банкинга в России привлечет существенную долю потребителей в финансовый сектор страны.

Точных данных о количестве мусульман в России нет. Число россиян, исповедующих ислам, колеблется от 12 до 20 млн человек. Согласно опросу ФОМ, в России исповедуют ислам около 8% населения. По словам председателя «Мусульманского комитета» Гейдара Джемаля, в России проживает около 30 млн мусульман.

Глава совета муфтиев Равиль Гайнутдин считает, что к 2035 году на территории России будет проживать около 30% граждан мусульманского вероисповедания.

Обеспечение инвестиций в реальную экономику, инфраструктурные объекты. Благодаря развитию исламского банкинга в российский финансовый сектор будут поступать деньги не только физических, но и юридических лиц. Исламские инвесторы смогут беспрепятственно финансировать производственные, инфраструктурные проекты — важные для развития страны. В первую очередь халяльные инвестиции подразумевают под собой вклад в реальную экономику, социально полезную и значимую.

Переориентация сотрудничества от европейских к мусульманским странам. Из-за беспрецедентных зарубежных санкций, введенных в прошлом году, российской экономике пришлось уходить с европейского рынка, переориентируя свой рынок на дружественные страны Азии, Африки, Латинской Америки, Ближнего Востока.

Среди дружественных партнеров существенную долю занимают страны, где в основном проживает население, исповедующее ислам. Это Иран, Саудовская Аравия, Турция, Бахрейн, Египет, Иран, Пакистан.

Кроме того, ряд стран СНГ, с которыми активно сотрудничает Россия, мусульманские: Казахстан, Кыргызстан, Узбекистан, Таджикистан и Туркменистан, Азербайджан.

Развитие исламского банкинга в России станет инструментом сотрудничества с мусульманскими странами, который поможет выйти на принципиально новый уровень торгово-экономических отношений. Сейчас из-за значительных различий в финансовой системе некоторые вопросы невозможно решить, пока не вступит в силу новый закон, регламентирующий исламский банкинг.

Российские организации, представляющие исламский банкинг, смогут финансировать российский экспорт в дружественные мусульманские страны. Кроме того, российские организации смогут выступать партнерами по сделкам со своими зарубежными коллегами в соответствии с нормами ислама.

Как работает исламский банкинг в других странах

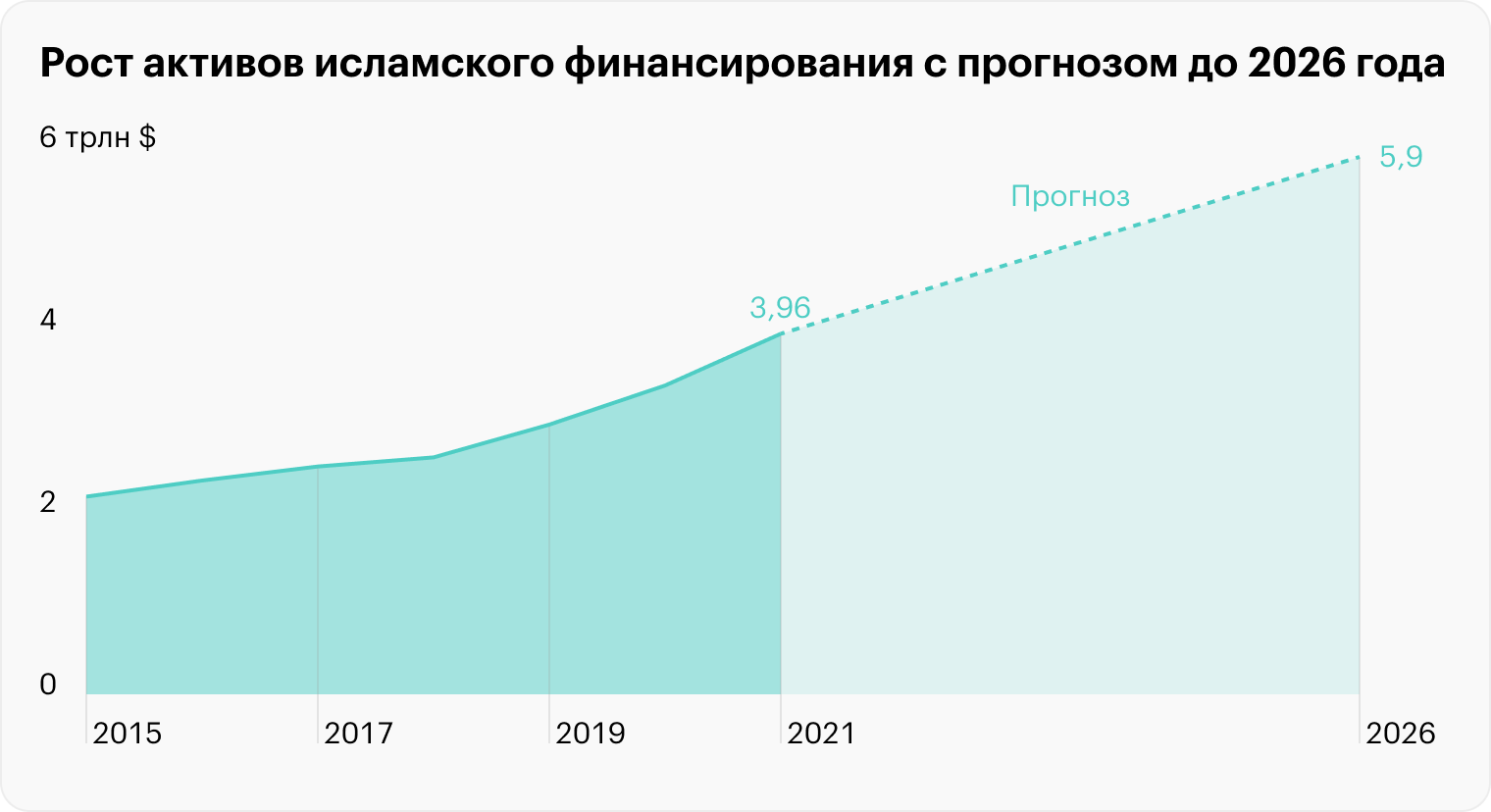

Сейчас исламский банкинг функционирует более чем в 75 странах. За последние семь лет мировые активы исламского финансирования выросли в 1,8 раза. По прогнозам ICD, refinitiv islamic finance, к 2026 году объемы активов исламского финансирования вырастут еще в два раза.

По географическому региону рынок исламских финансов разделяют на следующие зоны:

- Совет сотрудничества стран Персидского залива, GCC: Саудовская Аравия, Кувейт, ОАЭ, Катар, Бахрейн и Оман.

- Ближний Восток и Северная Африка, MENA: Иран, Египет, Алжир и другие.

- Южная Азия и Азиатско-Тихоокеанский регион: Малайзия, Индонезия, Бруней, Пакистан и другие.

- Европа: Великобритания, Ирландия, Италия и другие страны.

- США.

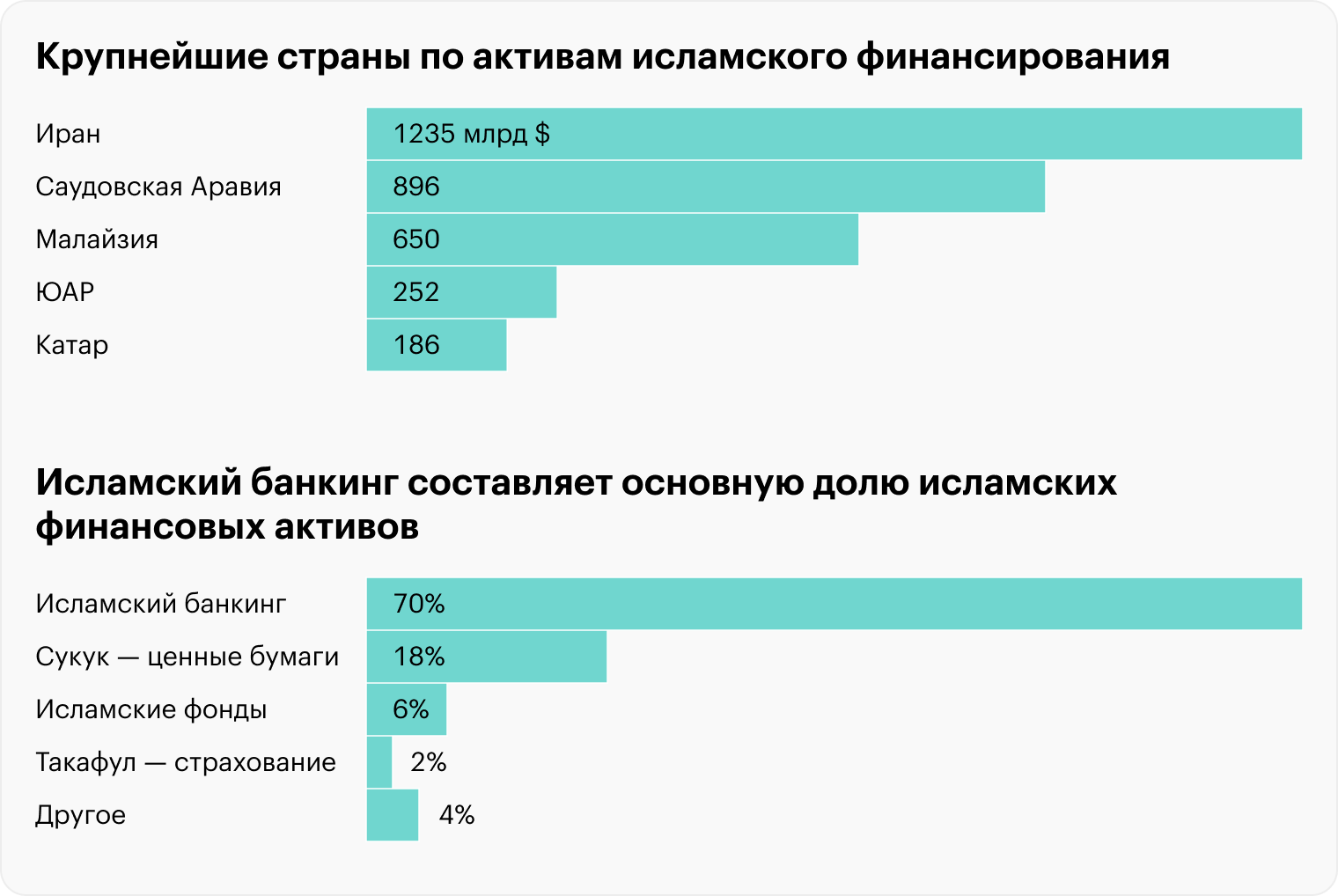

Более 70% глобальных активов исламского финансирования вносят страны GCC и MENA.

Крупнейшие страны по активам исламских финансов — Иран, Саудовская Аравия, Малайзия, ЮАР и Катар. А самые крупные в мире исламские банки находятся в Малайзии, Индонезии, Бангладеше и Бахрейне.

Из 100 исламских банков 42 находятся в Азии. Эти банки владели 29% совокупных активов 100 крупнейших исламских банков, но генерировали только 16% совокупной чистой прибыли.

В общих мировых активах наибольшую долю занимает Малайзия, далее идет Саудовская Аравия и ОАЭ.

Лидеры по числу крупнейших исламских банков в мире — Малайзия, Индонезия, Бангладеш, Бахрейн.

Ближний Восток, Азия, Африка. Исламский банкинг больше всего развит в странах с самым большим в мире мусульманским населением. В основном это страны Ближнего Востока, Юго-Восточной Азии и некоторые страны Африки. Причем в одних странах банковская система полностью строится на принципах шариата, в других — только частично, там обычные банки предлагают отдельные исламские финансовые услуги в специальных исламских окнах.

Например, для экономики Малайзии развитие исламского банкинга — важная стратегическая задача на государственном уровне, способ повысить статус страны в мировой финансовой системе. Сегодня в Малайзии создан Национальный консультационный шариатский совет по исламскому банкингу и такафул — Nаtionаl Shаriаh Аdvisory Сounсil on Islаmiс Bаnking аnd Tаkаful — и функционирует 17 исламских банков, 10 специальных отделений при обычных банках и 8 исламских страховых компаний.

В Саудовской Аравии банковская система состоит из традиционных финансовых институтов и исламского банкинга. Так же, как и в Малайзии, при классических банках есть специальные окна или отделения, предоставляющие услуги согласно нормам шариата. Всего в Саудовской Аравии функционируют 24 лицензированных банка — 12 местных банков и 12 филиалов иностранных банков.

Европа и США. В европейских странах и США исламский банкинг — дополнительный способ расширения линейки банковских продуктов и вовлечения в финансовую систему страны мусульманских граждан, а также инвесторов из стран, исповедующих ислам.

Специалисты американского исследовательского центра Pew Research Center прогнозируют, что через 25 лет доля мусульман в Европе составит около 14%. Сегодня в европейских странах проживает примерно 44 млн человек. В США проживает более 3,45 млн мусульман, к 2050 году численность может вырасти до 8,1 млн человек.

В Европе основной центр исламского банкинга — Великобритания. В Лондоне в 2004 году был учрежден Исламский банк Великобритании, IBB, который осуществляет деятельность только в рамках норм шариата. Исламская банковская деятельность опирается на адаптированное законодательство страны и принципы ислама.

Например, в отношении управления рисками исламские организации осуществляют деятельность на основании документа Базельского комитета по банковскому надзору «Международная конвергенция измерения капитала и стандартов капитала: новые подходы», а исламские ипотечные кредиты регулируются ипотечными правилами наравне с традиционной ипотекой.

Согласно английскому финансовому закону, правительство страны подвело контракты иджара под рамки регулирования британского Управления по финансовому регулированию и надзору.

В США в 80-х были созданы фонды Amana в Вашингтоне и American Finance House-LARIBA Калифорнии. Причем первые годы фонды оказывали финансовые услуги американским мусульманам на дому. В конце 90-х в Нью-Йорке была зарегистрирована ипотечная компания HSBC, которая предлагала мухарабу для финансирования недвижимости. Сегодня HSBC — один из крупнейших банков в мире, предлагающий широкий спектр услуг, соответствующих нормам шариата.

Страны СНГ. Из стран СНГ на территории пяти стран преимущественно живут мусульмане. В Азербайджане, Казахстане, Кыргызстане и Таджикистане в той или иной степени развивается исламский банкинг. Узбекистан пока находится в начале пути развития сферы исламских финансов.

Сегодня под требования исламских финансов адаптировано законодательство в Казахстане, Кыргызстане и Таджикистане. В этих странах учреждены полноценные исламские банки.

Например, в Казахстане после принятия специального закона, регламентирующего деятельность исламских банков в 2009 году, через год был зарегистрирован первый исламский банк — АО «Исламский Банк Al Hilal», казахстанский филиал банка Al Hilal из Абу-Даби, который оказывает исламские финансовые услуги и соответствует нормам шариата.

В Кыргызстане пилотный проект по внедрению исламских принципов финансирования был начат в 2006 году с банка ЗАО «ЭкоИсламикБанк». Сегодня в республике функционирует один пилотный банк, три традиционных банка с исламскими окнами, а один банк с государственной долей находится в процессе получения лицензии на исламское окно.

В Таджикистане в 2014 году приняли закон об исламской банковской деятельности. Сегодня Национальный банк Таджикистана разработал десятки нормативно-правовых актов, регулирующих исламскую финансовую деятельность на территории страны. В Таджикистане работает один исламский банк и два исламских окна при традиционных банках.

Перспективы развития исламского банкинга

Развитие исламского банкинга может стать перспективным направлением для финансовой системы России. С одной стороны, он дает возможность мусульманам пользоваться разрешенными исламом банковскими услугами, что вовлечет в финансовую систему страны больше клиентов.

С другой стороны, инструменты исламского банкинга расширяют возможности и спектр банковских услуг для клиентов, даже если они не относятся к мусульманам. Однако стоит учитывать, что проценты, взимаемые традиционными банками, в исламском банкинге заменены на более высокую комиссию, что не всегда может быть выгодно потребителю.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique