Как рассчитать и уплатить земельный налог

Если в собственности есть земельный участок, за него нужно уплачивать налог. Иногда его можно снизить за счет вычетов и льгот.

В статье расскажу, кто должен уплачивать земельный налог и как его уменьшить, а также как проще и быстрее платить, чтобы не стать должником.

Что вы узнаете

- Что такое земельный налог

- Кто должен уплачивать земельный налог

- Когда уплачивать земельный налог не нужно

- Налоговая ставка по земельному налогу

- Как рассчитать размер земельного налога

- Какие льготы и вычеты есть для налога на землю

- Особенности исчисления земельного налога

- Как узнать, сколько земельного налога начислили

- В какой срок надо уплатить налог на землю

- Как уплатить земельный налог

Что такое земельный налог

Земельный налог — местный, его уплачивают в бюджет города, села, сельского поселения. Муниципальные власти сами распоряжаются этими деньгами, например строят на них дороги, развивают ЖКХ, благоустраивают и озеленяют город.

Налоговый кодекс устанавливает общие правила расчета налога, максимальные ставки и срок уплаты, но муниципалитет вправе уменьшить ставку и добавить льготы. В результате в разных городах для аналогичных земельных участков налог может различаться. В городах федерального значения — Москве, Санкт-Петербурге и Севастополе — ставки устанавливают городские власти, а не муниципальные районы и поселения в их составе.

Кто должен уплачивать земельный налог

Его уплачивают люди и организации, которые владеют участками на праве:

- Собственности.

- Постоянного (бессрочного) пользования.

- Пожизненного наследуемого владения.

Право должно быть зарегистрировано в реестре недвижимости. Как только запись о праве на участок внесена в ЕГРН, собственник становится плательщиком земельного налога. А для участков, которые достались по наследству, налог рассчитывают с даты открытия наследства.

Земельный налог на участки, которые переданы в паевой инвестиционный фонд, уплачивает управляющая компания фонда.

Когда уплачивать земельный налог не нужно

Это можно не делать в трех случаях.

Во-первых, если земельный участок не считается объектом налогообложения . Это, например:

- земли, изъятые из оборота, в частности когда на участке расположены воинские части, заповедники, объекты госохраны;

- земли, ограниченные в обороте, — скажем, на участке находятся объекты культурного наследия, государственные водные объекты;

- земли лесного фонда;

- земельные участки, которые входят в состав общего имущества многоквартирного дома.

Во-вторых, если заключен договор безвозмездного пользования или аренды. Третья причина — федеральная или местная налоговая льгота.

А в таких случаях обязанность уплачивать налог на имущество прекращается:

- В ЕГРН внесли запись, что вы больше не собственник участка, например после продажи земли.

- Собственник умер — тогда неуплаченный налог не переходит по наследству.

- Организация-налогоплательщик прекратила деятельность.

Налоговая ставка по земельному налогу

Налоговые ставки устанавливают местные власти района, где расположен земельный участок либо город федерального значения. Ставка не может превышать:

- 0,3% — для земель сельскохозяйственного назначения, жилищно-коммунального фонда, личного подсобного хозяйства, садоводства или огородничества, индивидуального жилищного строительства, кроме случая, когда участок куплен для ведения на нем предпринимательской деятельности;

- 1,5% — для прочих участков.

Как рассчитать размер земельного налога

Вот краткая формула:

Налог за отчетный год = (Кадастровая стоимость участка − Налоговый вычет) × Ставка налога × Количество месяцев владения / 12 × Повышающий коэффициент × Размер доли в праве

Но окончательная сумма налога зависит от ряда факторов.

Налоговая база. Это кадастровая стоимость земельного участка на 1 января отчетного года. При расчете налога за 2023 год есть особенность: если кадастровая стоимость на 1 января 2023 года больше кадастровой стоимости на 1 января 2022, то для расчета налога применят стоимость 2022 года.

Если кадастровая стоимость необоснованно завышена, ее можно оспорить в комиссии по рассмотрению споров о результатах определения кадастровой стоимости или в суде.

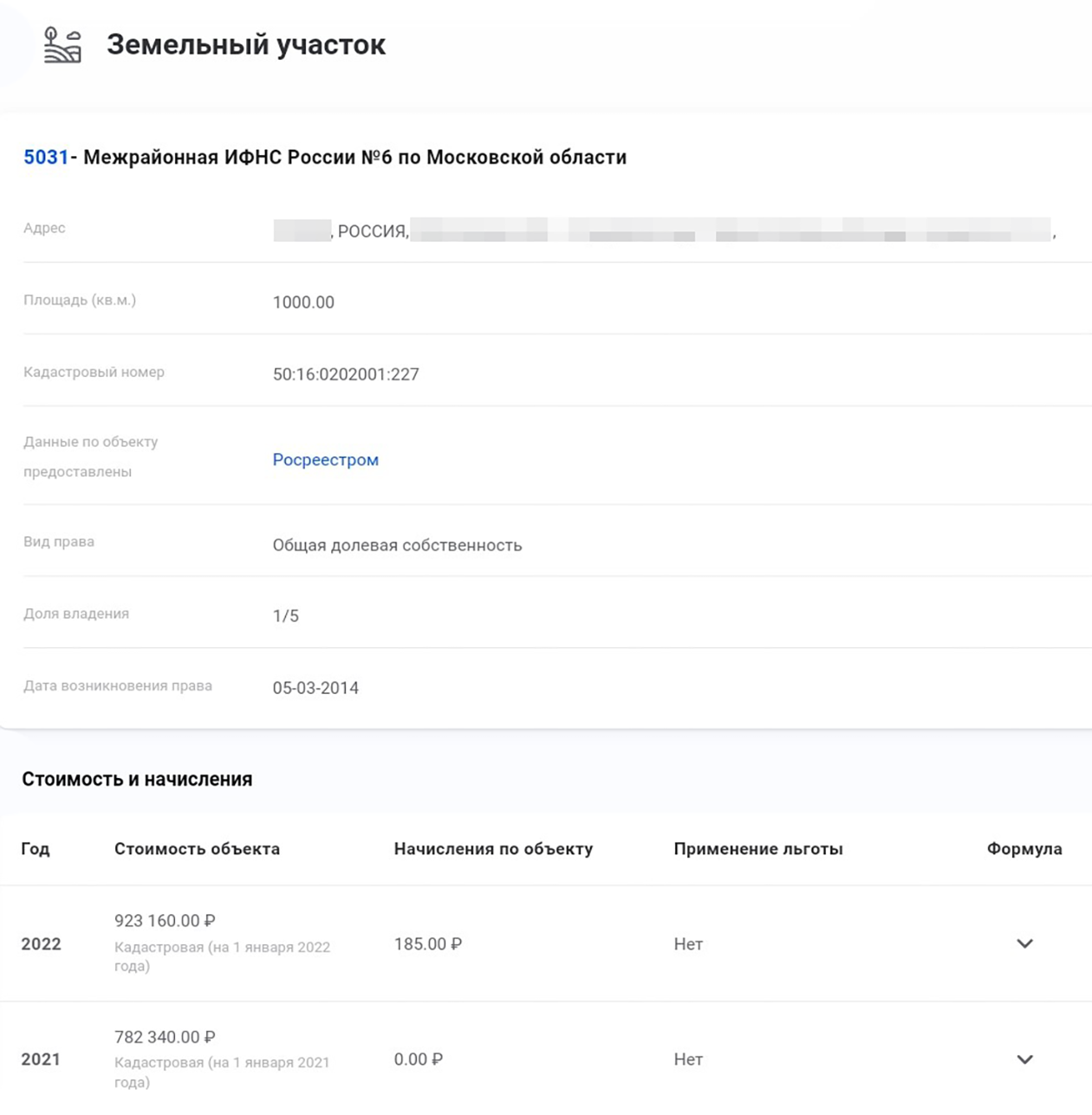

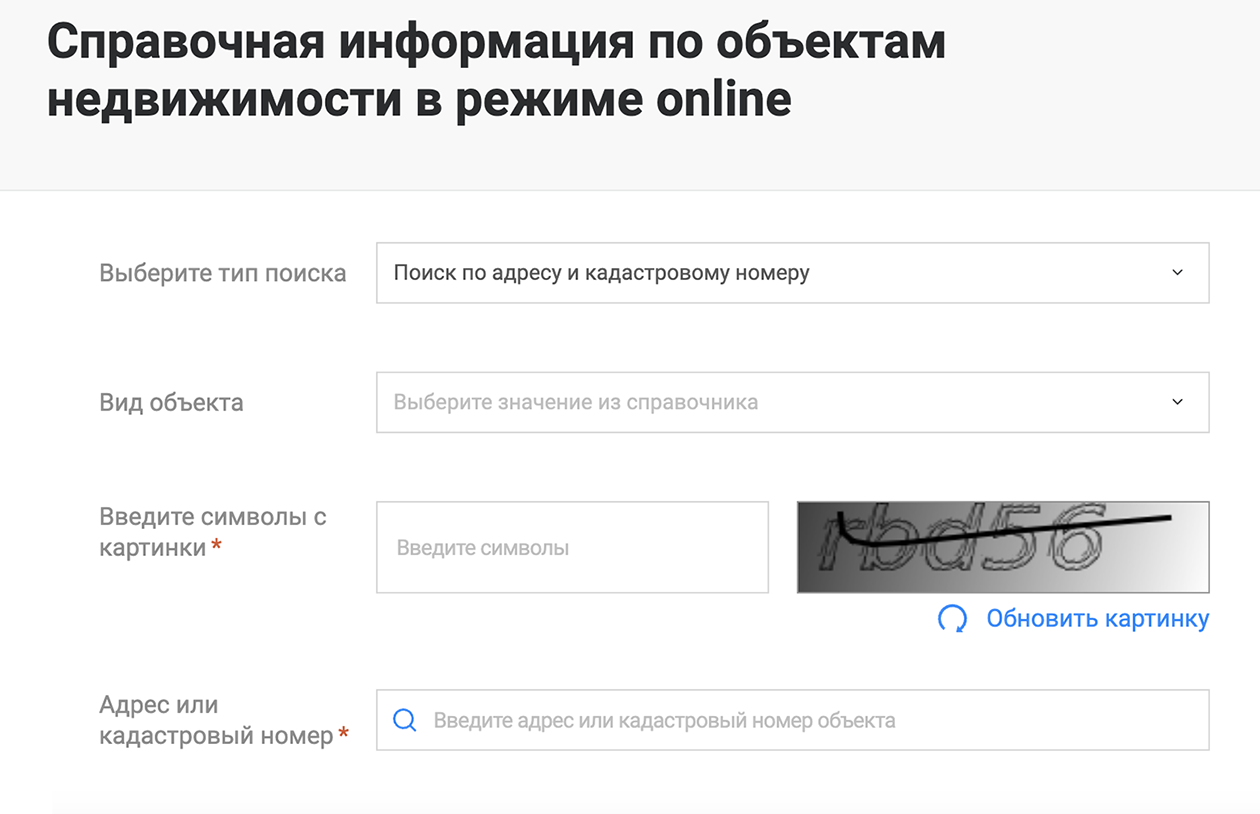

Узнать стоимость участка можно в личном кабинете налогоплательщика, в разделе «Имущество», или через сервис справочной информации по объектам недвижимости на сайте Росреестра.

Налоговый вычет. Федеральные и местные власти могут установить налоговые вычеты для некоторых категорий налогоплательщиков. Например, пенсионеры могут уменьшить налоговую базу на кадастровую стоимость шести соток .

Узнать, какие вычеты предусмотрены в вашем муниципалитете, можно на сайте ФНС.

Налоговые льготы. Они могут уменьшать налоговую базу, налоговую ставку, сумму налога или полностью освободить человека от земельного налога.

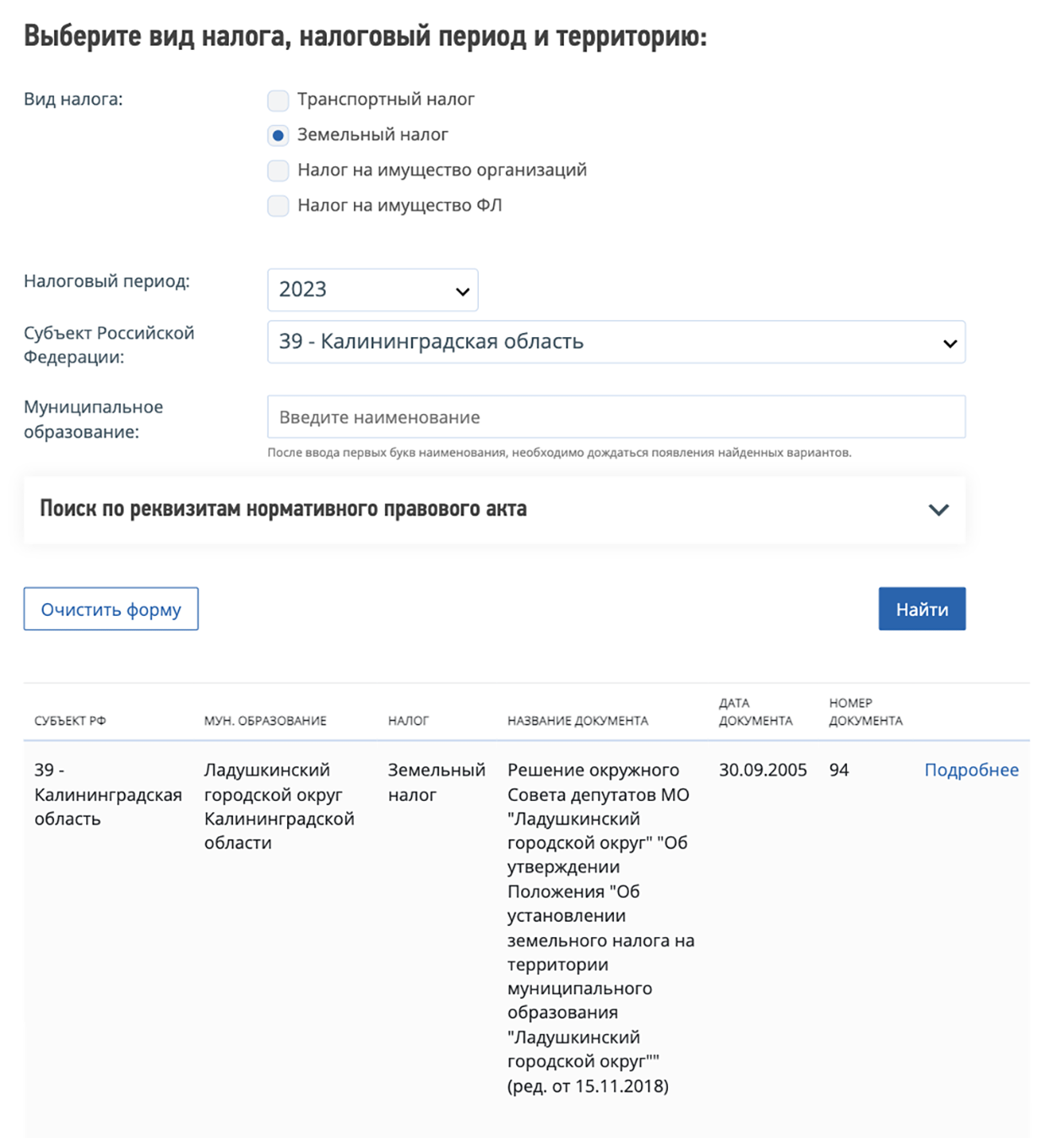

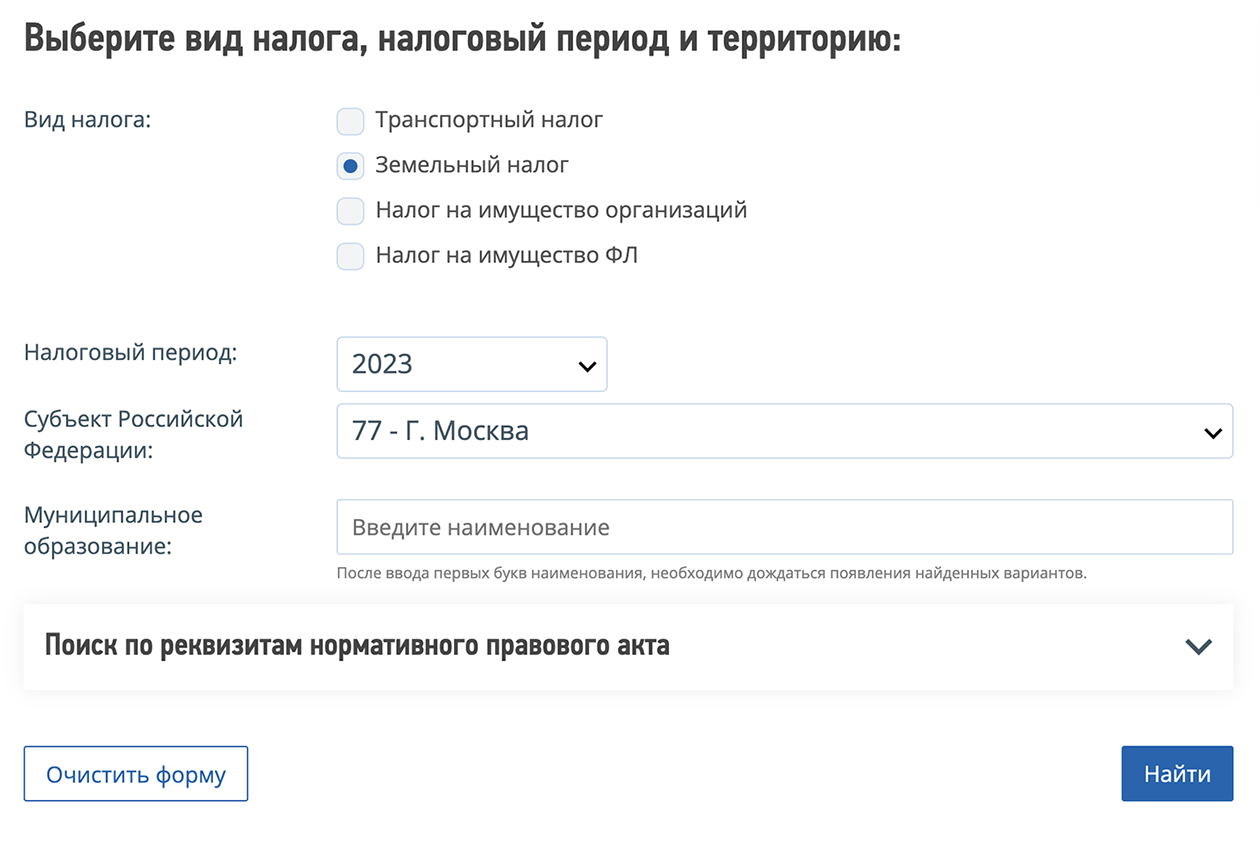

Налоговая ставка. Ее устанавливают власти муниципальных образований и городов федерального значения. Свою ставку можно узнать на сайте ФНС — отдельно для каждого участка в каждом регионе.

Налоговую ставку уточняют отдельно для каждого земельного участка в каждом регионе

Количество месяцев владения в году. Если собственник владел земельным участком не весь год, то он уплачивает налог только за полные месяцы владения. Месяц покупки считают полным, если налогоплательщик купил участок до 15-го числа, а месяц продажи — если продал после 15-го числа.

Повышающий коэффициент. Его применяют, если назначение земельного участка связано с жилищным строительством. Например, к участкам, которые приобретены для строительства жилья, за исключением участков ИЖС для физических лиц, при расчете земельного налога применяют такие повышающие коэффициенты:

- в течение трех лет с даты госрегистрации прав на землю и до госрегистрации прав на дом — 2;

- по истечении трех лет с даты госрегистрации прав на землю и до даты госрегистрации прав на дом — 4.

Если человек купил участок для индивидуального жилищного строительства и не построил на нем дом в течение 10 лет, то затем используют повышающий коэффициент 2 до тех пор, пока собственник земли не построит и не зарегистрирует на ней жилой дом.

Коэффициент к налоговому периоду. Чтобы размер земельного налога резко не увеличивался, установлено ограничение: сумма налога может расти за год максимум на 10%.

Доля в праве. Если земельный участок находится в общей долевой собственности, то каждый собственник уплачивает налог пропорционально размеру своей доли. Если участок в общей совместной собственности, то доли признают равными — каждый собственник уплачивает свою часть налога.

Какие льготы и вычеты есть для налога на землю

Льготы бывают федеральными, то есть действующими по всей России, и местными — они работают только в определенном городе или селе.

Федеральные. Налоговый вычет уменьшает налоговую базу на кадастровую стоимость 600 м² площади участка для таких собственников:

- Героев Советского Союза, РФ, полных кавалеров ордена Славы.

- Людей с инвалидностью первой и второй групп, инвалидов с детства, детей с инвалидностью.

- Ветеранов и инвалидов ВОВ и других боевых действий.

- Ликвидаторов последствий аварий на ядерных установках и радиационных катастроф.

- Пенсионеров — получателей пенсии по старости, потере кормильца или за выслугу лет, а также предпенсионеров, которым осталось не больше пяти лет до пенсионного возраста.

- Родителей минимум с тремя несовершеннолетними детьми.

Налоговый вычет дают на один участок по выбору налогоплательщика. Если участков несколько, можно подать уведомление и указать нужный. По умолчанию налоговая предоставит вычет на участок с максимальной суммой налога.

Также от налогообложения освобождены :

- Учреждения и органы уголовно-исполнительной системы.

- Организации — собственники участков с государственными автодорогами общего пользования.

- Религиозные организации.

- Общероссийские общественные организации инвалидов.

- Организации народных художественных промыслов.

- Коренные малочисленные народы Севера, Сибири и Дальнего Востока.

- Организации — резиденты особых экономических зон.

- Управляющие компании центра «Сколково» и фонды других инновационных научно-технологических центров.

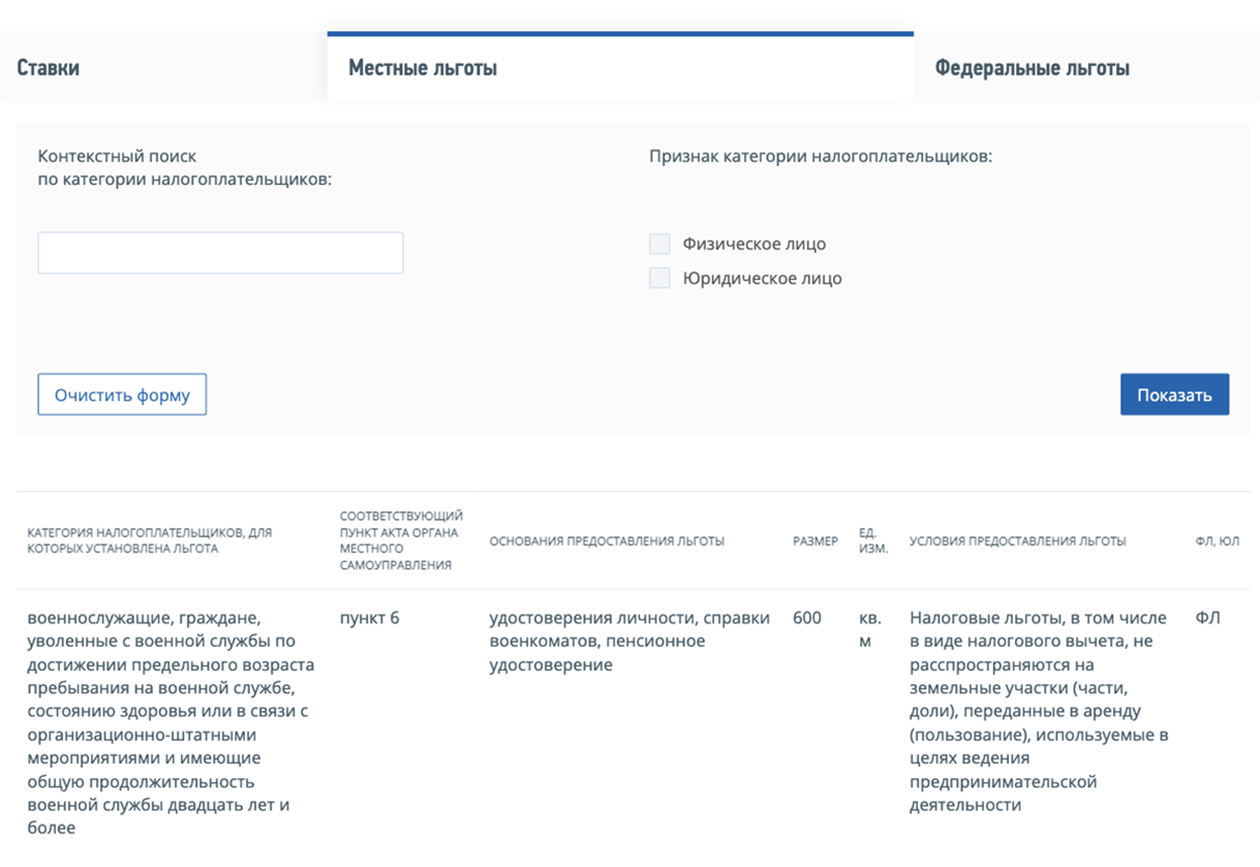

Местные. Точную информацию о налоговых ставках, вычетах и льготах в вашем регионе можно узнать на сайте ФНС. Например, в Калининграде от земельного налога освобождены пенсионеры, семьи минимум с тремя несовершеннолетними детьми, малоимущие, ветераны труда.

Особенности исчисления земельного налога

Частные лица, включая индивидуальных предпринимателей, не рассчитывают земельный налог сами. За них это делает ИФНС — она использует информацию Росреестра.

Организации определяют налоговую базу сами — по сведениям из ЕГРН о каждом участке. Они вносят авансовые платежи по итогам первого, второго и третьего квартала.

Делать это не нужно, если муниципальные власти или город федерального значения:

- не установили отчетные периоды по земельному налогу — однако в жизни это редкость;

- освободили налогоплательщиков от авансовых платежей.

Налоговые декларации по земельному налогу не подают.

Для расчета земельного налога можно воспользоваться калькулятором — он подходит и для людей, и для организаций.

Как узнать, сколько земельного налога начислили

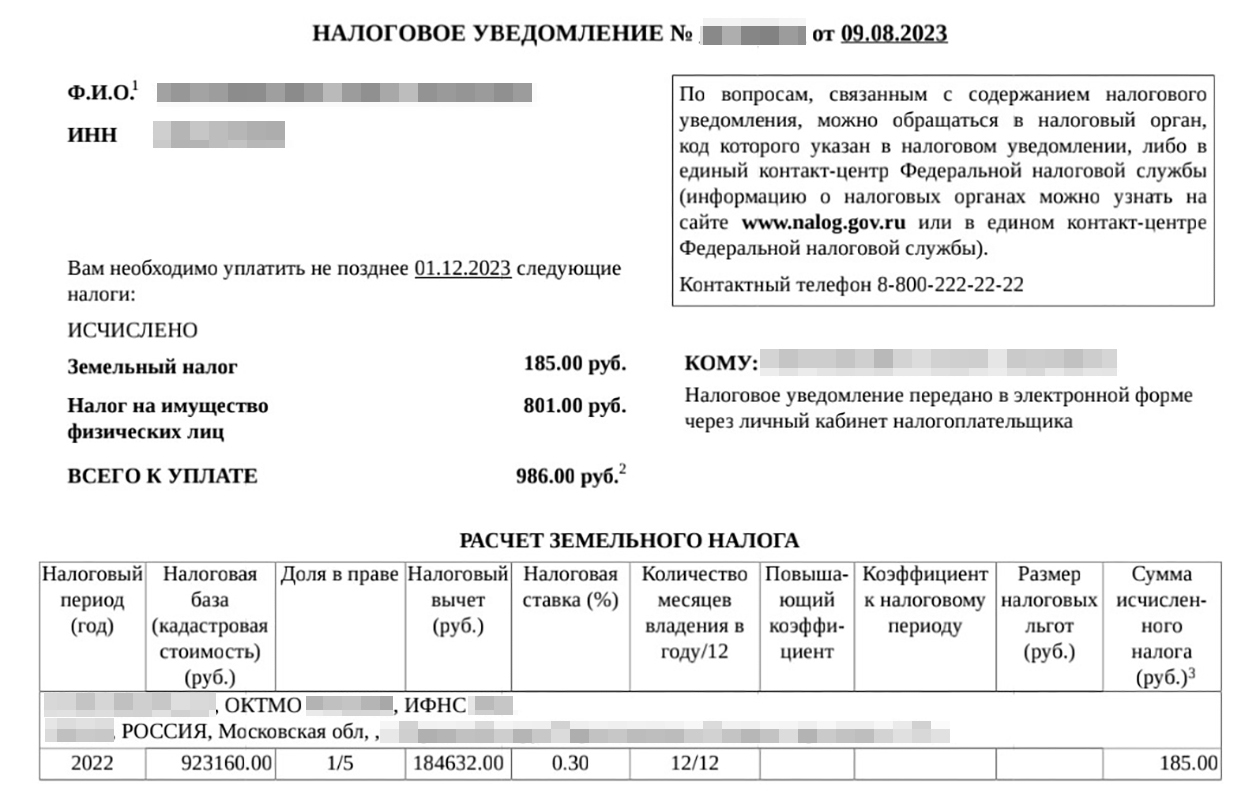

Каждую осень налоговая инспекция направляет уведомление с информацией об исчисленном земельном налоге. В нем также указан транспортный налог, налог на имущество и НДФЛ для дохода свыше 5 000 000 ₽ за налоговый период.

Уведомления и требования об уплате направляют через кабинет госуслуг, личный кабинет налогоплательщика, а если его нет — по почте заказным письмом.

По почте. Письмо считается полученным спустя шесть рабочих дней с даты отправления. Также уведомление можно получить лично — в МФЦ или в налоговой инспекции.

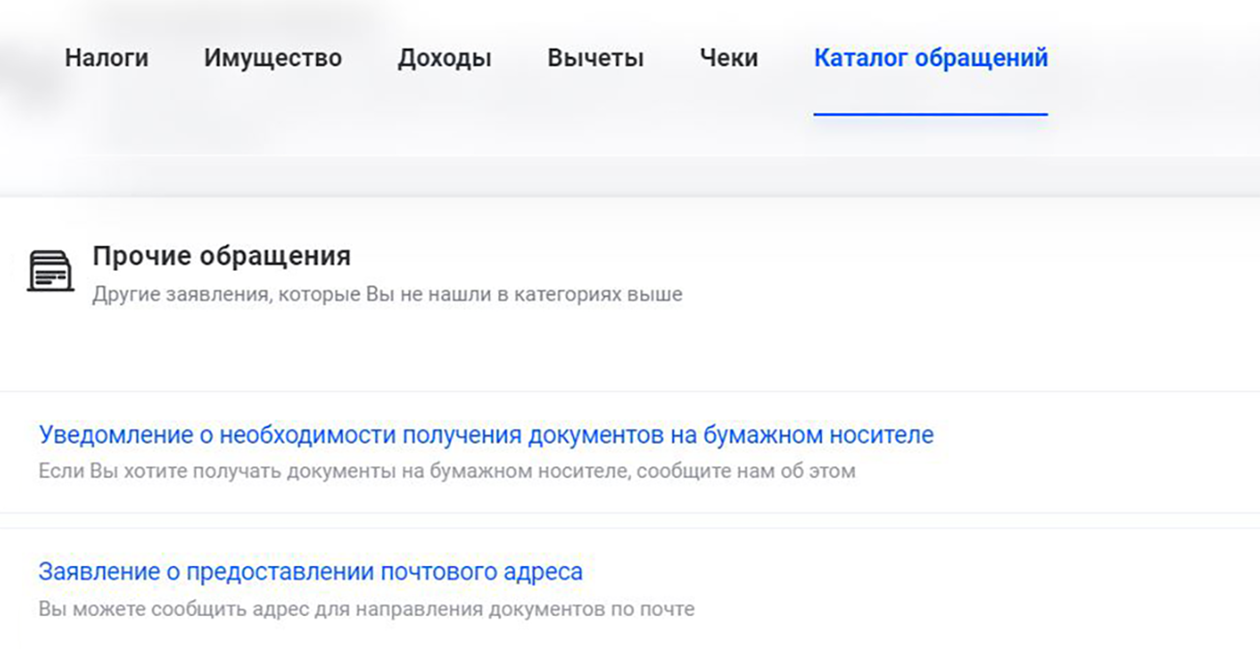

Через личный кабинет налогоплательщика. Если он у вас зарегистрирован, все уведомления будут автоматически приходить туда. Чтобы получать документы еще и по почте, нужно направить специальное уведомление.

Через госуслуги. Для этого нужно дать согласие: выбрать раздел «Услуги» → «Штрафы и налоги» → «Получение налоговых уведомлений на Госуслугах». Затем подписать предзаполненное уведомление.

Это можно сделать с помощью усиленной неквалифицированной электронной подписи. Вам понадобится загранпаспорт нового образца и мобильное приложение «Госключ» — надо зайти в приложение с помощью госуслуг и следовать инструкциям.

В какой срок надо уплатить налог на землю

Люди, включая ИП, уплачивают налог до 1 декабря года, следующего за отчетным по налоговому уведомлению.

Организации уплачивают налог не позднее 28 февраля года, следующего за отчетным. Авансовые платежи по налогу вносят не позднее 28 апреля, июля и октября после отчетного квартала.

Мобилизованным срок уплаты налога продлевают на период военной службы и до 28-го числа третьего месяца, следующего за месяцем окончания этого периода или увольнения с военной службы. Уплатить налог можно равными частями — ежемесячно по 1/6 от общей суммы — либо в обычном порядке .

Для людей и организаций, которые занимаются предпринимательством на приграничной территории Белгородской области и которым нанесен ущерб в результате обстрелов, срок уплаты налога за 2023 год продлен на 12 месяцев .

Как уплатить земельный налог

И люди, и компании уплачивают земельный налог единым налоговым платежом, ЕНП, на единый налоговый счет, ЕНС. Это значит, что реквизиты получателя одинаковые, какой бы налог вы ни платили. В случае с физлицами они указаны в налоговом уведомлении. Поступившие на ЕНС деньги ИФНС сама распределяет по всем налоговым обязательствам. В первую очередь погашают задолженность с наиболее ранним сроком уплаты, в последнюю — пени, проценты и штрафы.

Баланс единого налогового счета можно узнать в личном кабинете налогоплательщика — и там же пополнить.

Если перечисленной суммы не хватит, чтобы погасить налоговые обязательства, то инспекция может принудительно взыскать задолженность и начислить пени.

ИФНС направляет требование об уплате налога в течение трех месяцев с даты, когда возникла задолженность, — через личный кабинет налогоплательщика или по почте. В 2023—2024 годах срок увеличили до шести месяцев. Требование надо исполнить в течение восьми дней с даты получения или в срок, который указан в документе.

Если не уплатить налог в соответствии с требованием, то в течение двух месяцев ФНС вынесет решение о взыскании и спишет деньги с банковского счета организации. Взыскать задолженность с физических лиц, включая ИП, ИФНС может только по судебному приказу.

Запомнить

- Уплатите земельный налог до 1 декабря.

- ИФНС сама рассчитает налог физлица, в том числе ИП, и направит налоговое уведомление с реквизитами через личный кабинет налогоплательщика или по почте.

- Земельный налог предусматривает льготы и вычеты. Проверьте на сайте ФНС, есть ли у вас право на них.

- Если не заплатить налог, то инспекция начислит пени и взыщет долг принудительно.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga