Судя по форумам предпринимателей, много вопросов возникает по НДС.

С помощью этой статьи вы вряд ли сможете заполнить декларацию по НДС, зато узнаете все самое важное о налоге: кто платит, как рассчитать и получить налоговый вычет.

Что вы узнаете

Что такое НДС

НДС — налог на добавленную стоимость. Его платят, когда компания или предприниматель на общей системе налогообложения, ОСН, или едином сельскохозяйственном налоге, ЕСХН, реализует товары, работы, услуги и имущественные права, получает предоплату за них или передает их бесплатно. Кроме того, НДС платят все импортеры товаров в РФ независимо от системы налогообложения.

Продает товары, работы, услуги или имущественные права. Например, компания на общем режиме продала помидоры или офисное помещение — она обязана уплатить НДС.

Безвозмездно передает товары, работы, услуги или имущественные права. Например, одна компания безвозмездно передает другой промышленный цех или дарит по акции в магазине микроволновку при покупке холодильника — со всех сделок надо уплатить НДС по рыночной стоимости.

Выполняет строительно-монтажные работы для себя. Своими силами строит здание, цех или делает ремонт в помещении.

В законе это называется реализацией, мы же для простоты будем называть продажей.

Ввозит товары на территорию РФ из-за границы. Например, привозит шоколад из Японии или одежду из Китая, чтобы потом продать в России. С каждой поставки надо уплатить НДС.

НДС — косвенный налог. Обычно бизнес не платит его из своего кармана, а включает в продажную цену. Покупатель уплачивает сумму налога, а компания или ИП передает деньги налоговой. Возможно, вы замечали, что в чеке магазина отдельно указана цена товара и отдельно НДС. Но если товар не продали, а подарили по акции, бизнесу все равно придется уплатить с него НДС — уже из своих денег.

Налог начисляется на добавленную стоимость. Например, предприниматель купил килограмм огурцов у поставщика за 100 рублей, а продал за 150 рублей. Если поставщик огурцов тоже плательщик НДС, предприниматель уплатит налог только с наценки 50 рублей.

Кто платит НДС

НДС платят компании и ИП на общей системе налогообложения, а также все, кто ввозит товары в РФ, то есть занимается импортом.

Кто такие налоговые агенты по НДС

Мы сказали, что НДС платят компании и ИП, которые работают на общей системе, и все импортеры. Но есть особая категория. Платить НДС обязаны все компании и предприниматели, если становятся налоговыми агентами. Вот несколько примеров, когда придется это сделать.

Купили товар, работу или услугу в России у иностранных фирм, не состоящих здесь на налоговом учете. Например, российская компания пользуется интернет-услугами зарубежной фирмы.

Купили металлолом, макулатуру или сырые шкуры животных у продавцов — плательщиков НДС.

Продали товары, имущество или услуги иностранца, не состоящего на учете в РФ, по договору комиссии, поручения или агентскому договору. Например, помогли продать партию автомобилей иностранцу и взяли за это комиссию с продажи, а расчеты проходили через ваш счет.

Арендуете государственное или муниципальное имущество. Например, сняли помещение напрямую у комитета по управлению городским имуществом.

Занимаетесь продажей конфискованного имущества. Если государство уполномочило продавать конфискованное имущество, надо будет уплатить с цены продажи НДС.

Купили государственное имущество. При этом имущество не должно быть закреплено за государственными или муниципальными учреждениями.

Льготы по НДС

Благодаря льготам одни компании не платят налог по всем операциям, другие — по отдельным.

Не обязаны платить НДС:

- Бизнес на УСН, АУСН и патенте, предприниматели на НПД — налоге на профессиональный доход.

- Резиденты центра «Сколково».

- ИП и компании на ОСН, если за последние три месяца их выручка без НДС меньше 2 млн рублей. Чтобы получить освобождение, надо подать дополнительные документы.

Компании или ИП на ЕСХН работают с особыми условиями. Они могут получить освобождение от НДС, если выручка за предыдущий год не превысила 60 млн рублей.

Чтобы получить льготу для ЕСХН, нужно подать в налоговую уведомление об освобождении. Если этого не сделать, бизнес должен будет платить НДС при любых доходах.

Отдельные операции. Не нужно платить НДС по таким операциям :

- денежные займы;

- реализация медицинских товаров и услуг;

- перевозка пассажиров;

- торговля акциями.

Компании и ИП из сферы общепита не платят НДС, если за предшествующий календарный год соблюдают такие условия:

- Годовые доходы — до 2 млрд рублей .

- Доля доходов от общественного питания в общей сумме доходов — минимум 70%.

- Среднемесячная зарплата не ниже среднемесячной зарплаты в общепите по региону, где находится бизнес.

Вновь зарегистрированные организации и ИП из сферы общепита эти условия не соблюдают — они могут не платить НДС с квартала регистрации без ограничений.

Эта льгота не распространяется на продажу продукции общепита:

- Отделами кулинарии в розничной торговле. Например, в магазине.

- Организациями и ИП, которые снабжают другие организации. В частности это: фабрики-кухни, специализированные цехи по производству полуфабрикатов, кулинарных изделий и блюд, школьные кулинарные фабрики, комбинаты школьного питания, предприятия детского питания, бортового питания, питания пассажиров железнодорожного транспорта.

Чтобы воспользоваться льготой, достаточно заявить ее в декларации по НДС.

Если компания или ИП хочет отказаться от льготы, надо подать в ИФНС заявление не позднее первого числа квартала, начиная с которого не будут пользоваться льготой. Отказ будет действовать минимум год.

Когда льготы не действуют

Бывает, что формально бизнес подходит под льготы, но получить их не может.

При импорте. Если ИП или компания на УСН либо другом спецрежиме импортирует товар в РФ, придется уплатить НДС.

Если выставлен счет с НДС. Бизнес на упрощенке или другом спецрежиме при желании клиента может выставить ему счет-фактуру с НДС. Но тогда предпринимателю или компании надо будет по итогам квартала подать декларацию и заплатить НДС в бюджет.

Как рассчитывается НДС

Мы рассмотрим базовый вариант расчета. На деле есть много тонкостей, в которых разберется только бухгалтер.

НДС, который нужно уплатить в бюджет, считают по такой формуле:

НДС к уплате = Исходящий НДС − Входящий НДС + Восстановленный НДС

Исходящий НДС — налоговая база, умноженная на ставку НДС.

Налоговая база — стоимость реализованных товаров, работ, услуг или имущественных прав, то есть все, что бизнес продал или подарил. Если вы дарите покупателям дополнительные насадки за покупку фена, со стоимости насадок тоже придется уплатить НДС. Также налоговую базу формируют авансы, полученные под операции, облагаемые НДС.

Ставка НДС — процент от налоговой базы, который определяет государство в зависимости от вида операции.

Входящий НДС — налог, на который вам выставили счета-фактуры поставщики. Это сумма НДС, которую вы должны уплатить поставщикам вместе с платой за сырье, материалы или оборудование, работы, услуги или имущественные права, нужные вам для работы. Ее можно вычесть из исходящего НДС. Для налоговой неважно, оплатили вы счета поставщиков или нет, поэтому к вычету можно предъявить всю сумму НДС по выставленным счетам-фактурам.

Восстановленный НДС — часть входящего НДС, которую в определенных ситуациях бизнес должен вернуть в бюджет. Например, если вы перешли с общего режима налогообложения на УСН и остались товары на складе, по которым ранее применили вычет. Подробнее — в п. 3 ст. 170 НК РФ.

Например, ООО покупает одежду для взрослых у поставщика на ОСН, а потом продает ее в розницу. Ставка НДС для одежды — 20%.

ООО закупило партию за 300 000 ₽ + 60 000 ₽ НДС, а продало за 500 000 ₽ + 100 000 ₽ НДС.

Исходящий НДС — 100 000 ₽. ООО покупало товар у поставщика на ОСН, поэтому входящий НДС — 60 000 ₽.

ООО может вычесть входящий НДС из исходящего налога: 100 000 ₽ − 60 000 ₽ = 40 000 ₽. В итоге в налоговую надо заплатить 40 000 ₽.

Ставки НДС. Они зависят от вида операции:

- 0% — при экспорте, по услугам гостиниц и в других случаях из п. 1 ст. 164 НК РФ;

- 10% — при продаже большинства продовольственных товаров, товаров для детей, газет, журналов и книг, некоторых медицинских товаров;

- 20% — для остальных товаров, работ, услуг или имущественных прав;

- 10/110 — с авансов под продажу товаров, облагаемых по ставке 10%;

- 20/120 — с авансов под продажи, облагаемые по ставке 20%, а также при перепродаже автомобилей или бытовой техники, купленной у людей без статуса ИП.

Если нет входящего НДС. Расчет НДС выглядит как цепочка. Грубо говоря, каждый следующий поставщик вычитает из своего налога деньги, которые он должен заплатить предыдущему.

Проблема возникает, когда в этой цепочке появляется бизнес, который НДС не платит, например ИП на упрощенке. Тогда компании, которая купила у такого ИП, нечего принять к вычету.

Рассмотрим предыдущий пример, но теперь счет для ООО выставляет ИП на упрощенке, который не платит НДС. ООО оплачивает счет, а потом перепродает товар дороже кому-то еще.

Со своих продаж ООО обязано уплатить НДС. Оно продает товар за 500 000 ₽ + 100 000 ₽ НДС. Исходящий НДС — 100 000 ₽.

ООО могло бы от исходящего НДС отнять входящий, но отнимать нечего: поставщик не предъявлял НДС. Поэтому в налоговую придется заплатить все 100 000 ₽.

Обычно компаниям или ИП на общей системе налогообложения такой расклад не нравится, поэтому они стараются не работать с бизнесом без НДС.

Чем отличается ставка 0% от отсутствия НДС и что такое возмещение НДС

Ставка 0% применяется при экспорте, оказании услуг российскими гостиницами и в других случаях из п. 1 ст. 164 НК РФ. Например, если компания что-то произвела в России и продала за рубеж. Но между ставкой 0% и освобождением от уплаты НДС — большая разница.

Разберем на примере, но для начала вспомним упрощенную формулу расчета НДС:

НДС к уплате = Исходящий НДС − Входящий НДС

Компания производит оборудование для добычи полезных ископаемых и продает за границу. Для производства она закупает материалы на 120 млн рублей, из них 20 млн — входящий НДС.

Когда компания продает оборудование в Китай, исчисляет НДС по ставке 0%. Исходящий НДС — 0 рублей.

В конце квартала компания заполняет налоговую декларацию и рассчитывает НДС по стандартной формуле: 0 − 20 млн = −20 млн рублей. Сумма налога к уплате отрицательная, значит, налоговая должна вернуть компании 20 млн рублей. Это называется возмещением.

Если бы компания была просто освобождена от уплаты НДС, она не смогла бы заявить вычет входного налога и эту сумму ей бы не вернули.

Чтобы получить возмещение, надо представить пакет документов, который подтвердит, что сырье и материалы были задействованы в производстве именно того оборудования, которое продали за границу, и что эта продажа состоялась.

Когда можно получить возмещение, а когда нет

| Налоговый вычет | Документы | |

|---|---|---|

| Ставка 0% | Можно получить возмещение | Надо подать декларацию и подтверждающие документы |

| Операции, не облагаемые НДС по ст. 149 НК РФ | Нет возмещения | Нужно сдать декларацию |

Когда можно получить возмещение, а когда нет

| Ставка 0% | |

| Налоговый вычет | Можно получить возмещение |

| Документы | Надо подать декларацию и подтверждающие документы |

| Операции, не облагаемые НДС по ст. 149 НК РФ | |

| Налоговый вычет | Нет возмещения |

| Документы | Нужно сдать декларацию |

Сроки уплаты НДС

Чтобы заплатить НДС, надо заполнить и сдать декларацию в налоговую. Сроки сдачи декларации — до 25-го числа месяца, следующего за отчетным кварталом. Например, за первый квартал 2024 года надо сдать декларацию до 25 апреля.

Всю сумму налога одновременно со сдачей декларации платить не надо. НДС за отчетный квартал делят на три равные части и платят до 28-го числа каждого месяца следующего квартала.

НДС перечисляют в составе единого налогового платежа, ЕНП, на единый налоговый счет, ЕНС. Это значит, что платежка почти на все виды налогов, сборов и взносов заполняется одинаково. Налоговая списывает НДС с ЕНС по декларации.

Когда бизнес 25 апреля подает декларацию за первый квартал, до 28 апреля он платит только треть от суммы налога. Остаток выплачивает равными частями до 28-го числа следующих двух месяцев.

Срок уплаты НДС в 2024 году

| Квартал, за который платим | До какого числа надо внести деньги на ЕНС |

|---|---|

| 4 квартал 2023 года | 29 января 2024 (28 января — воскресенье) |

| 28 февраля 2024 | |

| 28 марта 2024 | |

| 1 квартал 2024 года | 2 мая 2024 (28 апреля — воскресенье) |

| 28 мая 2024 | |

| 28 июня 2024 | |

| 2 квартал 2024 года | 29 июля 2024 (28 июля — воскресенье) |

| 28 августа 2024 | |

| 30 сентября 2024 (28 сентября — суббота) | |

| 3 квартал 2024 года | 28 октября 2024 |

| 28 ноября 2024 | |

| 28 декабря 2024 |

Срок уплаты НДС в 2024 году

| За 4 квартал 2023 года | |

| До какого числа надо внести деньги | 29 января 2024 (28 января — воскресенье) |

| 28 февраля 2024 | |

| 28 марта 2024 | |

| За 1 квартал 2024 года | |

| Когда надо сделать платеж | 2 мая 2024 (28 апреля — воскресенье) |

| 28 мая 2024 | |

| 28 июня 2024 | |

| За 2 квартал 2024 года | |

| Когда надо сделать платеж | 29 июля 2024 (28 июля — воскресенье) |

| 28 августа 2024 | |

| 30 сентября 2024 (28 сентября — суббота) | |

| За 3 квартал 2024 года | |

| Когда надо сделать платеж | 28 октября 2024 |

| 28 ноября 2024 | |

| 28 декабря 2024 |

Сумму налога к уплате округляют до полных рублей. Первые два транша — в меньшую сторону, последний — в большую. По желанию можно внести НДС досрочно — сразу всю сумму или треть в первом месяце, а весь остаток во втором.

Налоговый вычет по НДС

Налоговый вычет — это право бизнеса уменьшать сумму налога к уплате на НДС, который предъявили поставщики.

Проблема в том, что некоторые компании или ИП заключают сделки только на бумаге, чтобы заплатить меньше, и обманывают налоговую. Это незаконно. Чтобы выявлять такой бизнес, налоговая следит за сделками, по которым оформляют вычет.

Как именно налоговая следит за сделками — тема для отдельной статьи. Здесь только дадим рекомендации, как оформить вычет, чтобы налоговая была довольна.

Условия получения вычета по НДС. Вы можете включить в декларацию вычет НДС, если:

- НДС предъявили поставщики товаров, работ, услуг или имущественных прав, в том числе в составе авансов.

- Вы уплатили НДС таможне или в налоговой инспекции при импорте товара.

Далее надо подтвердить документами вот что:

- Сделка состоялась.

- Покупки нужны для операций, облагаемых НДС.

- Покупку приняли к учету.

Не надо отправлять документы сразу — только по требованию налоговой.

НДС можно вернуть только с расходов бизнеса

Компании и ИП могут рассчитывать на вычет, только если совершали покупки для бизнеса.

Например, если фирма или ИП купили новое оборудование для производства и поставили его на учет, можно смело включать в декларацию вычет НДС.

А если предприниматель на ОСН купил жене новую машину, чтобы она возила детей в детский сад, эта покупка бизнеса не касается. Предприниматель — конечный потребитель товара и платит НДС из своего кармана. Его в декларацию включать нельзя.

Документы для вычета НДС. Бизнесу нужны:

- Счета-фактуры поставщиков.

- Первичные документы поставщиков, которые подтверждают, что сделка состоялась. Это товарные накладные, акты выполненных работ и так далее.

- Документы о принятии покупки к учету. Обычно хватает бумаг поставщиков.

Счета-фактуры поставщиков надо зарегистрировать в книге покупок, а счета-фактуры, которые выставляли сами, — в книге продаж.

Для вычета по экспортированным товарам предусмотрен особый порядок оформления документов. Лучше обратиться к профессионалу, например таможенному брокеру.

Как получить вычет по НДС. Нужно заполнить декларацию в электронном виде. В ней указывают исходящий и входящий НДС и сумму налога к уплате.

Налоговая контролирует декларации в рамках камеральной проверки. Она проходит без участия компании или ИП.

Проверяют в специальной программе «АСК НДС-3». Она выявляет разрывы в цепочке поставщиков, когда информация о сделке в декларациях поставщика и покупателя расходится. Разрывы — это не единственный признак, по которому налоговая может счесть сделку подозрительной. Инспекторы говорят, что таких признаков около двухсот.

Во время проверки возможны несколько ситуаций.

Если по сделкам все чисто, налоговая просто принимает декларацию и уплаченный НДС. Бизнесу ничего дополнительно делать не нужно.

Если бизнес или контрагент вызвал у налоговой подозрение, налоговая проверяет всю цепочку партнеров. Просит прислать подтверждающие документы, пояснения или прийти в налоговую лично, чтобы доказать чистоту сделок.

Если бизнес не смог объяснить и подтвердить сделку, налоговая приходит с выездной проверкой. Если в ходе нее инспектор выявит нарушения, налоговая взыщет НДС, пени и, возможно, штраф — минимум 20% от неуплаченной суммы налога.

Чем больше вычет, тем большие подозрения он вызывает у налоговой. Но это не значит, что инспекторы сразу придут с проверкой. Она грозит, только если налоговая заподозрит сомнительную сделку.

Как не попасть под подозрения налоговой

Налоговая не объявляет точных критериев, когда считает сделку подозрительной. Но вот несколько правил, которые помогут себя обезопасить.

Не пользоваться услугами компаний или ИП, которые предлагают заключить фиктивные сделки. Некоторые компании предлагают заключить сделку на бумаге, как будто поставляли товар или оказывали услугу. По ней можно принять НДС к вычету. Но это незаконно. И если налоговая обнаружит такую сделку, будут проблемы.

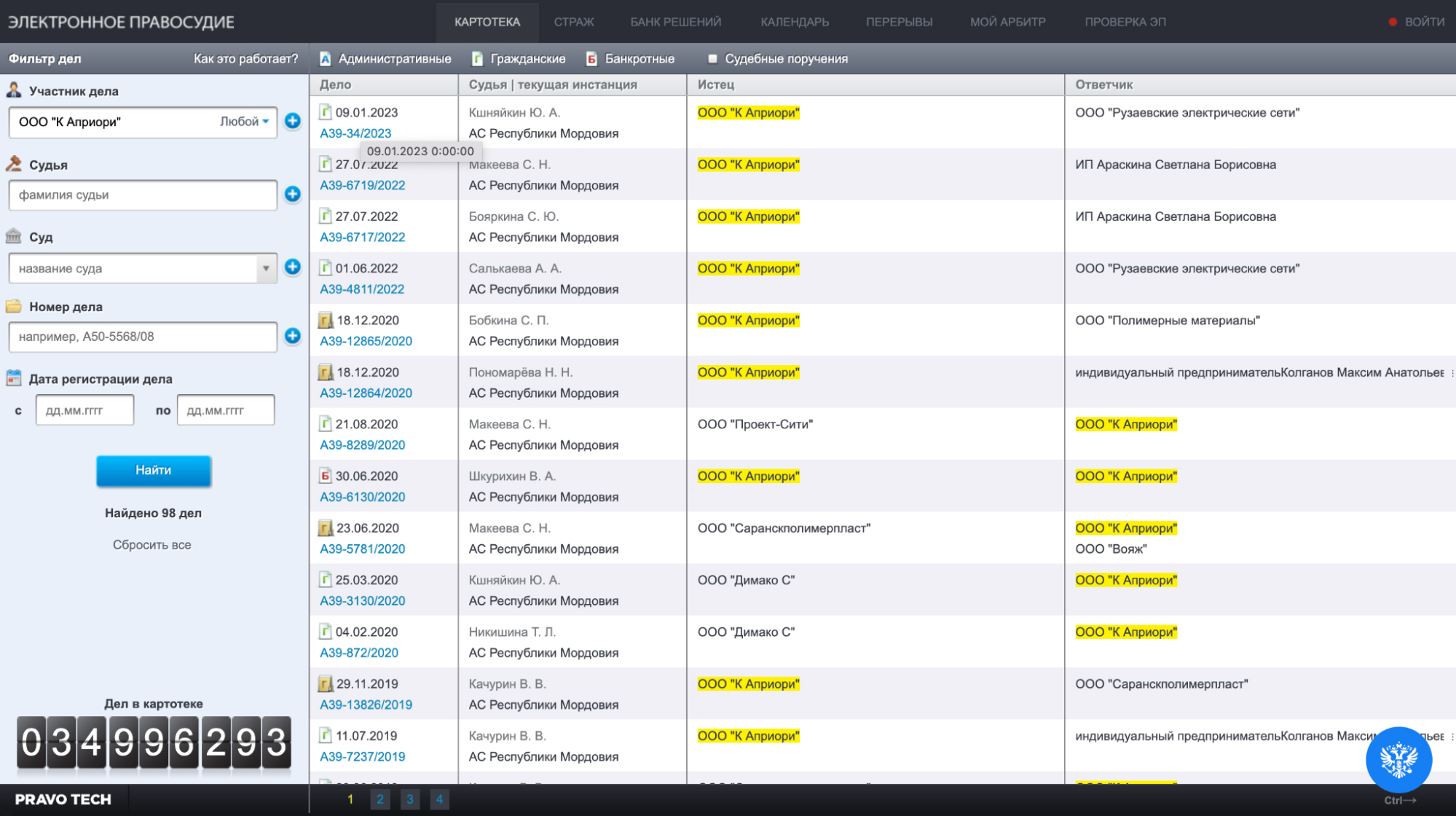

Проверить контрагента перед сделкой. Соберите информацию о партнере перед началом работы: как давно работает компания, настоящий ли директор, совпадает ли юридический адрес с реальным. Если нет, то не находится ли по этому адресу много других организаций. Это называется «проявить должную осмотрительность».

Сохраните документы, которые могут подтвердить проверку контрагента. Сделайте скрины с сайтов, на которых видно дату и время. Если придется доказывать свою правоту через суд, вам надо будет показать, что вы проверяли контрагента перед сделкой и не нашли ничего подозрительного.

Бывают случаи, когда компании и ИП выигрывают суд, доказав, что проявили должную осмотрительность.

Что будет, если не уплатить НДС

Если бизнес не заплатил НДС вовремя, начислят пени. А если неправильно рассчитал налог в меньшую сторону, будут пени и штраф. Если затянуть с оплатой или вовсе отказаться платить, налоговая взыщет деньги с расчетного счета в принудительном порядке.

Пени и штраф начисляют на сумму недоимки. Если компания или ИП уплатили часть налога, процент рассчитают только на остаток.

Пени начисляют за каждый день просрочки по 1/300 ключевой ставки ЦБ. В феврале 2024 года ставка — 16%, а значит, пени — 0,053% от суммы долга в день.

Штраф грозит, если компания или ИП неправомерно занизили НДС и это обнаружил инспектор во время проверки. Если бизнес посчитал в декларации правильно, но не заплатил вовремя, штрафа не будет, только пени.

Размер штрафа зависит от того, специально ли бизнес занизил НДС или ошибся в расчетах. Если это случайная ошибка, штраф — 20% от суммы недоимки. Если налоговая докажет, что компания или предприниматель действовали умышленно, штраф увеличится до 40%.

Блокировка счета. Если бизнес не платит вовремя, налоговая выставляет требование, в котором указан точный срок, до которого надо успеть погасить долг.

Если не исполнить требование, налоговая выставляет инкассовое поручение — присылает в банк требование списать сумму долга и блокирует расчетный счет, пока на нем не будет достаточно денег.

Если не погасить инкассовое, налоговая передает долг судебным приставам. Они найдут способ забрать деньги: продадут недвижимость, оборудование, машины и другое ценное имущество.

Если забирать нечего, компанию или предпринимателя признают банкротом. До таких крайностей лучше не доводить.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes