Система быстрых платежей: как подключить и как работает

Система быстрых платежей (СБП) — платежный сервис Банка России и Национальной платежной системы.

Он позволяет переводить деньги по номеру телефона на счет в любой банк, подключенный к системе, а также платить за товары и услуги по QR-коду. Знать номер счета или карты и фамилию получателя платежа не нужно.

Расскажем, как работает сервис, а также как подключиться к системе и сделать перевод.

Что вы узнаете

- Как работает Система быстрых платежей

- Чем СБП отличается от других способов переводов

- Лимиты переводов по СБП

- Как подключить

- Как подключить СБП в «Сбербанк-онлайн»

- Как перевести деньги через СБП

- Оплата по QR-коду через СБП

- Как отозвать перевод и вернуть деньги

- Как выбрать счет для получения переводов через СБП по умолчанию

- Недостатки СБП

- СБП для бизнеса

Как работает Система быстрых платежей

Чтобы перевести деньги через СБП, достаточно указать номер телефона получателя. Другие реквизиты — номер карты, договора или счета, ФИО получателя — вводить не надо.

Вот как это работает. Вы открываете банковское приложение или интернет-банк, выбираете перевод по номеру телефона, вводите телефон получателя, сумму перевода и нажимаете «Отправить». Все — деньги поступят на счет получателя через пару секунд. За переводы до 100 000 ₽ в месяц комиссии нет.

Также через СБП можно расплатиться за товары и услуги — для этого надо лишь отсканировать QR-код продавца. Как это сделать и какие есть нюансы — расскажу ниже.

Переводы доступны любому человеку, у которого есть счет в банке — участнике СБП. О том, какие банки участвуют в СБП, расскажу ниже. Есть ли гражданство или налоговое резидентство у отправителя платежа — неважно.

СБП все шире используют для трансграничных переводов. В сентябре 2023 года к системе было подключено уже 37 зарубежных банков. Переводы доступны в Узбекистан, Таджикистан, Белоруссию, Кыргызстан. Конкретный перечень и условия зависят от банка-отправителя: трансграничные переводы через СБП осуществляют не все. Центральным банком установлена комиссия в 6 рублей за перевод для банка-отправителя, но сами банки могут требовать дополнительную плату.

Национальная система платежных карт, НСПК, также работает над тем, чтобы интегрировать СБП с сервисами моментальных платежей других стран — позитивный опыт уже есть при подключении к аналогичной системе Беларуси.

Развивается использование СБП для оплаты наземного и подземного транспорта: система уже работает в метро Москвы; запустили СБП для оплаты билетов на сайте РЖД.

С 1 апреля 2024 года все банки-участники должны позволять юридическим лицам проводить платежи по СБП через банковские сервисы.

Чем СБП отличается от других способов переводов

Банк России хочет сделать СБП самым простым, удобным, быстрым и дешевым способом перевести деньги в стране, поэтому старается предоставить своему сервису лучшие условия.

Мгновенные переводы. Обычный межбанковский перевод по номеру карты или счета доходит до получателя за несколько минут, иногда — за день, а в редких случаях — до пяти рабочих дней.

Переводы через СБП проходят мгновенно. Сервис работает круглосуточно, без выходных.

Нет комиссии за переводы до 100 000 ₽ в месяц. Обычно комиссия за межбанковский перевод составляет 1—1,5% от суммы.

За переводы через СБП до 100 000 ₽ в месяц комиссии нет, при превышении этой суммы комиссия зависит от банка-отправителя: ее может не быть, а если есть, то она не может превышать 0,5% и 1500 ₽ за операцию.

Перевести деньги можно только в банк-партнер. Через СБП можно перевести деньги только в банк, который подключен к системе. Сейчас к СБП подключены все крупнейшие банки страны — более 200. Систему обязаны использовать все банки на универсальной лицензии . Они также должны позволять пользоваться приложением «СБПэй» — аналогом Apple Pay и Google Pay. Является ли ваш банк участником СБП, можно узнать в поддержке или найти его среди банков-участников на сайте СБП.

Переводы через СБП приходят на любые счета: на карту, накопительный или депозитный счет. Но в большинстве банков перевести деньги через СБП с кредитных карт нельзя.

Карточные платежные системы не используются. Платежная система карты — «Виза», «Мастеркард» или «Мир» — неважна, так как СБП не использует их. Деньги переводятся напрямую на счета клиентов через систему Банка России. Поэтому для переводов не обязательно иметь карту — достаточно лишь банковского счета.

Переводы через СБП нельзя отозвать, то есть отменить. Деньги сразу поступят получателю. Поэтому, перед тем как отправить средства, перепроверьте номер телефона и ФИО получателя.

Чтобы совершать и принимать переводы, необходимо подключиться к СБП. Как это сделать, расскажу ниже.

Сколько можно перевести без комиссии и какие есть лимиты

В ноябре 2024 года комиссии за переводы физлицам в любом банке — участнике СБП такие:

- До 100 000 ₽ в месяц — бесплатно.

- Свыше 100 000 ₽ — комиссия до 0,5% от суммы перевода, но не более 1500 ₽.

- До 30 млн рублей в месяц между своими счетами — бесплатно.

С ноября 2024 года также можно без комиссии делать платежи в пользу государства на любые суммы — платить штрафы или налоги. Кроме того, в лимит 100 тысяч без комиссии теперь включены переводы на электронные кошельки.

При оплате покупок через СБП банковский кэшбэк не начисляется. Но теперь у НСПК есть собственная программа лояльности, в которой можно зарегистрироваться и получать кэшбэк более чем по 20 категориям.

При переводах юридическим лицам и госучреждениям с мая 2023 года комиссия зависит от назначения платежа, но не превышает 0,4%. Переводы большинству юридических лиц можно проводить без комиссии. Но для этого продавец или получатель должны прислать QR-код, чтобы оплата прошла через кассу или бухгалтерию. Принимать деньги просто на карту по номеру телефона ИП и организации не могут.

Со временем тарифы могут измениться. Например, ранее предполагалось, что комиссии, в зависимости от суммы перевода, составят от 5 копеек до 3 рублей. С июля 2024 года тарифы со стороны ЦБ должны были вырасти вплоть до 3% в зависимости от суммы перевода, но этого не случилось.

Банки — участники системы СБП могут устанавливать свои комиссии за переводы. Но они не должны выходить за обозначенные выше значения, то есть 100 000 ₽ в месяц в любом банке-участнике можно перевести бесплатно.

Максимальная сумма одного перевода через СБП — до 1 000 000 ₽. Между своими счетами можно переводить до 30 млн рублей за одну операцию. Если вы переводите между своими счетами больше 30 млн рублей в календарный месяц, то придется заплатить 0,5% от суммы, превышающей лимит, но не более 1,5 тысячи рублей за перевод.

Банки могут устанавливать собственные ограничения. В Сбербанке суточный лимит и лимит одной операции составляет 1 000 000 ₽, а в ВТБ установлен дополнительный лимит на 10 млн в месяц.

У Т-Банка собственного лимита нет — за раз можно перевести до 1 000 000 ₽. За месяц банк позволяет отправить не более 5 000 000 ₽.

Как подключить CБП

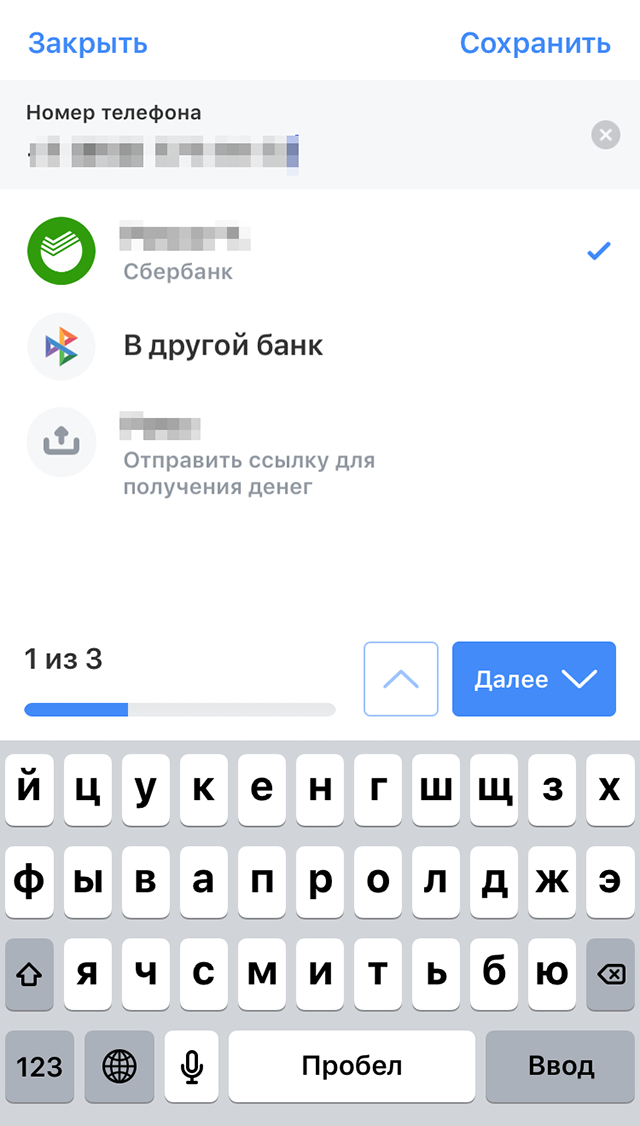

В некоторых банках возможность перевести деньги через СБП включена по умолчанию. Например, в Т-Банке достаточно просто перевести деньги по номеру телефона — и банк автоматически переведет их через СБП.

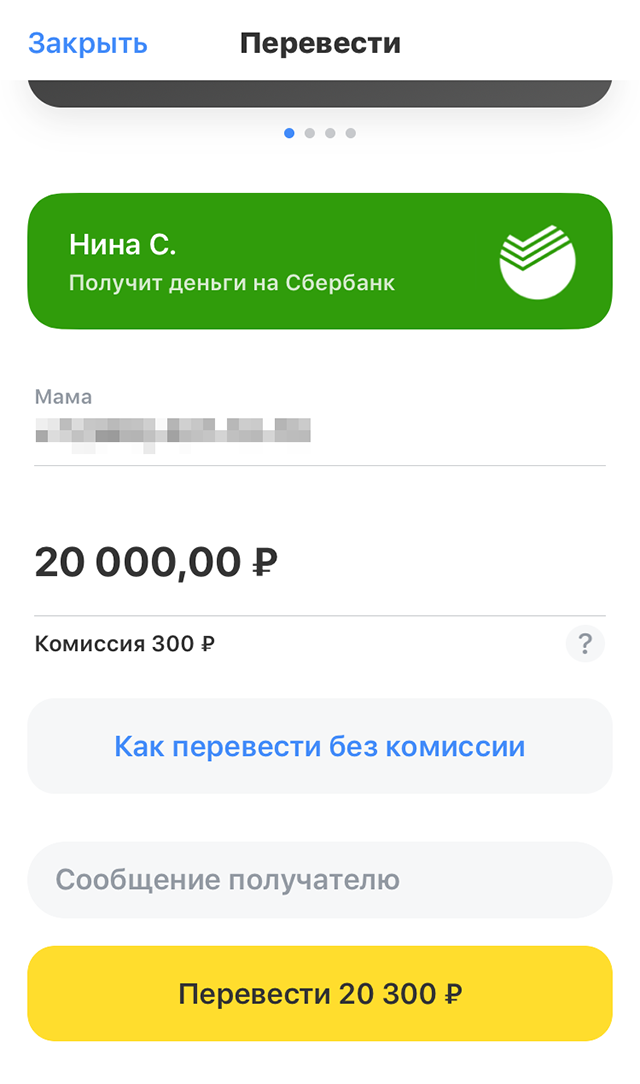

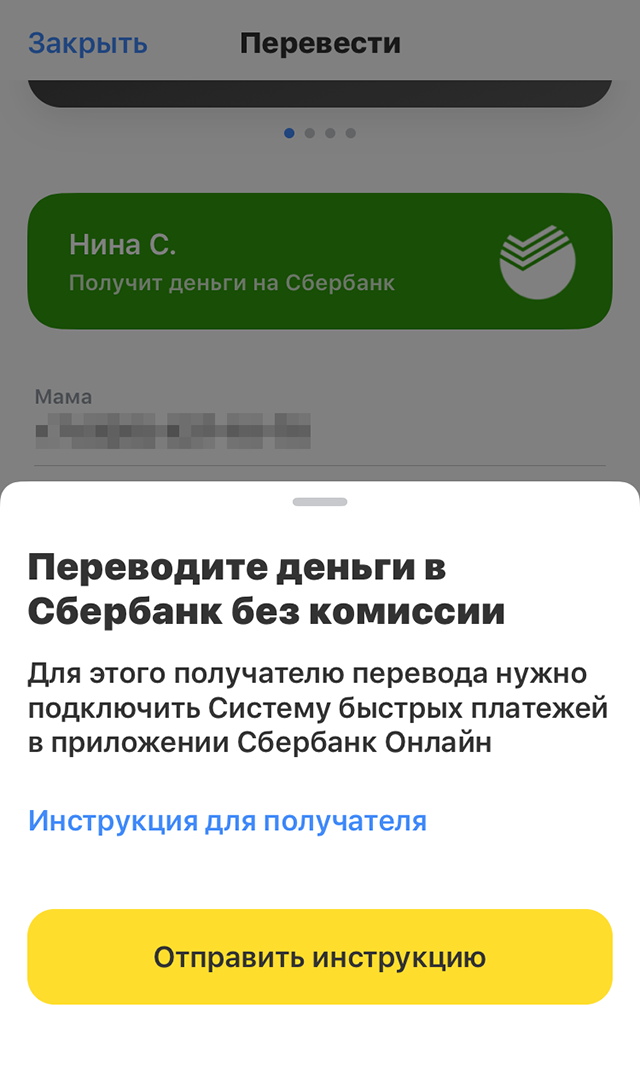

В других банках к СБП надо подключаться специально. Например, в Сбербанке входящие и исходящие переводы в СБП надо подключать. Но исходящие можно отключить, если захочется.

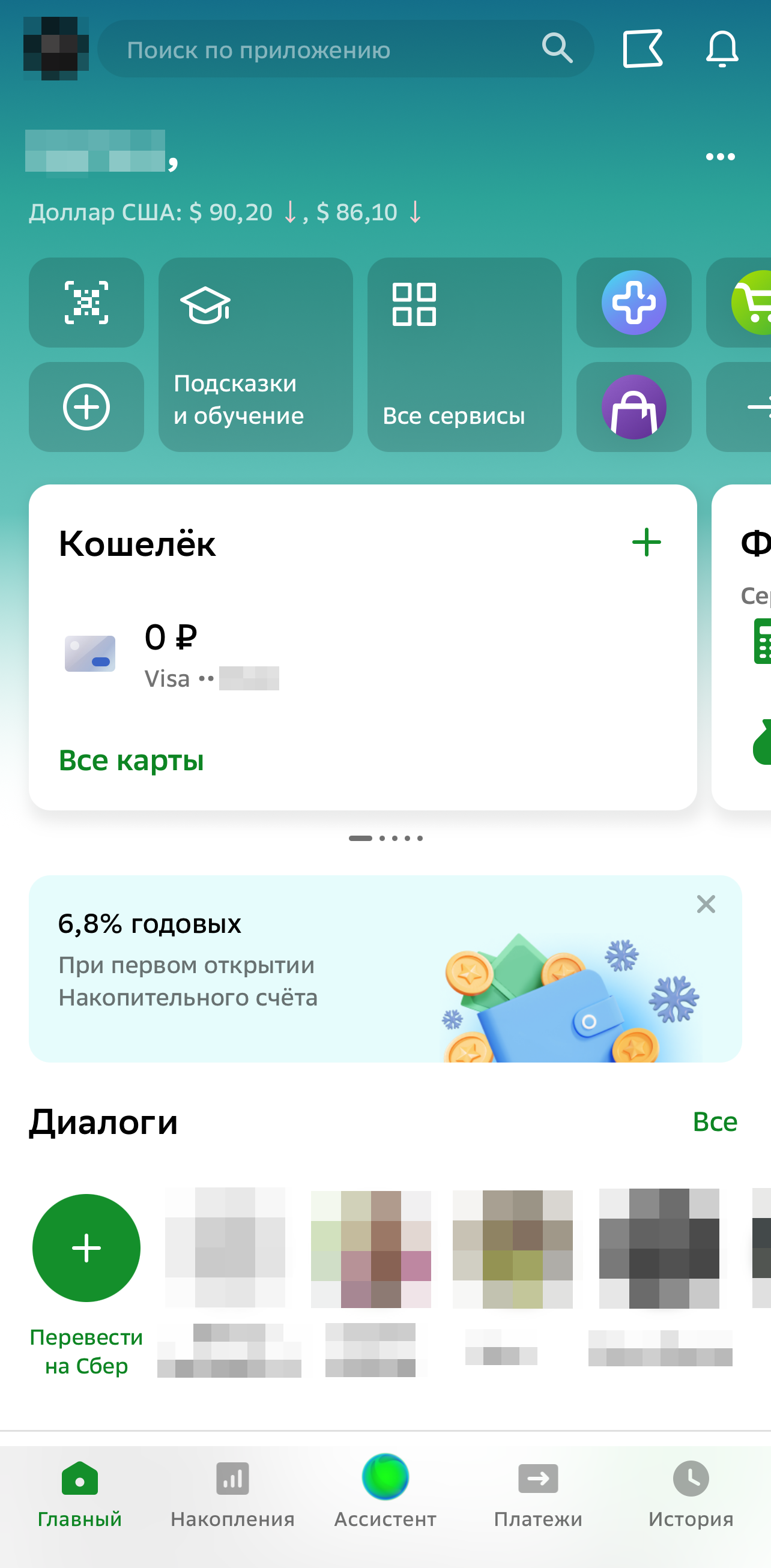

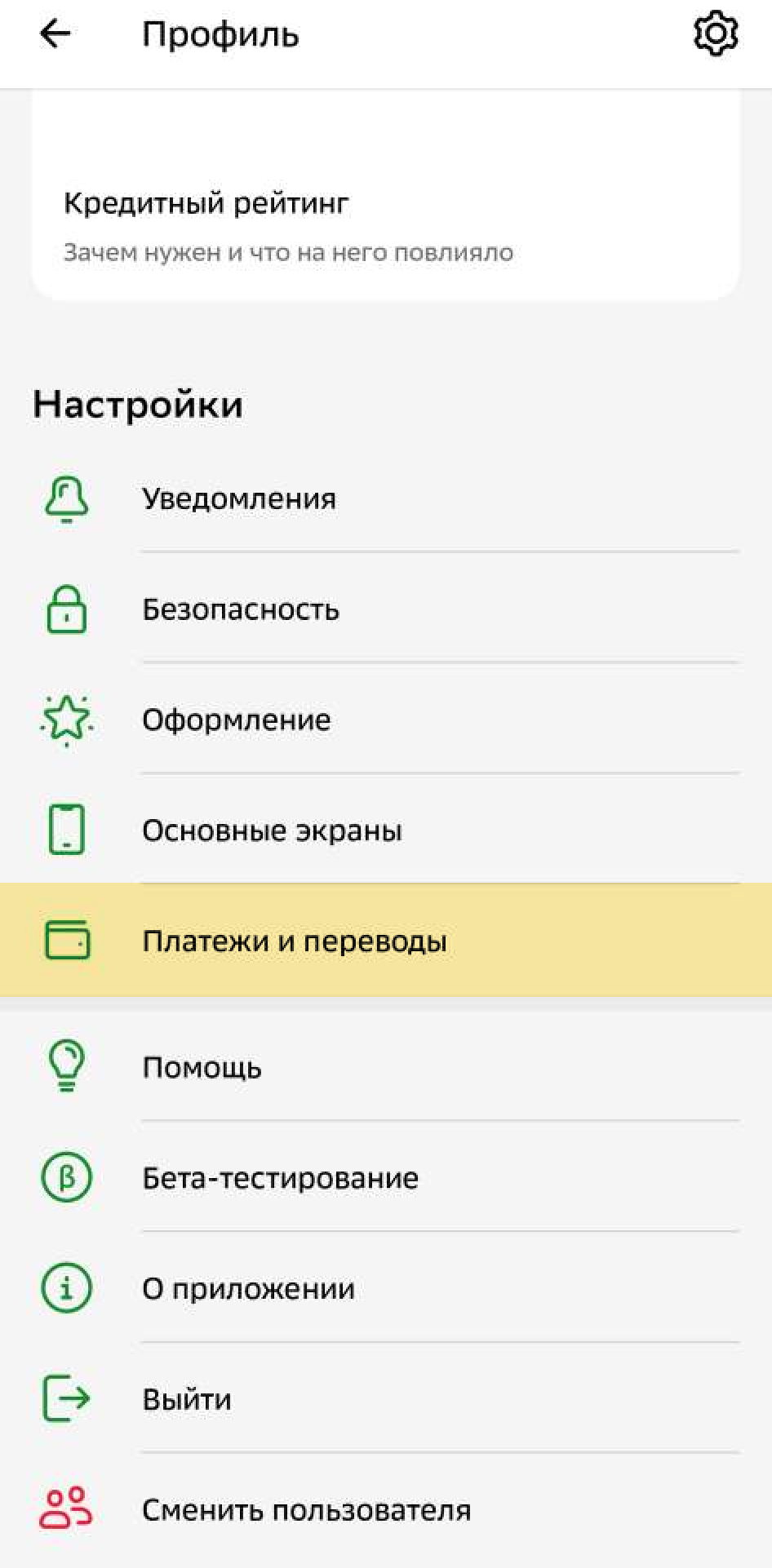

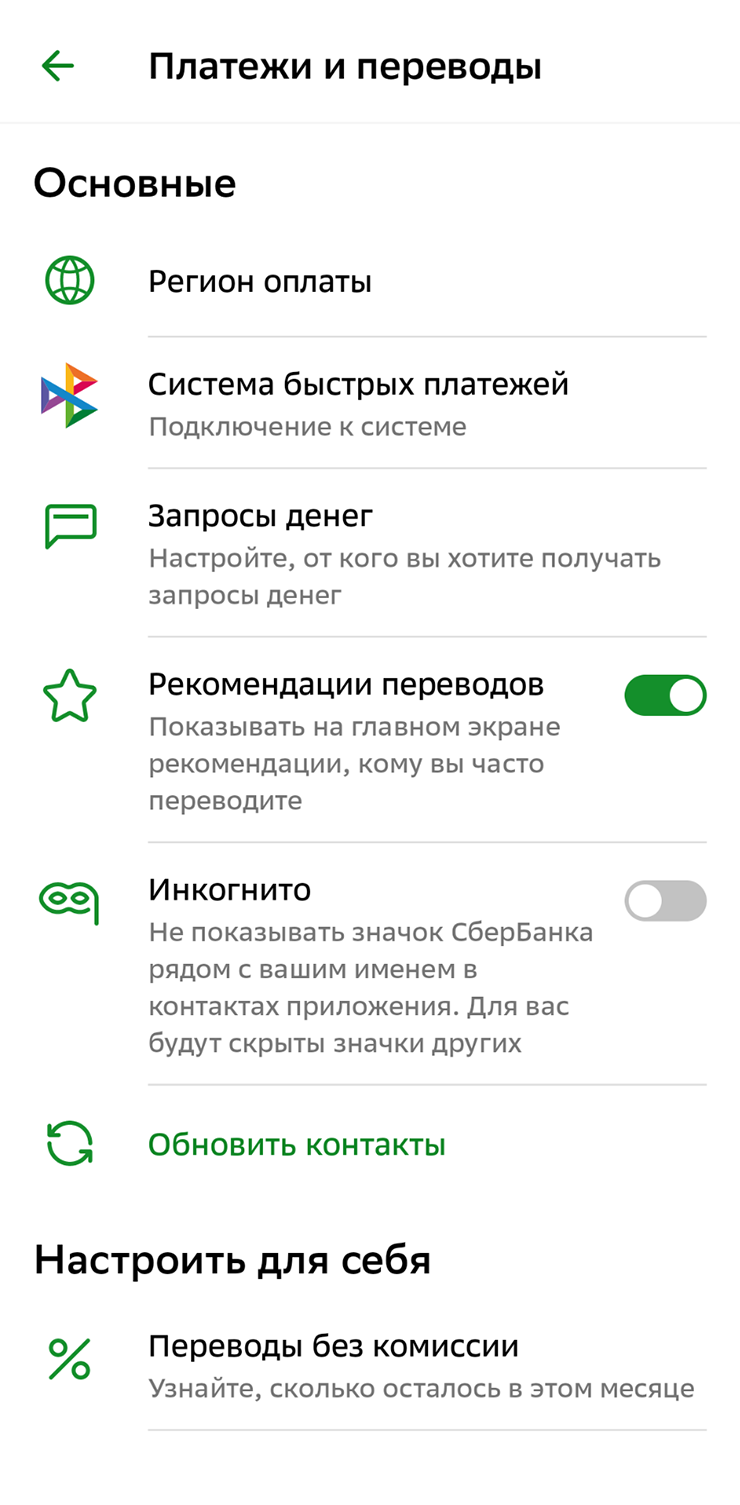

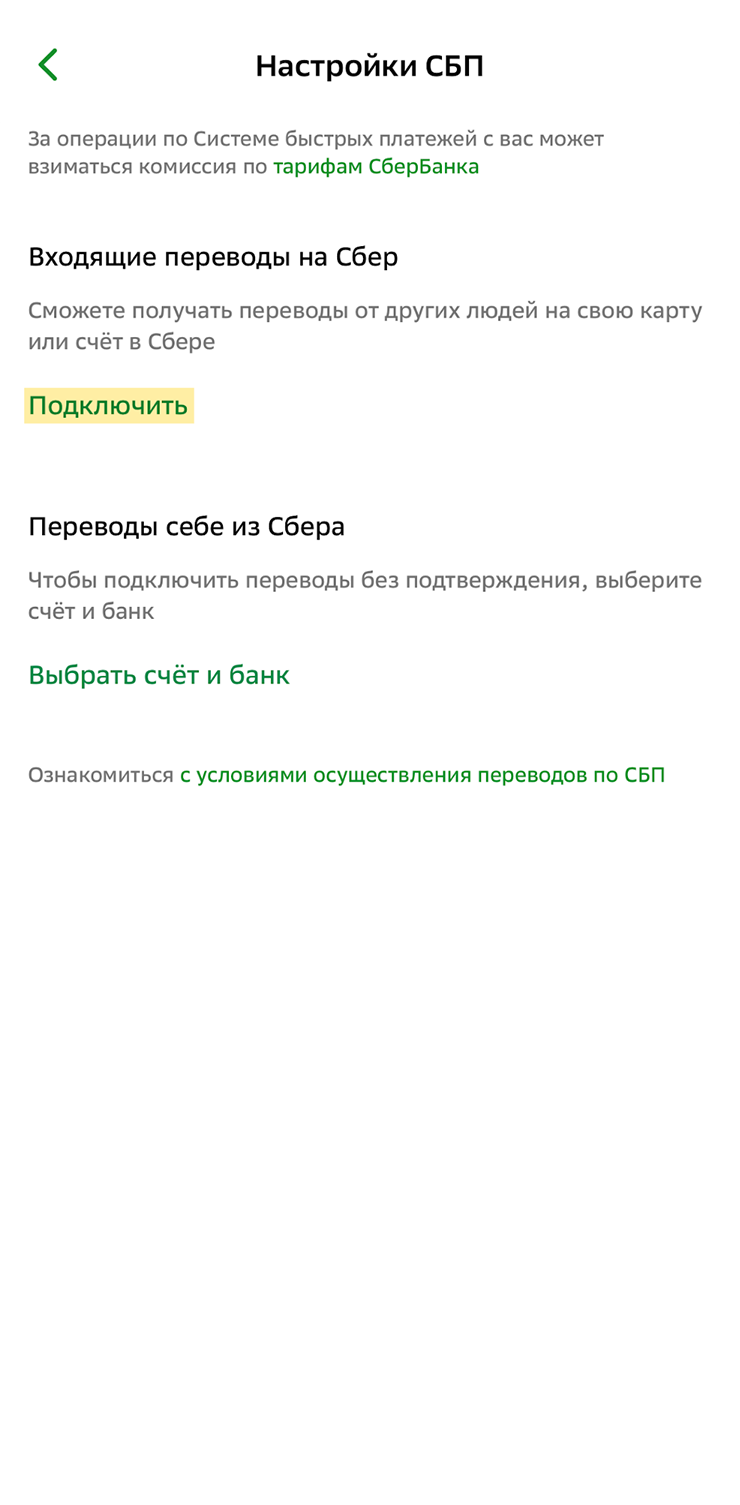

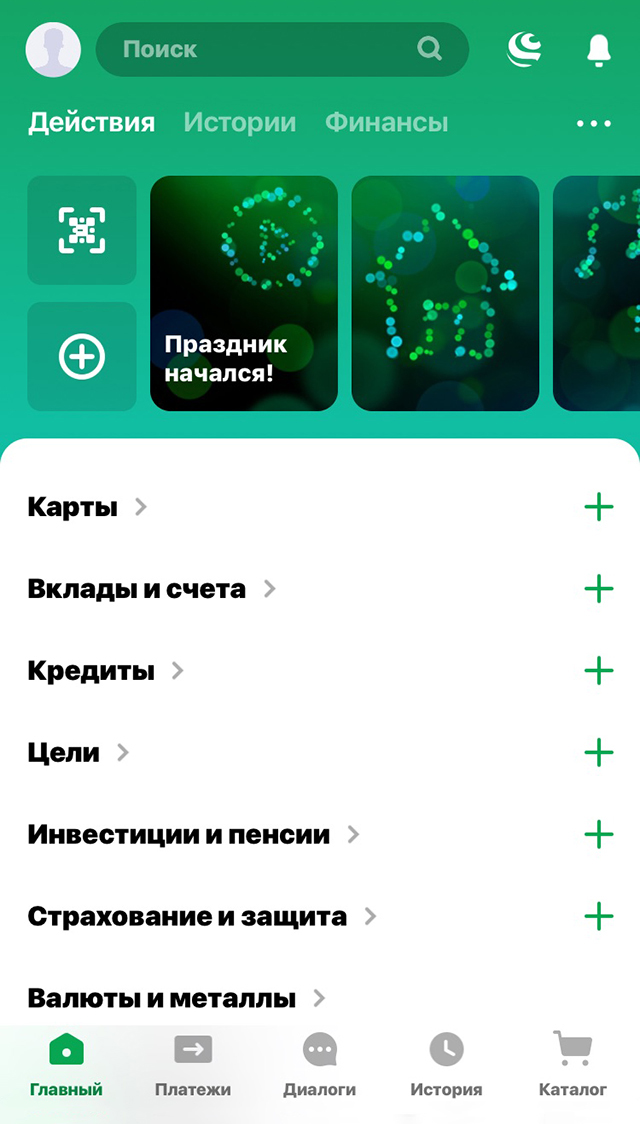

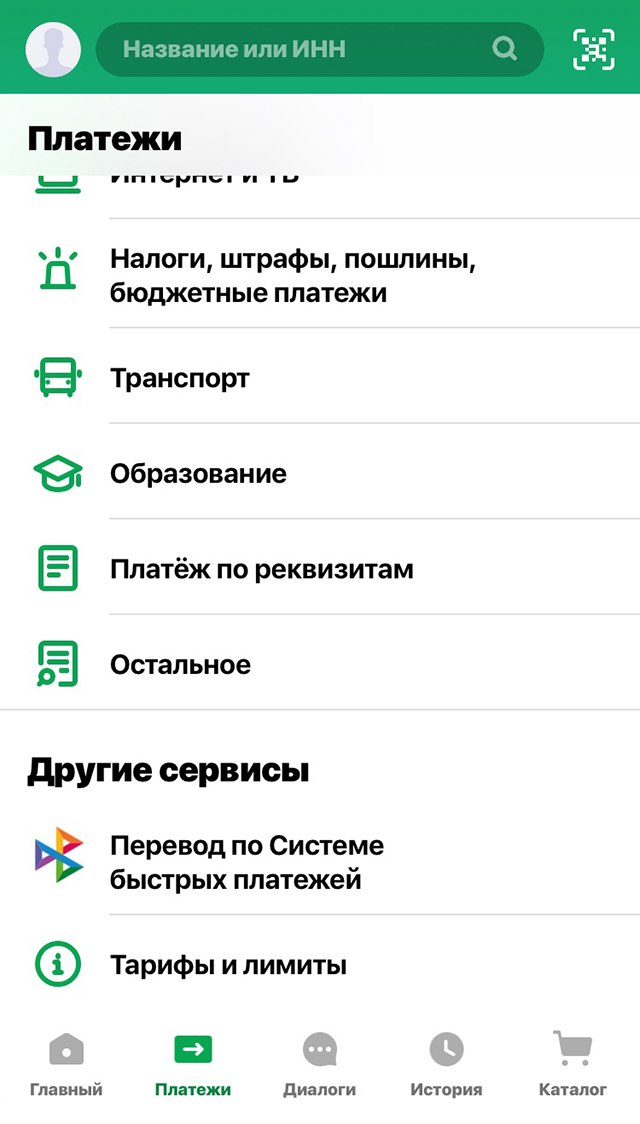

Как подключить СБП в приложении «Сбербанк-онлайн»

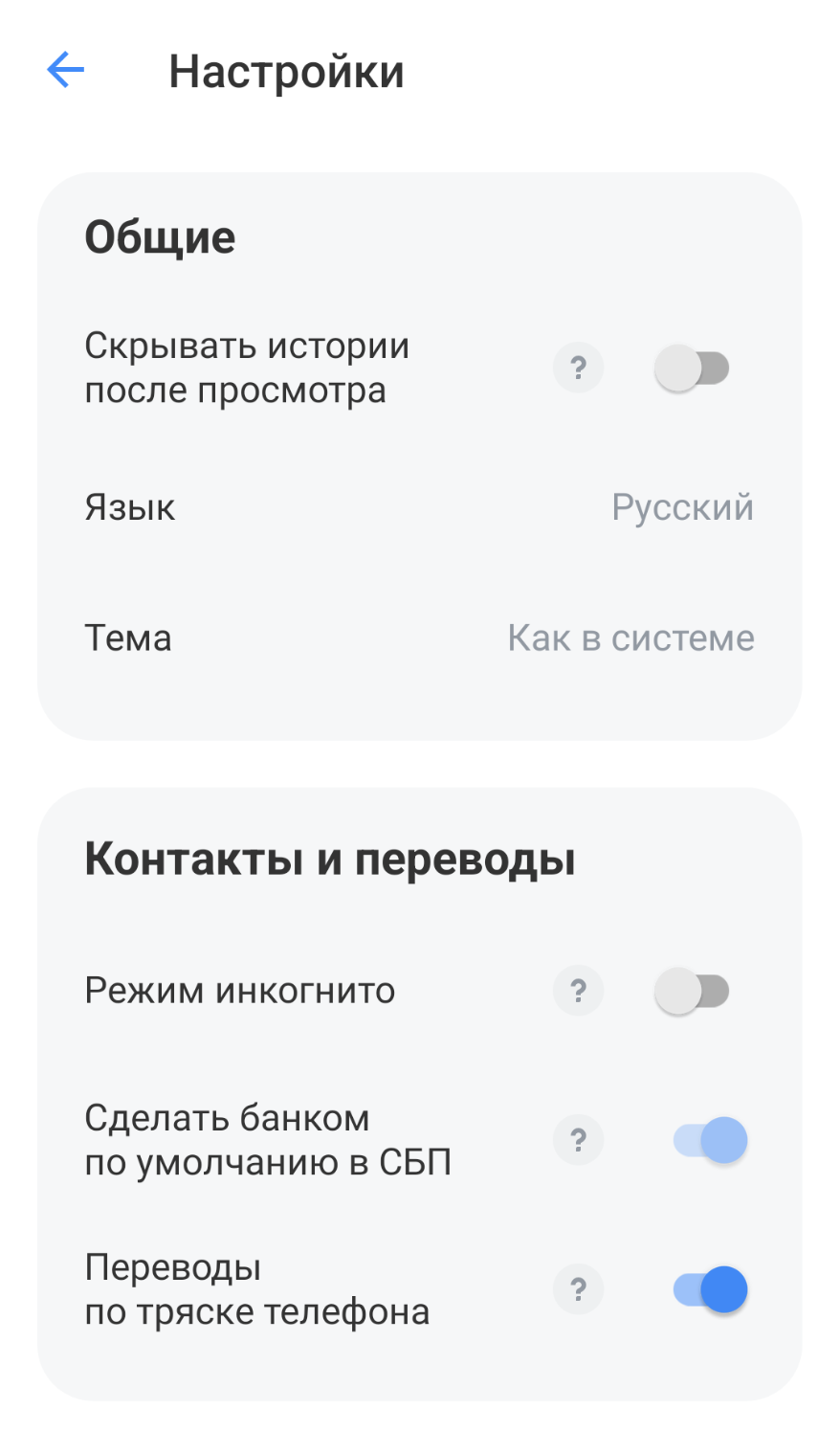

Для этого зайдите в свой профиль в левом верхнем углу → «Настройки» → «Платежи и переводы» → «Система быстрых платежей» → подключите входящие переводы. Еще можно настроить переводы себе и приоритетную карту для принятия платежей.

Вот как это выглядит по шагам.

Как перевести деньги через СБП

Перевести деньги через СБП можно только в том случае, если банк получателя подключен к СБП, а сам человек разрешил прием переводов, если это требуется. Узнать заранее, разрешил ли получатель прием переводов, нельзя.

ВТБ подключал возможность использовать СБП через банкоматы, позже подобные решения появились и в других банках. Однако основной способ использовать систему — через личный кабинет на сайте банка или через его мобильное приложение с любого устройства: смартфона, планшета или компьютера.

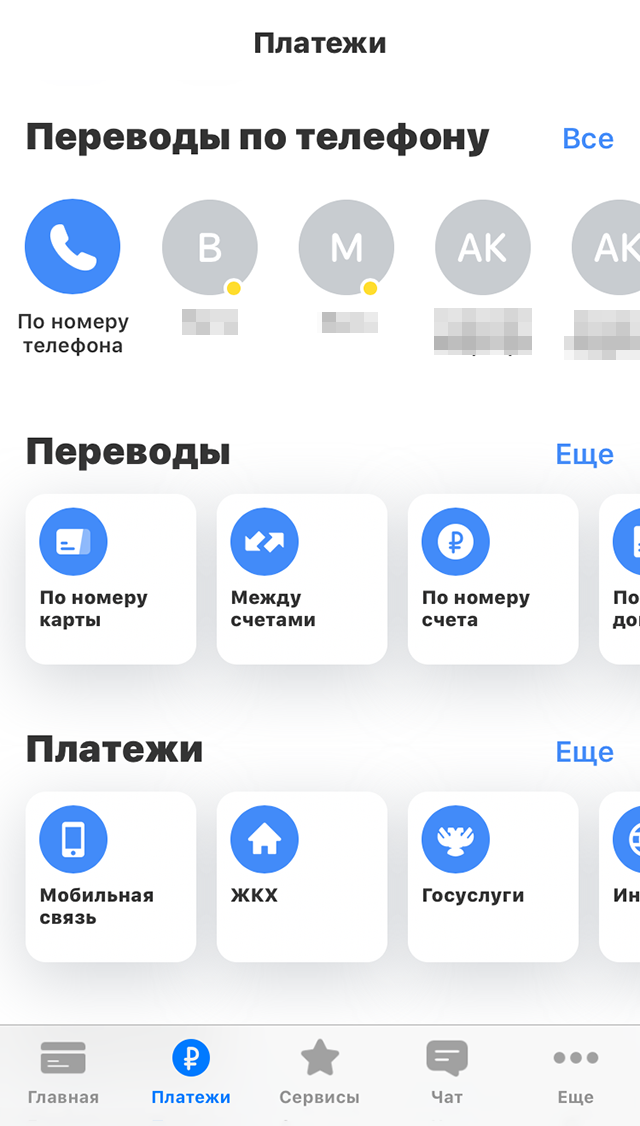

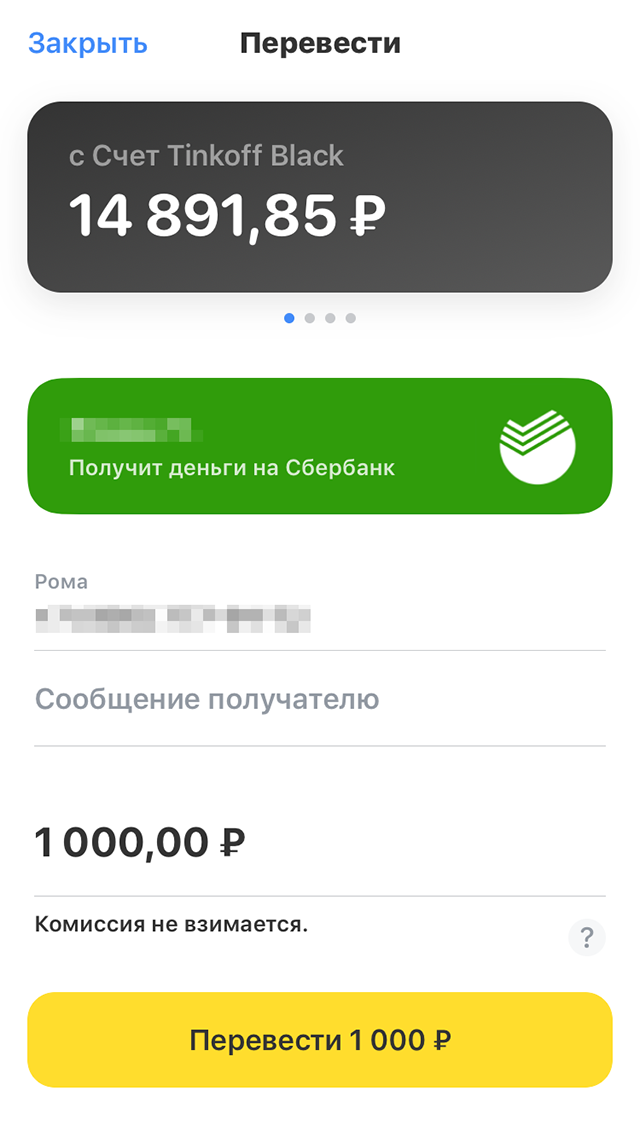

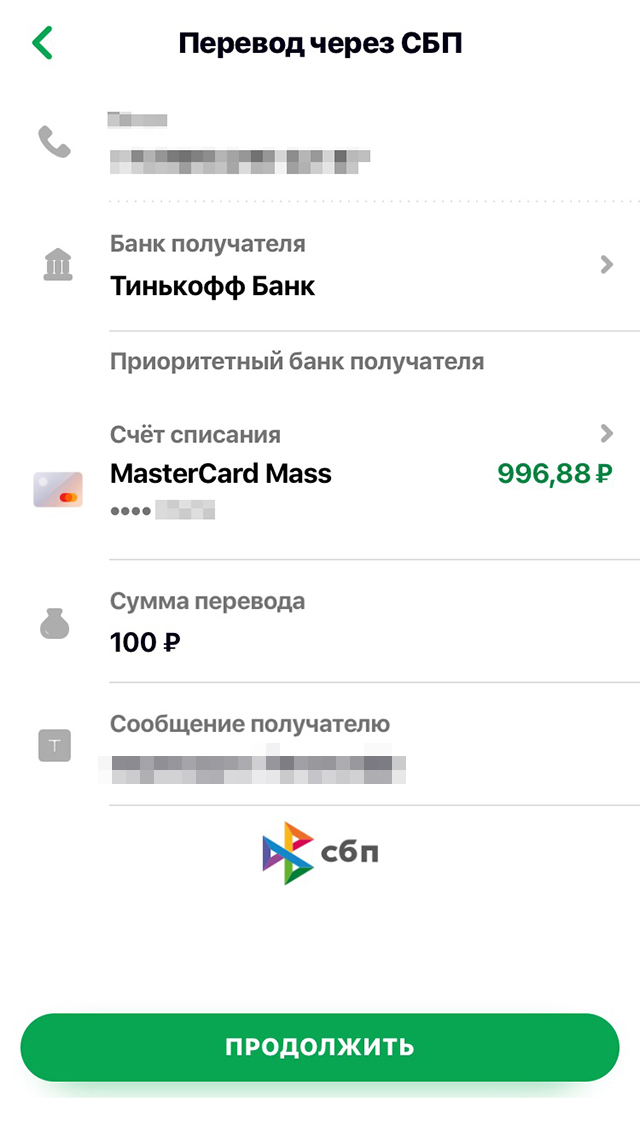

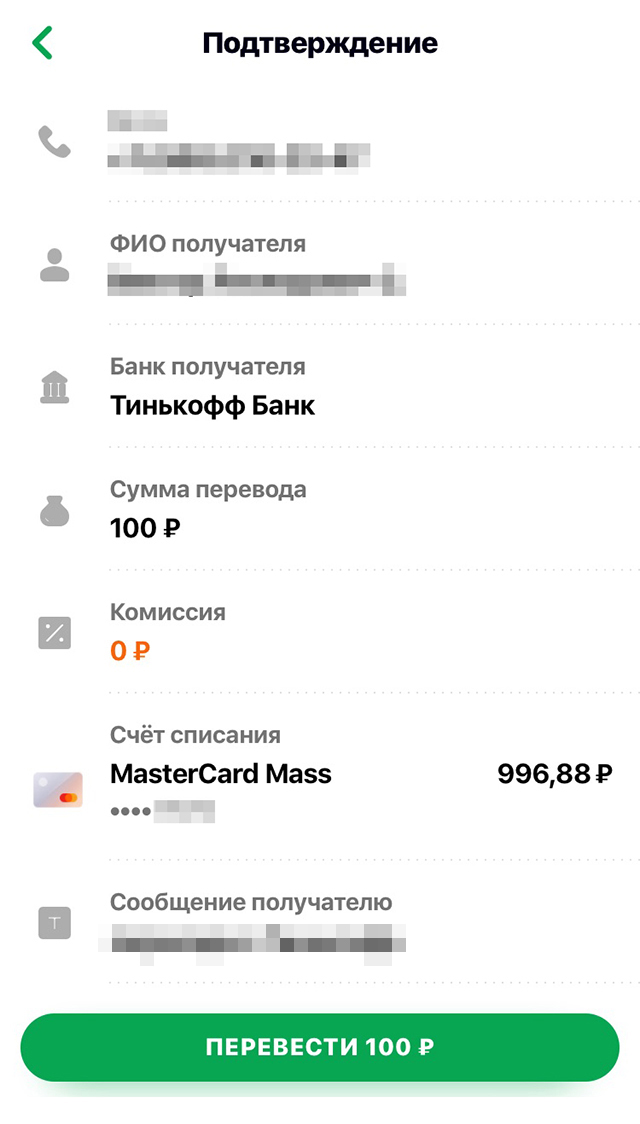

Порядок действий для перевода через СБП во всех банках примерно одинаковый:

- В личном кабинете на сайте банка или в мобильном приложении выберите перевод через СБП.

- Введите номер телефона получателя, сумму перевода и нажмите «Отправить». Если переводите деньги между своими счетами — введите свой номер.

- Если номер телефона получателя привязан к нескольким картам в разных банках, еще понадобится выбрать конкретную карту.

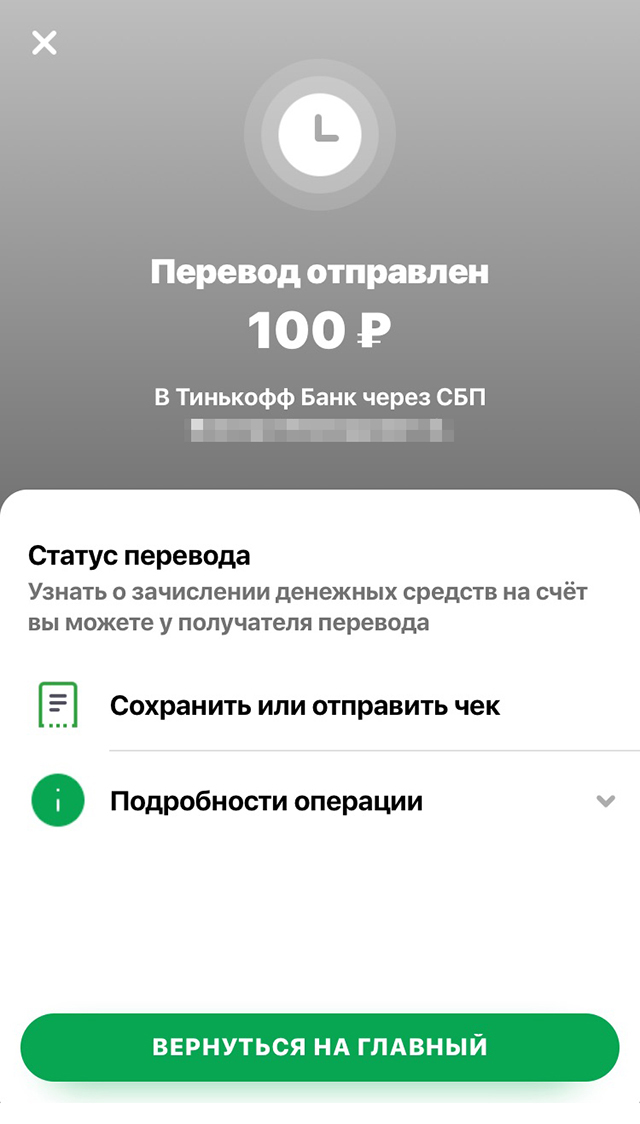

- Проверьте данные получателя: номер телефона, а также имя получателя. Если все верно, нажмите «Перевести». Все, деньги ушли. Если хотите уточнить статус перевода, свяжитесь с получателем.

Оплата по QR-коду через СБП

Через СБП можно не только переводить деньги другим людям, но и расплачиваться за покупки и услуги в розничных и интернет-магазинах. Для этого нужно отсканировать QR-код — графическое изображение, в котором зашифрованы реквизиты получателя, назначение платежа и его сумма.

Скачивать специальные приложения для считывания QR-кодов не нужно — достаточно камеры смартфона. Но если ваш телефон автоматически не распознает QR-коды, придется скачать дополнительное приложение.

Есть два вида QR-кодов:

- Статические QR-коды не меняются, в них зашифрованы реквизиты продавца. Покупатель сканирует код через приложение банка и сам вводит сумму покупки.

- Динамические QR-коды формируются для каждой покупки — они содержат реквизиты продавца и сумму покупки. Покупатель только сканирует их — ничего вводить самому не надо.

Чтобы считать QR-код:

- Откройте приложение своего банка.

- Найдите «Оплата по QR-коду».

- Когда откроется камера смартфона, наведите ее на QR-код. На экране появится название магазина или фамилия продавца, сумма к оплате или возможность самому установить ее.

- Нажмите «Оплатить» или «Подтвердить», чтобы провести оплату. Все, деньги переведены продавцу, а он получил об этом уведомление от своего банка.

Продавец должен выдать бумажный чек. Если это покупка в интернете, чек должны прислать по электронной почте.

Для покупателя оплата по QR-коду через СБП бесплатна. Продавец заплатит до 0,7% от суммы.

Как отозвать перевод и вернуть деньги за покупку

Отозвать перевод, сделанный через СБП, то есть автоматически вернуть деньги отправителю, если он ошибся в реквизитах, нельзя. Поэтому перепроверьте номер телефона и ФИО получателя, перед тем как нажать «Отправить».

Вернуть деньги в любом случае получится только с согласия получателя и его банка. Процедуру «чарджбэк» — когда клиент может оспорить операцию, от которой он отказался, или отменить ее, — провести нельзя.

Если вы перевели деньги не тому человеку, попробуйте связаться с ним, объяснить ситуацию и попросить отправить деньги обратно. Если это не поможет, обратитесь в свой банк. Он подскажет, что именно надо делать. Но вернуть деньги без согласия получателя банк все равно не сможет.

Деньги за товар или услугу, оплаченные через СБП, возвращаются также через сервис.

Чтобы вернуть деньги, обратитесь к продавцу с чеком за покупку. По реквизитам в чеке продавец должен провести обратный платеж — перевести вам деньги за покупку или услугу обратно также через СБП.

Некоторые банки запустили собственные сервисы возврата денег за покупку через СБП. С их помощью покупатель может вернуть средства за покупку через приложение, предъявив чек и указав номер телефона, с которого была совершена оплата, а также банк. Система за несколько секунд сама сформирует возврат — продавцу не придется с этим возиться.

Как выбрать счет для получения переводов через СБП по умолчанию

Если у вас несколько карт разных банков привязаны к одному номеру, вы можете выбрать одну из них и получать на нее переводы по СБП по умолчанию. Эта карта будет показываться отправителю первой в списке при переводе через СБП — как предпочтительной для вас.

Как выбрать счет для получения по СБП по умолчанию, уточните в своем банке.

Недостатки СБП

У СБП есть слабые места:

- По номеру телефона человека можно узнать, в каких банках у него есть счета, а также его полное имя. Это может помочь мошенникам обмануть доверчивую жертву. Банк России уже предупреждал о подобных атаках на пользователей СБП. Но эти риски не выше, чем при обычных переводах на карту. Из-за этого риска при переводах через СБП нужно выбрать из всех банков-участников, а не только тех, в которых у получателя открыт счет.

- Если получатель сменил номер телефона или привязал карту к другому номеру, а отправитель не перепроверил получателя, деньги уйдут другому человеку.

- Не все банки показывают, от кого именно пришли деньги через СБП.

- Перевод нельзя отозвать.

СБП для бизнеса

Через СБП предприниматели могут принимать платежи за товары и услуги через оплату по QR-коду, а также оплачивать штрафы и налоги, переводить средства физлицам или между своими счетами в разных банках.

СБП позволяет сократить расходы на прием безналичных платежей. Так, в среднем комиссия за эквайринг составляет 1—3,5%. Тогда как комиссия за прием платежей через СБП — до 0,7% от стоимости покупки. Точный размер комиссии определяет банк.

Прием оплаты через СБП и по QR-кодам — обязанность, а не право малого и среднего бизнеса. С 1 июля 2021 года прием платежей через СБП обязателен для компаний с годовой выручкой от 20 млн рублей.

Дополнительное оборудование для СБП покупать не нужно. Достаточно разместить QR-код на стикере или распечатать на бумаге.

Как переводить деньги через систему быстрых платежей

- Для перевода через СБП достаточно знать номер телефона получателя, его банк должен быть участником СБП, а сам он — подключить прием платежей, если это нужно.

- За переводы до 100 000 ₽ в месяц комиссии нет, свыше — до 0,5% от суммы перевода, но не более 1500 ₽. Максимальная сумма одного перевода в СБП — 1 000 000 ₽ или 30 млн, если перевод на свой же счет. Банки-участники могут устанавливать собственные тарифы на переводы, но они не должны выходить за эти пределы.

- В некоторых банках переводы по СБП включены автоматически, в других, например в Сбербанке, эту возможность надо подключать специально.

- Чтобы перевести деньги через СБП, зайдите в банковское приложение, выберите платеж по номеру телефона, введите телефон получателя и сумму перевода, выберите карту получателя и нажмите «Отправить».

- Чтобы оплатить товар или услугу через СБП с помощью QR-кода, наведите на него камеру смартфона и подтвердите оплату.

- Если вы перевели деньги не тому человеку, вернуть их можно только с его согласия.