Многие предприниматели встают перед выбором: развивать бизнес за счет личных ресурсов или привлечь сторонний капитал — чтобы быстрее масштабироваться.

Зачастую инвестиции необходимы на начальных этапах развития проекта — когда они направляются на разработку прототипа или запуск первых продаж. Из-за повышенной неопределенности и рисков банки отказываются кредитовать подобные стартапы либо делают это под залог личного имущества. Тогда перед бизнесменом встает вопрос о привлечении капитала от частных инвесторов и инвестиционных фондов.

Мой опыт в сфере корпоративных финансов — более 15 лет. Я помогаю стартапам и растущему бизнесу привлечь инвестиции, а также навести порядок в финансах.

В этой статье я расскажу, где искать инвесторов и как не прогадать с условиями финансирования.

Что вы узнаете

- Что такое инвестиции и для чего они нужны

- Стадии развития проекта

- Типичные ошибки начинающих предпринимателей

- Виды инвестирования

- Способы поиска инвесторов

- Варианты поиска для стартапов

- Привлечение инвестиций на поздних стадиях

- Способы поиска инвесторов в интернете

- Разработка условий для инвесторов

- Основные методы оценки стартапа

- Подготовка презентации и проведение переговоров

Что такое инвестиции и для чего они нужны

Инвестиции — это внешнее финансирование, которое поддерживает бизнес, пока тот не встанет на ноги и не начнет приносить устойчивую прибыль. Или пока у инвестора не закончится терпение — ведь многие проекты так и не реализуют свой потенциал.

Особенно это актуально, когда речь заходит об инновационных стартапах. По статистике, 75% таких проектов не выживает, а в 30—40% случаев инвестор полностью теряет вложенные средства. Это один из самых рисковых видов вложений — его еще называют венчурным.

Внешнее финансирование зачастую необходимо для развития бизнеса. Согласно опросам, 49% начинающих предпринимателей считают инвестиции ключевым ресурсом для развития компании.

Наиболее важные для развития бизнеса ресурсы, по мнению предпринимателей

| Инвестиции | 49% |

| Нужные связи и знакомства (networking) | 23% |

| Партнерство | 13% |

| Сотрудники | 10% |

| Дополнительные знания (тренинги, эксперты, менторы) | 2% |

| Другое | 3% |

Наиболее важные для развития бизнеса ресурсы, по мнению предпринимателей

| Инвестиции | 49% |

| Нужные связи и знакомства (networking) | 23% |

| Партнерство | 13% |

| Сотрудники | 10% |

| Дополнительные знания (тренинги, эксперты, менторы) | 2% |

| Другое | 3% |

Стадии развития проекта

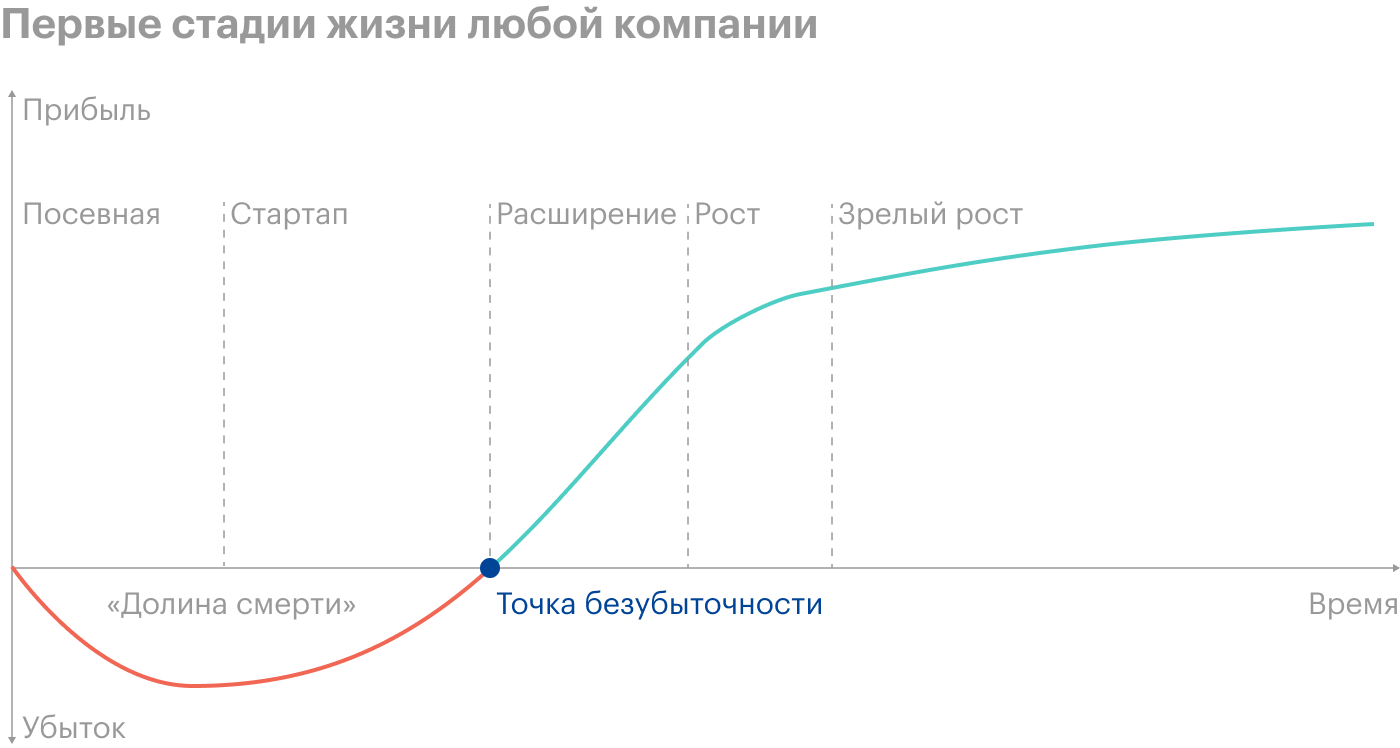

Любая компания на начальном этапе жизни проходит следующие стадии.

Посевная и стадия стартапа — когда продукт только разрабатывается и выводится на рынок. Этот период называют еще долиной смерти, ведь по статистике здесь терпят неудачу 8—9 проектов из 10. Они так и не доходят до точки безубыточности, а инвесторы частично или полностью теряют вложенное.

Cтадия расширения наступает, когда компания нащупывает успешную бизнес-модель и эффективную стратегию продвижения, продажи растут, а денежный поток становится положительным.

Рост и зрелый рост — когда компания стабильно укрепляет свои позиции на рынке и становится устойчиво прибыльной.

Каждая стадия подразумевает разный уровень риска: чем моложе проект, тем выше неопределенность и шанс провала. Соответственно, размер привлекаемого капитала и цели его привлечения также различаются. Это показано в таблице ниже.

Если на ранних стадиях главная задача — вывести продукт на рынок, чтобы проверить спрос, то на поздних — наращивать долю рынка и увеличивать прибыль.

Цели привлечения финансирования на разных стадиях развития бизнеса

| Этап | Цели стадии | Основные признакистадии | Цели привлечения финансирования | |

|---|---|---|---|---|

| Посевная (seed stage) | Ранняя стадия | Разработка и тестирование идеи | Продукта нет, денежный поток отсутствует или отрицательный | Создание прототипа, научные разработки, тестирование бизнес-модели, команда |

| Стартап (startup stage) | Ранняя стадия | Выпуск продукта на рынок | Тест продукта, первые продажи, денежный поток отрицательный | Создание коммерческого продукта, выпуск пробной партии, поиск клиентов |

| Расширение (expansion stage) | Ранняя стадия | Формирование и укрепление позиции на рынке | Доля продукта на рынке начинает расти, денежный поток может стать положительным | Запуск производства, маркетинг и продвижение, расширение команды |

| Рост (growth stage) | Стадия роста | Активный рост доли на рынке | Выручка от продаж растет высокими темпами, денежный поток положительный | Маркетинг, выход на зарубежные рынки, модификация продукта |

| Зрелый рост (mature growth stage) | Зрелая стадия | Удержание доли на рынке | Выручка от продаж стабильна, рост незначителен, денежный поток стабилен | Слияния и поглощения, поиск новых точек роста |

Цели привлечения финансирования на разных стадиях развития бизнеса

| Посевная (seed stage) | |

| Этап | Ранняя стадия |

| Цели стадии | Разработка и тестирование идеи |

| Основные признаки стадии | Продукта нет, денежный поток отсутствует или отрицательный |

| Цели привлечения финансирования | Создание прототипа, научные разработки, тестирование бизнес-модели, команда |

| Стартап (startup stage) | |

| Этап | Ранняя стадия |

| Цели стадии | Выпуск продукта на рынок |

| Основные признаки стадии | Тест продукта, первые продажи, денежный поток отрицательный |

| Цели привлечения финансирования | Создание коммерческого продукта, выпуск пробной партии, поиск клиентов |

| Расширение (expansion stage) | |

| Этап | Ранняя стадия |

| Цели стадии | Формирование и укрепление позиции на рынке |

| Основные признаки стадии | Доля продукта на рынке начинает расти, денежный поток может стать положительным |

| Цели привлечения финансирования | Запуск производства, маркетинг и продвижение, расширение команды |

| Рост (growth stage) | |

| Этап | Стадия роста |

| Цели стадии | Активный рост доли на рынке |

| Основные признаки стадии | Выручка от продаж растет высокими темпами, денежный поток положительный |

| Цели привлечения финансирования | Маркетинг, выход на зарубежные рынки, модификация продукта |

| Зрелый рост (mature rowth stage) | |

| Этап | Зрелая стадия |

| Цели стадии | Удержание доли на рынке |

| Основные признаки стадии | Выручка от продаж стабильна, рост незначителен, денежный поток стабилен |

| Цели привлечения финансирования | Слияния и поглощения, поиск новых точек роста |

Типичные ошибки начинающих предпринимателей

Предприниматели должны помнить, что вложение средств для любого инвестора — это размещение свободного капитала, чтобы извлечь прибыль.

В своей практике примерно в половине случаев я сталкиваюсь с несерьезным подходом стартапов к денежному вопросу: зачастую они относятся к потенциальному инвестору как к банкомату, из которого можно взять деньги под обещание туманных перспектив. То есть предприниматель не имеет четкой бизнес-модели, а рассчитывает, что привлеченные инвестиции как-нибудь запустят продажи.

Или другой вариант: инвестиции ищет владелец умирающей компании. Чаще всего речь идет о небольшом предприятии, которое какое-то время кормило владельца, но потом что-то пошло не так — изменился рынок или ушел ключевой заказчик.

Часто дело осложняется крупным долгом перед банками и поставщиками. Поддерживать здесь обычно уже нечего: оборудование устаревшее, клиентская база маленькая, на складе неликвидный товар. У владельца даже нет продуманного антикризисного плана, но при этом он рассчитывает, что деньги инвестора помогут спасти ситуацию.

Всем предпринимателям я рекомендую поставить себя на место инвестора и мыслить как он. Профессиональным инвесторам интересны прежде всего:

- Проекты с запущенными продажами, подтверждающими спрос, и понятной стратегией продвижения.

- Компании с привлекательными активами: патентами, оборудованием или клиентской базой, которые способны дать синергетический эффект с другими вложениями этого инвестора.

В других случаях я обычно советую искать инвестора в своем ближайшем окружении — среди друзей, знакомых или родственников.

Виды инвестирования

Итак, вы предприниматель и планируете привлечение инвестиций. Чтобы поиск финансирования был эффективным, важно помнить, что каждый инвестор, как правило, специализируется на отдельных отраслях и стадиях развития компании. Поэтому необходимо сосредоточить усилия на тех инвесторах, в чью сферу интереса попадает ваш проект.

Кроме того, следует определиться, какой тип финансирования вам подходит:

- долевое — то есть инвестиции в обмен на долю в компании. Это делает инвестора полноправным совладельцем бизнеса, дает ему возможность влиять на управление предприятием и получать дивиденды;

- долговое, или заемное, — это займы и кредиты, которые подлежат возврату в определенную дату с выплатой процентов.

Плюс долгового финансирования в том, что не нужно делиться прибылью и контролем над компанией. Однако если бизнес только-только запускается, начинающий предприниматель вряд ли получит кредит от банка или частного инвестора — разве что под залог дорогостоящего имущества, машины или квартиры. Поэтому поделиться с инвестором долей в бизнесе — неплохой вариант. Идеально, если, помимо денег, инвестор принесет в проект также свои опыт и связи.

Венчурным инвесторам долевое финансирование также выгодно: в случае успеха они смогут заработать сверхприбыль, которая может измеряться тысячами процентов от вложенных средств.

- Так, венчурный инвестор Питер Тиль в августе 2004 года вложил 500 000 $ (37 184 000 ₽) в никому не известную компанию Facebook. Взамен он получил 10,2% компании и членство в совете директоров. Через восемь лет, в 2012 году, его прибыль от продажи этой доли превысила 1 млрд долларов.

Существуют и гибридные формы финансирования, такие как конвертируемый заем. Он дает право кредитору по прошествии какого-то срока или при наступлении определенных событий получить заранее оговоренную долю в компании. Такая форма инвестиций распространена в Кремниевой долине, а в России пока только начинает приживаться.

Способы поиска инвесторов

Набор доступных источников финансирования зависит от стадии развития стартапа и его финансового состояния. Чем компания старше, крупнее по объему продаж и прибыли, тем больше вариантов ей доступно, а стоимость привлечения капитала будет ниже.

И наоборот — чем моложе компания, тем выше риски: инвесторы захотят получить более высокую доходность.

Особенности финансирования компаний на разных стадиях развития

| Доступность финансирования | Потребность во внешнем финансировании | Источники финансирования | Риск потери капитала | |

|---|---|---|---|---|

| Посевная | Низкая | Высокая | Собственные средства, родственники, друзья, бизнес-ангелы, краудфандинг, гранты, акселераторы | Высокий |

| Стартап | Низкая | Высокая | Венчурные фонды, родственники, друзья, стратегические инвесторы, бизнес-ангелы, краудфандинг, гранты, акселераторы | Высокий |

| Расширение | Средняя | Высокая | Венчурные фонды, стратегические инвесторы, фонды прямых инвестиций | Средний |

| Рост | Средняя | Средняя | Стратегические инвесторы, фонды прямых инвестиций, банки | Средний |

| Зрелый рост | Высокая | Низкая | Фонды прямых инвестиций, банки, фондовый рынок | Низкий |

Особенности финансирования компаний на разных стадиях развития

| Посевная | |

| Доступность финансирования | Низкая |

| Потребность во внешнем финансировании | Высокая |

| Источники финансирования | Собственные средства, родственники, друзья, бизнес-ангелы, краудфандинг, гранты, акселераторы |

| Риск потери капитала | Высокий |

| Стартап | |

| Доступность финансирования | Низкая |

| Потребность во внешнем финансировании | Высокая |

| Источники финансирования | Венчурные фонды, родственники, друзья, стратегические инвесторы, бизнес-ангелы, краудфандинг, гранты, акселераторы |

| Риск потери капитала | Высокий |

| Расширение | |

| Доступность финансирования | Средняя |

| Потребность во внешнем финансировании | Высокая |

| Источники финансирования | Венчурные фонды, стратегические инвесторы, фонды прямых инвестиций |

| Риск потери капитала | Средний |

| Рост | |

| Доступность финансирования | Средняя |

| Потребность во внешнем финансировании | Средняя |

| Источники финансирования | Стратегические инвесторы, фонды прямых инвестиций, банки |

| Риск потери капитала | Средний |

| Зрелый рост | |

| Доступность финансирования | Высокая |

| Потребность во внешнем финансировании | Низкая |

| Источники финансирования | Фонды прямых инвестиций, банки, фондовый рынок |

| Риск потери капитала | Низкий |

Что нужно для привлечения инвестора. Вот краткий чек-лист готовности стартапа к привлечению инвестиций:

- Сформирована команда проекта, в которой «закрыты» все ключевые компетенции: стратегия, общее руководство, ИТ-разработка (особенно если проект в сфере ИТ), продажи и маркетинг.

- Наличие продукта или его минимально жизнеспособной версии — minimum viable product, или MVP.

- В идеале — запущенные продажи, которые подтверждают платежеспособный спрос на ваш продукт, или хотя бы заявки на его покупку, полученные, например, по итогу тестовых рекламных кампаний.

- Понимание рынка, его перспектив и трендов, а также ключевых преимуществ вашего продукта по сравнению с конкурентами. Вы должны ориентироваться в своем рынке как рыба в воде и быть готовым ответить на любой вопрос инвестора.

- План работы над проектом, или «дорожная карта», в том числе в цифрах. У вас должно быть четкое понимание, куда вы идете и какие ресурсы вам нужны для достижения результата, на какие именно цели будут направлены инвестиции и какой результат в продажах и прибыли вы ожидаете получить.

Варианты поиска для стартапов

Рассмотрим самые популярные источники финансирования для бизнеса на ранних стадиях — посевной, стадии стартапа и расширения.

Друзья и знакомые. Такой способ привлечения инвестиций шутливо называют 3F — family, friends, fools, что переводится как «семья, друзья, дураки». Действительно, близкий круг знакомых — первые люди, к которым можно обратиться, чтобы занять денег. Но важно понимать риск испортить с ними отношения в случае, если проект провалится, а вернуть долги быстро не получится.

Бизнес-ангелы. Бизнес-ангел — это частный инвестор, который финансирует проекты на ранней стадии. В обмен он получает долю в компании.

Как правило, его цель — заработать на перепродаже этой доли, когда компания вырастет. Например, он может продать свой пакет акций инвестфонду или стратегическому инвестору на более поздних стадиях развития компании.

Встречается и дивидендная модель заработка, когда инвестор рассчитывает не на рост цены своей доли, а на часть будущей прибыли компании. Тогда он будет получать свою выгоду в виде дивидендов.

Идеальный для стартапа вариант — когда удается привлечь так называемые smart money, то есть умные деньги. Это инвестиции от бизнес-ангела с опытом и связями в той же отрасли, в которой развивается проект. Тогда шансы на успех проекта существенно возрастают.

Информацию о свежих сделках, а также рейтинги венчурных инвесторов публикуют специализированные агентства и СМИ, такие как IncRussia, Firrma, Rusbase и другие. Один из самых известных рейтингов активности бизнес-ангелов ежегодно публикует «Российская венчурная компания».

Лучше всего обращаться к тем инвесторам, в чей круг интересов попадает ваш стартап, — понять это можно по их последним сделкам. После того как составите шорт-лист подходящих инвесторов, связаться с ними можно через персональные сайты и соцсети. Идеально, если есть общие знакомые, которые смогут вас представить и порекомендовать.

Бизнес-инкубаторы. Бизнес-инкубаторы еще называют акселераторами. Они предлагают программы экспресс-обучения для начинающих проектов. В рамках обучения эксперты помогают стартаперам изучить рынок, отточить концепцию продукта, бизнес-модель и даже найти первых клиентов.

Это также возможность обзавестись полезными связями среди инвесторов. Многие акселераторы после завершения программы проводят для своих проектов демодни, на которые приглашают потенциальных инвесторов — бизнес-ангелов и инвестфонды.

Вот примеры стартап-акселераторов:

- Онлайн-акселератор «Сколково» — бесплатный образовательный проект для технологических стартапов от одноименного технопарка.

- Startup Lab — трехмесячная программа по развитию стартапов и подготовка их к выходу на международные рынки. Возможные инвестиции — до 2,9 млн рублей.

- Starta Ventures Hybrid — бесплатный онлайн-акселератор от одноименного венчурного фонда для команд, готовящихся выйти на американский рынок. По итогам полутора месяцев онлайн-обучения лучшие стартапы отправляются на очную программу в Нью-Йорк.

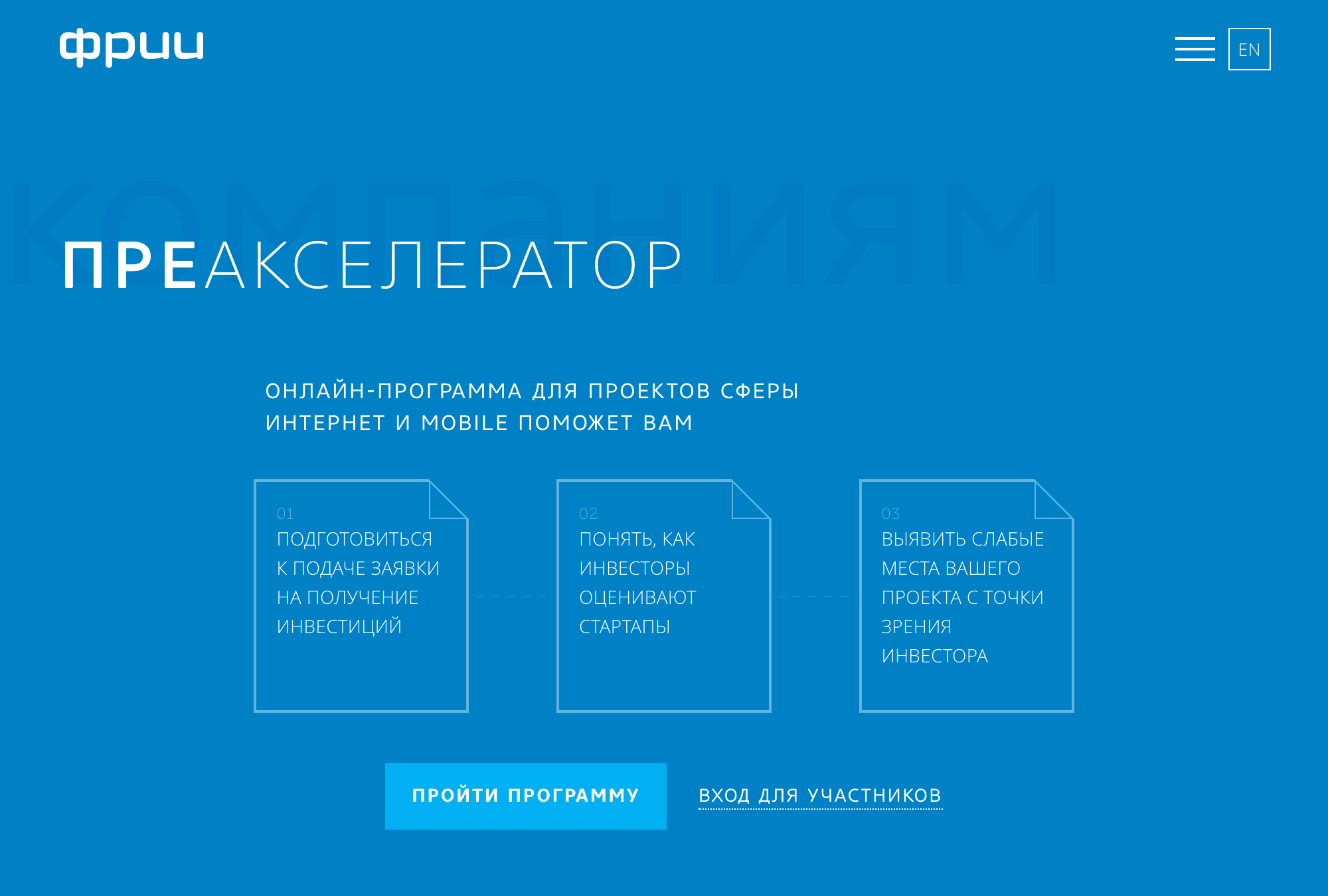

- Преакселератор ФРИИ — бесплатная онлайн-программа для технологических стартапов от Фонда развития интернет-инициатив. К программе можно присоединиться в любой момент и пройти подготовку за несколько дней — это позволит выявить слабые стороны проекта и аспекты, которые нужно доработать.

Чтобы стать частью программы акселератора, необходимо подать заявку на его сайте и пройти собеседование. Обычно акселераторы проводят один-два набора в год, поэтому регулярно отслеживайте новости на сайтах и в соцсетях, чтобы не пропустить набор участников.

Корпоративные акселераторы. Отличаются тем, что ищут интересные продукты и сервисы для внедрения в рамках конкретной компании, как правило очень крупной.

Итог такой программы — запуск пилотного продукта. От его успешности будет зависеть дальнейшая судьба вашего проекта. Как минимум сотрудничество с крупной компанией станет яркой строчкой в вашем портфолио. А может, корпорация выкупит проект или предложит перейти под свое крыло.

Примеры корпоративных акселераторов:

- MTS Startup Hub помогает проектам подготовиться к пилоту с помощью отраслевой экспертизы МТС, запустить пилот на базе МТС, масштабировать его и стать партнером МТС.

- Акселератор Sber500 дает возможность запустить пилотные проекты в более 30 компаниях из экосистемы Сбербанка. Команда финансистов и международных экспертов поможет проекту масштабировать продажи и выйти на новые рынки.

- КРОК — акселератор для стартапов от одной из крупнейших ИТ-компаний в России. Его цель — дальнейшее партнерство и совместные продажи продукта клиентам КРОК, а это более 900 российских компаний.

Набор в корпоративные акселераторы стандартный: нужно подать заявку на сайте, пройти предварительное интервью с аналитиком, а затем очный отбор.

Гранты и конкурсы. Грант — это безвозмездное финансирование, которое стартап может получить от государственных или коммерческих фондов, таких как Фонд содействия инновациям или «Сколково». Чтобы получить грант, проект должен соответствовать требованиям фонда и пройти конкурс.

После выдачи гранта фонд будет отслеживать использование денег по назначению — стартап должен регулярно отчитываться о своих тратах. Грант можно потратить только на заранее согласованные и строго определенные расходы: аренду и ремонт помещения, закупку оборудования и материалов и т. п.

Как получить: подготовить пакет документов и подать заявку на конкурс. Перечень документов у каждого фонда свой, но точно придется представить бизнес-план и учредительные документы своей компании.

Клубы инвесторов. Клуб инвесторов — это сообщество частных инвесторов или бизнес-ангелов. Организаторы таких клубов ищут интересные стартапы и представляют их сообществу на тематических встречах.

Инвестиции от клуба — это, как правило, синдицированные сделки, то есть совместное финансирование сразу несколькими соинвесторами.

Примеры клубов инвесторов:

- Angelsdeck. Закрытый клуб венчурных инвесторов, рассматривающий широкий спектр стартапов различных стадий и направлений. Совместно с технопарком «Сколково» клуб ежемесячно проводит стартап-конкурсы, на которых можно презентовать свой проект и получить обратную связь от инвесторов.

- United Investors. Основатели клуба ищут компании, которые имеют потенциал за год вырасти по выручке в несколько раз. Информация о проектах презентуется синдикату из более 120 частных инвесторов, а также представителям фондов Mail.ru Group, Сбербанк и Ростелеком.

- Smarthub. Члены клуба инвестируют в высокотехнологичные стартапы с глобальными амбициями и потенциалом достижения оценки не менее 100 млн долларов в течение 5 лет.

- СОБА. «Союз организаций бизнес-ангелов» — петербургский клуб, инвестирующий в стартапы на ранних стадиях. В нем состоят более 650 российских и международных инвесторов. Клуб организует личные встречи инвесторов с предпринимателями, содействует в переговорах и сопровождает сделки.

Как попасть: отправить заявку на сайте клуба или написать основателям через соцсети.

Краудфандинговые площадки. Краудфандинг, дословно «финансирование толпой», — это способ привлечения денег в проект от множества частных лиц через онлайн-площадки.

Примеры таких площадок:

- Planeta.ru. Одна из первых и крупнейшая в Рунете площадка для сбора средств на реализацию научных, творческих, социальных и предпринимательских проектов. Участник рейтинга РБК «30 сделанных в России технологических продуктов „для людей“».

- Boomstarter. Как сами себя описывают создатели сервиса, это большая витрина, где можно купить интересные товары от стартапов — резидентов РФ. Платформа работает с проектами из категорий: музыка, фильмы, искусство, технологии, дизайн, еда, издательское дело, мода, настольные игры и многие другие.

- Kickstarter. Американская краудфандинговая площадка для проектов, нацеленных на международные рынки.

Ни о какой покупке доли в компании здесь речи не идет, как и о крупных суммах. Зачастую краудфандинг — это лишь способ проверить свою идею на жизнеспособность на этапе запуска проекта. Если продукт ориентирован на рядовых потребителей, а его концепция нравится пользователям площадки — они голосуют рублем.

Венчурные фонды. Венчурный фонд — это компания, профессионально управляющая деньгами пула инвесторов. Такие фонды, как правило, ориентируются на международный рынок и вкладывают в стартапы с многократным потенциалом роста.

Если бизнес-ангелы финансируют проект на ранних стадиях его развития, то фонды обычно подключаются на более поздних этапах — когда компании требуется большой объем средств для увеличения присутствия на рынке.

Цель венчурных фондов: совершить через несколько лет успешный «выход», то есть перепродать с выгодой свою долю другому фонду, корпорации или на первичном размещении на бирже — IPO.

Как правило, фонды специализируются на определенных отраслях и географических рынках, поэтому эффективнее всего будет общаться именно с теми фондами, в чей фокус интересов попадает ваш проект.

Чтобы привлечь деньги венчурного фонда, нужно отправить презентацию проекта и сопроводительное письмо по контакту, указанному на сайте фонда. Другой вариант — найти управляющего или аналитика фонда в социальных сетях и написать ему напрямую. Скорее всего, это сработает эффективнее, но только в том случае, если ваше сообщение будет четким, кратким и максимально информативным.

Рейтинг 104 активных венчурных фондов России можно посмотреть здесь.

Пятерка лидеров среди венчурных фондов РФ

| Участник | Сделки, шт. | Объем, млн долларов | Чек, млн долларов | Выходы, шт. | Объем фонда, млн долларов |

|---|---|---|---|---|---|

| ФРИИ | 45 | 1,3 | 0,22 | 12 | 120 |

| AltaIR Seed Fund | 38 | 15,0 | 0,40 | 4 | 100 |

| Day One Ventures | 27 | 7,0 | 0,30 | 1 | 20 |

| Starta Ventures | 26 | 4,0 | 0,15 | 3 | 70 |

| Runa Capital: I & II & III | 20 | 33,9 | 1,70 | 4 | 420 |

Пятерка лидеров среди венчурных фондов РФ

| ФРИИ | |

| Сделки, шт. | 45 |

| Объем, млн долларов | 1,3 |

| Чек, млн долларов | 0,22 |

| Выходы, шт. | 12 |

| Объем фонда, млн долларов | 120 |

| AltaIR Seed Fund | |

| Сделки, шт. | 38 |

| Объем, млн долларов | 15,0 |

| Чек, млн долларов | 0,40 |

| Выходы, шт. | 4 |

| Объем фонда, млн долларов | 100 |

| Day One Ventures | |

| Сделки, шт. | 27 |

| Объем, млн долларов | 7,0 |

| Чек, млн долларов | 0,30 |

| Выходы, шт. | 1 |

| Объем фонда, млн долларов | 20 |

| Starta Ventures | |

| Сделки, шт. | 26 |

| Объем, млн долларов | 4,0 |

| Чек, млн долларов | 0,15 |

| Выходы, шт. | 3 |

| Объем фонда, млн долларов | 70 |

| Runa Capital: I & II & III | |

| Сделки, шт. | 20 |

| Объем, млн долларов | 33,9 |

| Чек, млн долларов | 1,70 |

| Выходы, шт. | 4 |

| Объем фонда, млн долларов | 420 |

Привлечение инвестиций на поздних стадиях

Мы рассмотрели самые популярные варианты привлечения инвестиций для стартапов на стадии тестирования прототипа и запуска продаж. Теперь перейдем к вариантам для более зрелых проектов — на стадиях масштабирования и роста, когда спрос на продукт подтвержден, база пользователей велика и выручка стабильно увеличивается.

Инвестиционные фонды / фонды прямых инвестиций. Фонды прямых инвестиций, в отличие от венчурных, инвестируют в более зрелые проекты. Зарабатывает фонд на продаже своей доли по более высокой оценке стратегическому инвестору или во время IPO — размещения акций компании на бирже.

До продажи эти фонды стараются встроить компанию в экосистему остальных своих вложений, чтобы получить синергетический эффект.

Как найти: так же, как и венчурные фонды. У всех фондов есть сайты, на которых размещена информация об управляющем и команде. Можно отправить информацию о себе через сайт или найти кого-то из команды в соцсетях и написать там.

Стратегические инвесторы. Стратегический инвестор — это крупная корпорация, которая приобретает компанию, чтобы получить синергетический эффект. Примеры стратегического инвестора — Сбербанк, который в последние пару лет покупал Okko, DocDoc, «Ситимобил», Rabota.ru и другие активы. Или «Яндекс», купивший «КиноПоиск», «Едадил» и Auto.ru.

Чаще всего стратегический инвестор сам находит интересные ему компании и выходит на основателей с предложением о переговорах. Для этого нужно быть на слуху — регулярно публиковаться в СМИ, посещать отраслевые мероприятия и расширять свою сеть контактов. Можно обратиться за помощью к инвестиционным консультантам, которые знакомы с людьми, отвечающими за слияния и поглощения в крупных компаниях.

Если в стартапе уже «сидит» инвестфонд, он будет заинтересован в сделке со стратегическим инвестором, ведь это позволит ему зафиксировать прибыль по инвестиции. Поэтому он сам инициирует переговоры, когда придет время.

Банки. Банковское финансирование — это деньги в долг под конкретные проценты и с заранее определенным графиком погашения. В отличие от инвесторов, банки гораздо более консервативны и соглашаются финансировать только проекты, в платежеспособности которых они уверены. Именно поэтому банки зачастую отказываются кредитовать стартапы на ранних стадиях.

Стандартные требования любого банка: «возраст» компании минимум 6 месяцев, безубыточность, стабильный денежный поток, наличие имущества. Кроме этого, банки почти всегда просят владельцев лично поручиться по кредиту их компании, а отказ воспринимают как неуверенность в будущем своего бизнеса.

Развивайте отношения с банком постепенно, начинайте с более простых продуктов — расчетного счета, выплаты зарплат сотрудникам на счета этого банка (так называемый зарплатный проект) и так далее. У вас будет гораздо больше шансов, что банк одобрит кредит, если у вас уже имеется успешный опыт совместной работы.

Способы поиска инвесторов в интернете

Помимо прямых обращений за финансированием в инвестфонды, банки и клубы инвесторов, полезно быть «на виду» у потенциальных инвесторов с помощью различных пиар-активностей. Публичность повышает шансы быть замеченными, причем не только инвесторами, но и возможными клиентами.

Какие инструменты могут быть полезны:

- блог проекта в соцсетях или на популярных ресурсах для предпринимателей. Примеры: медиаплатформа Vc.ru, блогплатформы TJournal и Spark, сообщество ИТ-специалистов Habr;

- участие в конкурсах стартапов, например «Стартап-кафе», Web Summit, Slush;

- экспертные комментарии в СМИ на темы, связанные с областью вашего проекта. Поиск запросов от журналистов удобно делать, например, с помощью сервиса Pressfeed.

Разработка условий для инвесторов

Выбор варианта — заем или доля. Стратегически долевое финансирование обходится дороже долгового. Ведь кредит или заем вы берете на время и под фиксированный процент, а в случае с продажей доли прибылью компании придется всегда делиться.

Принимая решение о привлечении инвестора в долю, старайтесь искать не просто деньги, но также экспертный взгляд, управленческие навыки и связи. Опытный инвестор поможет наладить бизнес-процессы.

В случае если вы решили привлечь заемный капитал, условия обычно определяет кредитор. Дальше предприниматель принимает решение, соглашаться на предложенные условия или нет. При этом он должен понимать запас прочности бизнеса — иначе, взяв слишком дорогой кредит, можно загнать проект в долговую яму.

Во-первых, нужно понимать, сколько бизнес приносит в среднем прибыли в год. Во-вторых, сколько на балансе бизнеса числится активов: оборудование, запасы сырья и готовой продукции, денежных средств, дебиторской задолженности — то есть долгов перед вами со стороны третьих лиц.

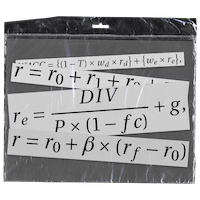

Определение приемлемой процентной ставки для займа. Для этого используется показатель ROA, который показывает рентабельность активов бизнеса. Другими словами, этот показатель служит мерой эффективности компании и показывает, сколько прибыли получает бизнес с каждого рубля, потраченного на формирование его активов.

Чтобы посчитать ROA, мы берем среднее значение баланса компании за год: сумма стоимости активов на начало и на конец года, деленная на 2. Затем делим годовую прибыль предприятия на получившееся число.

Итоговая формула:

- Рентабельность активов (ROA) = Прибыль за год / ((Активы на нач. года + Активы на конец года) / 2) × 100%

Рассмотрим пример. Представим условный интернет-магазин с таким балансом:

| На начало года | На конец года | |

|---|---|---|

| Запас товара на складе | 3 000 000 ₽ | 3 000 000 ₽ |

| Деньги на расчетном счете | 500 000 ₽ | 2 500 000 ₽ |

| Аванс, уплаченный поставщику товара | 1 500 000 ₽ | 1 000 000 ₽ |

| Итого активов | 5 000 000 ₽ | 5 500 000 ₽ |

Рассмотрим пример. Представим условный интернет-магазин с таким балансом:

| Запас товара на складе | |

| На начало года | 3 000 000 ₽ |

| На конец года | 3 000 000 ₽ |

| Деньги на расчетном счете | |

| На начало года | 500 000 ₽ |

| На конец года | 2 500 000 ₽ |

| Аванс, уплаченный поставщику товара | |

| На начало года | 1 500 000 ₽ |

| На конец года | 1 000 000 ₽ |

| Итого активов | |

| На начало года | 5 000 000 ₽ |

| На конец года | 5 500 000 ₽ |

Среднее значение активов за год: (5 000 000 ₽ + 5 500 000 ₽) / 2 = 5 250 000 ₽.

Предположим, годовая прибыль магазина за год составила 2 500 000 ₽.

Тогда рентабельность активов этого бизнеса будет равна: 2 500 000 ₽ / 5 250 000 ₽ × 100% = 47%.

Полученный результат можно интерпретировать следующим образом: каждый вложенный в активы компании рубль принес 47 копеек прибыли.

После того как мы вычислили ROA, можно посчитать, потянет ли компания привлечение нового кредита.

Допустим, ей выделяют кредит по ставке 25% годовых, то есть компания будет вынуждена возвращать банку 25 копеек с рубля в год. С ROA 47% бизнес может позволить себе такой заем, ведь у нее еще остается: 47 − 25 = 22 копейки прибыли.

А вот если бы годовая прибыль интернет-магазина составляла не 2,5 млн, а 1 млн рублей, рентабельность активов снизилась бы до 19%: 1 000 000 ₽ / 5 250 000 ₽ × 100%.

Ставку 25% годовых бизнес уже не потянет, так как с каждого рубля заемного капитала после уплаты процентов банку получается убыток: 19 − 25 = −6 копеек.

В случае если бизнес «на ходу», исходные данные для расчета ROA мы берем из отчета о прибылях и убытках. Если же речь идет о стартапе — составляем финансовую модель с максимально консервативными прогнозами.

Подготовка презентации и проведение переговоров

Привлечение инвестиций начинается, как правило, с расчета и обоснования необходимой суммы. Довольно часто начинающие предприниматели прикидывают сумму «на глаз» и расплывчато представляют, на какие цели она пойдет.

Банальные объяснения вроде «на маркетинг», «наймем лучших специалистов», «будем совершенствовать продукт» вряд ли убедят инвестора вложиться в проект. А вот четкий финансовый план и бизнес-модель с обоснованием конкретных статей расходов, сумм и сроков покажут, что вы серьезно подходите к делу.

Оценка бизнеса для «долевых денег». Это вопрос, о который ломается много копий: какую долю компании отдать инвестору в обмен на финансирование. На самом деле однозначного ответа здесь нет. Переговоры с инвестором — всегда индивидуальный процесс, результат которого зависит от многих факторов.

Перед стартом переговоров у вас должна быть сформулирована четкая позиция: какую сумму и на какие цели привлекаем, какую долю предлагаем, как и сколько инвестор сможет заработать в вашем проекте. А в процессе переговоров вы постепенно приходите к консенсусной позиции.

Чем выше интерес инвесторов к вашему проекту, тем больше шансов на более высокую его оценку. После определения стоимости компании стороны договариваются об условиях инвестирования, составляя предварительное соглашение term sheet — документ, в котором оговариваются все основные детали предстоящего финансирования.

Приведу распространенные подходы к оценке стартапов и бизнеса, которые применяются на практике. Повторюсь: это не универсальное правило, а, скорее, отправная точка для формулирования своей переговорной позиции.

Основные методы оценки стартапа

На разных стадиях развития проекта могут применяться различные подходы к оценке. Рассмотрим самые популярные.

Методы оценки стартапа на разных этапах развития

| Метод фиксированной стоимости | Метод венчурного капитала | Метод дисконтированных денежных потоков (DCF) | Метод мультипликаторов | |

|---|---|---|---|---|

| Посевная | Да | — | — | — |

| Стартап | Да | Да | Да | — |

| Расширение | — | Да | Да | Да |

| Рост | — | — | Да | Да |

| Зрелый рост | — | — | Да | Да |

Методы оценки стартапа на разных этапах развития

| Посевная | |

| Метод фиксированной стоимости | Да |

| Метод венчурного капитала | — |

| Метод дисконтированных денежных потоков (DCF) | — |

| Метод мультипликаторов | — |

| Стартап | |

| Метод фиксированной стоимости | Да |

| Метод венчурного капитала | Да |

| Метод дисконтированных денежных потоков (DCF) | Да |

| Метод мультипликаторов | — |

| Расширение | |

| Метод фиксированной стоимости | — |

| Метод венчурного капитала | Да |

| Метод дисконтированных денежных потоков (DCF) | Да |

| Метод мультипликаторов | Да |

| Рост | |

| Метод фиксированной стоимости | — |

| Метод венчурного капитала | — |

| Метод дисконтированных денежных потоков (DCF) | Да |

| Метод мультипликаторов | Да |

| Зрелый рост | |

| Метод фиксированной стоимости | — |

| Метод венчурного капитала | — |

| Метод дисконтированных денежных потоков (DCF) | Да |

| Метод мультипликаторов | Да |

Метод фиксированной стоимости. Его обычно применяют акселераторы и бизнес-ангелы, финансирующие стартапы на самых ранних стадиях. Так как уровень неопределенности в этот период максимально высок, инвестор применяет единую оценку для всех прошедших его отбор стартапов.

Например, знаменитый американский акселератор Y Combinator обычно инвестирует в стартапы 125 000 $ (9 318 875 ₽) в обмен на долю бизнеса 7%. При этом отбор проходят не более 1% от всех претендентов.

Метод венчурного капитала. Суть этого метода состоит в расчете текущей оценки стартапа исходя из прогнозной оценки через несколько лет и той доходности, которую хочет получить инвестор. Такую оценку еще называют post-money.

Например, согласно своему финансовому плану, стартап планирует, что через три года его рыночная оценка составит 100 млн долларов. Инвестор готов вложиться, если с учетом всех рисков он сможет увеличить свои вложения как минимум в 20 раз.

Тогда текущая оценка стартапа с учетом привлекаемых инвестиций составит: 100 000 000 $ / 20 = 5 000 000 $.

Если стартап привлекает инвестиции на сумму 500 000 $, его оценка до привлечения инвестиций (она называется pre-money) будет 5 000 000 $ − 500 000 $ = 4 500 000 $. И доля инвестора соответственно: 500 000 $ / 4 500 000 $ = 11%.

Метод дисконтированных денежных потоков. Это оценка на основе финансовой модели, которая представляет собой детальный финансовый прогноз на 3—4 года. Иногда срок может быть и больше, в зависимости от стадии развития компании и отрасли.

В финансовом моделировании есть правило, согласно которому срок планирования в модели должен быть не меньше, чем окупаемость инвестиций в проект. Поэтому для капиталоемких проектов, которые требуют многомиллионных инвестиций в строительство или запуск производства, модель будет рассчитываться на 5—7 лет и более. А для небольшого магазина или онлайн-школы будет достаточно прогноза на 3 года.

Что такое финансовая модель

Финансовая модель — это гибкий финансовый план вашего бизнеса, построенный в «Экселе». Бывают готовые программы, но они громоздкие и довольно сложны в использовании и в проверке.

Финмодель включает в себя ключевые вводные параметры проекта, такие как план продаж, ценовая политика, прогноз найма новых сотрудников, план закупки оборудования и т. д. Затем на основе этих вводных рассчитывается прогноз доходов и расходов, в том числе налоговые выплаты.

Если в работе с поставщиками и клиентами используется отсрочка оплаты или предоплата, то считается также потребность в оборотном капитале. Оборотный капитал — это деньги, которые потребуются вам, чтобы поддерживать складские запасы и/или производственный процесс, пока не поступили платежи от клиентов.

Финансовая модель должна быть интерактивной, чтобы при изменении исходных параметров все расчеты автоматически пересчитывались, а на выходе формировался прогноз финансовой отчетности компании:

- Отчет о прибылях и убытках — для понимания масштабов продаж и уровня прибыльности.

- Отчет о движении денег — для понимания размеров кассового разрыва. Кассовый разрыв — это сумма, на которую ваши расходы за период (например, месяц) превышают поступления. Величина кассового разрыва и есть та сумма инвестиций, которая требуется проекту для реализации его планов.

Частая ошибка стартапов состоит в том, что они показывают инвестору только расходную часть, или burn rate. Фактически начинающие предприниматели просят инвестиции для того, чтобы проект мог держаться на плаву еще какое-то время. Но инвестор не благотворительный фонд. Ему нужно понимать, как и сколько он заработает на вложении в проект.

Конечно, все понимают, что финансовая модель — это прогноз и на практике все, скорее всего, сложится иначе. Но здесь важно другое: модель дает четкое представление о стратегии, ключевых факторах, влияющих на продажи и прибыль, и ваших бизнес-приоритетах. Это способ сформировать более четкую переговорную позицию, дать инвестору комфорт и понимание драйверов роста вашего проекта.

Суть метода такова: прогнозируемый денежный поток компании дисконтируется, то есть уменьшается, на стоимость привлечения в проект инвестиций — так называемая ставка дисконтирования. Это уменьшение производится по определенной формуле, расчет которой проще всего осуществить с помощью функции в «Экселе» ЧПС — чистая приведенная стоимость.

Ставка дисконтирования — это минимальный уровень доходности, на который рассчитывает инвестор при вложении капитала в стартап с учетом всех рисков и инфляции. Для стартапов это обычно 30% и выше.

Например, компания «Ромашка» построила финансовую модель.

Прогноз по финмодели компании «Ромашка»

| 1-й год | 2-й год | 3-й год | |

|---|---|---|---|

| Денежный поток, млн рублей | −50 | 30 | 100 |

Прогноз по финмодели компании «Ромашка»

| Денежный поток, млн рублей | |

| 1-й год | −50 |

| 2-й год | 30 |

| 3-й год | 100 |

Инвестор готов вложиться в проект, если доходность на инвестиции составит 35% годовых. Такую ставку дисконтирования мы и будем использовать в нашей формуле в «Экселе»: ЧПС (35%;-50;30;100) = 20 000 000 ₽.

Полученные 20 млн рублей — это сумма денежного потока, который сгенерирует проект за 3 года сверх минимально приемлемой для инвестора 35%-й доходности, и она будет первой составной частью нашей оценки.

Далее делается предположение о темпе ежегодного прироста денежного потока за пределами взятого в модели периода. Ведь мы рассчитываем, что бизнес и через три года продолжит приносить выручку.

Денежный поток за последний прогнозируемый год, предполагаемый темп его прироста впоследствии и ставка дисконтирования дают нам оценку проекта за горизонтом планирования — так называемую терминальную стоимость.

Cумма, которая останется после дисконтирования денежного потока на горизонте трех прогнозных лет с учетом терминальной стоимости за горизонтом планирования, и покажет итоговую оценку проекта.

- «Ромашка» оценивает темпы роста своего денежного потока за горизонтом 3 лет в 1% в год. Получаем терминальную стоимость (TV):

- TV = Денежный поток в последний (3-й) прогнозный год × (1 + Постпрогнозный темп прироста) / (Ставка дисконтирования − Постпрогнозный темп прироста)

- Получаем: 100 000 000 ₽ × (1 + 1%) / (35% − 1%) = 297 000 000 ₽.

- Итоговая оценка стоимости компании «Ромашка» = 20 000 000 ₽ + 297 000 000 ₽ = 317 000 000 ₽.

Метод довольно непрост для неподготовленного человека, поэтому, чтобы не ошибиться при его применении, рекомендую обратиться за помощью к профессиональному финансисту или в консалтинговую компанию, оказывающую услуги финансового моделирования. Примеры таких компаний: «Альт-инвест», «Финэксперт».

Выбирая подрядчика, важно изучить его кейсы работы со стартапами и отзывы от клиентов, а также убедиться, что он работает в соответствии с принципами международного стандарта финансового моделирования FAST. Согласно этому стандарту, качественная финмодель должна быть гибкой (flexible), уместной для пользователя (appropriate), структурированной (structured) и прозрачной (transparent).

Метод мультипликаторов. Метод мультипликаторов называют еще сравнительным, что отражает его суть. Мультипликатор — это коэффициент соотношения оценки компании и ее финансовой метрики.

За последнюю чаще всего берется годовая выручка, или EBITDA, — операционная прибыль до уплаты налогов, банковских процентов и вычета амортизации.

Для того чтобы оценить ваш проект этим методом, нужно подобрать информацию об инвестиционных сделках с компаниями-аналогами — конкурентами по отрасли или компаниями с похожей бизнес-моделью.

- Например, компания-конкурент с годовой выручкой в 50 000 000 $ привлекла инвестиции на сумму 10 000 000 $, отдав за это инвестору долю бизнеса 10%. Это значит, что инвестор оценил компанию в 10 000 000 $ / 10% = 100 000 000 $ и мультипликатор к выручке будет 100 000 000 $ / 50 000 000 $ = 2. То есть инвестор оценил компанию в две годовые выручки.

Теперь вы можете отталкиваться от этого значения мультипликатора и получить справедливую оценку своего стартапа.

Что в итоге. Какой бы подход к оценке вы ни применяли, стоит помнить хороший совет от акселератора Y Combinator всем стартапам:

- «При поиске инвестора мы рекомендуем использовать правило минимизации сожалений. Это означает: концентрироваться только на том, что действительно важно, избегая глупостей, которые тешат самолюбие. В данном случае первоочередная цель — получить термшит, т. е. соглашение о намерениях, в котором будут прописаны предложения о цене, сроках и прочих условиях от инвестора.

- Такие вещи, как размер раунда, стоимостная политика и размывание долей, могут обсуждаться при наличии с вашей стороны рычагов влияния. Лучший способ получить такой рычаг — добиться получения как можно большего числа термшитов, то есть увеличить число потенциальных инвесторов».

Как привлекать инвестиции в бизнес

- Привлечение финансирования в компанию — это отдельный процесс, который потребует времени и усилий от основателей и команды.

- Финансирование бывает долговым, то есть кредиты и займы под проценты, или акционерным — доля компании в обмен на инвестиции.

- Долговое финансирование доступно, как правило, более зрелому бизнесу, у которого есть устойчивая прибыль и материальный залог.

- Инвестиции в капитал нужно искать с учетом стадии развития своей компании и отраслевого фокуса самих инвесторов.

- Для переговоров с инвесторами нужна серьезная подготовка — разработка финансового плана, расчет и обоснование суммы требуемых инвестиций, расчет потенциальной доходности инвестора, если он решится вложить деньги в ваш бизнес.