Как бизнесу работать с наличными и не попасть на штрафы

Кассовая дисциплина — это порядок работы с наличными, установленный Банком России.

Ее должны соблюдать все компании и предприниматели — иначе налоговики могут оштрафовать. Расскажу, что нужно знать о кассовой дисциплине, чтобы не попасть на штрафы.

Что вы узнаете

- Зачем нужна кассовая дисциплина

- Какие документы нужны для работы с наличными

- Какие правила нужно знать при работе с документами

- Как принимать наличные

- Как выдавать деньги

- Что такое лимит остатка кассы

- Как рассчитываться наличными

- Что делать компаниям с несколькими кассами

- Как быть с обособленными подразделениями

- Какие есть штрафы, если нарушить кассовую дисциплину

Зачем нужна кассовая дисциплина

Обычно под кассой имеют в виду аппарат, который выдает чек. Но есть еще одно понятие — касса организации, или операционная касса.

Касса организации — это все операции компании с наличными, которые подтверждены документами. Например, выдача работникам зарплаты, передача выручки инкассаторам, прием оплаты от покупателя.

Кассовую дисциплину обязаны соблюдать все организации, у которых в обороте есть наличка: магазины, кафе, автозаправки. Если компания со всеми расплачивается исключительно безналом, ее это не касается .

Обычно работник, который выдает и принимает деньги — это кассир. Еще с кассовыми документами работает бухгалтер, а некоторые из них подписывает руководитель. В розничной торговле может быть продавец-кассир, а еще — бухгалтер-кассир. В этих должностях функции совмещаются. В маленькой организации все кассовые документы может оформлять один человек, сам руководитель.

Кассовые документы подтверждают движение денег по кассе. Если документов нет или они оформлены неправильно — невозможно установить, сколько денег должно быть у организации. Еще кассовые документы могут потребовать при налоговой проверке. За несоблюдение кассовой дисциплины могут выписать штраф.

ИП ведут кассу в упрощенном порядке. Для них обязательны только документы на выдачу зарплаты работникам наличными. Еще ИП должны соблюдать лимит расчета наличными и тратить наличную выручку только на разрешенные цели. Все остальное касается только организаций.

Где хранить наличные, каждая организация и предприниматель решают сами. Как правило, это сейф или ящик контрольно-кассовой техники, ККТ. Важно, чтобы место могло закрываться на ключ — на случай если кассиру нужно куда-то отойти.

Какие документы нужны для работы с наличными

Все действия с наличными подтверждают пятью кассовыми документами:

- Приходный кассовый ордер — ПКО.

- Расходный кассовый ордер — РКО.

- Кассовая книга.

- Платежная ведомость.

- Книга учета кассиром принятых денежных средств.

Обязательные — первые три. Платежную ведомость и книгу учета кассиром принятых денежных средств оформляют только в некоторых случаях.

С 1 октября 2024 года кассовых документов станет шесть. Появится квитанция о размене наличных денег .

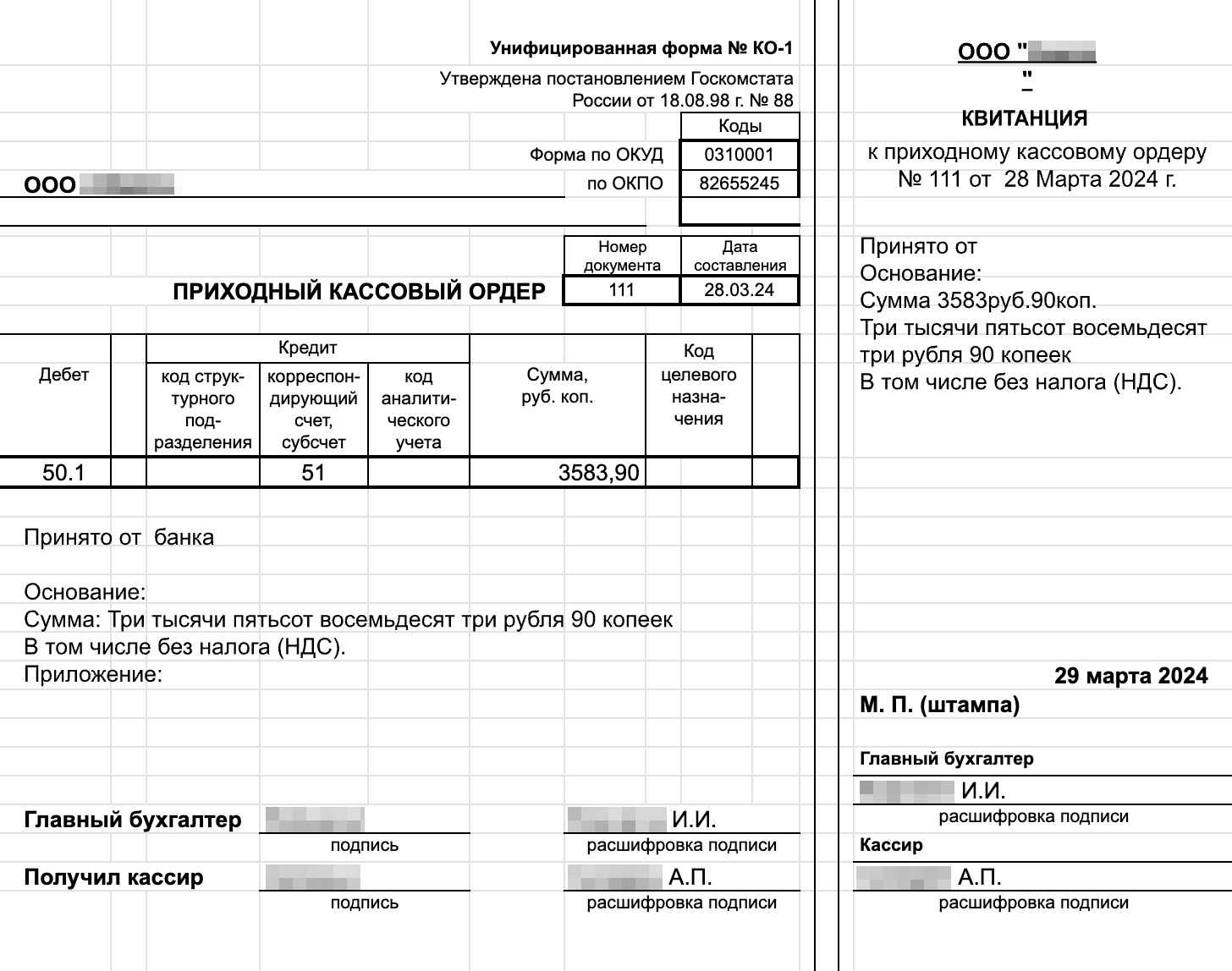

Приходный кассовый ордер. ПКО подтверждает, что наличные поступили в кассу. Заполняет документ бухгалтер по форме № КО-1 — указывает номер ордера, дату, кто вносит деньги, основание, сумму цифрами и прописью.

Ордеры оформляют и в электронном виде — но тогда у бухгалтера и кассира должны быть квалифицированные электронные подписи.

Если бизнес использует онлайн-кассу, ПКО оформляют на основе отчета о закрытии смены на всю полученную сумму наличных. Составлять ордер под каждый чек не нужно.

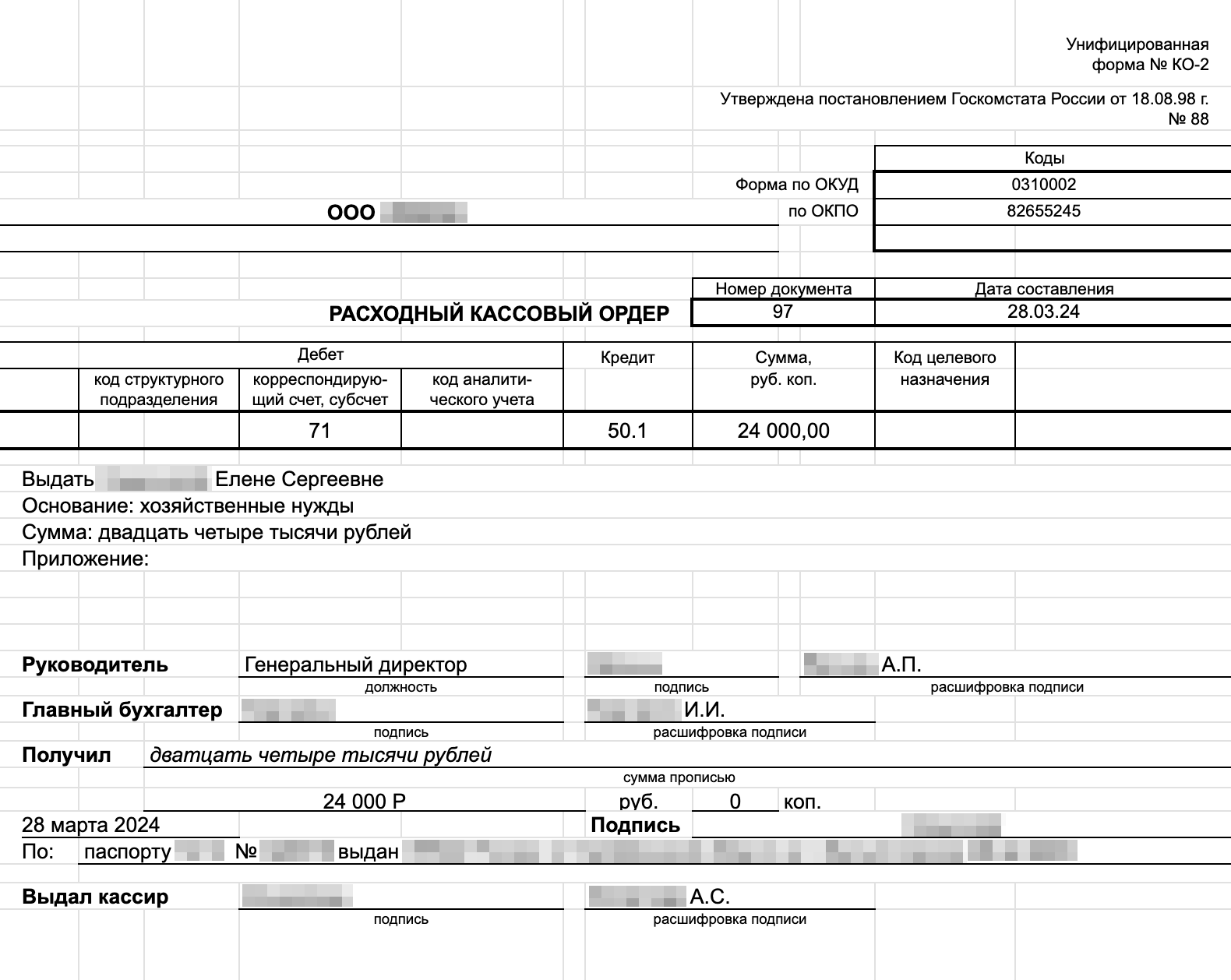

Расходный кассовый ордер. РКО на выдачу наличных тоже оформляет бухгалтер. Например, на зарплату сотрудникам, деньги на оплату коммунальных услуг или покупку воды в офис.

В расходном кассовом ордере указывают его номер, дату, паспортные данные получателя денег, сумму цифрами и прописью.

Кассовая книга. В нее вносят движение денег по кассе за день и за определенный период — месяц, квартал, год. Записи делают по каждому приходному и расходному ордеру.

4 марта кассир магазина положил в кассу выручку — 109 000 ₽, и в тот же день передал ее в банк. За 4 марта в кассовой книге будет две записи — по приходному кассовому ордеру на 109 000 ₽ и расходному ордеру на такую же сумму.

11 марта бухгалтер магазина снял в банке 80 000 ₽ на зарплаты и выдал их работникам. В этот день в кассовой книге будет две записи — одна о поступлении наличных из банка, вторая о выдаче зарплаты.

Больше движений по кассе организации за этот месяц не было, поэтому в кассовой книге за март будет два листа — за 4 и 11 марта.

Расчетно-платежная ведомость. Ее оформляют, когда выдают работникам зарплату наличными. На общую сумму, указанную в расчетно-платежной ведомости, составляют один расходный кассовый ордер. Если сотрудников мало, вместо ведомости можно сделать расходные кассовые ордера на каждого.

В расчетно-платежной ведомости указывают:

- Период, за который выдают зарплату.

- Дату и номер ведомости.

- ФИО каждого работника, его табельный номер, должность, оклад.

- Количество отработанных дней.

- Сумму начисленной заработной платы, сумму удержаний — НДФЛ и других.

- Задолженность за работником или работодателем на начало периода, если она есть.

- Сумму к выплате.

В ведомости обязательно пишут общую сумму выдачи и срок, за который зарплату должны выдать из кассы.

Еще есть платежная ведомость. В отличие от расчетно-платежной, в ней только суммы к выдаче по каждому работнику, а начисления — в отдельной расчетной ведомости.

Какие ведомости использовать, решает организация — кому как удобнее.

Книга учета принятых и выданных кассиром денежных средств. Ее заполняют, если у компании или ИП несколько кассиров и они передают друг другу деньги. Например, мелкие купюры на размен в магазине. Кассиры при этом могут работать в разных местах — один в офисе, другой в магазине, третий на складе. Если кассиров несколько, одного назначают старшим. Если кассир один, то книга не нужна.

Квитанция о размене наличных. С 1 октября 2024 года надо оформлять квитанцию о размене наличных денег, если кассир меняет одни монеты и банкноты на другие. До этой даты для размена отдельный документ не составляют.

С октября при размене кассир должен поштучно пересчитать деньги под наблюдением того, кто их вносит, и проверить их платежеспособность. Размен оформляют квитанцией. Вот что в ней должно быть: наименование компании или ФИО предпринимателя, дата совершения операции, сумма наличных цифрами и прописью, подпись кассира.

Какие правила нужно знать при работе с документами

Кассовые документы оформляют, если в течение дня были операции с наличными, если нет — не нужно. Вот еще несколько основных правил.

Можно купить кассовую книгу или оформлять ее в электронном виде с квалифицированной электронной подписью и без нее. Кому как удобно. Если компания ведет кассовую книгу на компьютере, в конце дня листы кассовой книги распечатывают в двух экземплярах и подписывают.

Важный момент: если в компании нет электронного документооборота, но она ведет учет в системах вроде 1С, СБИС и «Контур-эльба», то все бумаги надо распечатывать и подписывать вручную.

При электронном документообороте кассиры и бухгалтеры обмениваются документами в защищенном сервисе и используют электронную подпись, поэтому дублировать их на бумаге не нужно.

В документах не должно быть исправлений. Если допустили ошибку, придется составлять заново, в том числе и в электронном виде.

Хранить все кассовые документы надо минимум 5 лет. Исключение — документы на выплату зарплаты, их хранят 6 лет, а если на работников не ведутся лицевые счета — 50 или 75 лет. Сроки отсчитываются после окончания года, в котором составлены документы. Например, для бумаг, оформленных в 2023 году, срок хранения начинается с 1 января 2024 года.

В конце рабочего дня кассир считает деньги в кассе и сверяет с записями кассовых документов — совпадают ли суммы. Составлять кассовые документы — функция бухгалтера, принимать и выдавать деньги — кассира. Но в жизни один работник может совмещать функции. Например, бухгалтер-кассир может заниматься оформлением документов, приемом и выдачей наличных. А продавец в магазине часто принимает наличные, то есть выполняет функцию кассира.

В супермаркете работает кассир. Он принимает наличные, пробивает чеки и в конце дня снимает отчет о закрытии смены. Затем деньги он сдает главному кассиру. Бухгалтер делает приходный кассовый ордер на сумму принятых от кассира денег.

Руководителю нужны были средства под отчет на покупку кофемашины. Он получил из кассы 50 000 ₽, купил кофемашину за 30 000 ₽ и теперь должен вернуть остаток согласно авансовому отчету. Для этого бухгалтер составляет приходный кассовый ордер на 20 000 ₽, и с ним руководитель идет в кассу. Кассир проверяет ПКО, принимает деньги от руководителя и выдает ему квитанцию.

Иногда на кассира возлагают часть обязанностей бухгалтера — самостоятельно составлять некоторые приходные и расходные документы. Вот как тогда будут выглядеть его действия.

Кассир Анна проработала смену и стала снимать кассу, то есть считать выручку и формировать отчет о закрытии смены на кассовом аппарате. Согласно должностной инструкции, Анна сама составляет приходный кассовый ордер на выручку. Под конец дня у нее есть ПКО на наличную выручку в сумме 43 980 ₽ и два расходных ордера — на выдачу 3000 ₽ работнику под отчет и на сдачу наличных 40 000 ₽ в банк.

Теперь Анна считает деньги. По документам остаток на начало смены был 1459 ₽, на конец — 2439 ₽. Анна пересчитывает остаток: 1459 + 43 980 − 3000 − 40 000 = 2439 ₽.

В начале следующего дня Анна передает кассовые документы бухгалтеру Елене, и та составляет лист кассовой книги за предыдущий день, чтобы зафиксировать новый остаток на начало смены — 2439 ₽. После этого Анна и Елена расписываются в кассовой книге.

Как принимать наличные

Деньги принимает кассир. Под наблюдением человека, который их внес, он пересчитывает и проверяет платежеспособность банкнот. Кассир обязан принять деньги, даже если они загрязненные, потертые, с посторонними надписями или небольшими повреждениями, например надорванные купюры .

В конце смены кассир формирует на кассовом аппарате отчет о закрытии смены и сдает деньги главному кассиру. Если по инструкции кассир сам составляет приходные и расходные документы, он оформляет приходный кассовый ордер на выручку, а также другие поступления в его кассу, и потом передает кассовые документы бухгалтеру.

Есть ситуации, когда кассиру нужно принять в кассу наличные по ПКО, который составил бухгалтер. Тогда кассир проверяет подписи на документе и совпадает ли сумма наличных с той, что указана в ордере. Потом подписывает ордер, отрывает от него квитанцию и выдает вносителю денег.

Как выдавать деньги

В течение дня кассир может выдавать наличные поставщикам, подрядчикам и работникам компании. На каждую выдачу бухгалтер оформляет расходный кассовый ордер. А если выдают зарплату, то расчетно-платежную или платежную ведомость и к ней — единый расходный кассовый ордер.

Если покупатель вернул товар, купленный за наличные, и хочет получить тоже наличные, то РКО не оформляют — на ККТ выбивают чек с признаком расчета «Возврат прихода». В конце смены по отчету о ее закрытии составляют единый РКО на все наличные возвраты за день.

Расходный кассовый ордер оформляет бухгалтер, и кассир, получив его, проверяет то же, что и при внесении денег: соответствие образцам подписи уполномоченных лиц, совпадение сумм в цифрах и прописью, наличие прилагаемых документов.

Кроме того, кассир должен убедиться, что деньги он будет выдавать тому, кто указан в расходном кассовом ордере или в ведомости — платежной или расчетно-платежной. Это значит, что получатель должен предъявить паспорт.

Кассир готовит деньги к выдаче и передает получателю расходный ордер — для подписи. Затем кассир пересчитывает деньги так, чтобы можно было наблюдать за его действиями, и отдает их получателю.

Из кассы можно выдавать только целые платежеспособные банкноты. Купюры с повреждениями выдавать нельзя — их сдают в банк .

Получатель может пересчитать деньги только перед кассиром, иначе тот не примет претензии по сумме. После выдачи наличных кассир подписывает РКО.

Зарплату, стипендию и другие выплаты работникам могут выдавать не только по расходным кассовым ордерам, но и по ведомостям — расчетно-платежным или платежным.

На что можно выдавать деньги из кассы. Наличные, полученные в виде выручки за проданные товары, работы, услуги выдают только на конкретные цели :

- Зарплаты и социальные выплаты работникам.

- Страховые возмещения по договорам страхования, если человек оплатил страховую премию наличными.

- Личные нужды ИП, не связанные с предпринимательской деятельностью. Это может быть что угодно — покупка одежды, еды, мебели.

- Оплату товаров, работ и услуг для бизнеса. Например, на закупку сырья, бумаги для принтера, оплату охраны магазина, коммунальных услуг. Но нельзя выдавать деньги из кассы на покупку ценных бумаг.

- Под отчет работникам — командировочные, оплату хозяйственных расходов бизнеса.

- Возврат наличных за оплаченные ранее наличными и возвращенные товары, невыполненные работы или неоказанные услуги.

На другие цели выдавать деньги, поступившие как выручка, нельзя. Например, заем для другой организации можно перечислить по безналу или сходить в банк и взять там наличные. Это должны делать все компании, кроме ломбардов, микрофинансовых организаций, потребительских кооперативов — у них другой порядок выдачи займов.

Если деньги поступили в кассу из банка — их можно тратить на любые нужды компании без ограничения целей.

Если деньги пришли в кассу не в качестве выручки и не получены из банка — тратить их нельзя, нужно сдать в банк.

Лимит остатка кассы

Кроме правил по приему и выдаче наличных есть еще одно — по соблюдению лимита остатка кассы.

Лимит остатка кассы — это максимальная сумма, которую можно хранить в кассе на конец рабочего дня. Если организация или ИП превысит лимит, их могут оштрафовать .

Сумму считают по двум формулам из приложения к указанию № 3210-У — по объему поступлений денег или по объему выдачи. Организация выбирает, по какой формуле будет считать, и руководитель утверждает рассчитанный лимит приказом.

Лимит обязаны устанавливать и соблюдать только средние и крупные предприятия. ИП и малый бизнес — по желанию. Делают это для безопасности, чтобы в кассе под конец дня не оставалось слишком много наличных.

Если ИП или малый бизнес решит установить лимит, придется соблюдать его так же, как и остальным, — иначе штраф. Если при подсчете денег бухгалтер видит, что лимит может быть превышен, лучше сдать излишек в банк.

Новые организации тоже должны устанавливать лимит остатка кассы. Так как исходить им не из чего, они берут предполагаемые суммы. Например, только что открытый гипермаркет тоже должен считать лимит остатка кассы по поступлению денег. Основатель магазина предполагает, что его выручка будет около 500 000 ₽ в день, — по этой сумме компания и должна посчитать лимит.

Если организация должна установить лимит, но не сделала этого, то он считается нулевым. То есть любая сумма в кассе на конец дня будет нарушением.

Есть исключение: сверх лимита в кассе можно хранить деньги в дни выплаты зарплаты, а также в выходные, нерабочие праздничные дни в случае ведения в эти дни кассовых операций. Важно — срок выдачи зарплаты не должен превышать пяти рабочих дней, включая день получения наличных из банка.

Расчет лимита кассы по поступлению денег. Формула выглядит так:

Выручка от продажи / расчетный период × период между днями сдачи наличных в банк

Расчетный период — это число дней, за которые берут данные по выручке. Чем больше период, тем надежнее расчет. Расчетный период можно выбрать любой, но не более 92 дней. Например, можно взять 7, 14 или 60 дней. Лучше включать в расчетный период те недели или месяцы, в которые денег поступало больше всего. Так лимит будет проще соблюдать.

Период между днями сдачи наличных в банк — максимум 7 дней. Если в населенном пункте банка нет, то — до 14 дней.

Например, магазин в феврале 2024 года устанавливает лимит остатка кассы по поступлению денег. Расчетным периодом установили 31 день, период сдачи денег в банк — 2 дня. За январь, то есть 31 день, выручка магазина 549 907 ₽.

Лимит остатка кассы: 549 907 / 31 × 2 = 35 477,87 ₽. Больше этой суммы не должно быть в кассе на конец дня.

Расчет лимита кассы по объему выдачи денег считают так:

Объем выданных денег (кроме зарплаты) / расчетный период × период между днями получения наличных в банке

Расчетный период также можно выбрать любой, но не более 92 дней, а период между днями получения наличных в банке аналогично предыдущей формуле — до 7 или 14 дней.

Организация рассчитывает лимит кассы по объему выдачи денег. За расчетный период она взяла 92 дня, период между днями получения наличных в банке установила максимальный — 7 дней.

За последние 92 дня из кассы организации выдавали, не считая зарплаты, 135 000 ₽. Лимит остатка кассы равен: 135 000 / 92 × 7 = 10 271,74 ₽.

Как рассчитываться наличными

Лимит расчета наличными — это максимальная сумма, которую можно принять от ИП или компании или выплатить им.

Лимит для всех одинаковый — 100 000 ₽ по каждому договору .

Это правило касается не только крупного и среднего бизнеса, но и всех остальных — организаций малого бизнеса и ИП.

Лимит соблюдают компании и предприниматели, которые рассчитываются между собой. Физлиц без статуса ИП и самозанятых это не касается. Например, если человек покупает в магазине диван за 300 000 ₽ наличными, лимит не действует. Но если этот же диван купит ИП для офиса, то наличными он сможет отдать только 100 000 ₽, остальное — безналом.

При расчете лимита количество платежей по одному договору не имеет значения. В совокупности должно быть не более 100 000 ₽.

- 100 000 ₽

- максимальная сумма оплаты наличными для компаний и ИП

Если у договора кончился срок действия, но расчеты по нему еще не завершены, лимит все равно надо соблюдать.

Если разбить один большой договор на несколько маленьких ради соблюдения лимита, налоговая может посчитать такое деление намеренным, объединить договоры и оштрафовать за превышение лимита. Так делать не стоит.

Что делать компаниям с несколькими кассами

У организации или ИП может быть несколько мест наличных расчетов. Например, несколько магазинов торговой сети или разные онлайн-кассы в одном кафе.

Деньги, которые получили в каждом месте, в конце дня нужно сдать либо в кассу компании или ИП (это называется главной кассой), либо в банк. Если деньги сдают в главную кассу, дальше их передают в банк.

Главная касса принимает деньги в той сумме, которая указана в фискальном отчете — его выдает кассовый аппарат в конце смены. Не меньше и не больше — иначе это нарушение кассовой дисциплины.

После того как деньги сданы в главную кассу или банк, в кассовом аппарате можно открывать новую смену, если это нужно. Так бывает, например, когда рабочий день в главной кассе короче, чем в других местах. В этом случае остаток в кассе магазина, кафе или торговой точки, даже оставшийся на ночь, может быть равен сумме пробитых чеков новой смены.

Главная касса организации работает с 8:00 до 16:00, а магазин — с 10:00 до 18:00. Кассир в магазине один. В 16:00 часов он закрывает смену и сдает деньги вместе с фискальным отчетом в главную кассу. После этого кассир открывает новую смену и продолжает работать до закрытия магазина. Сумма, которая поступит за этот период, остается в магазине на ночь.

На следующий день, в 10:00 кассир продолжает смену и снова закрывает ее в 16:00. Тогда в отчете о закрытии смены отразится выручка с 16:00 до 18:00 за вчерашний день и с 10:00 до 16:00 за текущий.

Закрыть любую смену надо не позднее 24 часов после открытия. Смен за день может быть несколько, но так как кассир отвечает за деньги, которые поступили в его смену, закрывать должен тот сотрудник, кто ее открыл. Это возможно, если ежедневно работает один и тот же кассир.

Если кассиры меняются, тот, кто закончил работу, должен закрыть смену и передать остаток другому кассиру или старшему кассиру под подпись в книге учета принятых и выданных кассиром денежных средств. У каждого кассира своя книга учета.

Например, у организации — офис и ресторан. В офисе главная касса, в ресторане работает администратор, который выполняет функции кассира.

Главная касса в офисе работает с 09:00 до 18:00, а ресторан — до 23:00. Согласно приказу руководителя, в 17:00 ресторан сдает наличную выручку в главную кассу.

Администраторов два: один утром с 10:00 до 17:00, второй — вечером с 17:00 до 23:00 часов. Первый администратор открывает смену ККТ в 10:00, пробивает чеки до 17:00, после чего закрывает смену и сдает выручку в главную кассу. В своей книге учета принятых и выданных кассиром денежных средств он делает две записи — поступление выручки и сдача старшему кассиру.

Второй администратор открывает новую смену в 17:00, пробивает все чеки от клиентов ресторана и закрывает смену в 23:00. После этого он может сдать деньги в главную кассу утром следующего дня. Еще вариант — сдать деньги в банк: через банкомат с функцией приема наличных, инкассаторский терминал или вызов инкассаторов.

После того как кассу сдали в главную кассу или банк, остаток денег во всех торговых точках организации или ИП не должен превышать установленного лимита остатка кассы. Излишек нужно сдавать в банк через инкассаторов или самостоятельно. Если денег на конец дня больше лимита — это нарушение кассовой дисциплины. Это не касается малого бизнеса, если он добровольно не установил лимит остатка кассы.

Как быть с обособленными подразделениями

Обособленное подразделение — это часть организации, которая работает по другому адресу: например, филиал или представительство компании, дополнительные офисы .

Обособленные подразделения сами оформляют кассовые ордеры и ведут кассовую книгу. Исключение — если по завершении дня они сдают все деньги в головную организацию.

Копию листов кассовой книги они передают головному подразделению в порядке, установленным им. Например, раз в неделю через систему электронного документооборота. Подразделение также может не вести книгу, если в конце дня сдает все наличные в главную кассу.

Подразделение обязано установить и соблюдать лимит остатка кассы, если само сдает наличные в банк. Если подразделения сдают деньги в главную кассу, то лимит для каждого подразделения не устанавливают.

Какие есть штрафы, если нарушить кассовую дисциплину

Проверяет кассовую дисциплину и штрафует налоговая инспекция. Нарушениями считается, если:

- Наличная выручка потрачена не на разрешенные цели.

- Потрачены наличные, поступившие в кассу не с расчетного счета и не как выручка.

- Компании и ИП рассчитываются наличными с другими юрлицами и ИП на сумму больше 100 000 ₽.

- Сумма в кассе больше той, что указана в кассовых документах: приходных и расходных кассовых ордерах, кассовой книге. Это называется неоприходованием или неполным оприходованием в кассу денежной наличности.

- Превышен лимит кассового остатка.

За эти нарушения могут назначить штраф: ИП — 4000—5000 ₽, малым и микропредприятиям — 20 000—25 000 ₽, среднему и крупному бизнесу — 40 000—50 000 ₽. Другой вариант — штраф 4000—5000 ₽ могут выписать должностным лицам, например руководителю или главному бухгалтеру, а компанию не тронут .

Отдельные штрафы есть за неприменение кассового аппарата — непробитие кассового чека :

- для малых и микропредприятий — 37,5—50% от суммы расчетов без кассы, минимум 15 000 ₽;

- для среднего и крупного бизнеса — 75—100% от суммы расчетов без кассы, минимум 30 000 ₽;

- для должностных лиц и ИП — 25—50% от суммы расчетов без кассы, минимум 10 000 ₽.

За повторную продажу товаров без кассы наказывают — при условии, что сумма расчетов — 1 млн рублей и более. Налоговики могут приостановить деятельность компании или ИП до 90 суток, а должностных лиц дисквалифицировать на срок от одного года до двух лет.

Запомнить

- Кассу должны вести все организации, у кого есть расчеты наличными. Для ИП из кассовых документов обязательны только документы на выдачу зарплаты работникам наличными.

- Если кассиров несколько и они передают деньги друг другу, каждый из них ведет книгу учета принятых и выданных кассиром денежных средств.

- Хранить деньги в кассе можно только в пределах лимита остатка наличных денег. Этот лимит организации рассчитывают сами по формулам Центробанка. Малые предприятия и ИП могут не устанавливать лимит и хранить любые суммы наличными.

- Рассчитываться наличными между компаниями и ИП можно только в пределах 100 000 ₽ по одному договору.

- За нарушение кассовой дисциплины налоговая может оштрафовать ИП, организацию, ее директора или главного бухгалтера.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes