Как ипотека с господдержкой влияет на доступность жилья

Объемы ипотеки с господдержкой увеличиваются. Но цены на жилье продолжают расти быстрее, чем доходы населения.

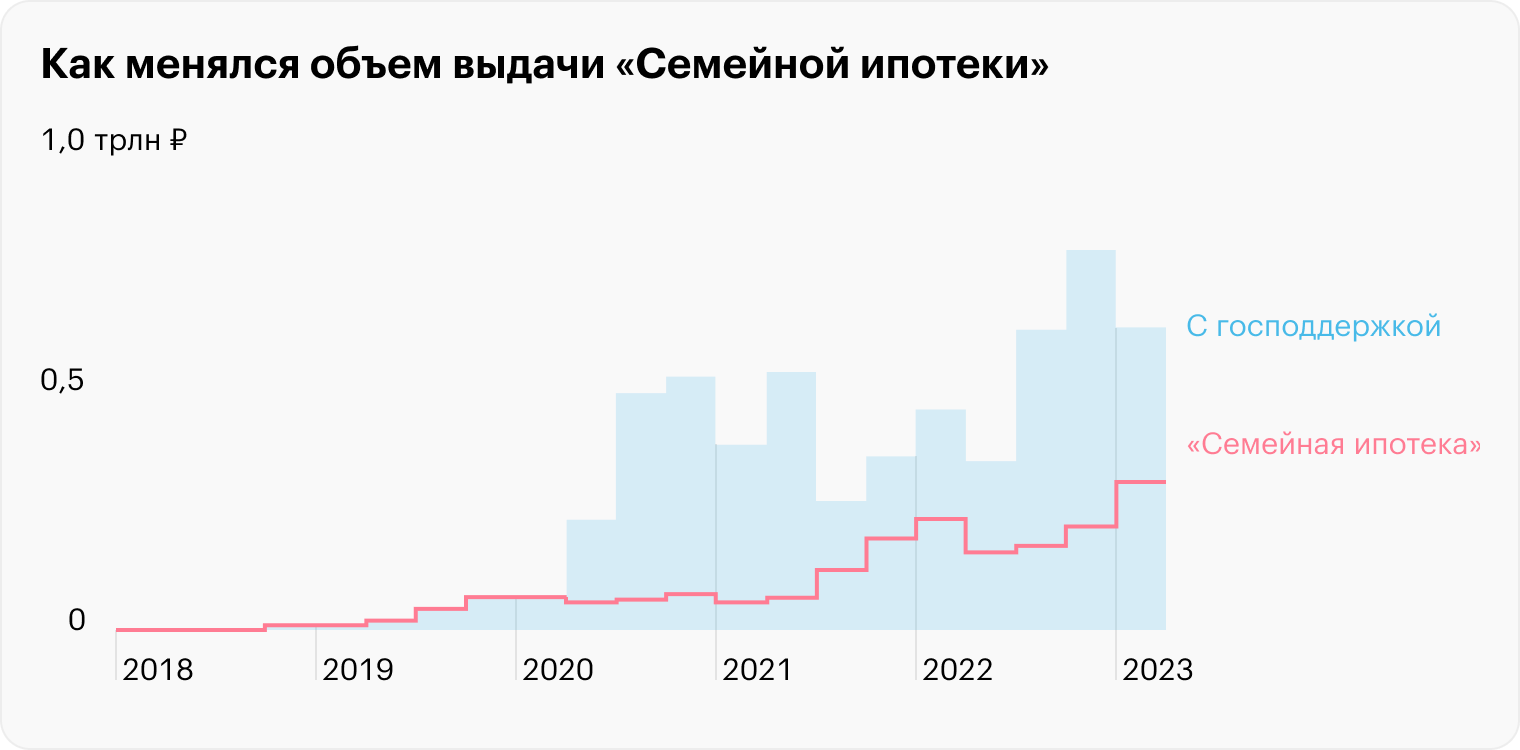

Спрос на ипотеку с господдержкой продолжает расти. За первую половину 2023 года российские банки выдали жилищных кредитов на 3,1 трлн рублей, что на 11% превысило рекордные объемы аналогичного периода докризисного 2021 года. Половина этой суммы выдана по льготным программам кредитования. Самой популярной из них в этом году стала семейная ипотека, обогнав льготную.

Цены на квартиры продолжают расти, что сказывается на доступности жилья. В первом квартале 2023 года стоимость квадратного метра в новостройке в среднем по России была в полтора раза выше, чем в январе — марте 2021.

Разберемся, можно ли считать господдержку драйвером роста ипотечного рынка и за сколько лет среднестатистическая российская семья может накопить на квартиру.

Как менялось число выданных ипотек

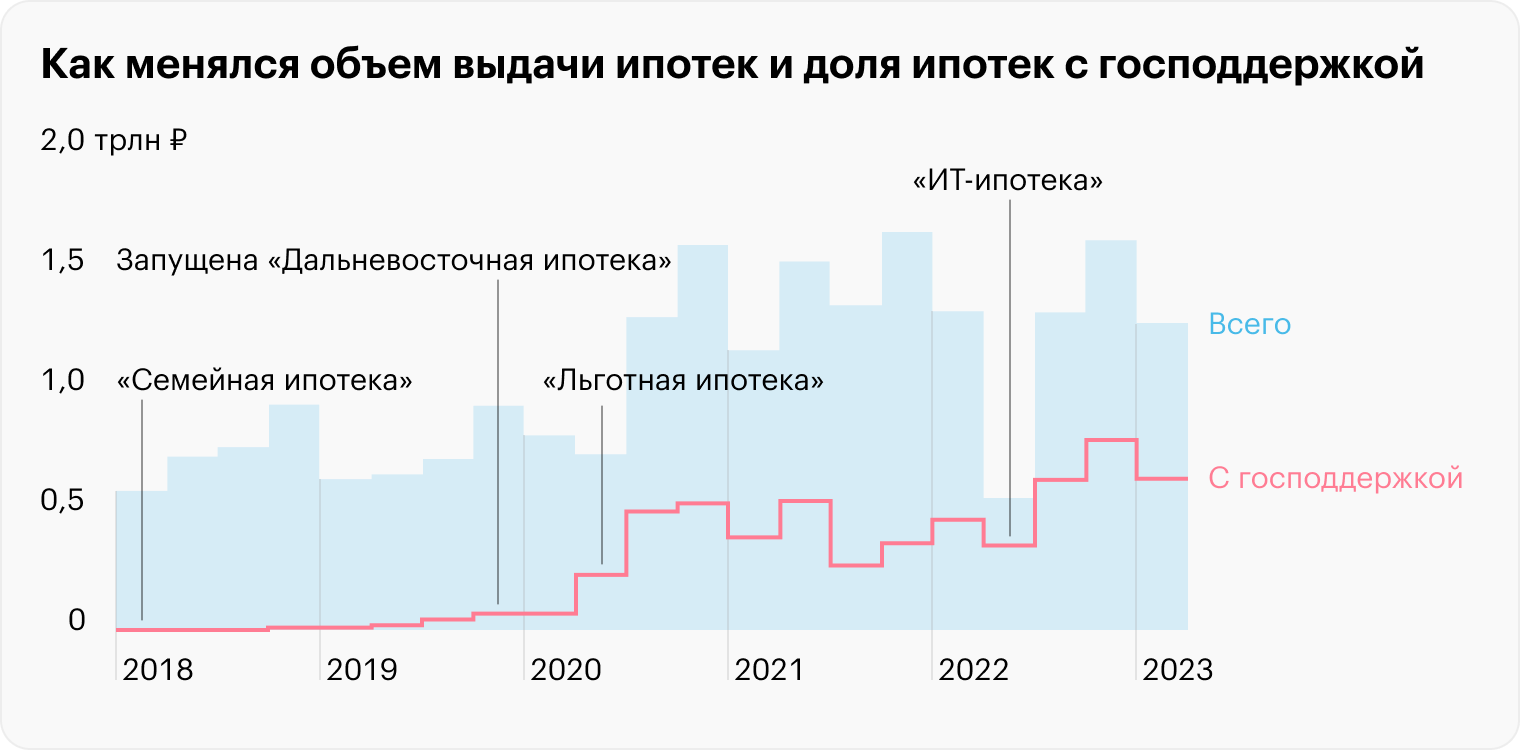

Первая ипотека с господдержкой появилась в 2018 году, чтобы помочь семьям с детьми. За пять лет ипотечный рынок претерпел ряд изменений: власти запустили еще несколько программ льготного ипотечного кредитования, менялись ставки, максимальный размер кредита и условия. Кроме того, ипотечный рынок сильно штормило из-за геополитических, социальных и экономических факторов.

Уверенный рост числа выданных ипотечных кредитов, наблюдавшийся в 2019 году, сменился падением в первой половине 2020 на фоне ограничений из-за пандемии COVID-19. По сравнению с четвертым кварталом 2019 года снижение объемов выдачи ипотечных кредитов в первом квартале 2020 составило 13,1%, во втором — 21,6%.

Благодаря смягчению денежно-кредитной политики ЦБ и снижению ипотечных ставок вторая половина 2020 года показала стремительный рост и оживление ипотечного рынка. По данным аналитического отчета «Дом-рф», по итогам 2020 года число выданных ипотечных кредитов стало рекордным за все время и составило 1,7 млн — на 35% больше, чем в допандемийном 2019 году.

Во втором полугодии 2021 темпы выдачи замедлились из-за роста процентных ставок и изменения условий льготной ипотеки. С 1 июля ставку повысили с 6,5 до 7%, а максимальный размер кредита снизили до 3 млн рублей — с 6 млн для регионов и 12 млн для Москвы и Московской области, Санкт-Петербурга и Ленинградской области. В 2022 году прежние увеличенные лимиты вернули.

В 2022 году спрос на ипотечное жилье в России был неравномерным. Ажиотаж в конце первого квартала на фоне роста ставок и общей неопределенности сменился резким падением во втором квартале, когда банки начали повышать процентные ставки по ипотеке, реагируя на решение ЦБ поднять ключевую ставку до рекордных 20%.

Одновременно с этим повысили и ставку по льготной ипотеке — до 12%. В конце 2022 года ипотечный рынок снова оживился из-за опасений относительно завершения программы льготной ипотеки и сворачивания ипотеки от застройщиков под 0,1%.

В январе 2023 года объемы выдачи ипотечных кредитов снизились из-за сезонного фактора и новогодних праздников, а в конце первого квартала снова начали расти.

Почему программа «Семейная ипотека» — самая популярная

В 2022 году основную долю в ипотечных программах с господдержкой составляла льготная ипотека — 59% от всех льготных кредитов за год. В 2023 году популярностью среди населения пользуется семейная ипотека — 49% в первом квартале 2023 года.

Если раньше ипотека под 6% была доступна только семьям, в которых есть хотя бы один ребенок, родившийся после 2018 года, и семьям, где есть дети с инвалидностью, то с 2023 года программа распространяется и на семьи с двумя детьми до 18 лет — независимо от даты их рождения. Также важно отметить, что с 1 января 2023 года по программе льготной ипотеки с господдержкой можно брать только один кредит на человека. Раньше такого ограничения не было, можно было взять и два, и три займа. Это тоже отчасти повлияло на снижение выдачи в пользу семейной ипотеки.

Все это стало драйвером роста выдачи ипотек семьям с детьми. Во втором квартале 2023 года выдали более 88 тысяч семейных ипотек, что стало рекордом за все время существования программы.

По данным ВЦИОМа, около 70% опрошенных готовы взять ипотеку, чтобы решить жилищный вопрос, а 55% семей с детьми нуждаются в улучшении жилищных условий. Половина из них планирует покупку недвижимости, а треть не может себе этого позволить.

По прогнозам банка «Дом-рф», расширение программы на семьи с двумя детьми до 18 лет позволит в 2023—2024 годах увеличить выдачу семейных ипотек более чем на 30 тысяч в год. Воспользоваться программой смогут более 230 тысяч семей.

Судя по всему, программа семейной ипотеки подтолкнула семьи с детьми, которые планировали улучшить жилищные условия, к ипотечному займу. Экономическая напряженность остается высокой, поэтому, возможно люди предпочитают использовать имеющиеся возможности сейчас, опасаясь ухудшения ипотечных условий в будущем.

Почему доступнее становится ипотека, а не жилье

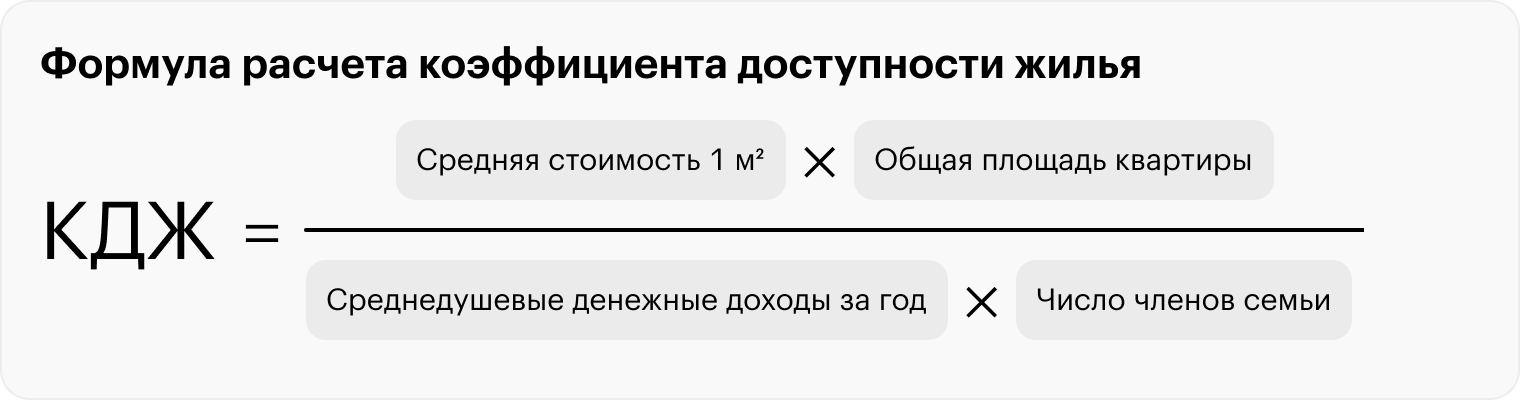

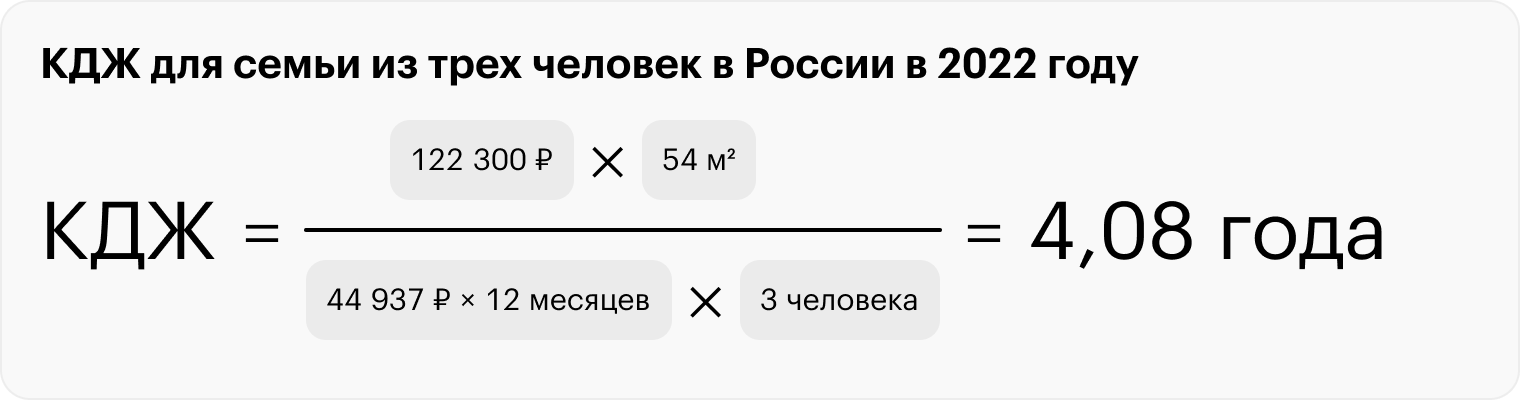

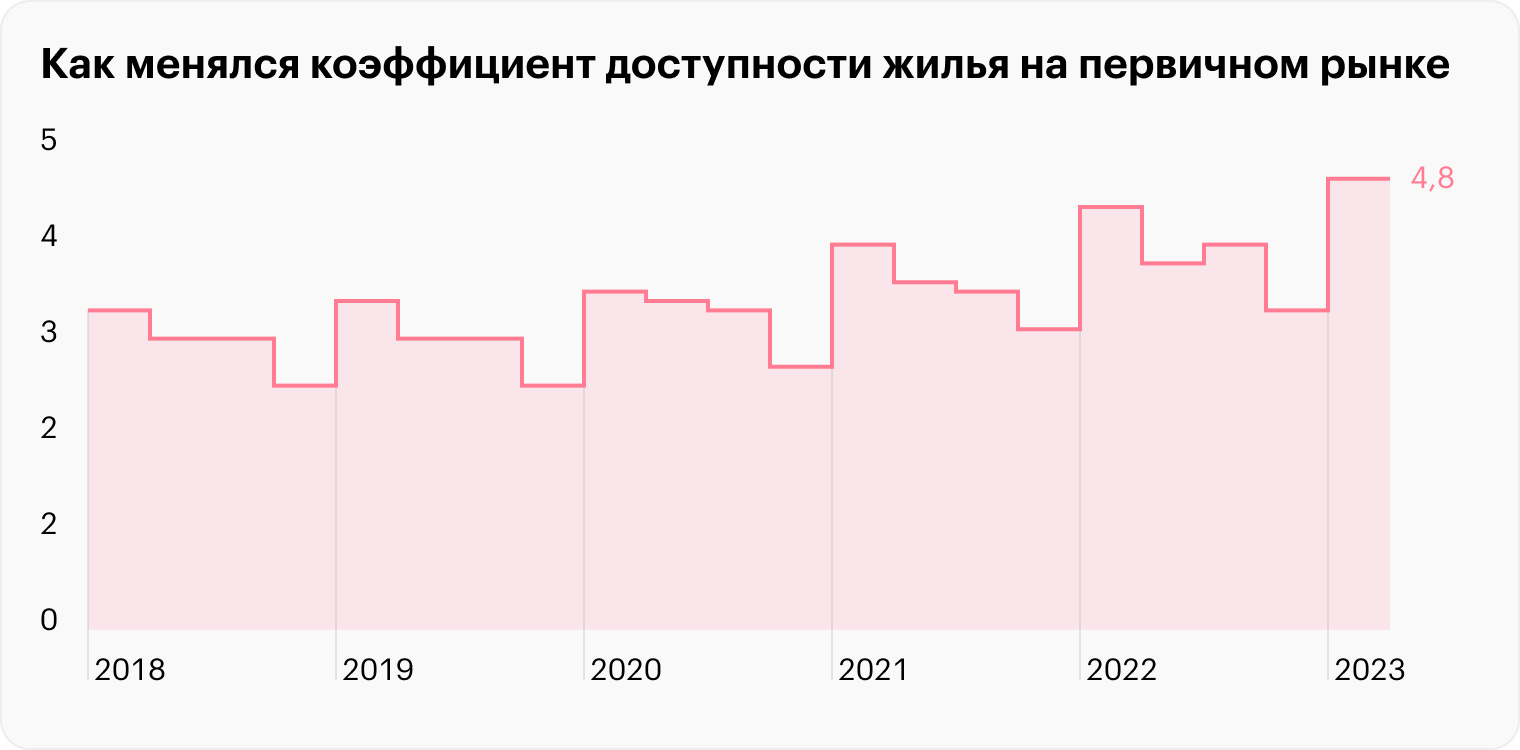

При росте стоимости квадратного метра недвижимости и объемов льготного ипотечного кредитования жилье с каждым годом становится менее доступно. Это подтверждает коэффициент доступности жилья — срок, в течение которого семья может накопить на квартиру, если будет откладывать все свои доходы.

В кризисном 2008 году показатель был равен 5,3, а рекорд был зафиксирован в 1998 году, когда на покупку жилья семье пришлось бы копить 7,4 года.

За время действия льготных программ с господдержкой, начиная с 2018 года, КДЖ демонстрирует рост: в первом квартале 2023 коэффициент был 4,8, а за аналогичный период 2022 — 4,5. Минимальные значения показателя были в конце 2021 года, до кризиса, и в конце 2022 года, когда правительство рассказало о намерении расширить льготные программы.

Сильный рост КДЖ вызван одновременно увеличением цены квадратного метра и снижением среднего дохода населения. В первом квартале 2023 года стоимость квадратного метра в новостройке в среднем по России выросла на 16,5% — до 127,3 тысячи рублей, что на 53% больше, чем в первом квартале 2021.

Доходы населения за январь — март 2023 года выросли на 9,1% по сравнению с первым кварталом 2022, но снизились на 26,9% относительно предыдущего периода, что связано с сезонным фактором: из-за праздников люди зарабатывают меньше.

Что в итоге

Расширение программы семейной ипотеки, вероятно, оттянуло потенциальных клиентов от льготной, но не привлекло новых. Семьи, которые планировали брать кредит на покупку жилья и соответствуют новым правилам, скорее всего, воспользовались бы льготными условиями под 8%, но теперь могут взять кредит под 6%. Для них ипотека стала доступнее.

Но доступность льготной ипотеки порождает спрос на квартиры в новостройках, что приводит к росту их стоимости. Получается замкнутый круг: государство расширяет ипотечные программы для семей — растет спрос на новостройки — застройщики повышают цены — жилье становится менее доступным для населения — семьи вынуждены брать кредит. В итоге господдержка делает более доступной для населения ипотеку, но не само жилье.