Как продать дом в ипотеке, если купили его по заниженной стоимости?

У нас дом в ипотеке от Сбербанка. Покупали его по заниженной стоимости: продавец не хотел платить НДФЛ. По договору дом и участок стоят 500 000 ₽, хотя в реальности я заплатил 7 000 000 ₽, а кадастровая стоимость — 6 000 000 ₽. Продавец помог оформить в Сбере все документы. Сделку регистрировали через нотариуса.

Не знаю, как именно все прошло в банке и Росреестре, но сейчас у меня на руках договор на 500 000 ₽. Меня не очень волнует прошлое, но скоро мы планируем продать дом. Как я понимаю, новый покупатель переоформит ипотеку на себя либо погасит оставшийся долг — 5 000 000 ₽.

Не возникнут ли проблемы со Сбербанком и Росреестром? Пропустит ли банк сделку? Понадобится ли мне мой текущий договор? Может, проще его «потерять»?

Понимаю ваше беспокойство. Многие продавцы просят провести сделку с занижением, чтобы не платить НДФЛ, а банки при оформлении ипотеки часто закрывают на это глаза. Но будущему покупателю и его банку будет важно, сколько дом стоит по рынку, так как банки выдают на покупку до 70—80% от рыночной цены недвижимости.

Для чего продавцы занижают стоимость недвижимости

Занижение делают с единственной целью: продавец недвижимости не хочет платить НДФЛ с дохода от продажи. Но это незаконно: он должен уплатить 13% от доходов с продажи недвижимости, если она в собственности менее трех или пяти лет — зависит от условий приобретения.

Например, если собственник получил квартиру в наследство, то через три года он может ее продать и не платить НДФЛ. А если он купил квартиру по договору купли-продажи и это не единственное жилье, продать ее без уплаты НДФЛ можно только через пять лет владения. Подробно мы писали об этом в другой статье в Тинькофф Журнале.

Банки редко пропускают сделки ниже 1 000 000 ₽. Как правило, сумма ипотечного кредита совпадает со стоимостью в договоре купли-продажи. А оставшуюся часть оплаты покупатель передает продавцу по расписке.

Чем занижение плохо для вас

Вы можете потерять в деньгах на вычетах и НДФЛ.

Максимальный вычет по расходам на приобретение жилья — 2 000 000 ₽. За счет него можно вернуть 260 000 ₽ НДФЛ. Однако ваш дом по документам стоил 500 000 ₽, потому и НДФЛ к возврату — всего 55 000 ₽.

Обязанность уплатить налог с продажи зависит от того, сколько вы владеете домом.

НДФЛ не придется платить, если вы владеете недвижимостью больше пяти лет либо больше трех лет, когда дом — единственное жилье.

НДФЛ придется уплатить, если вы владеете домом меньше трех или пяти лет. В этом случае налог — от 70% кадастровой стоимости или реальной цены по договору купли-продажи, если она окажется выше 70% кадастровой. То есть вы заплатите налог и с той суммы, на которую делали занижение: ее не получится включить в расходы.

Чтобы снизить налоговую базу можно:

- воспользоваться вычетом в размере 1 млн рублей — на него уменьшают стоимость, по которой продали объект, или 70% кадастровой стоимости, если этот показатель больше цены по договору;

- уменьшить доходы на расходы по приобретению дома — в вашем случае это 500 000 ₽ плюс проценты по ипотеке, уплаченные к дате продажи объекта. Этот вариант выгоден, если в сумме получится больше 1 млн рублей, — тогда приложите документы на расходы к декларации. Иначе проще воспользоваться вычетом;

- воспользоваться вычетом по ипотечным процентам — до 3 млн рублей, если не заявляли его ранее.

Как продать дом с ипотекой

Ипотечную недвижимость можно продать несколькими способами. Покупатель может:

- переоформить ипотеку на себя;

- одобрить ипотеку в другом банке;

- купить дом за наличные и закрыть своими деньгами ваш ипотечный долг.

Но сначала нужно получить согласие банка продавца. Его может запросить покупатель или его банк, если покупка в кредит.

Когда банк даст разрешение на продажу, можно готовиться к сделке. Есть несколько схем по продаже залогового объекта. Выделю три основные:

- Покупатель оформляет ипотеку в вашем банке. Это самый простой вариант, так как Сбербанк уже знает залог и у него есть схема кредитования своих объектов.

- Покупатель берет ипотеку в другом банке. Здесь схема зависит от регламента работы конкретной кредитной организации. С каждым годом все больше из них кредитуют залоговые объекты других банков.

- Покупатель расплачивается наличными. В этом случае есть два варианта: привлечь к сделке ипотечного менеджера банка или самостоятельно, без участия Сбербанка, провести сделку и расчеты.

Подробно про каждую схему я писала в другой статье в Тинькофф Журнале.

Во всех схемах продажи ипотечного дома проводить оплату удобно через сервис безопасных расчетов Сбербанка — СБР. Деньги для оплаты недвижимости хранятся на специальном счете, и продавец получает к ним доступ после того, как выполнит условия, которые указаны в договоре. Обычно нужно зарегистрировать договор купли-продажи и представить выписку из ЕГРН, где указаны новые залогодержатель и собственник.

Пропустит ли Сбербанк сделку

Ваш банк не будет против. Ведь если вы продадите дом, Сбербанк вернет долг по вашему кредиту с уплатой процентов — а это всегда главная цель после выдачи займа.

Банк может быть против, если у заемщика есть текущая просрочка по ипотечной недвижимости. И уже начался процесс реализации залога через торги, то есть банк обратился в суд, получил разрешение на продажу и судебный исполнитель через организатора назначил торги.

Но даже на этом этапе можно договориться, так как банку выгоднее получить полную сумму долга от покупателя. Ведь по аукциону квартиру могут выкупить по цене ниже суммы задолженности или не выкупить вовсе. Да и сама организация аукциона — это дополнительные расходы.

Возникнут ли проблемы с Росреестром

Не возникнут, потому что он только проверяет документы на юридическую законность. По какой цене вы купили дом, а потом продали, значения не имеет. Важно, чтобы продавец и покупатель представили все документы для оформления сделки в соответствии с законом.

Понадобится ли текущий договор купли-продажи

Да, он точно понадобится. Договор запросит банк покупателя, если сделка будет с привлечением ипотечных денег, — а это частый случай.

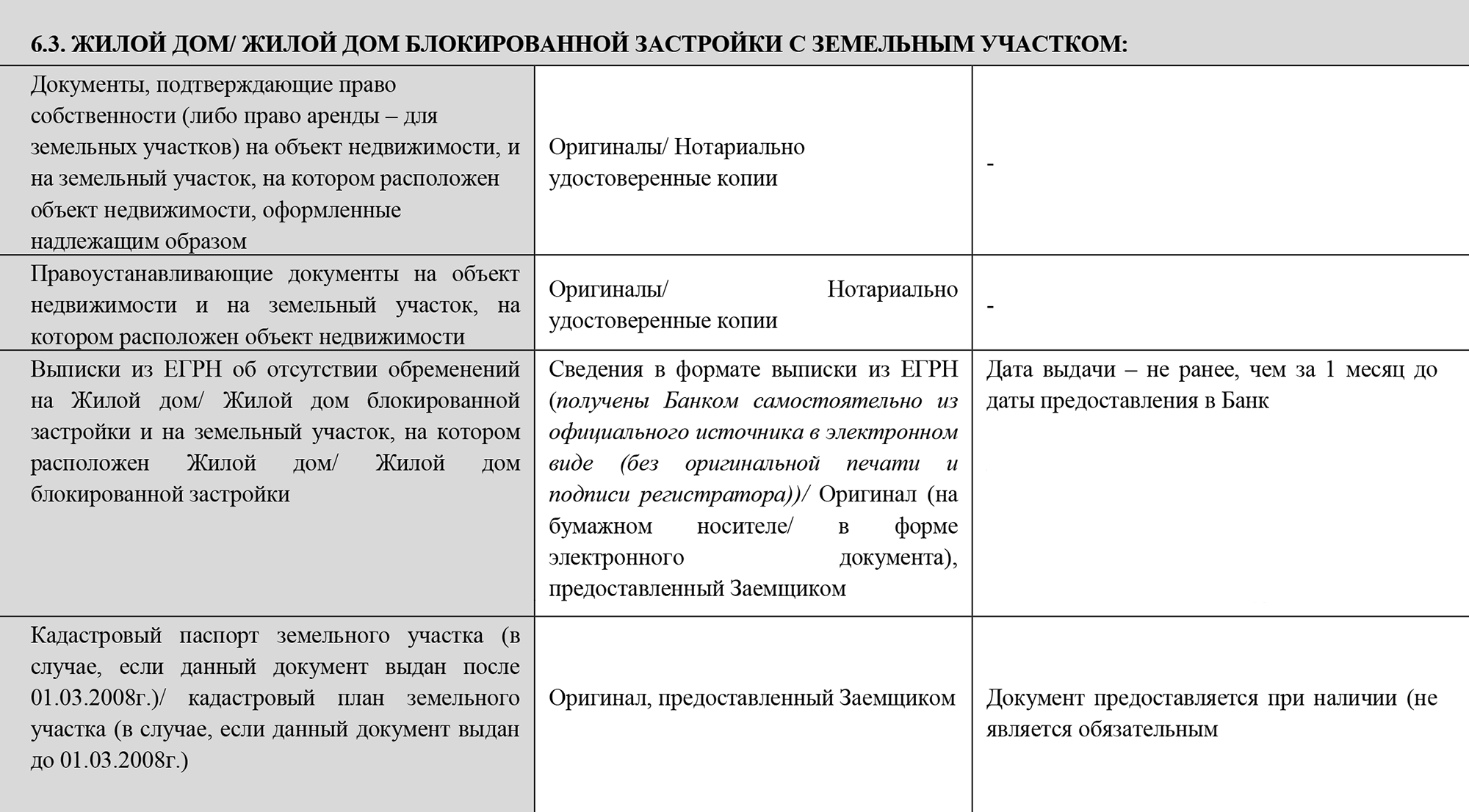

Чтобы одобрить объект недвижимости, банки проверяют выписку из ЕГРН и правоустанавливающие документы — в вашем случае это договоры купли-продажи дома и земельного участка.

Если покупатель расплачивается наличными, он тоже запросит договор, чтобы проверить условия предыдущей покупки.

Поэтому «терять» его смысла нет. Копия договора хранится в Росреестре, и по запросу продавца ее всегда можно восстановить через личный кабинет на сайте Росреестра в течение трех рабочих дней, а через МФЦ — в течение пяти рабочих дней.

Какие сложности могут возникнуть с банком покупателя

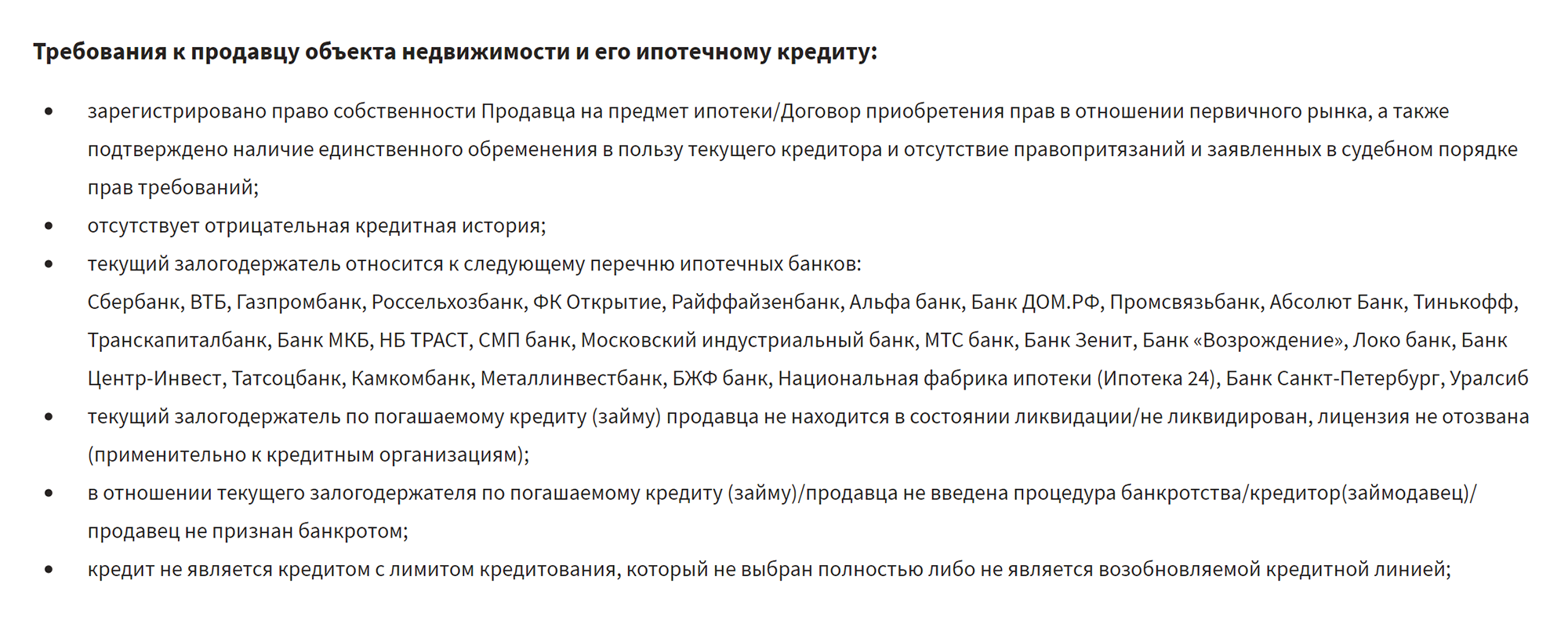

Если покупатель будет брать дом в кредит не в Сбере, придется учитывать ограничения. Например, при покупке залоговой недвижимости не каждый банк:

- даст ипотеку на недвижимость, по которой было занижение по предыдущей сделке;

- выдаст ипотеку на залоговый дом. Если у банка есть программа кредитования залогового жилья другого банка, то обычно она касается квартир, по поводу дома придется уточнить в банке;

- разрешит занизить стоимость недвижимости в договоре купли-продажи;

- примет ипотечный кредит, по которому заемщик делал реструктуризацию или брал ипотечные каникулы;

- проведет сделку между родственниками;

- проведет сделку по доверенности;

- возьмет в залог ипотечную квартиру, при покупке которой заемщик использовал маткапитал.

По поводу ограничений лучше проконсультироваться с ипотечным менеджером банка, потому что на сайте или в документах часто указывают не все нюансы. А еще условия часто меняются — то, что раньше не кредитовали, могут пропустить сейчас.

Что делать в вашем случае

Когда начнете заниматься продажей дома, действовать можно так:

- Получите согласие вашего банка.

- Заранее предупредите покупателя об обременении на доме и о том, что при покупке вы делали занижение. Если у покупателя будет ипотека, ему важно знать эти нюансы и уточнить в своем банке, примет ли тот такой объект.

- По возможности договоритесь с покупателем оформить кредит в вашем банке. Это самый простой вариант, так как банк знает залог.

- Заплатите НДФЛ после продажи дома, если он был в собственности меньше трех или пяти лет. Доход можно уменьшить на 1 000 000 ₽ либо на расходы по приобретению дома, включая уплаченные ипотечные проценты, если в сумме это более 1 000 000 ₽. Также можно воспользоваться вычетом по ипотечным процентам, если не делали этого раньше, — так доход от продажи дома можно дополнительно уменьшить на сумму до 3 000 000 ₽.

Если покупатель решит купить дом за наличные, лучше привлечь к сделке банк. Это позволит подать документы в Росреестр и провести расчеты дистанционно — через сервис безопасных расчетов и под контролем банковского сотрудника. Для этого вам нужно будет обратиться в отдел сопровождения ипотечных клиентов. Услуги банка будут стоить от 3400 до 30 000 ₽ — зависит от формы сделки и дополнительных опций.