В ходе работы компаниям и ИП может понадобиться дать согласие на раскрытие налоговой тайны.

Например, чтобы получить кредит или заключить крупный контракт. Так банки могут удостовериться в подлинности налоговой отчетности, а заказчики — убедиться в надежности нового контрагента.

Налоговой тайной считается информация о банковских счетах, движении денег по ним, налогах к возмещению, а также сведения из деклараций и расчетов .

Вот кому можно дать согласие на доступ к сведениям с налоговой тайной:

- Всем, кто за ними обратится. Тогда сведения признают общедоступными .

- Определенному человеку, ИП или компании.

Еще подавать согласие на раскрытие налоговой тайны обязаны ИТ-компании , которые хотят аккредитоваться в Минцифры. Так ведомство убедится, что организация соответствует условиям аккредитации — в частности, уровню профильных доходов: доля выручки от ИТ-услуг должна составлять более 30% общей суммы заработков.

Другие организации и предприниматели вправе это делать по желанию. Расскажем, как заполнить и подать такое согласие, а также как его отозвать.

Выберите способ подачи согласия и откройте форму

Согласие можно подать только электронно, двумя способами:

- на сайте ФНС — через личный кабинет предпринимателя или юрлица;

- на сайте оператора ЭДО — например, «Контур», 1С, СБИС, «Такском».

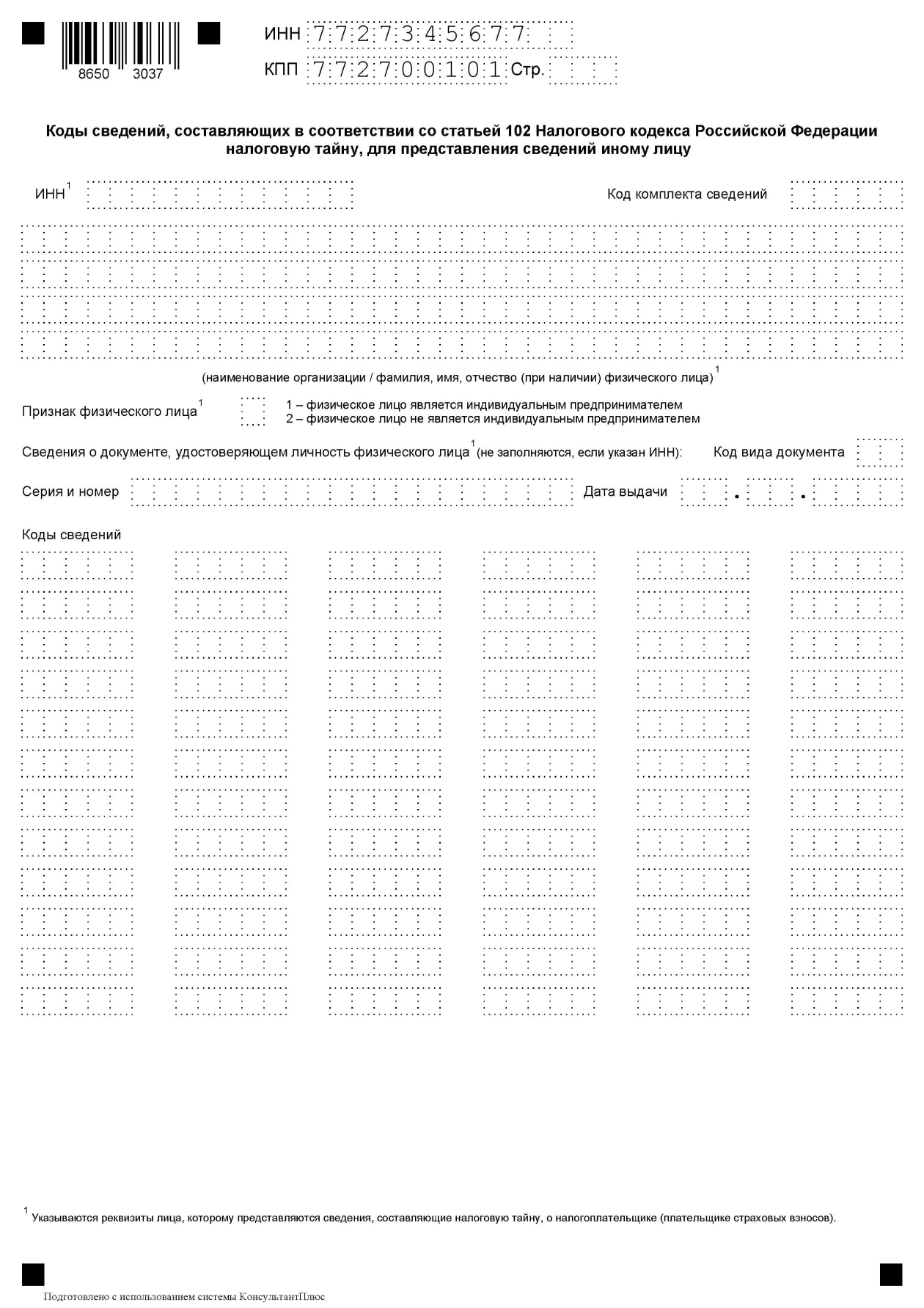

Согласие надо заполнить по правилам. Форма документа есть в Приложении № 4 к приказу ФНС от 14.11.2022 N ЕД-7-19/1085@.

Независимо от того, как вы будете подавать согласие — в личном кабинете или через спецоператора, — поля формы будут соответствовать утвержденному бланку. Поэтому ниже будем приводить примеры с образцом бланка из приложения к приказу ФНС.

Через личный кабинет ИП или компании. Найдите вкладку «Сведения о юридическом лице» или «Сведения об индивидуальном предпринимателе». В столбце «Подача заявлений» выберите строку «Согласие налогоплательщика на признание сведений, составляющих налоговую тайну, общедоступными». Нажмите — откроется форма для заполнения.

Через оператора ЭДО. Порядок действий зависит от оператора. Но есть и общие моменты — например, обычно бланк согласия находится в разделе «Отчеты», а часть сведений заполняется автоматически.

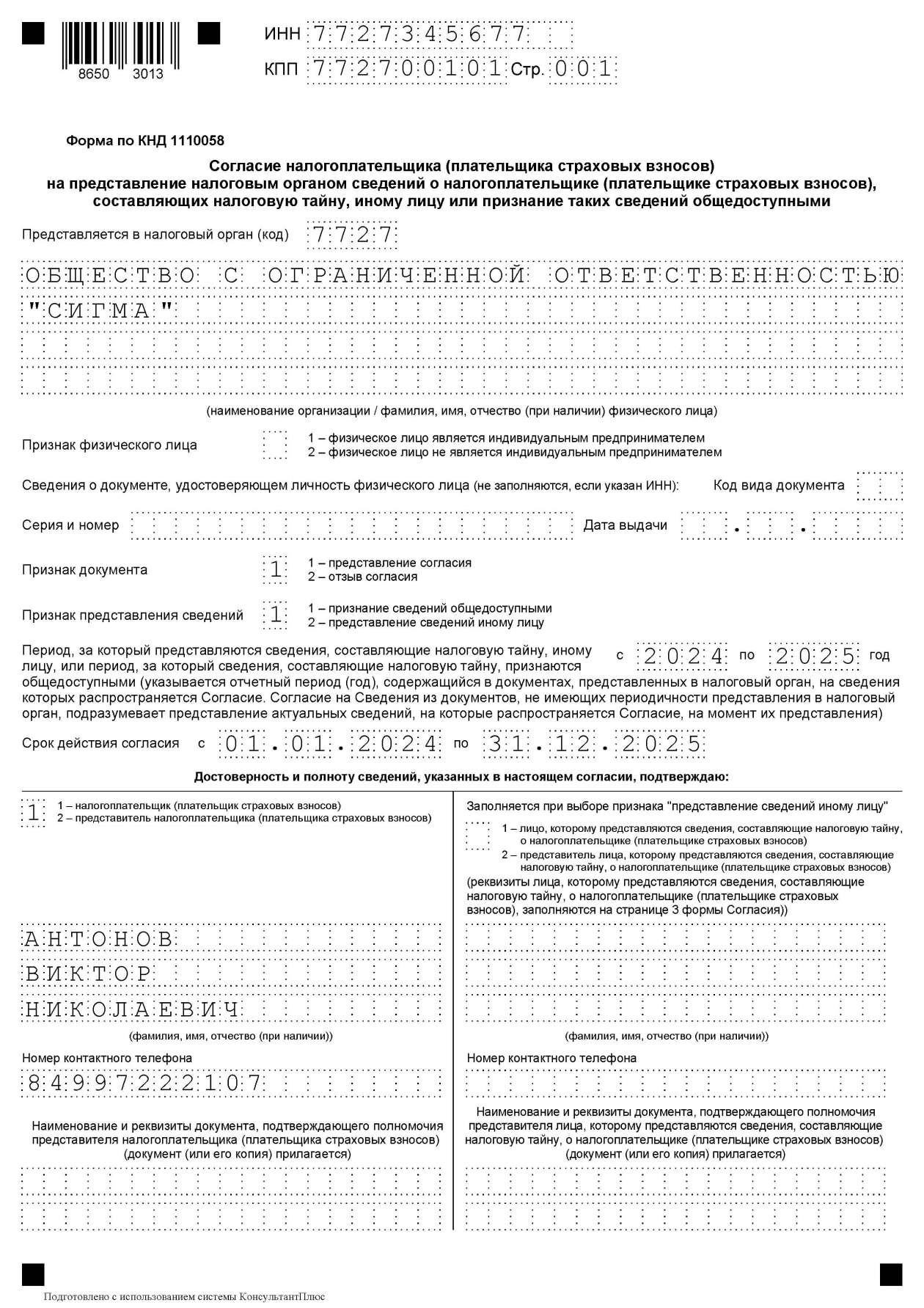

Заполните титульный лист формы согласия

Форма согласия состоит из трех страниц. Начнем с титульного листа:

- Поля ИНН и КПП. Первый показатель заполняют ИП и компании, второй — только последние. Значения можно взять в выписке из ЕГРЮЛ или ЕГРИП.

- Наименование организации или ФИО предпринимателя укажите полностью, как в ЕГРЮЛ, ЕГРИП или паспорте.

- Поле «Признак физического лица» заполняют только физлица, указывая «1» для ИП или «2» — для остальных. Раздел «Сведения о документе, удостоверяющем личность физического лица» заполняют только лица без статуса ИП, не указавшие ИНН. Код вида документа возьмите из справочника, напишите его серию, номер и дату выдачи.

- Поле «Признак документа» — ставьте «1», это означает предоставление согласия.

- Поле «Признак предоставления сведений» — укажите «1», если согласны сделать сведения общедоступными. А если сведения будут раскрыты только определенному лицу, напишите «2». ИТ-компании всегда ставят единицу.

- Поле «Период, за который раскрываются сведения…» — укажите предыдущий год или текущий. Если не указывать окончание периода, согласие бессрочно распространяется на сведения начиная с года, указанного в документе. Если хотите указать окончание периода, вбейте следующий год или более поздний.

- В поле «Срок действия согласия» нужно указать дату начала и окончания периода, на который вы намерены раскрыть сведения. Если не поставить вторую дату, согласие будет бессрочным.

Дальше нужно заполнить информацию о человеке, который подтверждает достоверность и полноту сведений, указанных в согласии:

- Сначала проставляем соответствующую цифру. Если согласие подает человек лично либо директор компании — «1», если представитель налогоплательщика — «2».

- В поле «Фамилия, имя, отчество (при наличии)» указываем ФИО того, кто подает согласие, в соответствии с паспортом.

- В поле «Номер контактного телефона» вписываем телефон, по которому можно связаться с налогоплательщиком или его представителем.

- Поле «Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика (плательщика страховых взносов)» заполняем, только если согласие подает представитель плательщика. Вписываем название документа — обычно это доверенность, — дату выдачи и номер, если есть.

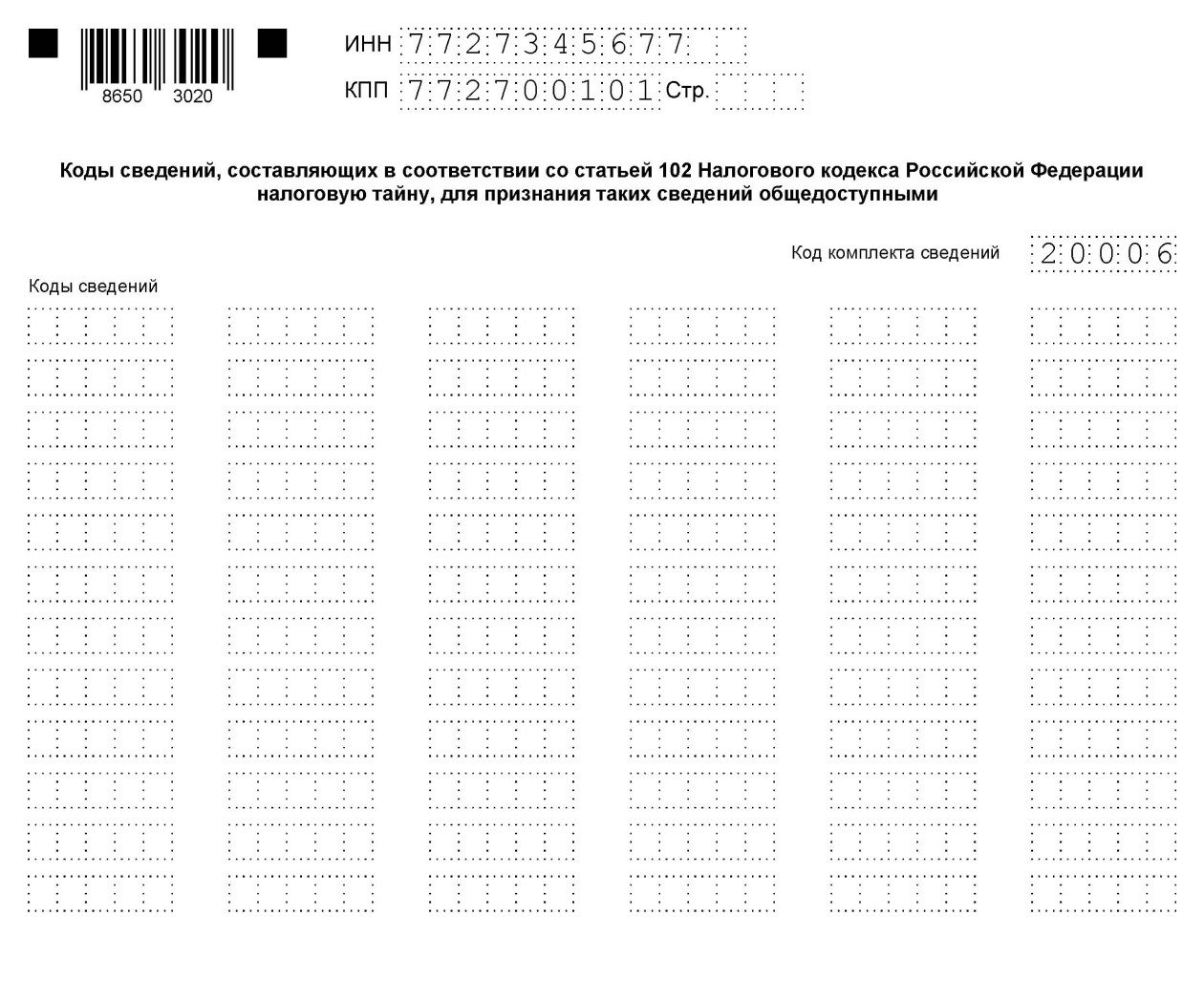

Заполните вторую страницу согласия

Проставьте нужные коды комплекта сведений или выборочные коды сведений из специального справочника ФНС. Выбор зависит от того, какие данные вы хотите раскрыть. Коды сведений всегда начинаются с единицы, а код комплекта — с двойки.

Указывайте код комплекта, если раскрываете сведения под определенную задачу. Коды сведений ставьте, если нет нужного комплекта.

Например, чтобы раскрыть все данные из декларации по налогу на прибыль, вбивайте код сведений 10019 — «Налоговая декларация по налогу на прибыль организаций». А для предоставления сведений Департаменту предпринимательства и инновационного развития Москвы укажите код комплекта сведений 20008.

ИТ-компании заполняют только поле «Код комплекта сведений» и пишут в нем «20009». Это означает, что сведения передаются исключительно в Минцифры.

На каждый комплект сведений нужно подать отдельное согласие. А вот кодов сведений в одном согласии может быть несколько.

Заполните третью страницу, если предоставляете сведения определенному лицу

Если делаете сведения общедоступными или предоставляете согласие от имени ИТ-компании, переходите к следующему шагу.

Приведите данные организации или человека, которым раскрываете сведения:

- ИНН.

- Название организации как в ЕГРЮЛ или ФИО человека как в паспорте.

- Признак физлица — «1» для ИП или «2», если вы не ИП.

- Сведения о документе, удостоверяющем личность, — если данные будут раскрываться физлицу и не указан его ИНН.

Если нужно разрешить доступ к сведениям нескольким лицам, нужно заполнить отдельное согласие на каждое из них.

Подайте в инспекцию согласие на раскрытие налоговой тайны

Через личный кабинет ИП или компании. Когда все поля будут заполнены, на странице станет активной кнопка «Подписать и отправить». Нажмите на нее, подпишите квалифицированной электронной подписью, и согласие уйдет в ведомство.

После того как налоговая обработает согласие, вам придет квитанция о приеме. Ответ можно увидеть через меню «Документооборот». Когда статус изменится на «Документ принят налоговым органом», нажмите на кнопку «Посмотреть ответ» и скачайте квитанцию.

Через оператора ЭДО. Порядок действий зависит от оператора — следуйте инструкциям сервиса.

Как отозвать согласие на раскрытие налоговой тайны

Если необходимость в согласии отпала, его можно отозвать. Для этого надо заполнить ту же форму и в том же порядке, что и при его предоставлении. Единственное отличие — в поле «Признак документа» нужно указать «2».

Согласие отзывают теми же способами: в личном кабинете или через оператора ЭДО. Оно перестает действовать через сутки после того, как от налоговой придет квитанция о приеме документа с указанием даты его получения.

Что еще почитать предпринимателю про налоги:

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_jrnl