«Чистую прибыль нужно планировать»: как не обанкротиться из-за ошибок в финансах

Представьте ситуацию: у бизнеса сотни довольных клиентов и десятки миллионов прибыли. Но завтра платить зарплату, а денег нет.

И нет, фирма не на грани разорения. Просто собственник обрадовался, что компания отлично выполнила несколько крупных подрядов, и решил порадовать себя покупкой машины. Он не учел, что оплату по договору заказчики пришлют через пару месяцев, а могут и задержать ее. А платить зарплаты и покупать сырье для следующих подрядов нужно уже завтра.

Такое бывает, если в бизнесе нет управленческого учета. Я финансовый директор — внедряю учет, делаю так, чтобы владелец мог управлять своим бизнесом и следить за его состоянием на основе цифр, а не ощущений.

Расскажу о типичных ошибках, которые могут привести предпринимателя к финансовым проблемам и даже к закрытию проекта. А также поделюсь способами все исправить, которые помогут сэкономить и в обычной жизни.

5 критических ошибок бизнеса

Не планировать денежный поток

По опыту знаю: планировать, сколько бизнес заработает в будущем, довольно трудно. Вижу, что есть предприниматели, которые надеются на случай. Якобы прогнозировать нельзя — сколько заработали, столько и заработали, а там разберемся. В таком подходе велика доля неопределенности и тревоги: непонятно, хватит ли денег на зарплату, аренду офиса и кредиты.

Еще бывает так, что предприниматель вместо планирования увлекается мечтами — думает, если бизнес начал приносить большую выручку, можно позволить себе отдых на Мальдивах или покупку «Мерседеса». В реальности отчет о прибылях и убытках часто показывает: хоть мы и работаем в плюс, он не настолько велик, чтобы покупать себе автомобиль.

Как финансист я уверена, что выручку и чистую прибыль нужно планировать. В некоторых бизнесах выручку сложнее спрогнозировать, но все равно стоит искать способы. Например, вы владелец стоматологии и не знаете наверняка, у какого количества людей в этом месяце заболят зубы. Но вы можете посмотреть, сколько клиентов записалось на эту неделю, взять данные по средней дневной загруженности ваших кабинетов. Так вы сможете оценить, на какой денежный поток стоит рассчитывать.

Составьте отчет о прибылях и убытках — это сводная таблица, в которой фиксируют все, что бизнес заработал и потратил за несколько периодов, в динамике. Можно сделать такой в Google-таблице или в Excel.

Там же вы можете посчитать чистую прибыль: вычтите из выручки все расходы — административные, на маркетинг, налоги, амортизацию , зарплату, себестоимость производства и прочие. Оставшаяся сумма — то, что бизнес реально зарабатывает.

Еще стоит рассчитать маржинальную прибыль, тоже по периодам — это деньги, оставшиеся после вычета переменных расходов . Эта метрика поможет понять, на каком этапе предприниматель теряет больше денег и что стоит оптимизировать в первую очередь.

Производитель шоколада заметил, что прибыль бизнеса снижается. Когда все внимательно посчитал, то выяснил: последнее время маржинальная прибыль регулярно падает. Оказалось, что подорожали какао-бобы, а менеджер, который отвечает за закупку сырья, нигде это не зафиксировал. Если бы руководитель отслеживал все показатели и планировал маржинальную прибыль, компания заранее бы скорректировала цены на продукт и учла рост затрат на сырье.

Другой пример из моей практики. Есть завод, который работает на контрактах: клиенты заплатили, партию изготовили и отгрузили. Мы составили отчет и проанализировали ситуацию. Получилось, что производство работает не на полную мощность. Клиент начал разбираться и выяснил, что отдел продаж не доводит существенную часть переговоров до подписания контракта: где-то менеджер не позвонил клиенту вовремя, где-то «не дожал» клиента, а где-то вообще забыл про договор.

Прибыль начали планировать: каждому менеджеру поставили задачу, на какую сумму необходимо заключать контракты каждый месяц, какая должна быть выручка и чистая прибыль — и ситуация постепенно улучшилась.

Согласуйте ожидания с командой. Если это возможно, задействуйте в планировании всю управленческую команду компании. Руководителям нужно собраться и обсудить, на какую выручку стоит рассчитывать, какая сумма будет адекватной.

Разбейте общую цель по выручке и прибыли на индивидуальные задачи для каждого отдела. Например, вы понимаете, сколько денег приносит каждый клиент и сколько выручки хотите получить в целом. Тогда посчитайте, сколько нужно клиентов. Теперь поручите конкретную задачу директору по маркетингу — за счет рекламы привлечь условных 150 клиентов и потратить на это не больше определенной суммы.

Начинающим предпринимателям бывает сложно выстраивать планы на год или квартал: ситуация в молодом бизнесе часто и резко меняется. Поэтому я рекомендую планировать небольшие периоды и составлять отчеты по месяцам или даже по неделям. Постепенно повышайте горизонт планирования, думайте на период побольше.

Редко удается выполнить план на 100% — как правило, это просто ориентир. Лучший показатель нашей компании — выполнение квартального плана по прибыли на 80%.

Считать деньги бизнеса личными

Порой предприниматели считают, что все деньги бизнеса — это их личные средства. Получают бизнес-карту, расплачиваются деньгами с расчетного счета в магазинах. Обороты в проектах большие, и может показаться, что денег много. Если на счету несколько миллионов, вроде бы можно пойти и купить автомобиль. Ну или как минимум спокойно тратить на продукты и одежду тысяч по триста в месяц. Такое отношение — прямой путь к кассовому разрыву, то есть ситуации, когда бизнес вроде бы прибыльный, но не хватает денег на выполнение обязательств, например, выплату зарплаты.

У меня был такой клиент — индивидуальный предприниматель, который держал все деньги на одной карте. Утром он мог отправить со счета деньги поставщику, вечером купить детям дорогие зимние куртки. Из-за этого он регулярно не мог заплатить за аренду и кредит: в нужный день на счету было почти пусто.

Проблема была не в том, что на личные нужды человек тратил деньги с расчетного счета. Проблема была в том, что предприниматель не знал, сколько у него реальной чистой прибыли в конкретный момент. Количество денег ни о чем не говорит. Миллионы могут быть авансом, на который нужно закупить сырье — по сути, это не ваши личные деньги.

Есть хорошая практика, которая помогает ИП избегать кассовых разрывов:

- назначьте себе зарплату. Словно вы наемный генеральный директор в собственном проекте;

- распределите чистую прибыль по разным счетам. Решите, сколько процентов из нее вы будете тратить на развитие проекта, сколько — на создание финансовой подушки и сколько — на выплату себе условных дивидендов.

Не следить в динамике за поступлениями и расходами

Типичная история для предпринимателей разного уровня — нехватка денег в нужный день. Сегодня нужно платить за аренду, а гонорар придет только завтра. Надо перевести транш поставщику, а средства на это еще не пришли от другого заказчика.

Такие кассовые разрывы случаются на предприятиях разного уровня. Например, у меня был клиент — владелец производственной компании. Ему не хватало денег на регулярные платежи, хотя компания была прибыльной. Любой платеж, будь то НДС или зарплата, всегда был чрезвычайной ситуацией. Работать было сложно. Когда начали разбираться, оказалось, что в компании не планировались выплаты. Все держали в голове, а если и записывали, то чуть ли не от руки на бумаге.

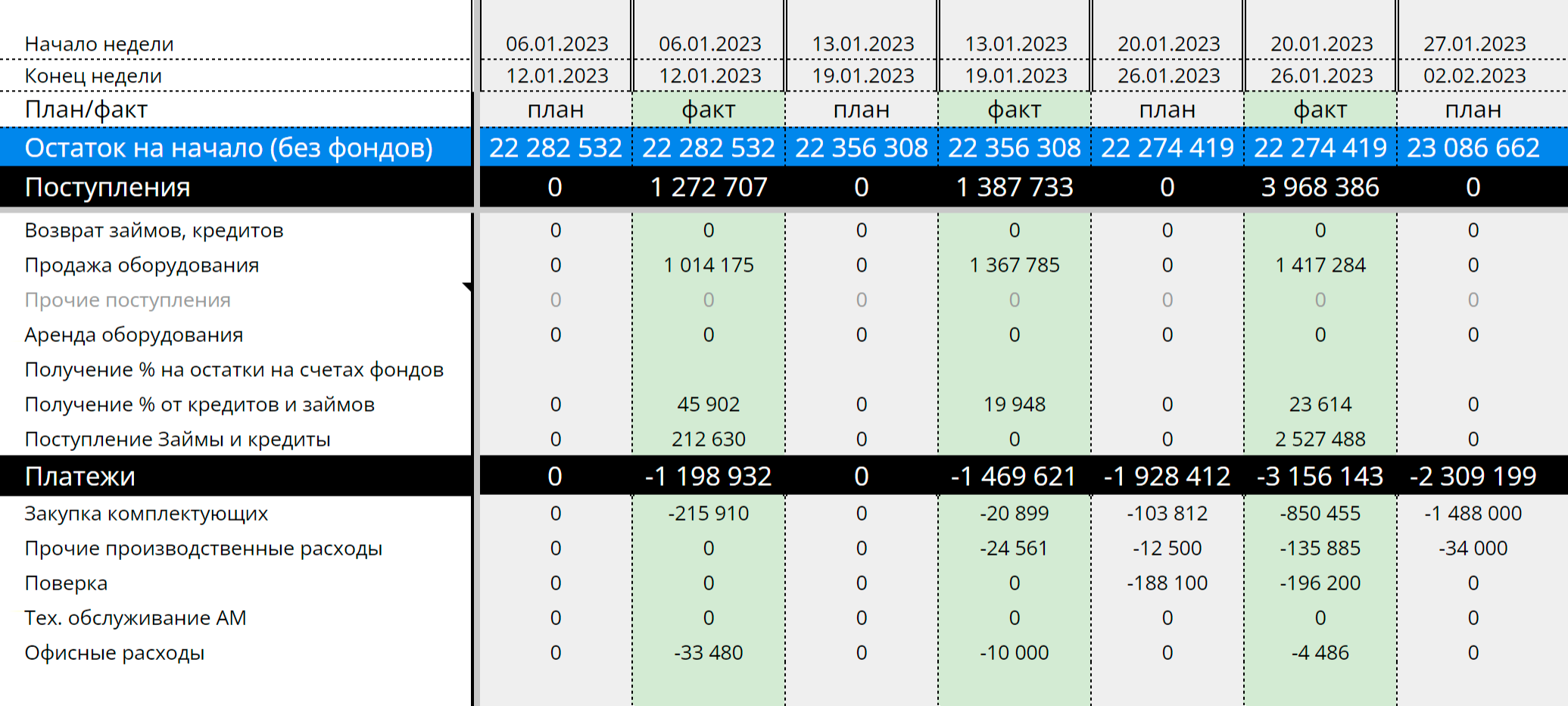

Такую проблему решит платежный календарь: например, можно сделать табличку, где подробно расписать платежи по неделям и месяцам. Начните с регулярных платежей — зарплаты, аренды, НДС. В эту же таблицу добавьте доходы — тогда будет видно, хватит ли денег на платежи следующей недели.

Если календарь покажет, что денег не хватает, можно будет заранее предпринять меры: например, попросить владельца помещения подождать с оплатой аренды, убедить клиентов заплатить пораньше. В конце каждой недели указывайте фактические доходы и траты, сравнивайте план с итоговым результатом — так постепенно планирование станет точнее.

Вносите в таблицу планируемые поступления: авансы и предоплату от клиентов, инвестиции, заемные деньги. Пропишите планируемые траты: зарплату сотрудников, аренду помещения, оплату поставщикам и другие расходы.

С помощью платежного календаря можно планировать работу бизнеса, принимать решения. Будет сразу понятно, реально ли пойти на уступку поставщику и заплатить ему пораньше. Или одолжить денег сотруднику. Плюс видно в динамике, как меняется финансовое состояние бизнеса: если денег приходит все меньше или расходы становятся больше, будет понятно, в чем причина.

Благодаря календарю можно установить размер комфортного остатка денег на счету. Вы будете понимать, какие у вас расходы и какую сумму нужно держать на счету, чтобы не переживать за выплату зарплаты или аренды из-за проблем у контрагентов.

По моему опыту, в качестве «подушки безопасности» на счету должно быть примерно 150% от ежемесячных расходов. Например, в месяц компания тратит 5 млн рублей. Пусть на счету будет хотя бы 8 млн рублей — это будет запас на случай форс-мажора. Возможно, не сразу на счету появится комфортный запас денег. Но если постоянно планировать денежный поток, копилка постепенно наполнится.

Не учитывать амортизацию при расчете прибыли

Любое оборудование, мебель и другие инструменты со временем устаревают и портятся. Они требуют замены или ремонта, а на это нужны деньги. Если не учитывать это в расходах, то с точки зрения финансового учета мы завышаем чистую прибыль. Как следствие, повышаем риск принятия неверных решений. Избежать этого можно с помощью расчета амортизации, то есть снижения стоимости оборудования из-за его износа и старения.

Человек открывает кофейню, следит за выручкой и расходами. Бизнес у него вроде бы прибыльный. Затем ломается кофемашина, а денег на ремонт нет, так как собственник потратил прибыль на другие цели. Если бы он включил амортизацию в расходы, то в копилке были бы деньги на случай ремонта. Или он закрыл бы кофейню, так как понял, что бизнес не такой прибыльный или вообще убыточный.

Самый распространенный способ расчета амортизации — линейный: делим стоимость оборудования на срок, в который предполагаем им пользоваться. Например, кофемашина стоит 500 000 ₽. Мы планируем ей пользоваться 3 года. Получается, в месяц откладываем по 18 889 ₽. Эти деньги учитываем каждый месяц как статью расходов.

Срок службы товара производитель обычно указывает в технической документации. Также сроки, на которые рассчитано оборудование, можно посмотреть в специальном классификаторе.

Для амортизационных расходов я рекомендую завести отдельный счет и делать отчисления на него каждый месяц. Так вы защитите себя от случайностей — если что-то сломалось, всегда будет сумма на ремонт.

Не проводить инвентаризацию

Если бизнес работает офлайн, со временем на складах начинает накапливаться неиспользуемое имущество. Например, сотрудник заказал нитки и ткани для производства партии товара. Второй не проверил остатки на складах и сделал новый заказ. Через несколько месяцев на складе скопилось сырье. Оно как будто не существует, хотя занимает место и за него заплатили — то есть средства бизнеса расходуются неэффективно.

Избежать этого можно с помощью инвентаризации — так называют пересчет всех средств и имущества компании. Для этого учитывают и оценивают все, что возможно: сырье, оборудование, мебель. А еще этот процесс помогает бороться с воровством. Если сотрудники понимают, что руководство точно знает, сколько и какого имущества есть, гораздо сложнее незаметно вынести стул или банку краски.

На крупных заводах инвентаризация проходит сложно: формируют комиссию из сотрудников и руководителей, фиксируют все в бланке с печатью. Владельцу обычного бизнеса, например, магазина или кафе, провести инвентаризацию гораздо проще.

Выберите несколько часов, когда предприятие не работает. Вместе с материально ответственным лицом пройдите по помещению и запишите в онлайн-таблицу все имущество, в штуках. Через неделю повторите процесс — фиксируйте, сколько какого имущество осталось, сколько потрачено. Затем уточните, почему потрачено именно столько.

Директор автосервиса выяснил, что в первую инвентаризацию у него было 100 болтов. Через неделю болтов не осталось. Судя по прибыли, было проведено 4 ремонта, то есть потрачено 80 болтов. Нужно задать вопрос механикам: где еще 20 болтов? Возможно, они дадут аргументированный и понятный ответ. Тогда директор выяснит, что есть периодические потери сырья и это надо фиксировать в финмодели. Или окажется, что какой-то сотрудник ворует и нужно принимать управленческое решение.

Как часто проводить инвентаризацию, зависит от профиля бизнеса. Небольшие магазины занимаются этим буквально каждую неделю. Крупные производства проводят полную инвентаризацию намного реже, так как для этого им нужно останавливать отгрузку на склады.

У меня в практике был случай, когда с помощью инвентаризации владелец фитнес-клуба обнаружил пропажу оборудования на 1 млн рублей. Причем сотрудники выносили всякие мелочи — обручи, коврики и так далее. Но выносили часто, и за несколько месяцев получилась внушительная сумма потерь. Регулярные инвентаризации решили эту проблему: сотрудники прекратили воровать, а руководство получило информацию, сколько расходников есть, и когда покупать новые.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes