Как перестать бояться кредитов и вылезти из кредитных ям

29 сентября 2023 года Т—Ж провел свою первую онлайн-конференцию «Деньги-2023».

Мы говорили о курсе рубля, психологии инвестиций, ведении бюджета и налоговых вычетах.

О том, как устроены кредиты, как ими пользоваться себе во благо и не попасть в кредитную яму, а еще как заработать, используя кредитную и дебетовую карты, рассказал главный редактор Т—Ж Никита Юкович.

Вот конспект его выступления.

Какие бывают кредиты

Сначала небольшая матчасть для тех, кто не интересовался темой кредитов. Какие вообще бывают кредиты?

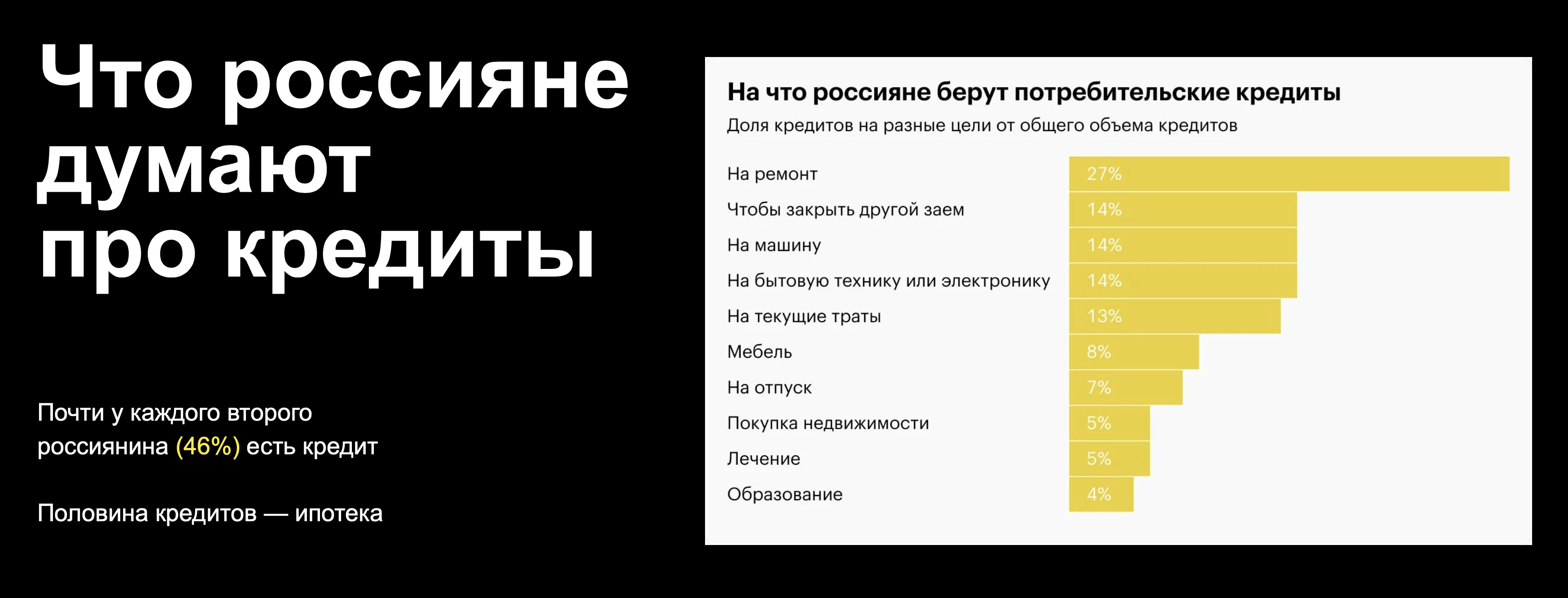

Потребительские кредиты. Самый популярный кредит, который берет большинство россиян. Человек приходит в банк, указывает, какая сумма ему нужна, банк в ответ говорит, какая будет ставка по кредиту, какой платеж, — и стороны подписывают договор. Деньги выдают либо в кассе банка наличными, либо переводят на карту.

Такой кредит можно получить достаточно легко. Для этого нужна только нормальная кредитная история и не нужно оставлять залогов.

Целевые кредиты. Кредит берется под конкретную цель — например, приобретение жилья или автомобиля. При этом покупка переходит в залог банку. То есть купленная в ипотеку квартира принадлежит заемщику, но если он не сможет платить по кредиту, будут просрочки, он перестанет выходить на связь, то банк может воспользоваться правом это имущество продать. Таким образом он вернет свои деньги.

По таким кредитам обычно предлагается более выгодная ставка, потому что они несут меньше рисков для банка.

Кредитные карты. По сути, это бесконечный кредит, который важно выплачивать вовремя. Ставка по таким кредитам обычно намного выше, чем по потребительским или целевым, но только если вы не успели погасить долг в беспроцентный период.

Как устроены кредиты

Главные параметры кредита: сумма, срок, процентная ставка и тип платежей.

Сумма. Это то, сколько денег заемщик получает от банка. Чем больше сумма, тем больше будет ежемесячный платеж.

Срок. Период, за который нужно отдать кредит.

Процентная ставка. Процент за пользование деньгами банка.

Тип платежей. Так как мы говорим про кредиты для физических лиц, то нас интересуют аннуитетные платежи. Это та установленная сумма, которую заемщик выплачивает банку каждый месяц. Если в договоре с банком в качестве такого платежа указано 20 тысяч рублей, то каждый месяц вы именно эту сумму и платите.

Почему не нужно бояться долгих кредитов

Представим, что есть два кредита.

| Сумма кредита | Процентная ставка | Срок | Ежемесячный платеж | Переплата | |

|---|---|---|---|---|---|

| Кредит 1 | 1 млн рублей | 10% | 5 лет | 21 200 ₽ | 275 000 ₽ |

| Кредит 2 | 1 млн рублей | 10% | 10 лет | 13 200 ₽ | 586 000 ₽ |

| Кредит 1 | |

| Сумма кредита | 1 млн рублей |

| Процентная ставка | 10% |

| Срок | 5 лет |

| Ежемесячный платеж | 21 200 ₽ |

| Переплата | 275 000 ₽ |

| Кредит 2 | |

| Сумма кредита | 1 млн рублей |

| Процентная ставка | 10% |

| Срок | 10 лет |

| Ежемесячный платеж | 13 200 ₽ |

| Переплата | 586 000 ₽ |

Кажется, что выбор очевиден: первый кредит выгоднее. Но есть нюанс: чем больше срок кредита, тем меньше ежемесячный платеж. Это можно использовать себе во благо.

Любой кредит можно гасить досрочно. То есть можно взять кредит на 10 лет, но гасить его платежами не по 13 тысяч рублей, а по 21 тысячу рублей. В итоге переплата будет такой же, как и в случае с кредитом на пять лет, вы не потеряете ни рубля. И плюс у вас появится подстраховка на экстренный случай: захотите сменить работу или поехать в отпуск — сможете просто вносить платежи меньшего размера.

Вывод простой: кредит на больший срок, если другие условия такие же, можно использовать как бесплатную подстраховку.

Как работает процентная ставка

Процентная ставка — это процент, который банк начисляет на остаток долга. Плата за то, что вы получаете деньги.

Давайте возьмем миллион рублей под 10% годовых. Это значит, что после того, как вы получили от банка эти деньги, вам каждый день будет начисляться на остаток долга 10% годовых, разделенные на количество дней в году. То есть за каждый день пользования кредитом вы платите 1/365 либо 1/366 от ставки в 10%.

Проценты начисляются каждый день, но выплачиваются обычно раз в месяц. В первый месяц пользования кредитом банк начислит на него 10% годовых, которые разделит на 12 месяцев. Если сумма кредита — миллион, то платеж за первый месяц составит 8333 ₽ .

Эти деньги пойдут не только на уплату процентов по кредиту, но также немного уменьшат основной долг. В следующем месяце он уже будет не миллион, а, например, 999 990 ₽ — и 10% годовых будут уже начисляться на эту сумму. И так как она меньше, то и сумма процентов за пользование кредитом в составе основного платежа уменьшится.

В следующем месяце вы уже заплатите чуть меньше процентов за пользование кредитом, а основной долг станет еще меньше. И так каждый месяц: сумма процентов за пользование кредитом в составе платежа будет уменьшаться, а скорость погашения основного долга — увеличиваться.

Основной вывод: дороговизну кредита на самом деле всегда определяет только процентная ставка.

Для убедительности этого тезиса рассмотрим еще два кредита.

| Сумма кредита | Срок | Ежемесячный платеж | Переплата | Процентная ставка | |

|---|---|---|---|---|---|

| Кредит 1 | 5 млн рублей | 30 лет | 30 000 ₽ | 4,7 млн рублей | 5% |

| Кредит 2 | 5 млн рублей | 15 лет | 50 000 ₽ | 4,1 млн рублей | 9% |

| Кредит 1 | |

| Сумма кредита | 5 млн рублей |

| Срок | 30 лет |

| Ежемесячный платеж | 30 000 ₽ |

| Переплата | 4,7 млн рублей |

| Процентная ставка | 5% |

| Кредит 2 | |

| Сумма кредита | 5 млн рублей |

| Срок | 15 лет |

| Ежемесячный платеж | 50 000 ₽ |

| Переплата | 4,1 млн рублей |

| Процентная ставка | 9% |

Второй кредит визуально выглядит выгоднее, но суть в том, что ставка по первому 5% годовых, а по второму — 9%.

Теперь давайте проведем мысленный эксперимент: возьмем первый кредит и будем вносить по нему ежемесячный платеж не 30 тысяч рублей, а 50. Тогда магическим образом срок первого кредита уменьшается с 30 до 12 лет, а переплата — с 4,7 до 1,7 млн рублей.

Если сравнивать со вторым кредитом, то разница кажется очень большой. Все потому, что процентная ставка по первому кредиту намного меньше.

Правда в том, что кредит с низкой ставкой всегда будет выгоднее кредита с высокой.

Из этого можно сделать еще один практический вывод: если у вас несколько кредитов, то в первую очередь надо стараться гасить тот, процентная ставка по которому выше. Например, у вас уже есть ипотека и вы дополнительно взяли кредит на машину — 500 тысяч рублей под 15% годовых. Кажется, что второй кредит не такой большой, переплата получается небольшая и в целом ничего страшного. На самом деле если вы досрочно погасите кредит с более высокой ставкой и закроете его раньше, то у вас освободятся деньги на оплату второго кредита.

Как понять, какая ставка по кредиту хорошая

Главное, на что стоит ориентироваться, это ключевая ставка — грубо говоря, это процент, под который банки берут в долг у Банка России. Чтобы зарабатывать, они открывают вклады людям под меньший процент, чем ключевая ставка, а кредиты выдают под больший .

Если ставка по кредиту в 1,5 или 2 раза выше, чем ключевая ставка ЦБ, то вряд ли такой кредит можно назвать выгодным.

В целом чем выше ключевая ставка, тем дороже становятся кредиты и тем больше по ним переплата. Когда ЦБ поднимал ключевую ставку до 20%, это была заградительная мера для кредитования. Потому что кредит, ставка по которому выше 20% годовых, не каждый возьмет и не каждому дадут. Такой подход позволяет снизить кредитную нагрузку на население.

И соответственно, когда ключевая ставка низкая, то кредиты, наоборот, становятся более привлекательными, переплата по ним меньше, люди активно кредитуются и разогревают экономику.

Если говорить про микрофинансовые организации, то чаще всего условия кредита, которые они предлагают, вводят в заблуждение, хотя по факту все честно. Например, они могут называть ставку под 0,27% в день. Кажется, что она низкая, но на самом деле это 100% годовых — в 8 раз дороже, чем в банках. Это очень много независимо от того, какую ключевую ставку установил ЦБ.

Есть золотое правило: на выплаты по кредитам не должно уходить больше 30–40% от ваших доходов. Лучше — 25%.

Но главное — ориентируетесь на себя. Если вам комфортно тратить на кредиты 10% от вашего дохода, то и отлично. Если комфортно вообще не брать кредиты — прекрасно, есть и другие способы достигать своих финансовых целей.

Помните: никакой кредит, никакая ипотека, никакое решение других задач через кредиты, как правило, не стоят того, что вы будете постоянно переживать по этому поводу.

На что обращать внимание, когда берешь кредит

Внимательно читайте договор. Банки могут предлагать дополнительные услуги и за это снижать ставку. Например, если оформляешь страховку, то ставка будет 8% годовых, а без страховки — 15%.

Чтобы понять, выгодно это или нет, нужно стоимость страховки прибавить к процентам по кредиту и пересчитать для себя реальную переплату. Допустим, переплата по кредиту составляет миллион рублей, а страховка стоит 500 тысяч рублей — значит, реально вы переплатите 1,5 млн рублей. И ставка будет уже не 8, а 12%. Когда становится понятна эта реальная ставка, то ее уже можно сравнивать с ключевой и предложениями других банков.

Берите кредит в той валюте, в которой зарабатываете. В свое время много людей наступило на грабли валютной ипотеки, когда банки предлагали взять кредит на жилье в долларах по процентной ставке намного ниже, чем была по кредитам в рублях. В такие моменты никто не думает, что в какой-то момент доллар может сильно вырасти.

Не берите кредиты, если у вас нет финансовой подушки. Финансовая подушка — деньги, отложенные на черный день. Это не те деньги, которые вы копите на первоначальный взнос по ипотеке, машину или отпуск. Деньги на черный день — это две или три зарплаты, которые просто лежат у вас на счете.

Желательно всегда такую подушку иметь, тем более если связываетесь с кредитом. Она реально помогает крепче спать.

Кредитный тренажер. Если сомневаетесь, брать кредит или нет, попробуйте выполнять такое упражнение. Не берите кредит сразу, а 2—3 месяца откладывайте сумму ежемесячного платежа по нему на отдельный счет.

Если получится откладывать, то отлично, кредит можно брать. Если нет, то, может, стоит что-то пересмотреть? Например, поискать кредит под меньший процент или взять на меньшую сумму. Либо вообще не брать — такая опция всегда есть, про это нужно помнить.

Для сильных духом: как заработать на кредитке

По кредитным картам есть беспроцентный период, который также называют грейс-периодом. Это срок, в течение которого можно вернуть потраченные с кредитки деньги и не платить проценты банку. В некоторых случаях это месяц, иногда 55 дней, где-то — 100 дней. Одни банки разрешают тратить деньги с кредитки, расплачиваясь только картой, другие — снимать наличные или переводить на карты других банков без процентов.

А есть еще кредитки, которые платят кэшбэк, и часто бывает так, что он выше, чем по дебетовой карте. По дебетовой кэшбэк может быть 1%, а по кредитной в рамках программы лояльности — 2%. При этом на дебетовых картах еще бывает начисление процентов на остаток только за то, что вы там храните деньги.

Учитывая эти вводные, можно заработать по следующей схеме:

- Храните основные деньги на дебетовой карте.

- На повседневные нужды тратите деньги с кредитки.

- Когда грейс-период по кредитной карте подходит к концу, просто перекладываете на нее деньги с дебетовой карты.

- В итоге вы получаете повышенный кэшбэк с кредитной карты и начисления на остаток с дебетовой.

Помните: эта схема для дисциплинированных. Для тех, кто понимает, что у него всегда есть сумма, которой хватит на то, чтобы закрыть весь долг по кредитке.

А использовать кредитку как такую заначку, чтобы дотянуть до зарплаты, рискованно. Потому что зарплату, бывает, задерживают, случаются непредвиденные расходы, а проценты по кредитке довольно высокие.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique