Лена внезапно перестала получать кредиты и не понимает, в чем дело. Просрочек нет, зарплата большая, но банки больше не дают.

Если вам тоже отказывают банки, не паникуйте. Вероятно, в вашей кредитной истории ошибки, поэтому банк неправильно оценивает вас как заемщика.

Эти ошибки можно исправить. Положите перед собой КИ — кредитную историю. Давайте разбираться вместе. Если у вас нет на руках кредитной истории — прочитайте наш цикл статей, там подробно описано, как ее получить.

Или посмотрите наш видеоролик. Эксперт банка по кредитам расскажет, как устроена кредитная история и какие шаги нужно совершить, если вы нашли ошибки. А также даст советы, как их исправить, в какие организации лучше обращаться и в какие сроки вам ответят.

Из статьи вы узнаете

- Откуда берутся ошибки в кредитной истории

- Как проверить кредитную историю на ошибки

- Как описать ошибку в кредитной истории

- Самые частые ошибки в кредитных историях

- Как исправить ошибки в кредитной истории

- Как улучшить кредитную историю

- Что лучше — обратиться в бюро или в банк

- Можно ли обнулить и обновить кредитную историю

Откуда берутся ошибки?

Кредитная история — это электронный документ, по которому банк оценивает вас как заемщика: насколько вам можно доверять, какую сумму и с какой степенью риска. Кредитная история нужна, чтобы один банк знал о действиях заемщика в других банках.

Проблема в том, что кредитная история собирается по кусочкам из разных банков, в которых клиент брал кредиты, поэтому где-то может закрасться ошибка. Вот по чьей вине она может появиться.

По вине заемщика. Заботиться о кредитной истории и проверять достоверность размещенной там информации — обязанность заемщика. Банк не будет сообщать вам об ошибках в КИ. Чтобы не узнавать о них уже после получения отказов по новому кредиту, всегда проверяйте кредитное досье после закрытия очередного договора и уточняйте у банка, через какое время после погашения кредита информация по нему обновится в вашей кредитной истории. По закону кредитор в течение трех дней обязан направлять информацию в БКИ — бюро кредитных историй. Еще их называют кредитными бюро — КБ.

В законе есть оговорка: срок считается со дня «наступления события», или когда банк узнает о событии. Это значит, что банк может передать информацию после последнего платежа или когда закроет кредит по внутренним правилам. Например, Т-Банк закрывает кредитку месяц. Это связано с особенностями работы платежных систем, которые выпускали карту, — «Виза» или «Мастеркард». Они закрывают счета так долго согласно внутреннему регламенту. Дело не в медлительности банка.

По вине банка. Такие ошибки появляются чаще всего. Например, клиент сделал частично досрочное погашение, и долг по займу уменьшился, как и ежемесячный платеж, или полностью закрыл кредит, а банк не отправил в бюро сведения об изменениях. Поэтому в КИ клиента по-прежнему отображается прежний платеж, который был выше, или закрытый займ считается активным. По этой причине заемщик может получить отказ при запросе нового кредита.

Лена открыла кредитку в «Лямбда-банке». Сведения об этом внесли в кредитную историю. Потом Лена вернула деньги и закрыла кредитку. Но из-за технического сбоя «Лямбда-банк» не записал эту информацию в кредитной истории, зато поставил просрочку. Для «Лямбда-банка» Лена больше не должник, а в кредитной истории — все еще должник.

Позже Лена обращается за кредитом в «Эпсилон-банк». Банк смотрит в кредитную историю и видит, что у Лены еще не закрыта кредитка в «Лямбде» и висит просрочка. Из-за этого «Эпсилон» отказывает в кредите.

Когда банк оценивает заемщика, он не обязан перепроверять сведения от других банков. Считается, что в кредитной истории полная и достоверная информация. За ошибками в кредитной истории должен следить сам заемщик.

По вине мошенников. Такое иногда случается — мошенники оформляют по чужому паспорту займы. Чтобы избежать подобных ситуаций, регулярно проверяйте кредитную историю — хотя бы раз в полгода. Если в ней обнаружится запись о займе и вы точно помните, что не оформляли его, — сразу делайте запрос кредитору, узнавайте, когда оформили, и требуйте документы, подтверждающие выдачу. В другой статье мы подробно рассказывали, как исправить кредитную историю, если на ваш паспорт взяли кредиты.

Что не считается ошибкой

Любая информация в КИ, которая может соотноситься с реальностью, — не ошибка, даже если клиент считает, что банк ее допустил. Вот один из таких примеров. Клиент вносит платеж в последний день, как указано в графике. Например, дата платежа — 26 число, и заемщик платит в тот же день в 21:00 или позже. Из-за особенностей обработки платежей деньги поступают на следующий день.

Еще некоторые банки списывают платеж несколько раз в сутки, но в разное время — в 14:00 и потом в 18:00. Другие — в 00:00. Если денег на момент списания на счете нет — платеж спишется на следующий день, а значит, у клиента образуется просрочка на 1 день. Дата платежа — день, когда деньги уже должны быть на счете, чтобы банк их списал, а не когда их требуется внести.

Как проверить кредитную историю на ошибки

Вы можете узнать, есть ли ошибки в кредитной истории, когда получите отчет и внимательно его изучите. Клиент банка называется субъектом КИ, а сам кредитор — источником ее формирования.

Каждый субъект кредитной истории может получить такой отчет два раза в год бесплатно и в каждом бюро, куда делает запрос. Вот как выглядит этот процесс.

Шаг 1. Запросить историю. По закону кредитор обязан направить сведения об оформленном займе в одно или в два бюро — зависит от кредитной организации. Если банк считается системно значимым, то есть одним из крупнейших в стране, запрос он отправит как минимум в два бюро. На практике банки стараются работать со всеми крупными БКИ: НБКИ, ОКБ и «Скоринг Бюро». Бывшее название последнего — «Эквифакс».

Чтобы узнать, в каком бюро вы найдете свою кредитную историю, сделайте запрос в ЦККИ — центральный каталог кредитных историй. Там хранится информация, в каких бюро находится КИ пользователя. В другой статье мы подробно рассказали, как узнать кредитную историю.

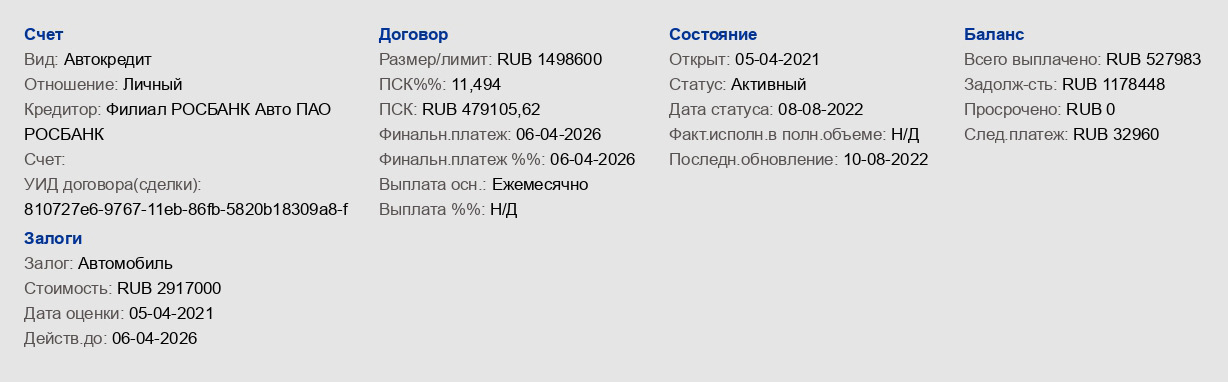

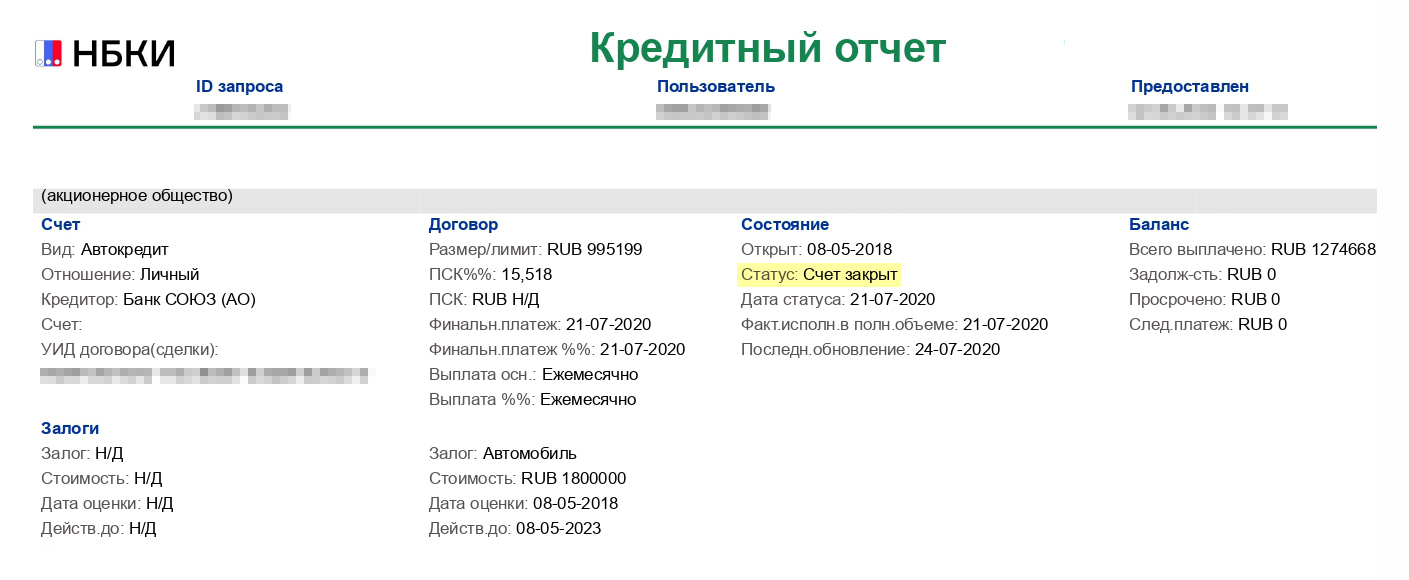

Шаг 2. Проверить историю на ошибки. Узнать, есть ли ошибки, несложно. Проверьте, какие кредиты или другие договоры считаются активными. Все погашенные вами кредиты отмечаются статусом «счет закрыт». Если вы закрыли кредит, а он считается в КИ активным, это ошибка.

Шаг 3. Обратиться в банк или бюро кредитной истории. Если вы заметили ошибку, ее можно исправить. Все, что требуется от вас, — написать заявление в бюро кредитных историй или в банк. Остальное сделают бюро и банк.

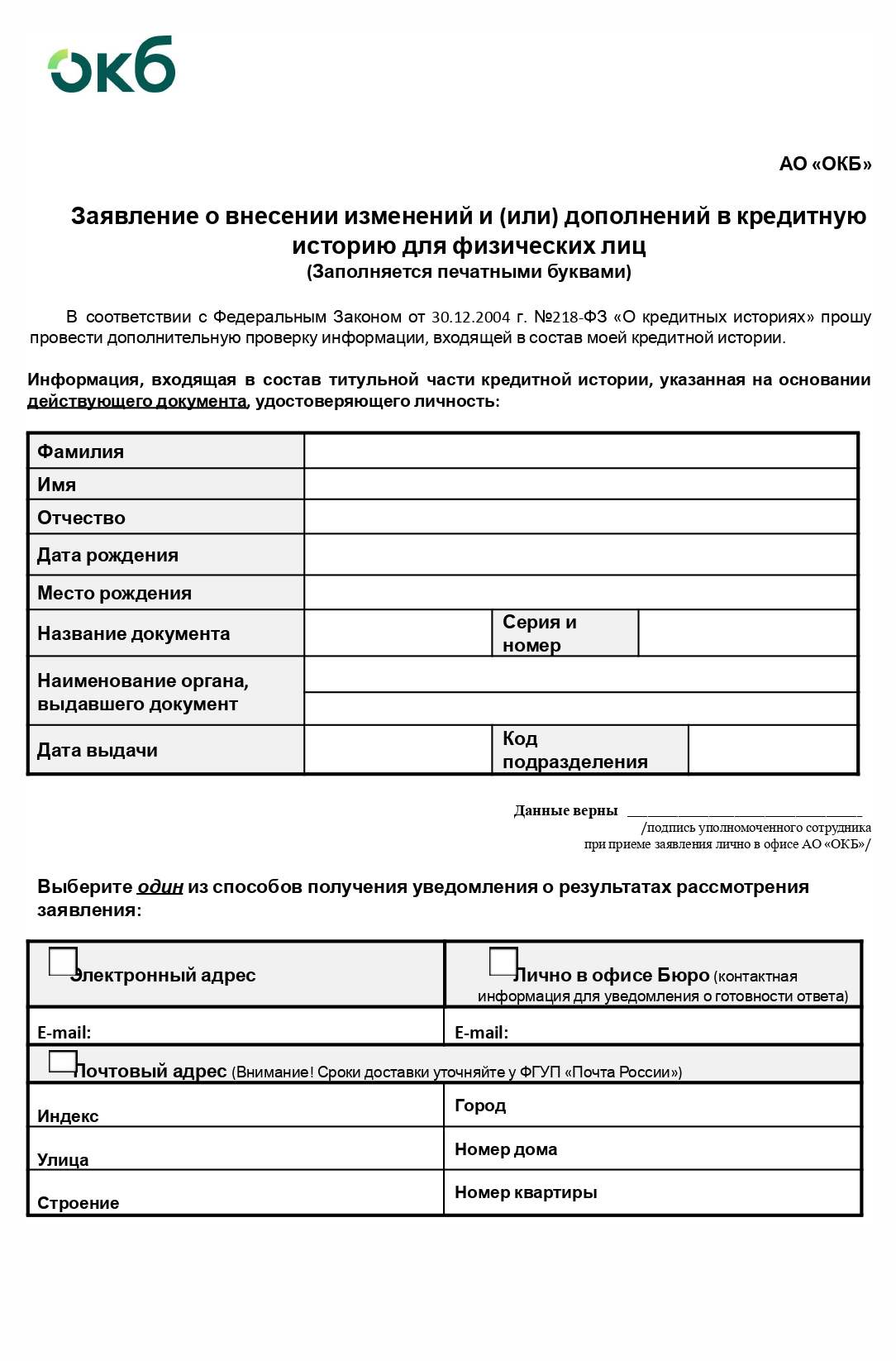

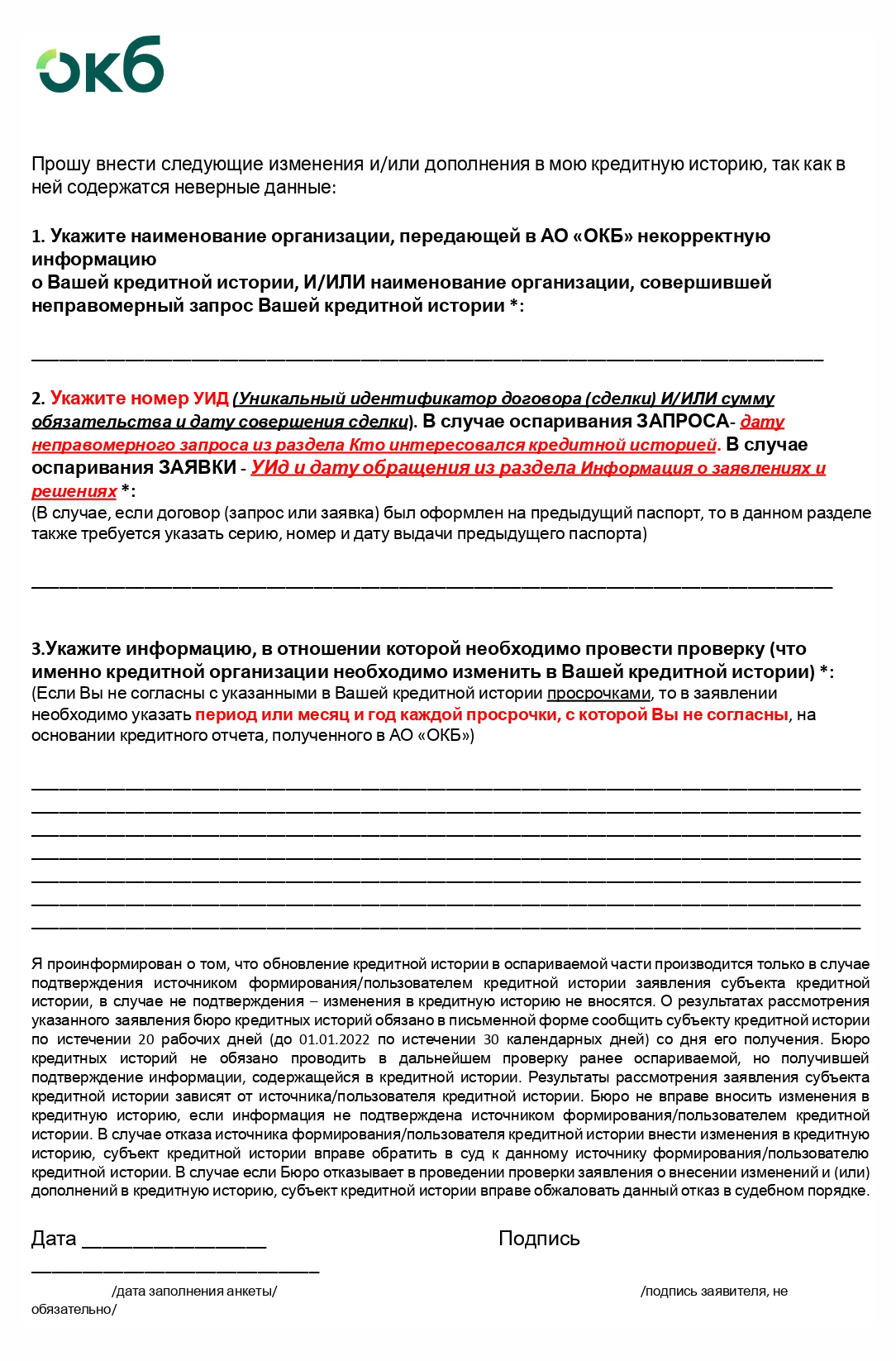

Некоторые бюро требуют заполнить шаблон заявления и прислать по почте, другие разрешают заполнять в офисе бюро и писать в свободной форме. Условия подачи заявления в законе не прописаны. Они зависят от бюро. Личный визит недоступен многим: офис БКИ обычно находится только в Москве. Поэтому есть возможность заполнить заявление и отправить его по электронной почте. Например, так рассматривает запросы ОКБ. Можно подать запрос через личный кабинет на сайте кредитного бюро — так работает КБ «Русский Стандарт».

Бюро рассмотрит ваше заявление в течение 20 дней. Работает это так: бюро делает запрос источнику формирования КИ и требует объяснений. Если при проверке выясняется, что банк допустил ошибку, бюро обязывает его исправить такие сведения.

Также вы можете обратиться напрямую в банк, и тот обязан рассмотреть заявление в течение 10 дней. Если кредитор допустил ошибку и разместил недостоверную информацию, то по результатам проверки он должен исправить сведения в кредитной истории клиента.

Как описать ошибку в кредитной истории

Без эмоций. Банк не исправит ошибку только потому, что вы считаете его сотрудников козлами и уродами. Приводите факты.

С датами, адресами и другими фактами. Банк быстрее проверит информацию, если будет знать, что и когда случилось.

С доказательствами. Если речь о просрочке, которой не было, приложите копию квитанций об оплате или выписки из личного кабинета. Банк не будет собирать за вас доказательства.

С четкими формулировками. Сформулируйте, какое действие ждете от банка: удалить просрочку, закрыть кредит или ответить на вопрос. Фраза «Чтоб вы обанкротились!» не подходит.

| Плохо | Хорошо |

|---|---|

| ВЫ ТАМ ОЗВЕРЕЛИ?! Я закрыл кредитку сто лет назад! Почему она все еще висит на мне?! ВЫ ТУПЫЕ ЧТО ЛИ? Кредиты закрывать не умеете? | Я закрывал кредитку, но в кредитной истории она все еще открыта. Прошу исправить статус кредита на закрытый. Подробности: |

| Специально кредитку не закрыли, чтобы наколоть меня на деньги! ВЫ ЖУЛИКИ! Я БУДУ ЖАЛОВАТЬСЯ В ПРОКУРАТУРУ! Вы ответите!!! Я копейки на работе получаю,а вы последние отбираете! Да вас в тюрьму надо за это! СКОТЫ! Я буду жаловаться ПРЕЗИДЕНТУ! | Кредитку закрывал 05.10.2016 в Саратове, в отделении на проспекте Кирова, д. 21. Я подписал и передал заявления на закрытие кредитного счета и отказ от платных услуг. Документы приняла менеджер Елена. |

| ВАШИ сотрудники БЕЗ мозгов. По телефону спрашивал, что делать, они мне не могут объяснить. ОБОРЗЕЛИ! ТЕРПЕТЬ НЕ МОГУ ВАШИ МАСОНСКИЕ РОЖИ! | 05.11.2016 я проверил кредитную историю, статус кредита «активный». К заявлению прикладываю копии документов. |

| Плохо | ВЫ ТАМ ОЗВЕРЕЛИ?! Я закрыл кредитку сто лет назад! Почему она все еще висит на мне?! ВЫ ТУПЫЕ ЧТО ЛИ? Кредиты закрывать не умеете? |

| Хорошо | Я закрывал кредитку, но в кредитной истории она все еще открыта. Прошу исправить статус кредита на закрытый. Подробности: |

| Плохо | Специально кредитку не закрыли, чтобы наколоть меня на деньги! ВЫ ЖУЛИКИ! Я БУДУ ЖАЛОВАТЬСЯ В ПРОКУРАТУРУ! Вы ответите!!! Я копейки на работе получаю, а вы последние отбираете! Да вас в тюрьму надо за это! СКОТЫ! Я буду жаловаться ПРЕЗИДЕНТУ! |

| Хорошо | Кредитку закрывал 05.10.2016 в Саратове, в отделении на проспекте Кирова, д. 21. Я подписал и передал заявления на закрытие кредитного счета и отказ от платных услуг. Документы приняла менеджер Елена. |

| Плохо | ВАШИ сотрудники БЕЗ мозгов. По телефону спрашивал, что делать, они мне не могут объяснить. ОБОРЗЕЛИ! ТЕРПЕТЬ НЕ МОГУ ВАШИ МАСОНСКИЕ РОЖИ! |

| Хорошо | 05.11.2016 я проверил кредитную историю, статус кредита «активный». К заявлению прикладываю копии документов. |

Самые частые ошибки в кредитных историях

Большинство ошибок появляется так: по оформленному кредиту произошли какие-либо изменения, кроме внесения клиентом очередного ежемесячного платежа по графику. Например, заемщик сделал частично досрочное погашение или допустил просрочку на пару дней и потом оплатил ее.

Сведения по клиенту в БКИ передает источник формирования КИ, и он обязан сообщать о любых изменениях по кредитному договору. Если банк делает этого, так и появляются недостоверные данные по кредитному договору. Вот самые распространенные ошибки.

Просрочки. Клиент допустил просрочку по займу, через несколько дней погасил, а банк не отправил данные по изменениям в договоре в БКИ. Узнает заемщик о такой ошибке, когда обращается в другие банки и получает отказ. Некоторые кредиторы могут прояснить, что отказали из-за негативной кредитной истории — текущих просрочек.

Если вы недавно закрыли просрочку, не поленитесь позвонить в банк и уточнить, отправил ли тот сведения о закрытии, а еще узнать дату последнего обновления информации по кредитному договору в БКИ. Она должна быть после вашей последней оплаты, когда вы закрыли просрочку.

Незакрытые кредиты. Частая ошибка наряду с просрочками: вы закрыли кредит, а банк не отправил об этом сведения в БКИ. Поэтому при оплате сразу уточняйте у банка сроки передачи информации и спустя это время повторно проверяйте кредитную историю.

Банковские ошибки, задвоение данных. Еще одна ошибка по вине кредитора, когда из-за сбоя в программе или по другим причинам банк дважды направил информацию о полученном займе по одному и тому же заемщику.

Кредиты однофамильца или полного тезки. Заемщики с распространенными фамилиями, например Александров, Иванов или Петров, могут увидеть в своем досье кредиты, которые оформили их полные тезки.

По таким договорам в титульной части, где указывают персональную информацию, в КИ будут паспортные данные другого документа. Появится другой адрес регистрации, по которому клиент никогда не проживал.

Хорошо, если тезка своевременно выплачивает кредиты. Хуже, когда по таким займам просрочки и от этого страдает его тезка. Банки отказывают в новом кредите, потому что есть записи с негативной информацией по активным кредитам.

Неактуальные данные. Например, после смены паспорта в БКИ может остаться информация о предыдущем — недействительном, а данных нового документа не будет. Исправить подобные ошибки можно теми же способами: или через действующего кредитора, который, как источник формирования вашей КИ, передает информацию в БКИ, или через кредитное бюро. Туда можно напрямую написать заявление, и бюро внесет изменения.

Высокая долговая нагрузка. Когда вы обращаетесь за новым кредитом, банк проверяет, как заемщик выплачивает ранее полученные кредиты, наличие просрочек и общую нагрузку или ежемесячный платеж по всем обязательствам. Может получиться так: вы частично досрочно погасили кредит и благодаря этому снизили ежемесячный платеж, а банк не отправил новые сведения, и по данным БКИ общая сумма задолженности и платежа осталась прежней.

Мошенничество, использование микрозаймов. Если вы обнаружили займ, который не брали, возможно, это мошенники. Обычно они оформляют микрозаймы в микрофинансовых организациях, которые могут не требовать у клиента его фото с паспортом, а обходятся обычным сканом или фото документа. Как можно скорее обратитесь к кредитору и соберите доказательства, подтверждающие, что займ получили без вашего ведома, чтобы исправить недостоверную информацию в БКИ.

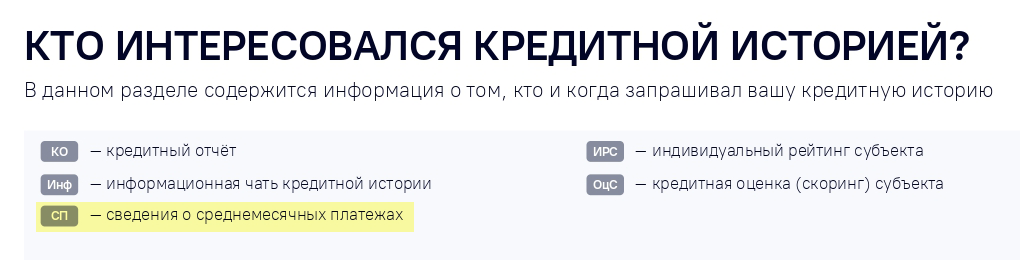

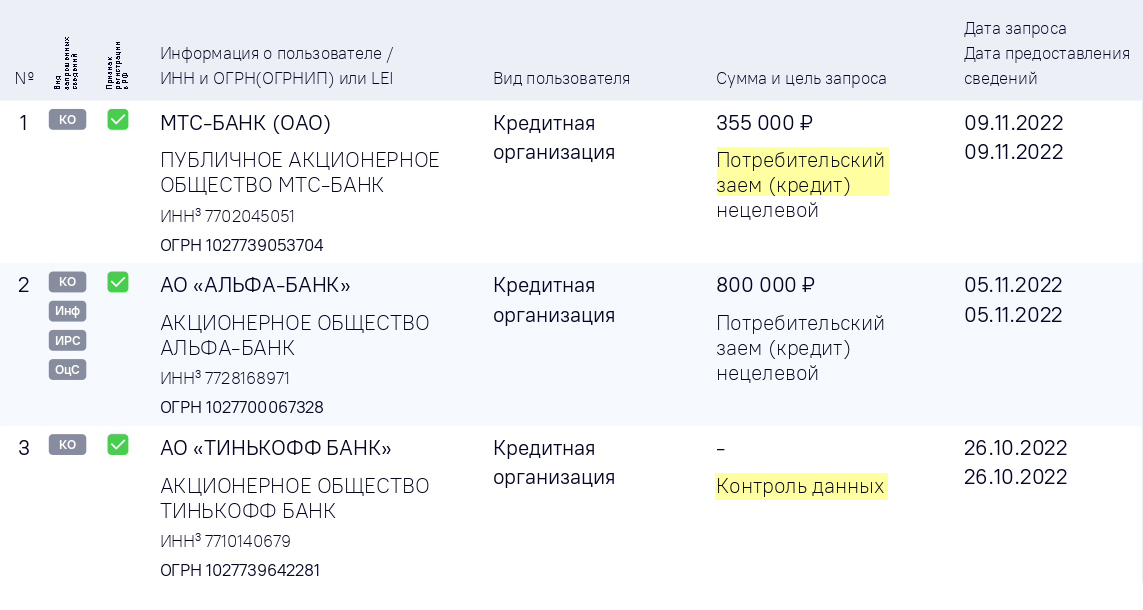

Частые запросы кредитов и отказы, если они случались в реальности, не являются ошибкой. По закону на размещение информации о полученном кредите или запросе на его оформление банк не обязан спрашивать у клиента разрешение.

А вот для проверки кредитной истории — обязан. Если банк получил отчет без согласия заемщика, это нарушение, за которое Центробанк периодически штрафует кредиторов по жалобам клиентов.

Другое дело, что банки подстраховываются и берут такое согласие при оформлении любого продукта: дебетовой карты, расчетного счета для ИП или при подаче клиентом документов на регистрацию юридического лица через банк.

Слишком большое количество запросов показывает высокую заинтересованность клиента в кредитах. Это снижает кредитный рейтинг, а следом за ним и шансы на получение кредита. Частые запросы говорят банкам, например, о нестабильном финансовом положении клиента.

Если в вашей кредитной истории запросы от банков, которым вы не давали такого согласия, обращайтесь с претензией и требованием отозвать запросы. Если кредитор нарушил закон, то обязан исправить информацию.

Частая смена данных — это не ошибка, а, скорее, причина для отказа в кредите. Сведения меняются, только если заемщик каждый раз указывает разные данные, например, разный адрес проживания.

Ненадежное поручительство, судебное разбирательство и банкротство — тоже не ошибки, а распространенные причины, из-за которых банки откажут в кредите.

Как исправить ошибки в кредитной истории

Если вы обнаружите в кредитной истории ошибочные сведения, начинайте их исправлять. Чем быстрее, тем лучше: на исправление потребуется время. Способ зависит от типа ошибки.

Закрыть кредиты. В кредитной истории у займа могут быть разные статусы: «активен», «просрочен» или «списан», но по закрытым кредитам только один — «счет закрыт».

Если в вашем кредитном досье займ, который давно погашен, обратитесь в банк и узнайте статус такого договора. Обычно оказывается, что в базе кредитора займ давно оплачен и счет закрыт, но банк не отправил такие сведения в БКИ.

Бывает, что кредит полностью оплачен, а счет не закрыт, потому что на нем образовалась переплата — лежит небольшая сумма, например 10 ₽. Долг закрыт, поэтому банк и не беспокоит заемщика. Сотрудник подскажет, какие заявления написать, чтобы кредит и счет считались закрытыми.

Обратиться в банк. Это самый быстрый способ исправить ошибку — банк должен отреагировать на запрос в течение 10 дней. Помните, что за несвоевременное предоставление информации в БКИ для банка наступает административная ответственность.

Когда банк рассмотрит заявление и признает наличие ошибки, не забудьте поинтересоваться, как часто он направляет в бюро информацию по клиентам. Например, Т-Банк это делает три раза в неделю. Данные за понедельник и вторник банк направит в бюро в четверг, за среду и четверг — в субботу, а за пятницу, субботу и воскресенье — во вторник.

Обратиться в кредитное бюро. Можно направить заявление на оспаривание ошибочных записей в кредитной истории через БКИ. Рассмотрение будет в работе дольше — до 20 дней. Если бюро выявит ошибки по результатам проверки, то обяжет банк исправить информацию.

Оставить отзыв на сайте banki.ru или аналогичном ресурсе. Если банк затягивает сроки рассмотрения или с ним просто не получается решить вопрос, оставьте отзыв на banki.ru, например в разделе «Народный рейтинг банков». В отзыве изложите суть проблемы.

Каждое обращение здесь рассматривает официальный представитель кредитной организации. Он обязательно дает обратную связь, а при необходимости просит выслать на электронную почту дополнительные сведения. Обычно жалоба, оставленная посетителями сайта, рассматривается в течение двух дней. Если претензия правомерна, вопрос решают.

Закрыть кредитные договоры, о которых вы не знали. В кредитной истории должны быть только те кредиты, которые заемщик когда-либо получал. О займах, которые оформляют мошенники, мы уже рассказали, но могут быть и легально оформленные продукты, которыми вы не пользовались.

Многие банки при оформлении потребительского кредита выдают кредитную карту — клиент может не забрать ее или не написать заявление на закрытие счета. Банк после оформления карты отправит информацию о ней в БКИ.

В заявлении по дебетовой карте некоторые банки берут у клиента согласие на оформление к ней овердрафта. Узнать о его наличии субъект КИ может после внимательного изучения кредитного отчета — там появится счет с овердрафтом.

Не игнорировать многочисленные запросы кредитной истории. Банки отвечают за несвоевременное предоставление сведений в БКИ и за неправомерные запросы. Согласие на проверку вашей кредитной истории банк может запросить в анкете на кредит или при оформлении обычной дебетовой карты. Если вы видите в своем отчете запросы от банков, с которыми не подписывали никаких согласий или заявлений, запросите у них, на каком основании они делали запрос по клиенту. Причины обычно такие: запрос кредитного отчета при проверке заемщика, запросившего кредит, или мониторинг действующего клиента.

Ошибочные запросы лучше убрать — так вы улучшите свой кредитный рейтинг: чем меньше запросов, тем он выше. В другой статье мы рассказывали, что такое кредитный рейтинг и как его узнать.

Как улучшить кредитную историю

Исправить ошибки в кредитной истории можно, только если они в ней были. Из КИ исчезнет информация, которая попала туда случайно. Например, просрочки по вине банка. Если сведения достоверные и просрочки случились по вине заемщика, их никто не уберет из вашей КИ.

Тут можно только улучшить кредитную историю другими способами, чтобы банки снова начали одобрять вам кредиты. Вот какие есть варианты.

Открыть депозит или доходную карту. Клиенту с активным депозитом или с открытым дебетовым счетом, по которому каждый месяц проходят операции, многие банки самостоятельно предложат кредит или кредитную карту по персональному предложению.

Обороты по карте или вклад считаются косвенным подтверждением платежеспособности клиента: банк видит поступления и понимает, что заемщик сможет выплачивать кредит. Так часто делает Т-Банк — дает возможность своим клиентам оформить кредитную карту по персональному предложению. Если вы будете регулярно пользоваться кредиткой и своевременно вносить платежи, кредитная история улучшится.

Погасить задолженность перед банками и другими организациями. Кредиты, по которым были просрочки, лучше совсем закрыть. Еще закрывайте кредиты, которые не нужны, например кредитные карты, которыми вы не пользуетесь. Их тоже лучше закрыть совсем: чем меньше у заемщика активных кредитов, тем меньше рисков и тем выше кредитный рейтинг. Часто клиенты получают кредитную карту и не пользуются ей, а информация о кредитке попала в КИ. Другие банки будут учитывать ее в нагрузке, если заемщик обратится за кредитом.

Рефинансировать или реструктуризировать кредит. Это две разных процедуры, но они помогут улучшить финансовое положение. Рефинансирование, или перекредитование, — это перевод всех кредитов к новому кредитору или к текущему со снижением ставки. Реструктуризация — изменения в действующем кредитном договоре. Например, увеличение срока поможет закрыть текущие просрочки и начать снова вносить ежемесячные платежи по новому графику.

При рефинансировании можно объединить кредиты, и тогда вместо пяти-семи получится один. Чем меньше количество активных договоров, тем лучше кредитная история.

Реструктуризация поможет закрыть текущие просрочки и снизить выплаты. Так и КИ начнет улучшаться.

Обосновать объективность финансовых трудностей. Это не поможет напрямую улучшить кредитную историю, но относится к реструктуризации. Для нее клиент документами доказывает ухудшение финансового положения.

Исправить КИ с помощью кредитной карты. Этот вариант хорош тем, что для этого вы не всегда обращаетесь в банк. Он сам может предложить ее.

Найти поручителя с хорошей кредитной историей. Если банк дает возможность оформить кредит с поручителем, лучше так и поступить. Наличие в сделке поручителя с положительной кредитной историей поможет убедить банк выдать кредит заемщику с негативным записями в КИ.

Исправление КИ с помощью микрозаймов — в целом нерабочий метод. Записи о микрозаймах негативно влияют на кредитную историю. Чем больше таких договоров, тем хуже. Одно дело, если оформите один-два микрозайма, выплатите в срок и больше не станете ими пользоваться. Другое — когда такие займы становятся привычными.

В 2019 году ОКБ провело исследование и выяснило, что клиентам с микрозаймами банки чаще всего отказывают. Таким заемщикам могут отказать и в ипотеке. Банки требуют, чтобы микрозаймы отсутствовали последние 6—12 месяцев, или ограничивают общее количество микрозаймов — обычно до пяти штук.

Еще есть разница в типе микрозайма. Если это ссуды «до зарплаты» — на сумму 5000—30 000 ₽, то это негативный фактор для КИ. В последнее время под видом микрозаймов оформляют рассрочку, по таким договорам суммы выше — обычно до 100 000 ₽, а ставка ниже. Поэтому к ним банки относятся не так настороженно. Если получать микрозайм для улучшения кредитной истории, то лучше такой.

Купить товар в кредит или в рассрочку. Такой займ кредитные организации оформляют в магазине или прямо на сайте. Банки, предоставляющие такие кредиты, рассмотрят заявку быстро и без лишних вопросов. Пусть ставка по ним будет выше, чем по обычному потребительскому кредиту, зато выше и шансы на одобрение.

Подождать семь лет. С 1 января 2022 года запись по кредиту хранится в БКИ 7 лет. Это касается закрытых кредитов, которые погасили после вступления закона в силу.

Что лучше — обратиться в бюро или в банк

Бюро и банк работают в паре. Если обратиться в БКИ, оно передает заявление в банк и добивается от него ответа, а банк отвечает на заявление и исправляет ошибку. Бюро должно в течение 20 дней со дня получения заявления ответить клиенту. Кредитор обязан отправить информацию в течение трех дней.

Кредитное бюро может вносить коррективы в КИ заемщика, только если получит от банка подтверждение ошибки. Если банк в ответе на запрос БКИ предоставит ответ, в котором не согласен с вами, то какие бы документы, подтверждающие вашу позицию, вы ни приложили, бюро не станет помогать, а направит решать вопрос в судебном порядке.

При обращении в банк запрос должны рассмотреть в более сжатые сроки — в течение 10 дней. Еще в заявлении можно намекнуть банку, что заемщик знает не только свои права и обязанности, но и права и обязанности кредитора. Например, Центробанк имеет право штрафовать банки за несвоевременно поданную информацию по закрытому кредиту и регулярно это делает, если узнает о подобных нарушениях.

Можно ли обнулить и обновить кредитную историю

Обнулиться кредитная история может только в таком случае: вы полностью закрыли все обязательства и после этого семь лет или дольше не будете обращаться в банки за кредитами и заключать кредитные договоры.

Если кредит полностью закрыт, БКИ аннулирует сведения только по прошествии семи лет. По-другому все, что было на самом деле, из КИ не убрать. Можно убрать сведения только об ошибочных данных.

Запомнить

- Самые частые ошибки в кредитной истории — незакрытые кредиты и просрочки.

- Следите за ошибками в кредитной истории самостоятельно. Банк этого делать не будет.

- Если нашли ошибку, у вас несколько вариантов: пишите заявление в банк или бюро, а если вопрос не решается — отзыв на портале banki.ru или аналогичных сервисах.

- К заявлению соберите доказательства: квитанции об оплате кредита, заявление на расторжение счета — все, что докажет ошибку банка.