Три когнитивных искажения, которые мешают инвесторам в кризис

Исследователи из американской инвестиционной компании BlackRock считают, что три проблемы мышления сильно мешают инвестициям в кризисное время. Это эффект диспозиции, инерция и эффект владения.

Расскажу подробнее, как это устроено и что с этим можно сделать. На всякий случай отмечу, что проблемы, о которых говорят сотрудники BlackRock, скорее характерны для активных инвесторов и трейдеров — тех, кто выбирает отдельные бумаги или сектора. Но даже пассивным индексным инвесторам не помешает об этом знать.

Эффект диспозиции

Это склонность слишком быстро продавать активы, которые дорожают, и слишком долго держать то, что дешевеет. По мнению сотрудников BlackRock, это особенно проявляется, когда рынок падает — как в 2022 году, когда упали и акции, и облигации разных стран.

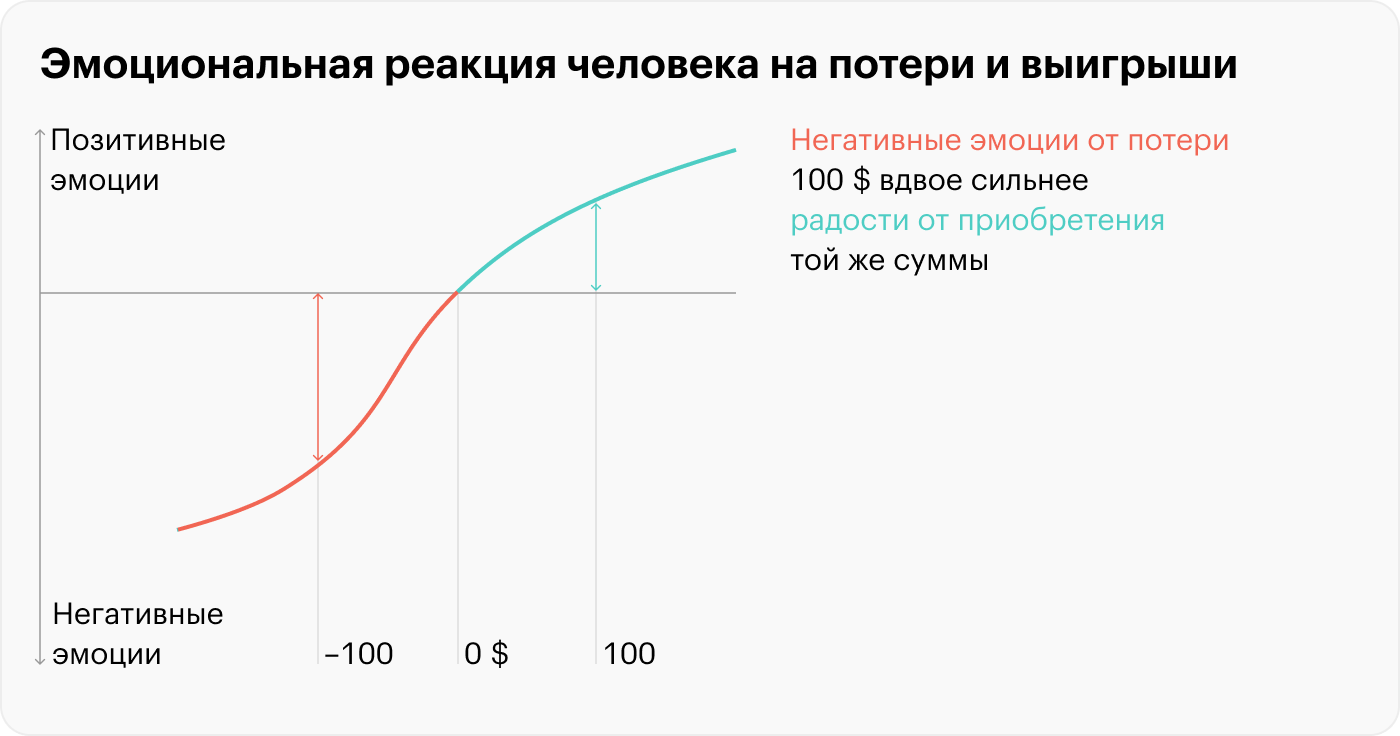

Специалисты, изучавшие поведенческие финансы, выяснили, что убытки вызывают в два раза больше эмоций, чем прибыль того же размера. Убыток — это боль, и чтобы избежать ее, многие инвесторы предпочитают держать дешевеющие активы, не фиксируя убыток. Но это может привести к еще большим потерям, ведь активы могут дешеветь и дальше.

Что касается прибыли, то у многих есть склонность побыстрее продать то, что подорожало. Дело в том, что людям не хочется нести дополнительный риск в надежде, что прибыль станет еще больше.

Инерция

Это нежелание менять что-то в стратегии. К этой же категории относятся и небольшие изменения, которые мало на что влияют.

Нельзя сказать, что это всегда плохо. Наоборот: если у вас продуманный план и вы его придерживаетесь, все нормально. И даже если у вас убыток, это еще не означает, что план неправильный: вряд ли возможно всегда быть в плюсе.

Но если изменились предпосылки, на основе которых вы составляли портфель, это стоит учесть. Это могут быть сильно изменившиеся рыночные условия, или то, что вы стали иначе относиться к риску, или что-то еще. Вероятно, из-за этого потребуется что-то изменить в стратегии или тактике.

Так, сотрудники BlackRock считают, что закончилась эра стабильного роста и невысокой инфляции. Они ожидают повышенной волатильности и полагают, что инвесторам будет важно быстро принимать решения и менять состав портфеля, а не просто следовать клише типа «выкупать просадку».

Эффект владения

Люди, подверженные этому эффекту, слишком ценят то, чем владеют. Чем дольше они владели каким-то активом, тем сильнее привязываются к нему.

Это мешает рационально оценивать качество активов и их соответствие целям инвестора. Может быть так, что активы перестали быть полезными, но инвестор продолжает их держать — и это способно испортить результат.

Что с этим делать

Сотрудники BlackRock предлагают представить, что вы продали все бумаги, зафиксировав все прибыли и убытки. То есть так, будто вы можете построить портфель с нуля.

Теперь подумайте, какой портфель был бы идеальным для тех рыночных и макроэкономических условий, которые вы считаете наиболее вероятными, с учетом ваших потребностей. Но не привязывайтесь к тем активам, которые ранее были в вашем портфеле или есть сейчас, и их результатам.

Далее подумайте, какие события или какой результат инвестиций станут для вас сигналом, что пора зафиксировать прибыль или убыток. План поможет принимать решения в условиях волатильности и сильных эмоций.

Наконец, хорошая идея — обдумывать и обсуждать несовершенства своего мышления и то, как можно их преодолеть. Также стоит изучать свои эмоции, совершенные ошибки — даже если портфель показывает хороший результат — и альтернативные точки зрения насчет инвестиций.

А чтобы больше узнать про мышление инвесторов, загляните вот в эти статьи:

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.