Цены на продукцию «Черкизово» выросли, а продажи упали

«Черкизово» (MCX: GCHE) — лидер на российском рынке мясной продукции по объемам производства и продажи мяса курицы, индейки, свинины и колбасных изделий.

Вертикально интегрированная структура позволяет компании контролировать все бизнес-процессы: от выращивания сельскохозяйственных культур и производства кормов для внутреннего потребления до производства, переработки и реализации мясной продукции под собственными брендами на российском и зарубежных рынках.

Ранее я делал обзор операционных и финансовых результатов «Черкизово» по итогам 2020 года, где отметил рекордные результаты в кризисный период, несмотря на временное ограничение работы предприятий общественного питания и падение доходов населения. Все сегменты бизнеса продемонстрировали рост продаж, а прибыль удвоилась по сравнению с 2019 годом. Особенно сильным оказался рост экспортных поставок благодаря выходу на азиатский и ближневосточный рынки.

12 апреля компания опубликовала производственные результаты работы по итогам 1 квартала 2021 года.

Положение на рынке

2020 год был непростым для бизнеса и отрасли в целом:

- Выросли цены на сельхозпродукцию — основное сырье для мясопроизводителей. В России ввели высокие экспортные пошлины на зерновые культуры, чтобы защитить внутренний рынок и приостановить производственную инфляцию. По итогам 2020 года объемы производства кормов «Черкизово» удовлетворяли внутренние потребности лишь на 43%, а остальное приходилось закупать у сторонних организаций, поэтому рост цен на зерновые и корма приводит к росту операционных расходов, снижает маржу и вынуждает повышать цены на собственную продукцию.

- Серьезный удар по экспортному направлению пришел со стороны Китая. Там обнаружили следы коронавируса на упаковках продукции «Черкизово». В итоге Китай приостановил закупки мяса птицы на 4 недели.

- В начале года в Европе и России фиксировали вспышки птичьего гриппа. Часть производств закрыли, а зараженные партии товара утилизировали. В результате на рынке куриной продукции произошел дисбаланс и появились дополнительные риски для производителей.

Предлагаю оценить, как эти и другие факторы отразились на ключевых производственных показателях «Черкизово» в первом квартале 2021 года.

Обзор операционных результатов по сегментам

Птицеводство — основной источник доходов компании. На продажу курицы и индейки приходится более 60% всей выручки «Черкизово» в 2020 году.

За первые три месяца 2021 года холдинг продал на 3% меньше куриного мяса год к году — 169,25 тысячи тонн. Такое снижение произошло впервые за последние 5 лет.

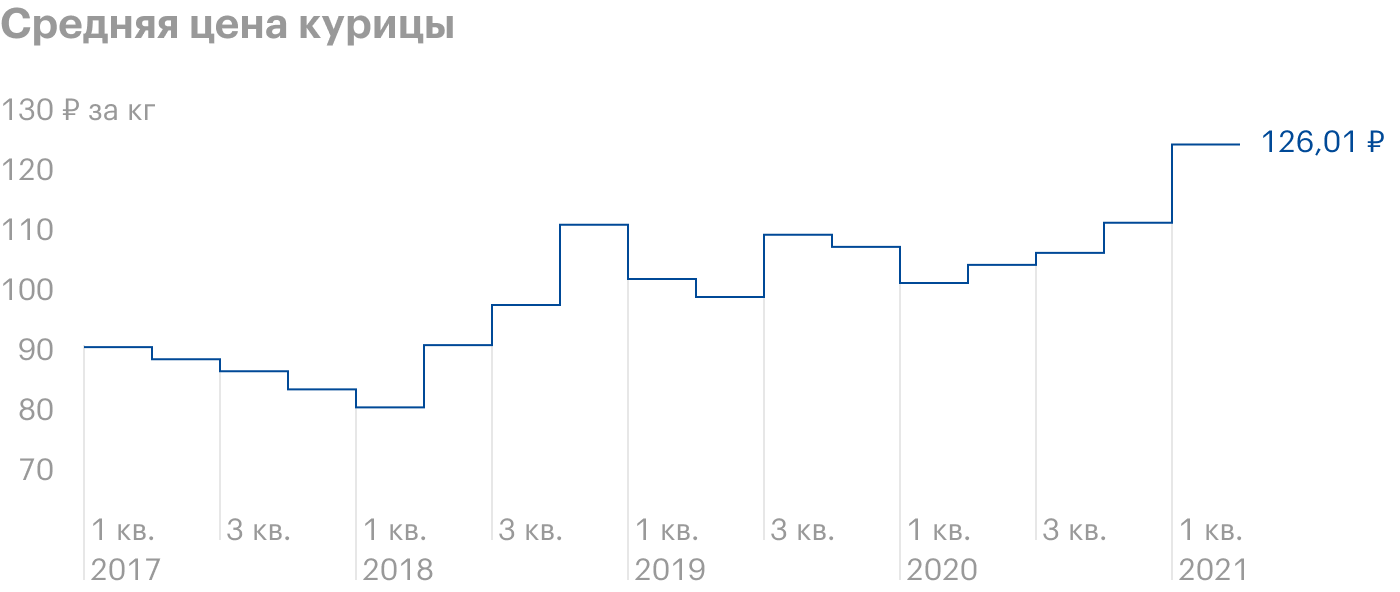

Цена на курицу взлетела на 22% квартал к кварталу — до 126,01 ₽ за килограмм. Грубый подсчет говорит о том, что выручка от продаж курицы за 1 квартал может почти на 22% превзойти результаты прошлого года.

Динамика продаж курицы по итогам 1 квартала, тысяч тонн

| 2017 | 125,55 |

| 2018 | 137,5 |

| 2019 | 151,6 |

| 2020 | 174,69 |

| 2021 | 169,25 |

Динамика продаж курицы по итогам 1 квартала, тысяч тонн

| 2017 | 125,55 |

| 2018 | 137,5 |

| 2019 | 151,6 |

| 2020 | 174,69 |

| 2021 | 169,25 |

«Черкизово» производит индейку совместно с испанской компанией Grupo Fuertes на предприятиях «Тамбовская индейка», выпуская продукцию с 2017 года под брендом «Пава-Пава». Продажи индейки выросли на 8% квартал к кварталу — до 10,69 тысячи тонн — рекордный показатель для квартала.

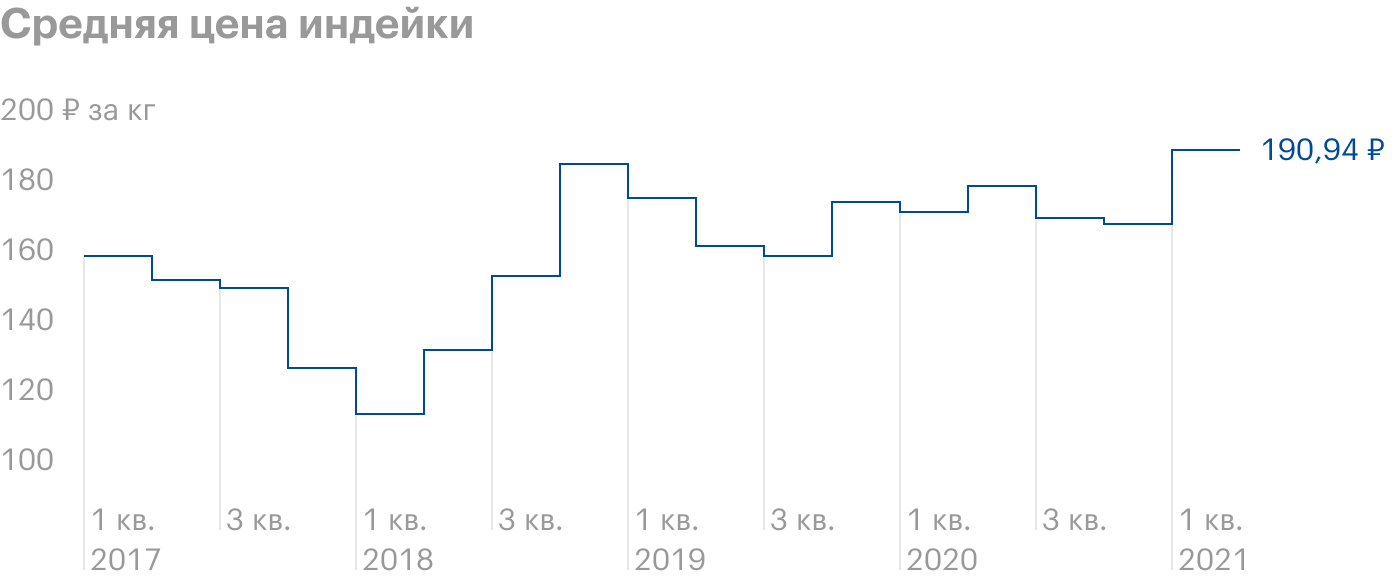

Мясо индейки — диетическая продукция, и оно традиционно стоит дороже куриного. Средняя цена за килограмм индейки выросла на 10% в 1 квартале — до рекордных 190,94 ₽.

Динамика продаж индейки по итогам 1 квартала, тысяч тонн

| 2017 | 3,34 |

| 2018 | 9,74 |

| 2019 | 8,22 |

| 2020 | 9,87 |

| 2021 | 10,69 |

Динамика продаж индейки по итогам 1 квартала, тысяч тонн

| 2017 | 3,34 |

| 2018 | 9,74 |

| 2019 | 8,22 |

| 2020 | 9,87 |

| 2021 | 10,69 |

Свинина и мясопереработка. «Черкизово» выращивает свиней, которые используются при производстве колбасных изделий и полуфабрикатов.

Объем производства свинины в живом весе за первые три месяца сократился на 20% год к году: с 77,11 тысячи до 61,92 тысячи тонн. Компания не раскрывает причины падения, но сообщает о сокращении продаж живка на 79% и свиных полутуш на 32% за тот же период. Снижение производства — ответ на упавший спрос.

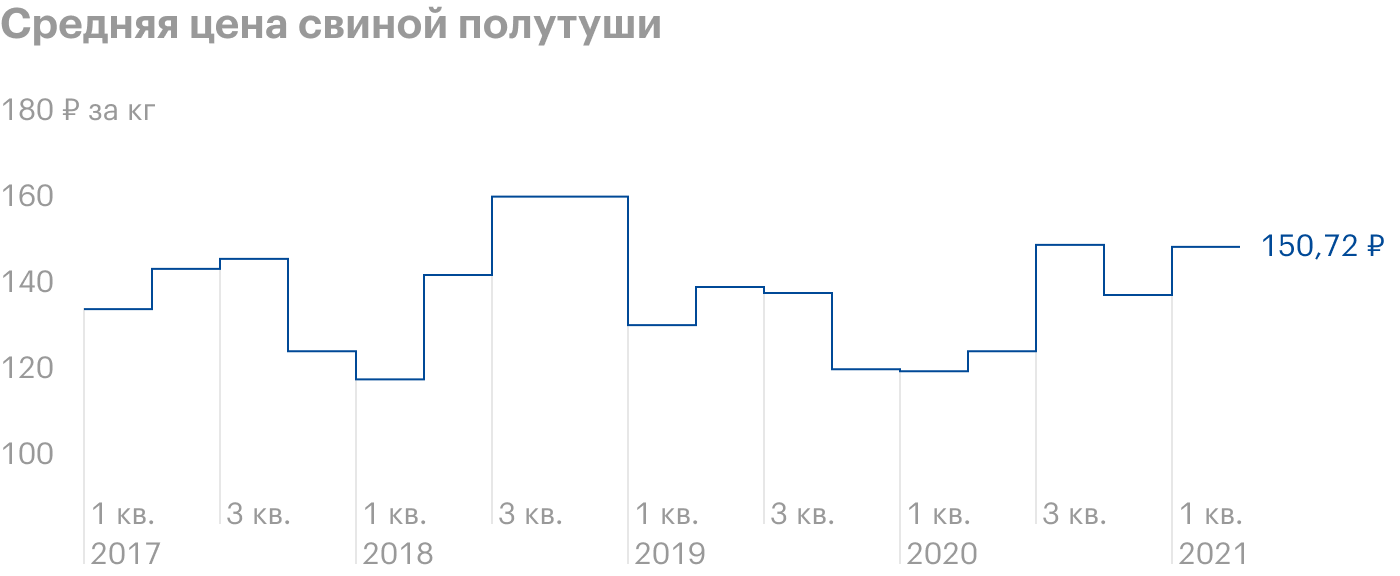

При этом цены на свинину были выше, чем в 1 квартале 2020 года. Средняя цена продажи живка свинины выросла на 29%, полутуш — на 24%, отрубов — на 7%, а прочей свиной продукции — на 42%. Рост цен связан с невысокой базой прошлого года, когда цены на свинину были исторически низкими, а из-за девальвации рубля проявилась инфляция и выросла стоимость корма.

Объем продаж продукции мясопереработки вырос на 4% квартал к кварталу — до 26,34 тысячи тонн. Средняя цена продажи выросла на 5% — до 199,79 ₽ за килограмм.

Динамика производства свинины по итогам 1 квартала, тысяч тонн

| 2017 | 44,98 |

| 2018 | 57,52 |

| 2019 | 68,13 |

| 2020 | 77,11 |

| 2021 | 61,92 |

Динамика производства свинины по итогам 1 квартала, тысяч тонн

| 2017 | 44,98 |

| 2018 | 57,52 |

| 2019 | 68,13 |

| 2020 | 77,11 |

| 2021 | 61,92 |

Что в итоге

Три месяца — слишком маленький срок, чтобы делать надежные прогнозы операционных и финансовых перспектив в этом году. Тем не менее некоторые тенденции уже можно различить.

Производственные результаты говорят, что объемы продаж у «Черкизово» заметно снизились на фоне рыночной ситуации и сокращения экспортных поставок в Китай, при этом розничные цены на крупную часть продукции продемонстрировали рост.

Инфляция в России в 1 квартале 2021 года превысила 5% — впервые за полтора года. Это напрямую отражается на пищевой промышленности. Производители мяса вынуждены повышать цены на свою продукцию вслед за сельхозпроизводителями, что бьет по покупателям.

Во 2 квартале объемы реализации «Черкизово» могут вырасти на фоне низкой базы прошлого года, когда весной предприятия общепита ограничили свою работу на фоне распространения коронавируса. Кроме того, после завершения проверок продажи в Китае могут быть восстановлены в полном объеме, что поможет экспорту компании.

Выручка компании по итогам 1 квартала, вероятно, окажется на рекордном уровне для этого периода, но важно будет оценить, как рост цен на зерновые отразился на себестоимости реализации и маржинальности бизнеса.