Советы управляющего по выбору дивидендных акций

Не склонные к риску инвесторы, которым важен стабильный доход, часто выбирают выплачивающие дивиденды компании. Такие инвестиции позволяют получать доход даже во время всеобщего спада на фондовом рынке. Но, как показал последний кризис, и здесь нет никаких гарантий: компании могут сократить или вовсе отменить дивиденды.

Популярный способ выбрать дивидендные акции — заглянуть в список дивидендных аристократов. В список входят компании, которые как минимум 25 лет увеличивают дивидендные выплаты. За такой большой срок случилось много рецессий и экономических спадов, поэтому инвесторы ценят стабильность дивидендных аристократов.

А вот основатель Capital Wealth Planning Кевин Симпсон считает, что не стоит слишком углубляться в историю: «Я не думаю, что вы специально должны отбирать компании, увеличивающие дивиденды 25 или 50 лет. Мы смотрим на пятилетний период и выбираем компании, которые за это время увеличили дивиденды на 10—15%. В этом случае у вас будет действительно успешный портфель».

Со слов Симпсона, приостановка выплаты дивидендов в 2020 году не должна быть «красным флагом» для инвесторов. «Грамотное руководство не будет пытаться увеличить дивиденды просто потому, что они всегда так поступали. Если компания снизила или приостановила выплату дивидендов, мы убираем ее из нашего портфеля. Позже, если компания восстановит выплаты, мы можем ее вернуть», — объяснил Симпсон.

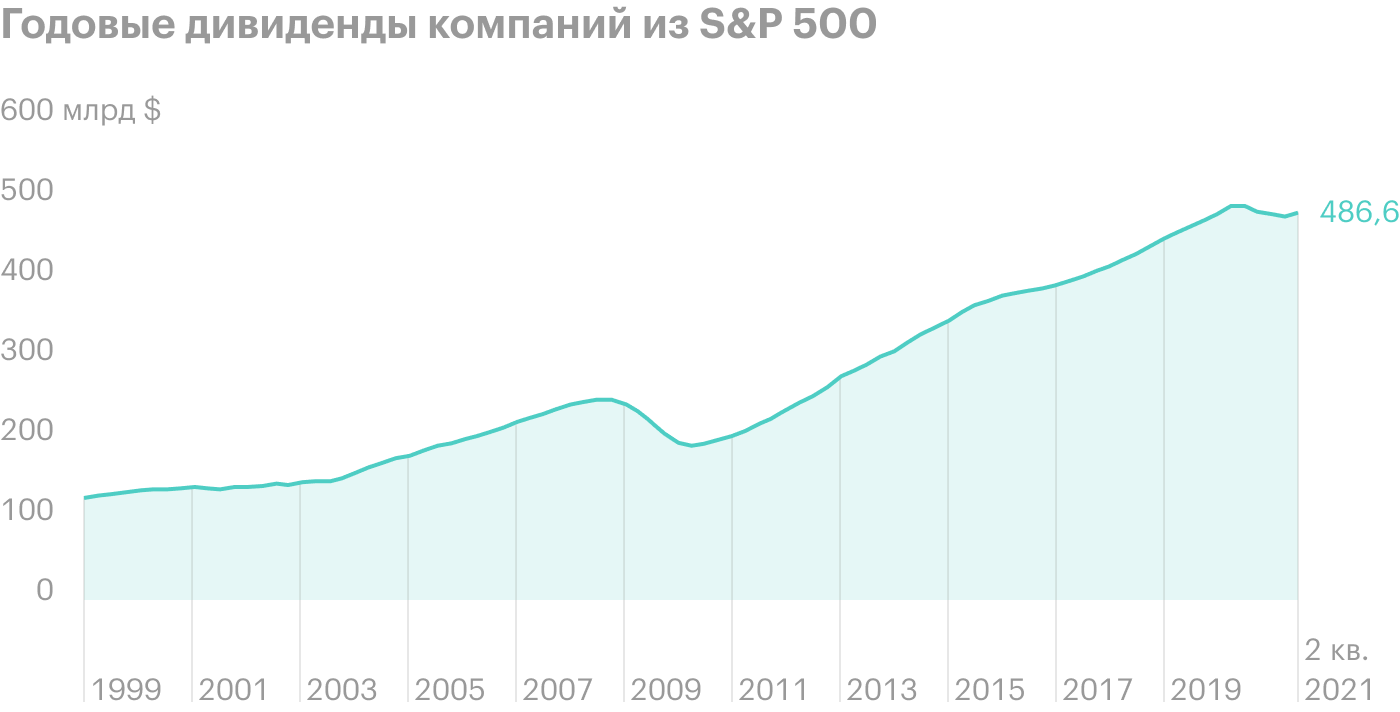

По данным управляющей компании Janus Henderson, в 2021 году компании по всему миру выплатят дивиденды на общую сумму в 1,4 трлн долларов. Это всего на 3% ниже допандемического пика. «Скорее всего, в следующие 12 месяцев дивиденды вернутся к уровню, предшествующему пандемии», — заявил один из аналитиков Janus Henderson.

В дивидендный портфель Capital Wealth входят такие компании, как Chevron, Nike, Johnson & Johnson, а еще Apple и Microsoft. В компании считают, акции с низкой дивидендной доходностью из технологического сектора помогают диверсифицировать портфель и повысить общую доходность.

В Capital Wealth нет минимального порога дивидендной доходности. Быстрорастущие компании, которые сейчас направляют свободный денежный поток на развитие бизнеса, в будущем могут начать увеличивать дивидендные выплаты. А вот компаний с аномально высокой доходностью стоит опасаться: руководство может отменить выплаты, а акции упадут.

Еще один способ выбрать дивидендные акции — изучить состав крупного фонда. Так, в фонд Vanguard Dividend Appreciation входят компании, которые быстро наращивают дивиденды: Visa, UnitedHealth, Home Depot и другие.

Крупные дивидендные компании с перспективой роста прибыли, согласно оценкам FactSet, млрд долларов

| Тикер | Капитализация | Доходность | |

|---|---|---|---|

| Exxon Mobil | XOM | 223 | 6,6% |

| Chevron | CVX | 182 | 5,7% |

| Philip Morris | PM | 158 | 4,7% |

| IBM | IBM | 124 | 4,7% |

| U. S. Bancorp | USB | 82 | 3,3% |

| Truist Financial | TFC | 73 | 3,2% |

| Broadcom | AVGO | 194 | 3,0% |

| Citigroup | C | 142 | 2,9% |

| PNC Financial Services | PNC | 78 | 2,7% |

| Crown Castle | CCI | 86 | 2,7% |

Крупные дивидендные компании с перспективой роста прибыли, согласно оценкам FactSet, млрд долларов

| Exxon Mobil | |

| Тикер | XOM |

| Капитализация | 223 |

| Доходность | 6,6% |

| Chevron | |

| Тикер | CVX |

| Капитализация | 182 |

| Доходность | 5,7% |

| Philip Morris | |

| Тикер | PM |

| Капитализация | 158 |

| Доходность | 4,7% |

| IBM | |

| Тикер | IBM |

| Капитализация | 124 |

| Доходность | 4,7% |

| U. S. Bancorp | |

| Тикер | USB |

| Капитализация | 82 |

| Доходность | 3,3% |

| Truist Financial | |

| Тикер | TFC |

| Капитализация | 73 |

| Доходность | 3,2% |

| Broadcom | |

| Тикер | AVGO |

| Капитализация | 194 |

| Доходность | 3,0% |

| Citigroup | |

| Тикер | C |

| Капитализация | 142 |

| Доходность | 2,9% |

| PNC Financial Services | |

| Тикер | PNC |

| Капитализация | 78 |

| Доходность | 2,7% |

| Crown Castle | |

| Тикер | CCI |

| Капитализация | 86 |

| Доходность | 2,7% |