Потребительские кредиты в России подорожали до 32% годовых во втором квартале 2024 года

В ЦБ рассказали о росте кредитования и изменении условий для заемщиков на фоне высоких ставок.

Работе банков регулятор посвятил свой ежеквартальный аналитический обзор. Его авторы отмечают, что, несмотря на высокие ставки, кредитование во втором квартале ускорилось во всех сегментах.

Так, объемы выдачи потребительских кредитов выросли на 16% в сравнении с первым кварталом. И это притом, что ставки по ним превысили 32% годовых. Автокредитование вообще растет рекордными темпами: за год портфель увеличился на 60%.

Всего россияне должны банкам уже почти 37 трлн рублей. Это сопоставимо с годовым бюджетом страны. Расскажу, что еще примечательного в обзоре ЦБ.

Почему кредитование растет при высоких ставках

Долги заемщиков перед российскими банками по потребительским кредитам к концу июня 2024 приблизились к 15 трлн рублей. За три месяца эта сумма выросла почти на 6%: люди взяли новые кредиты на 3,2 трлн, тогда как в первом квартале объем выдачи составил только 2,8 трлн рублей.

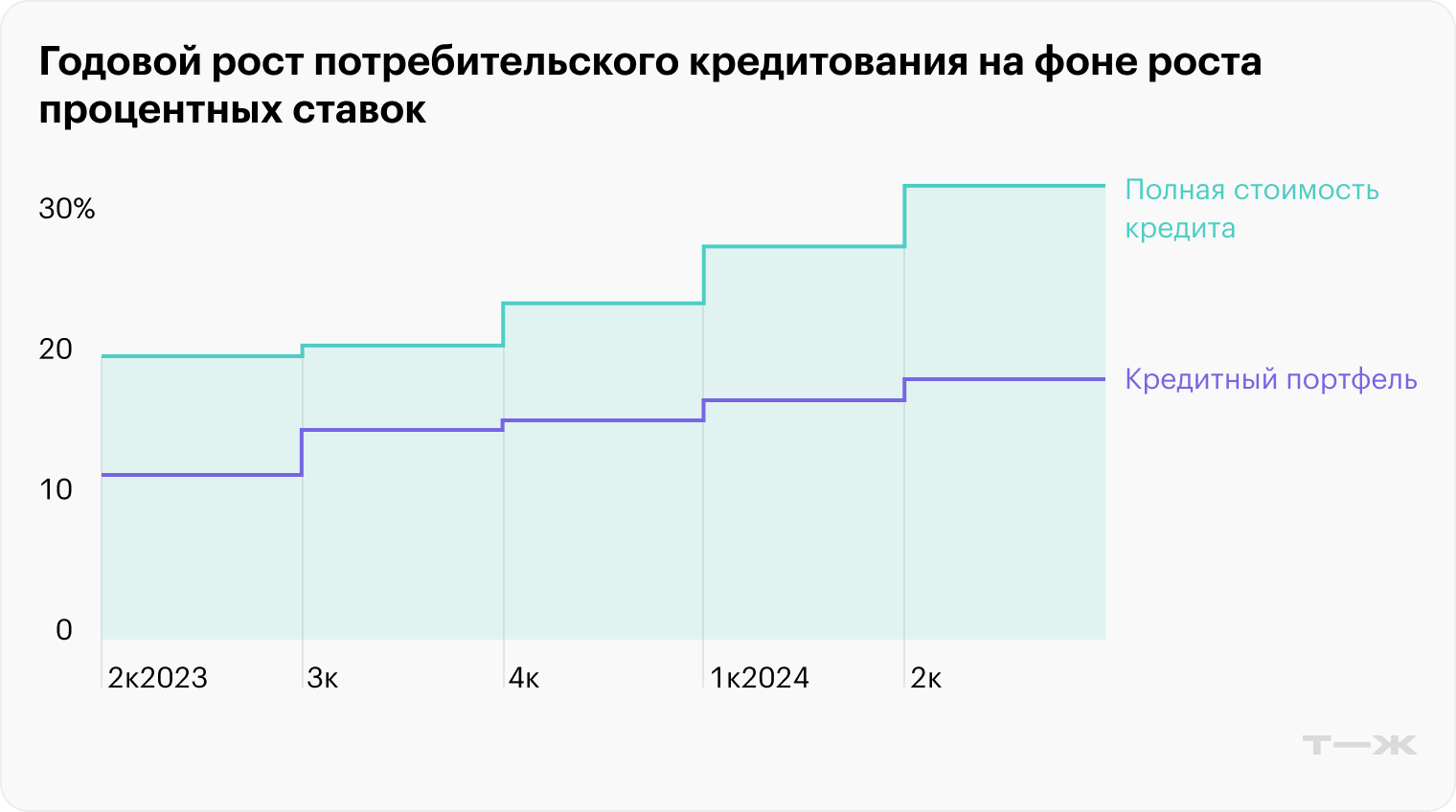

В ЦБ растущий спрос объясняют высокой потребительской активностью и ростом доходов населения. То есть люди занимают деньги, потому что могут себе позволить платить даже высокие проценты. В потребительском сегменте, где нет обеспечения залогом, кредиты традиционно самые дорогие. Причем они дорожали уже в первом полугодии 2024, когда ключевая ставка оставалась неизменной. Вероятно, банки ориентировались на рост инфляции и закладывали риски ужесточения политики ЦБ.

Полная стоимость кредита (ПСК) за три месяца выросла с 28 до 32,3%. Это означает, что на каждые 300 тысяч рублей, взятых в банке, в год начисляется почти 100 тысяч процентов. Правда, до этого дело доходит не всегда. Около половины всего объема кредитов, выданных во втором квартале, приходится на кредитные карты с бесплатным грейс-периодом.

Россияне потратили по ним за три месяца 1,5 трлн рублей. В ЦБ такую активность объясняют тем, что заемщики все чаще используют кредитки для оплаты текущих расходов, стараясь уложиться в льготный период. Свои же деньги люди сберегают на накопительных счетах и вкладах, где сейчас высокая доходность.

Обычно высокие ставки замедляют рост кредитования, но в России сложилась обратная картина: чем дороже становятся кредиты, тем быстрее растет кредитный портфель.

Объяснения этому парадоксу в ЦБ не приводят. Но можно допустить, что среди прочего дело в пессимистичных прогнозах: люди ждут, что инфляция и ставки продолжат расти, и потому стараются вложить деньги во что-то материальное, пусть и купленное в кредит.

Подтверждение тому — рост инфляционных ожиданий. Если в июне 2023 россияне ждали, что через год инфляция составит 10%, то в июне 2024 прогнозы стали заметно мрачнее — 12%.

В ЦБ рассчитывают, что на фоне повышения ключевой ставки до 19% кредитование наконец начнет замедляться во втором полугодии. Также этому должно способствовать ужесточение условий выдачи: с сентября регулятор повысил надбавки для банков по необеспеченным кредитам, а с ноября — по кредитам под залог транспортных средств.

Кстати, автокредитование сейчас растет рекордными темпами: объемы выдачи во втором квартале увеличились на 30% к первому. На начало июля россияне были должны по автокредитам уже 2,2 трлн рублей — на 60% больше, чем годом ранее. И это притом, что ПСК здесь превышает 21% годовых.

В ЦБ считают, что люди спешат купить машину потому, что опасаются роста цен, в том числе из-за возможного повышения утилизационного сбора с 1 октября.

Почему растет спрос на дорогую рыночную ипотеку

Во втором квартале 2024 доля льготной ипотеки достигла рекордных 82%. Для сравнения: годом ранее она была около 50%, а предыдущий максимум был в четвертом квартале 2023 — 75%. Это означает, что 8 из 10 жилищных кредитов в России выдавали на условиях софинансирования государством.

За три месяца таких кредитов россияне взяли на 1,5 трлн рублей — в основном это семейная ипотека и ипотека на новостройки, которая перестала работать с 1 июля. Люди старались успеть воспользоваться ею, отсюда и рост спроса: во втором квартале объемы выдачи ипотеки в стране выросли более чем на 70% относительно первого.

Но более показательно не это. Растет не только льготная, но и рыночная ипотека, то есть та, что люди брали по очень высоким ставкам — близким к 20% годовых. В апреле — июне россияне взяли таких кредитов на 22% больше, чем в январе — марте.

В ЦБ такой резкий рост связывают с распространением предложений застройщиков, которые предлагают сниженную ставку за счет завышения стоимости квартиры. Ранее регулятор неоднократно выступал против таких схем, считая, что они уменьшают доступность жилья и создают риски ценового пузыря на ипотечном рынке.

В июле спрос на рыночную ипотеку продолжил расти: россияне взяли 171,4 млрд рублей, что на 60% больше, чем в июне. И здесь также могли сказаться ожидания дальнейшего роста ставок.

При этом по льготным программам банки выдали ненамного больше — 184,5 млрд. Объемы в этом сегменте упали на 73% — из-за отмены ипотеки под 8% и ужесточения условий по семейной программе.

На сколько выросли вклады россиян в банках

Квартальный прирост вкладов стал вторым в российской банковской истории. За три месяца денег на счетах физлиц прибавилось на 3,1 трлн рублей. Больше было только в четвертом квартале 2023, когда на фоне роста ставок и выплаты годовых бонусов россияне принесли в банки 4,4 трлн.

По итогам квартала банковские сбережения россиян почти достигли 50 трлн рублей. А это уже без малого 1,5 федерального бюджета. То есть если бы заемщики и вкладчики были одними и теми же людьми, то им бы хватило денег, чтобы выплатить все кредиты, включая ипотеку, и еще бы осталось 13 трлн.

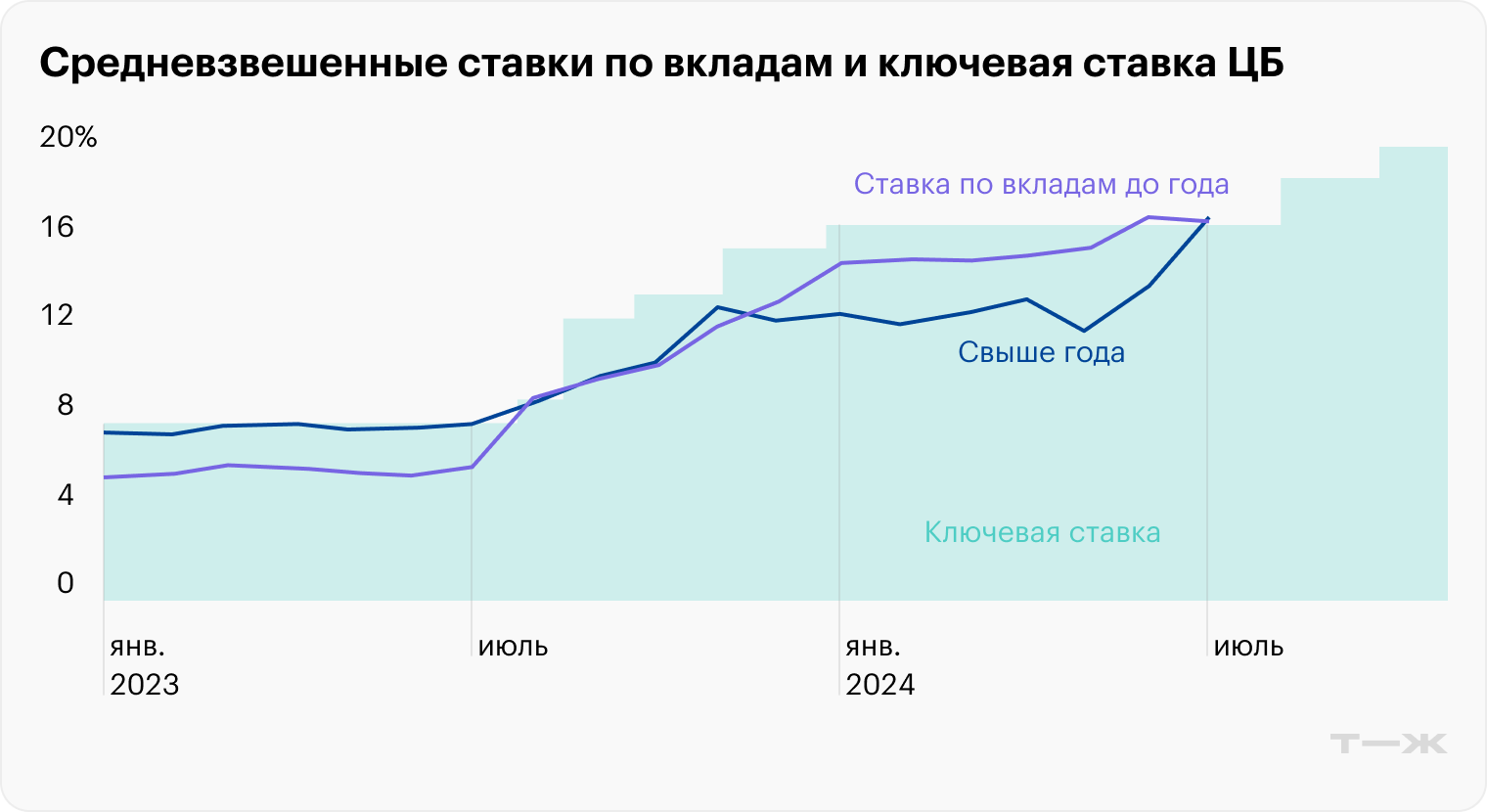

Из 3 трлн рублей, которые клиенты банков положили на счета в апреле — июне, триллион — это их доход по ранее открытым вкладам. То есть высокие ставки работают на увеличение капитала и со временем делают это все более эффективно. По данным ЦБ, средневзвешенные ставки к концу квартала превысили 16% годовых.

Доходность вкладов растет не только под натиском жесткой политики ЦБ. Весной в России изменились правила переводов денег самому себе между счетами разных банков через Систему быстрых платежей. Если раньше бесплатно можно было перевести только 100 тысяч рублей в месяц, то с 1 мая порог повысили до 30 млн, что фактически равносильно полной отмене комиссий.

Это усилило конкуренцию кредитных организаций за деньги вкладчиков: теперь они могут беспрепятственно переходить из банка в банк в поисках лучших условий. На этом фоне широкое распространение получили приветственные вклады, когда новым клиентам предлагают повышенную ставку в первые месяцы обслуживания.

В третьем квартале ставки по вкладам продолжают расти. Так, крупнейшие банки — Сбер и ВТБ — предлагали в сентябре 20% годовых при выполнении определенных условий. Эксперты полагают, что максимальную доходность по вкладам стоит ждать к концу года, когда россияне начнут получать годовые премии на работе. Конкурируя за эти деньги, банки традиционно проводят выгодные для вкладчиков маркетинговые акции. В это время ставки могут дойти до 22%, допускают аналитики.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique