Инвестидея: AbbVie, потому что нам надоели идеи про коронавирус

Сегодня у нас очень спекулятивная идея: взять акции фармацевтической компании AbbVie после падения в расчете на их отскок.

Потенциал роста: до 30% в абсолюте.

Срок действия: до нескольких месяцев.

Почему акции могут вырасти: после сильного падения вполне вероятен рост, ведь у компании хороший бизнес.

Как действуем: ждем, пока цена акций упадет до 35 $. Возможно, ждать придется недолго.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

AbbVie — это крупный производитель лекарств, в 2013 году отделившийся от Abbott Laboratories.

Согласно годовому отчету, структура выручки выглядит так:

- иммунологические препараты — 58,8%. Почти всё, а именно 58% от общей выручки, дает препарат «Хумира»;

- средства для лечения рака крови — 16,4%;

- препараты для лечения гепатита С — 8,8%;

- менее важные для продаж препараты — оставшиеся 16%. В этой группе единственный препарат, дающий хотя бы 3% выручки, это «Креон», средство для улучшения пищеварения.

География продаж компании весьма широка, при этом 71,8% выручки приходится на США.

Аргументы в пользу компании

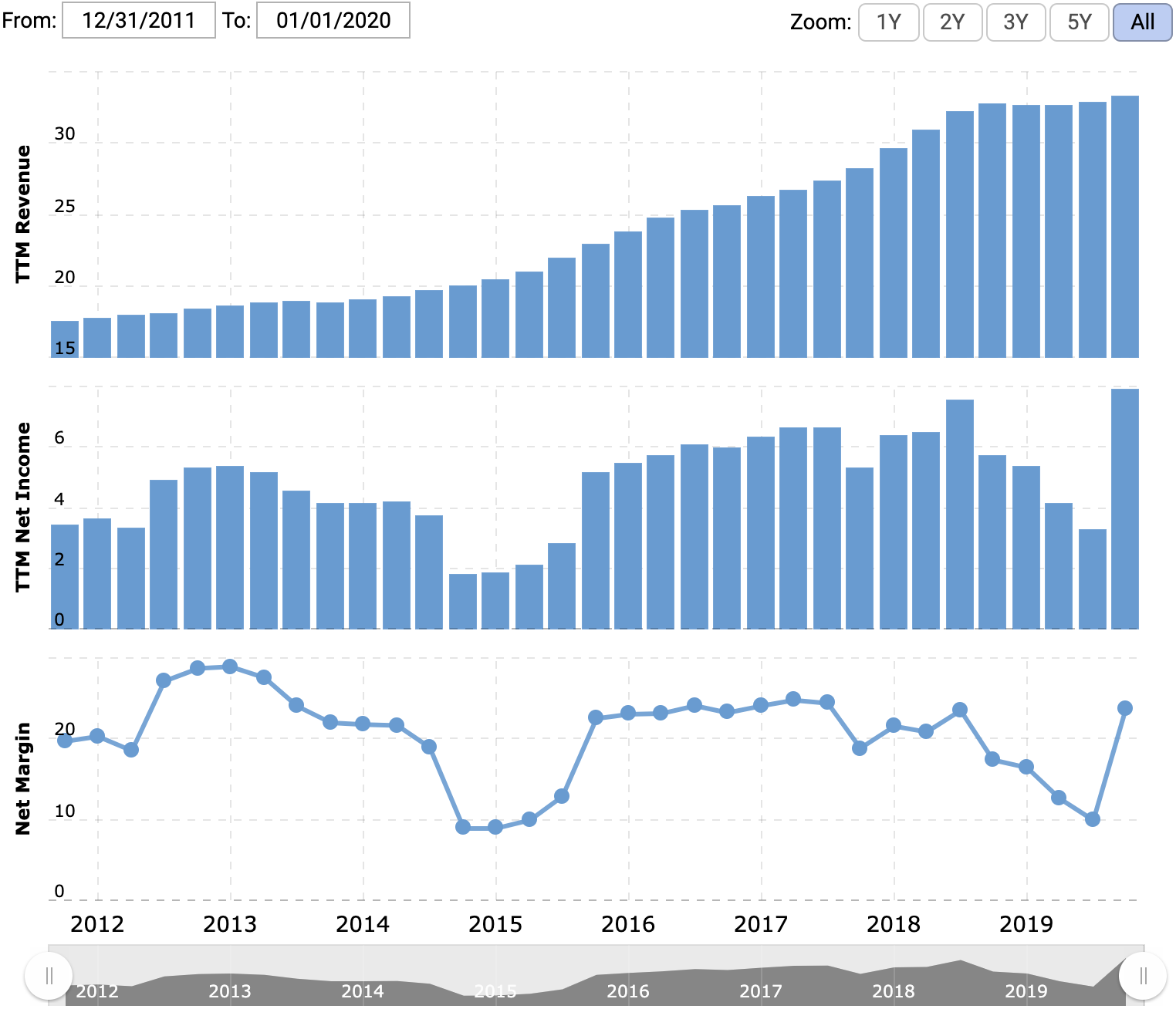

Крепкое основание бизнеса. AbbVie — это успешное предприятие с высокой маржой. В отличие от разных стартапов компания уже зарабатывает деньги.

Впрочем, AbbVie станет куда более привлекательной для инвестиций после сильного падения котировок, которое кажется вполне вероятным. Возможные причины такого падения сейчас и обсудим.

Почему акции могут упасть и что с этим делать

Огромный долг. Согласно последнему финансовому отчету, сумма задолженностей компании составляет примерно 97 млрд долларов. При этом в распоряжении компании примерно 45 млрд долларов. На первый взгляд, соотношение хорошее, особенно по американским меркам, но все не так просто.

Почти 60 млрд долларов — это долгосрочные долговые обязательства компании. Долг просто огромный, и инвесторы принимают это во внимание.

Примерно половина этих 60 млрд долларов — это стоимость покупки компании Allergan. Ее купили, потому что в 2023 году истекает срок действия патента на «Хумиру», которая дает 58% выручки AbbVie, и ей срочно нужно сделать новые крутые лекарства. Как мы помним по разбору Regeneron, это не только затратно, но еще и без гарантии успеха. Вероятно, AbbVie хочет использовать наработки Allergan и компенсировать потери доходов от продаж «Хумиры».

Учитывая риски на рынке корпоративных займов, инвесторы будут все более настороженно относиться к компаниям, обремененным большими долгами. AbbVie входит в их число и в случае усугубления долгового кризиса наверняка попадет под раздачу: не потому, что компания плохая, а просто время такое.

Американские компании уже засуетились в поисках доступных денег для покрытия своих обязательств. Компании по полной используют возможности своих кредитных линий, и этим они страшно напрягают банки, руководство которых волнуется насчет ликвидности. А отсюда недалеко и до распродаж облигаций, а то и распродаж акций в стиле «две по цене одной» — если все будет совсем плохо.

Еще компания платит щедрые дивиденды — 4,72 $ в год, что при текущей цене акции 71 $ дает доходность на уровне 6,6% годовых. В сложившейся ситуации дивиденды — это первая цель для сокращения, а, как мы помним по истории Kraft Heinz и General Electric, от сокращения дивидендов акции сильно падают.

Негативный имидж фармацевтической отрасли в США и политические риски. AbbVie, следуя примеру других крупных фармацевтических компаний, успешно работает над созданием образа карикатурного злодея, повышая цену на свои лекарства каждый год. В этом году, например, компания повысила стоимость «Хумиры» на 7%, что в 3 с лишним раза больше инфляции в США.

В этом году в США состоятся президентские выборы. Я уверен, что кандидаты с обеих сторон будут высказываться на больную для американцев тему медицины, ведь пандемия коронавируса в США обнажила многие недостатки их системы здравоохранения. Акции фармацевтических компаний обычно плохо переносят такие дебаты. Умный «хороший царь» вполне может скинуть пару «плохих бояр» на растерзание толпе — и AbbVie не хуже других компаний из этого сектора подходит на роль козла отпущения.

Все эти факторы создают хорошие условия для эмоциональной распродажи акций AbbVie и их падения до уровня 35 $ за штуку — в два раза ниже текущей цены. Тогда эти акции можно будет подобрать в расчете на то, что они достаточно быстро вырастут снова, например, на 20 или даже 30%, ведь дела у компании идут вполне хорошо.

При этом оставаться в акциях AbbVie надолго не хочется ввиду описанных выше проблем. Всегда приходится допускать, что что-нибудь пойдет не так: например, мы возьмем акции в районе 35 $, а они обвалятся еще ниже. Это маловероятно, но совсем исключать такую возможность нельзя. Перефразируя Борхеса: «На бирже все поражает или, если хотите, не поражает ничто. Там все может случиться».

AbbVie — это рискованный актив: политические риски весьма велики, что верно для всех фармацевтических компаний, а через 4 года выручка может упасть, если только компания не создаст новое крутое лекарство, которое будет продаваться не хуже «Хумиры». Поэтому я выбрал такую целевую цену для покупки: это компенсация за риск.

Что в итоге

Ждем, пока цена упадет до 35 $ за акцию, покупаем, потом продаем за 40—45 $. Принимая во внимание все перечисленные выше риски AbbVie и запредельную волатильность на бирже, такое падение вполне вероятно.

Конечно, акции не обязаны восстанавливаться после падения, но волатильность акций фармацевтических компаний всегда чрезмерна и работает в обе стороны. После крупных распродаж инвесторы вспоминают, что бизнес рабочий и выглядит не так плохо, — и начинают снова покупать акции.

При нормальном развитии событий акции безубыточной AbbVie почти наверняка смогут вырасти после большой просадки.